美股新股解读|上市路坎坷波折,三彩家(SCIT.US)头顶SaaS光环难获高估值?

若要论赴美上市的坎坷程度,三彩家(SCIT.US)必榜上有名。

早在2020年9月4日,三彩家便向SEC递交了招股说明书,申请于纳斯达克上市。但由于自身发展的转型以及中概股上市审查的收紧,三彩家先后六次更新招股书也未能成功上市。

7月25日,三彩家第七次向SEC递交了F-1/A文件,而这距首次递交资料已过去近23个月。即使等候了如此之久,但三彩家的上市时间仍是未知之数。

更让人揪心的是,三彩家最新业绩大幅下滑。据招股书显示,在截至2022年3月31日止的6个月内,三彩家的收入为187.52万美元,同比下滑58.51%,持续运营业务的净利润为4.45万美元,同比下滑95.7%。

投资者不禁疑惑,为何三彩家业绩急转直下?公司是否还有投资价值?

成功躲避长租公寓“暴雷”

与上市路的坎坷波折相似,三彩家自成立以来的发展亦是一波三折。

于2017年底成立的三彩家,其以互联网房租租赁起家。之所以选择此赛道,与行业的爆火有直接关系。虽然长租公寓在2014年才开始进入大众视野,但在资本的布局下,行业玩家开始跑马圈地。2016年3月“租购并举”住房制度的提出则再次将行业发展推向了高潮,分散式公寓于当年大爆发,集中式公寓也在2017年开始蓬勃发展。

面对行业的高歌猛进,三彩家欲快速做大规模,公司凭借高收低租的模式迅速进入了20多个城市。2018财年(截至9月30日止12个月)时,三彩家收入409.1万美元,净亏损149.27万美元,发展迅猛。

但火热的行业表象下,已是危机四伏。由于“租金贷”模式在行业中国的畸形发展,市场陆续暴雷,不少玩家逐渐宣布破产,长租公寓自2018年正式进入“洗牌期”。

行业由火热向冰冷快速转变,市场中的大部分玩家闪躲不及,仅2019年,便有45家长租公寓资金链断裂或跑路,但三彩家的应对格外坚决,公司于2019年做了两件大事,其一是将手中的房屋资产迅速转手,其以1893万美元的价格向西安城市社区服务集团出售了10167份租赁合同,这也使得公司2019财年的收入同比大增350%至1844万美元,并实现了扭亏为盈,录得净利润645.77万美元。

其二,在甩卖房屋资产之际,三彩家于2019年7月推出了生活服务SaaS管理系统,正式进军SaaS行业。这样的选择或许与当初进入长租公寓市场是同样的理由,即SaaS行业发展够火热。但让市场诟病的是,2019财年三彩家的研发支出仅27.18万美元,折合人民币不到200万元,如此低的研发投入,产品服务质量是否有保障?

据此前公司递交的招股书显示,三彩家的SaaS管理系统旨在为房地产租赁行业和家政服务提供商提供服务,其中涉及的客户包括私人业主、房地产管理公司、租赁公司、房地产公司、公寓、家具和装修公司、家政和清洁服务公司。用户可以通过公司软件查看并联系中介签订文件、支付租金、报修等。公司通过平台将业务串联,并提供其他必要的业务资源,促进业务横向和纵向发展。

由此能看到,三彩家进入SaaS行业后仍是以房屋租赁市场为基础,向B端的产业互联网转型。得益于在该市场中的积累,三彩家的客户迅速增加。智通财经APP了解到,2019财年时,三彩家的企业客户为2家,仅用一年时间,公司2020财年的企业客户便增至149家,至2021年3月31日进一步增加至211家。客户增长后,三彩家2020财年的收入为555.64万美元,持续经营业务的净利润为84.51万美元,转型后的第一年便实现了盈利。

SaaS定制与开发服务成新增长曲线

但深入挖掘三彩家2020财年的业绩能发现,公司期内收入的89%来自一个客户:城城置业。据招股书显示,在2019年5月之前,城城置业是三彩家的关联方,三彩家的首席执行官兼董事长文宁是城城置业的法定代表人,而在2019年5月文宁辞职后,城城置业已不是三彩家的关联方。但说到底,三彩家在2020财年中SaaS业务仍高度依赖于城城置业。

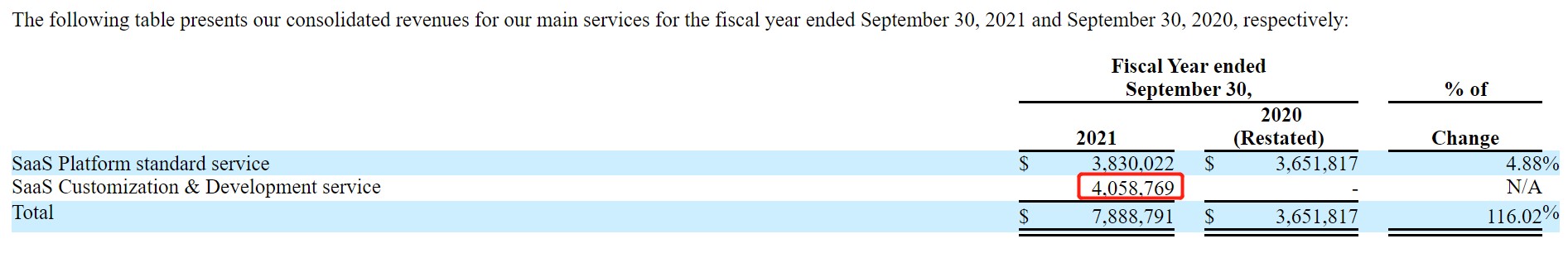

2021年则是三彩家“危”与“机”共存的一个关键年份。由于疫情的影响,房屋租赁市场持续低迷,三彩家SaaS平台上的房屋交易规模大幅下滑,从2020财年的2.12亿美元下降至2021财年的802万美元,但由于2020财年的合同负债转为收入,因此三彩家2021财年的SaaS平台标准服务(即交易佣金)的收入仍录得383万美元,同比增长4.88%。

不过,在疫情之下,线上经济崛起,包括房地产在内的各行业加速数字化转型,SaaS业务迎来发展良机。而2020年10月三彩家推出的SaaS定制与开发服务便在此期间获快速发展,该业务指的是三彩家与第三方服务商合作,根据客户的需求为客户设计最适合客户业务的软件。2021财年中,三彩家来自SaaS定制与开发服务的收入为405.88万美元,因此带动公司总收入增长116%至788.88万美元,同期公司持续经营业务的净利润为117.99万美元。

在SaaS定制与开发服务收入大增后,三彩家2021财年来自城城置业的收入占比已降至39.73%。且为了提升公司的成长性,三彩家已不局限于房屋租赁行业,公司将业务版图逐渐向农业和消费服务领域延伸,以实现行业的多元化发展。

但截至2022年3月31日止6个月,三彩家的业绩却大幅下滑。由于房屋租赁市场的持续低迷,公司SaaS平台标准服务未录得收入,SaaS定制与服务的收入也仅增长10.95%,这就导致公司总收入大跌58.51%,持续经营业务的净利润更是同比下滑95.7%至4.45万美元。公司表示,疫情的反复,导致公司正常营业被中断。值得注意的是,三个客户贡献了SaaS定制与服务的主要收入。

从资产负债表来看,三彩家目前的资产结构仍相对健康。截至2022年3月31日止6个月,公司的总资产为467.56万美元,总负债为55.5万美元,资产负债率仅11.87%,流动比率为8.24倍,现金流较为宽裕。

业务模式注定难获高估值

成功避开长租公寓“暴雷”的三彩家,或许也未能想到公司后续发展之路竟如此波折。向SaaS行业转型是一个颇具前景的方向,且前期能与前关联公司城城置业发挥较好的协同效应,但这也造成对城城置业的过度依赖。在城城置业因疫情影响发展受限后,三彩家的SaaS平台标准服务收入断崖式下滑。

所幸,三彩家于2020年10月推出的SaaS定制与开发服务受益于疫情冲击下线上经济的崛起,迅速成为了公司的新增长曲线,且公司已将SaaS服务向农业和消费领域延伸,欲降低对房屋租赁市场的依赖,实现多元化经营。

从市场发展趋势来看,我国SaaS行业仍处于快速成长阶段。据艾瑞咨询数据显示,2021年我国SaaS行业的市场规模为322.6亿元,随着新技术的发展以及企业商业模式的不断变化,多元化的SaaS业务体系推动着行业的市场规模不断扩大,至2023年该市场有望达555.1亿元,并将于未来进一步成长。

由此可见,三彩家仍处于一个高景气的赛道之中,且公司目前资产结构良好,资金相对充裕,但从公司业务发展的角度而言,三彩家面临的难题也不少。首先,公司SaaS平台标准服务在截至2022年3月31日止的6个月中并未录得收入,虽然公司在招股书中解释是因为疫情的影响,但从2021年同期的283万美元直接降为0,这要么是公司已放弃该业务,要么是该业务的客户集中度仍处于较高水平。投资者为此项业务能否复苏打上了一个大大的问号。

其次,三彩家的业务模式与主流的SaaS玩家有明显区别。纵观已上市的SaaS企业,大多处于亏损之中,这是因为公司发展前期需要大量的研发投入,且通用型的SaaS产品向各行业渗透需要持续的销售及营销开支,规模做大之后,才逐渐开始盈利。但三彩家目前已实现盈利,这是因为公司的SaaS定制及开发服务提供的是定制化产品。

定制化与通用型产品的区别在于,定制化由于需要根据客户需求专属定制产品,因此扩张速度相对较缓,规模化效应较低;而通用性产品渗透速度快,规模效应明显。对比已上市SaaS企业就能发现,该两种模式在资本市场中的估值有较大差异,定制化类型的产品虽顶着SaaS的名号,但也仅是传统软件行业的估值水平,一旦利润增速下滑,5、6倍PE很常见。

此外,SaaS行业的特征是强者恒强,后来者要进入市场难度较大,虽然三彩家提供的SaaS定制与开发服务并非通用型产品,但定制化产品的市场竞争则因为门槛相对较低而更为剧烈,且公司目前的SaaS定制与开发服务的客户也高度集中,三彩家的未来仍有较大的不确定性。

扫码下载智通APP

扫码下载智通APP