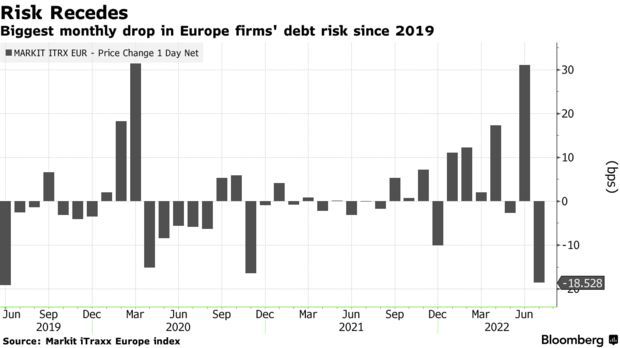

欧洲公司信用违约风险下行 创2019年来最大月度跌幅

智通财经APP获悉,随着通胀和利率风险开始见顶,欧洲公司违约风险的衡量指标以三年来最大的月度跌幅下降。

根据Markit的iTraxx欧洲指数,欧洲高评级公司的信用违约掉期指数在7月份收窄逾18个基点,为2019年6月以来最大月度净跌幅。此外,随着信贷市场从上半年的严重冲击中反弹,一项针对垃圾级公司的类似指标同样出现了自2020年11月以来的最大跌幅。

自7月中旬以来,受欧洲央行加息幅度超出预期的提振,欧洲企业信贷一直在回升,这是因为各大央行向市场表明,它们对控制不断上升的通胀是认真的。与此同时,欧元走软并在7月跌至与美元平价,为20多年来首次,这使得欧洲公司债务在连续几个月亏损后变得便宜得让人无法忽视。

法国兴业银行债务资本市场全球负责人Andrew Menzies表示,投资者在欧洲流动性较低的夏季假期前减少了他们的空头头寸。“市场在过去几周受到强劲的买盘,但这主要是因为投资者不愿在进入夏季时做空信贷市场。”“未来几个季度的市场信心将是脆弱的。前景很难预测。”

为欧洲高评级公司的债务提供保险的违约掉期今年以来增长了近112%。许多风险仍然围绕着市场,包括俄罗斯是否会切断对欧洲的天然气供应、意大利即将举行的选举以及欧元区经济陷入衰退的威胁。

德国商业银行(Commerzbank AG)企业研究主管Marco Stoeckle表示:“意大利是一个风险,但当涉及到对非金融企业9月主要融资窗口的交叉分析时,它的影响要比天然气配给制小得多。”“尽管现在天然气又开始供应了,但我们不知道这会持续多久,也不知道秋天可能会发生什么。”

就目前而言,债务风险的下降可能会刺激公司发行债券。公司债券发行在7月份大幅下跌,且今年以来一直难以获得增长势头。德国商业银行策略师表示:“我们认为,如果市场情绪保持良好,8月份可能会比往常更活跃。”“今年迄今为止,市场的走走停停让市场情绪稳定的时期变得更有价值,如果出现在这样的窗口期,可能会导致一级市场非常繁忙。”

亚洲最大的资产管理公司之一Janus Henderson Investors也有同样的看法。该公司的信贷投资组合经理James Briggs表示:“如果供应窗口在9月份打开,我们可能会对欧洲的发行量感到意外。”“等待融资的资金并不多,但有很多财政部部门希望在今年剩余时间里的早些时候进行再融资。”

扫码下载智通APP

扫码下载智通APP