堪比印钞机!以星航运(ZIM.US)年化股息率达40%

智通财经APP获悉,以星航运(ZIM.US)公布了第二季度业绩,尽管低于预期,但仍然相当强劲。该公司赚取了巨额利润,产生的现金流也非常可观。

以星航运的新股息政策带来了高股息收益率。投资者将在第二季度获得10%的股息收益率,公司可能会在年底派发更多股息,这可能会将股息收益率提升至更高的水平。

业绩“炸裂”

以星航运于8月17日公布了第二季度业绩。财报显示,Q2营收为34.3亿美元,同比增长44.1%,不及市场预期;净利润为13.4亿美元,同比增长50%;摊薄后每股收益为11.07美元,不及市场预期,上年同期为7.28美元。公布业绩后,以星航运下跌6%。

尽管业绩没有达到预期,但利润仍然相当可观,可以说,以星航运正处于有史以来最赚钱的时期。事实上,以星航运第二季度业绩非常出色,只是分析师们认为它会更加出色。作为参考,该公司仅一个季度的盈利就相当于其市值的25%左右。

财报显示,今年上半年,以星航运利润高达30.5亿美元,上年同期为14.8亿美元。相比之下,以星航运目前的市值略高于57亿美元。

当然,这种巨额盈利是集装箱航运市场扭曲的结果。疫情发生以来,包括中美、中欧等在内的各大航线集装箱运价大幅上涨。目前的运价已经从高点回落,但从历史角度来看,仍然处于非常高的水平。以星航运还以极具吸引力的价格与沃尔玛等进口商签订了合同,这进一步支撑了强劲的利润,而不受运价未来走势的影响。

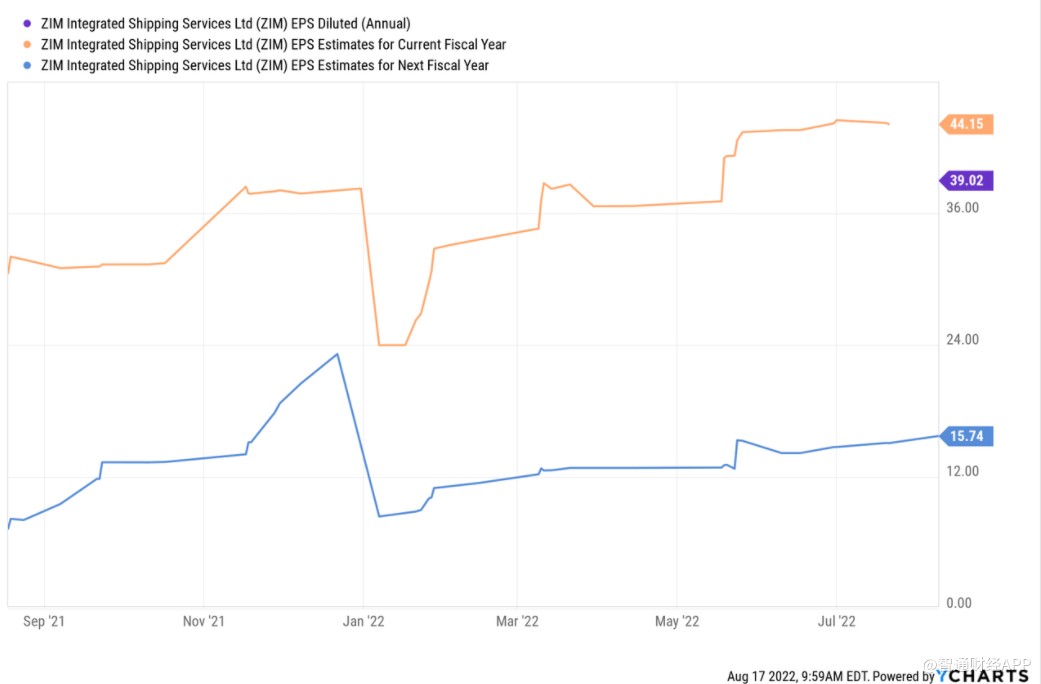

旺盛的集装箱需求让以星航运在2021年获得了巨额利润,2022年也将如此:

以星航运2021年摊薄后每股收益较2020年的4.40美元增长约800%,达到39美元,与当前的股价相差不远。到2022年,以星航运有望赚到更多的钱,因为目前市场普遍预期每股收益为44美元。由于第二季度的收益低于预期,这一估计可能会在未来几天或几周内修正,但很明显,2022年对以星航运来说将是另一个收获颇丰的年份,并有可能比2021年更好。

尽管市场预计2023年的每股收益要低得多,不到16美元。但即便如此,与过去相比,以星航运的业绩也相当强劲。

轻资产业务模式意味着以星航运能够产生大量现金,因为不需要大量的资本支出。第二季度,以星航运的经营性现金流总额为17亿美元,而在扣除部分资本投资后,自由现金流总额为16.4亿美元。这与一季度的水平相当,上半年的自由现金流总额为31.2亿美元。换句话说,在过去的半年里,以星航运成功地创造了相当于公司当前市值53%的自由现金。

以星航运今年产生的自由现金有望超过其当前的市值。相对于上半年,今年下半年的利润很可能会下降,但自由现金流可能会更高,因为随着时间的推移,应收账款会变成现金流。

巨额股息

在当前环境下,以星航运只能把大量现金返还给股东。

削减债务没有太大意义,因为资产负债表已经非常强劲。以星航运报告称其净债务为6.3亿美元,但这是非常保守的计算。以星航运将租赁负债列为债务,但这些租赁负债能够产生价值,因为该公司可以使用其租赁的船舶在未来获得收入和利润。

当只计算传统债务时,以星航运拥有巨大的净现金头寸。未偿还贷款总额仅为1.6亿美元,而该公司拥有39.6亿美元的现金和投资。换句话说,在计入未来租赁负债之前,该公司拥有数十亿美元的“传统”净现金。

最近几个季度,以星航运投资了一些规模较小的公司,主要是物流初创公司。它还收购了几艘船,但该公司无法每季度在这些项目上花费 16 亿美元。因此,该公司决定通过股息的方式将很大一部分利润和现金流返还给股东——该公司不喜欢回购,至少目前是这样。

第二季度,该公司宣布股息为4.75美元。相对于当前股价,单季度的收益率为10%,年化股息收益率达40%。然而,与公司在此期间产生的利润和现金流相比,股息是相当低的,因为以GAAP每股收益11.07美元计算,派息率为43%。

更能说明问题的是,该公司第二季度的股息总额(5.7亿美元)只占其自由现金流(16.4亿美元)的35%。换句话说,尽管该公司支付了年收益率为40%的股息,但它在一个季度内仍保留了超过10亿美元的自由现金。

过去,以星航运的目标是每季度派发20%的净利润,并在年底补发股息,使得股息达到全年利润的30%-50%。这就是为什么投资者在今年年初获得了每股17美元的巨额股息。该公司现在已经改变了政策,计划每季度支付30%的净利润作为股息。投资者很可能会在明年年初获得一大笔股息,作为今年的“补发”股息。

如果以星航运将今年收益的50%用于派发股息,那么全年股息将达22美元。考虑到目前为止只宣布派发7.60美元,未来6个月的股息仍有很大的提升空间。

总结

SeekingAlpha撰稿人Jonathan Weber表示,以星航运的利润不会永远保持在这么高的水平,这基本上是板上钉钉的。相对于近期的峰值,运价已经下降,而经济放缓将导致航运需求下降。但即使明年及以后利润大幅下降,以星航运仍然是一笔不错的投资。

该公司的市值约为今年净利润的1.1倍,而以自由现金流计算,估值倍数甚至更低。与此同时,该公司持有数十亿美元的现金,大大降低了风险。

如果管理层以一种糟糕的方式使用这些现金流,那么这将是一个大问题。但是,只要以星航运继续强化资产负债表,同时通过股息向投资者返还大量现金,就不太可能出错。

Weber表示,在航运业中,以星航运的现金流并不是最稳定的,但目前巨额的盈利和股息让它变得很有吸引力。

扫码下载智通APP

扫码下载智通APP