企业盈利继续探底,关注5大信号

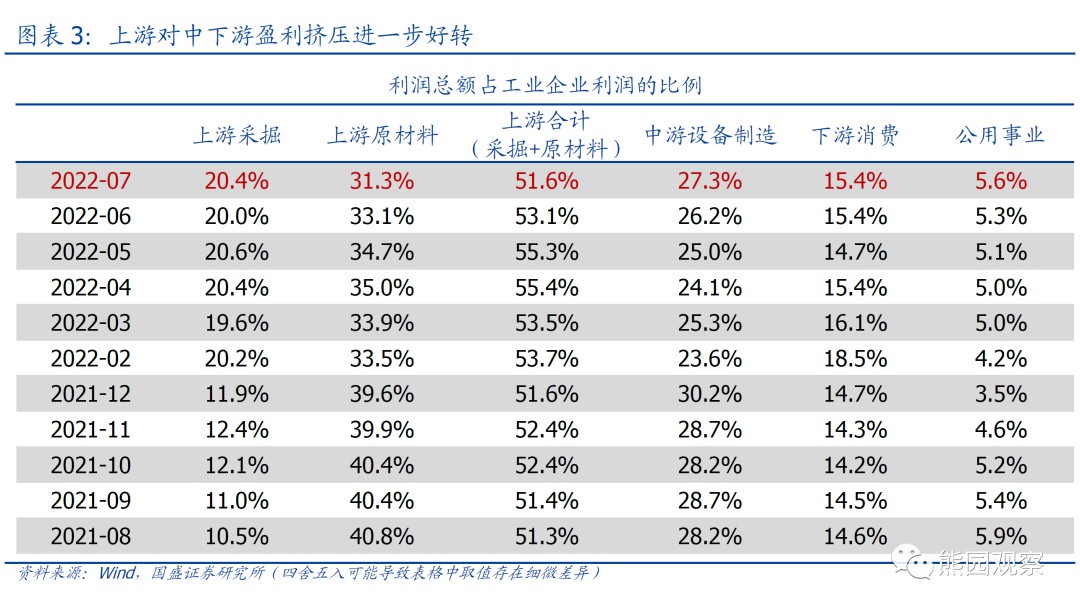

事件:1-7月企业利润同比降1.1%(前值升1.0%),三年复合增速12.7%(前值13.7%)。

核心观点:7月企业盈利超预期转负,疫情反复、地产下行之外,上游价格回落、利润率下行等是主要拖累;结构上有5大信号,包括上游挤压中下游连续3个月缓解、累库连续3月放缓、企业杠杆率小降、国企私企差距进一步扩大等。往后看,8月企业盈利环比可能小升,但单月同比可能延续负增,且累计同比降幅可能进一步走阔,具体有4大关注点,尤其是高温限电、上游对中下游挤压缓解等。

1、整体看,和7月经济回踩一致,1-7月工业企业盈利增速延续下行、但幅度超预期,疫情、地产之外,上游价格回落、利润率下行等是主要拖累。

2、结构看,关注上下游、分行业、库存端、所有制、杠杆率等5大信号

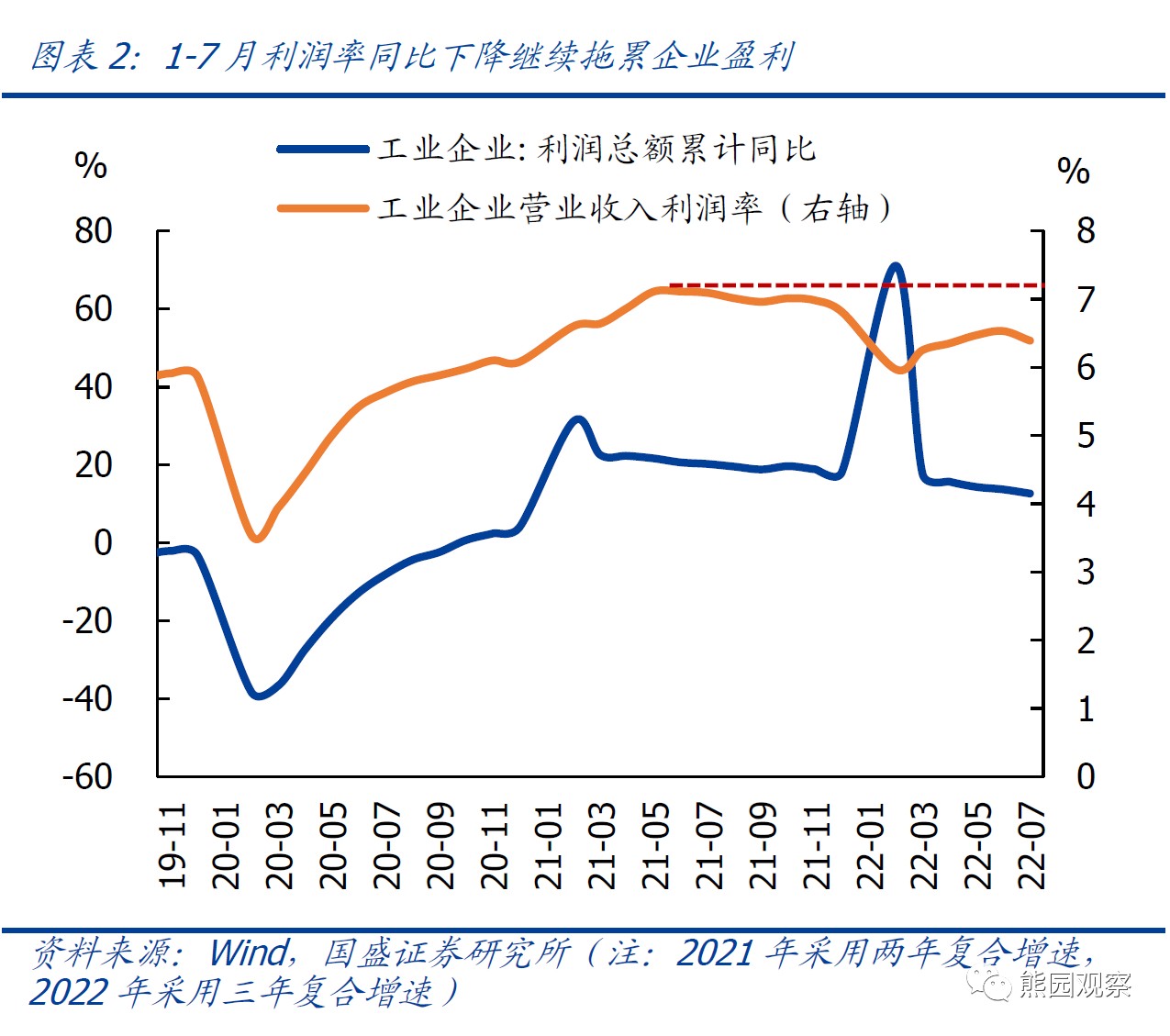

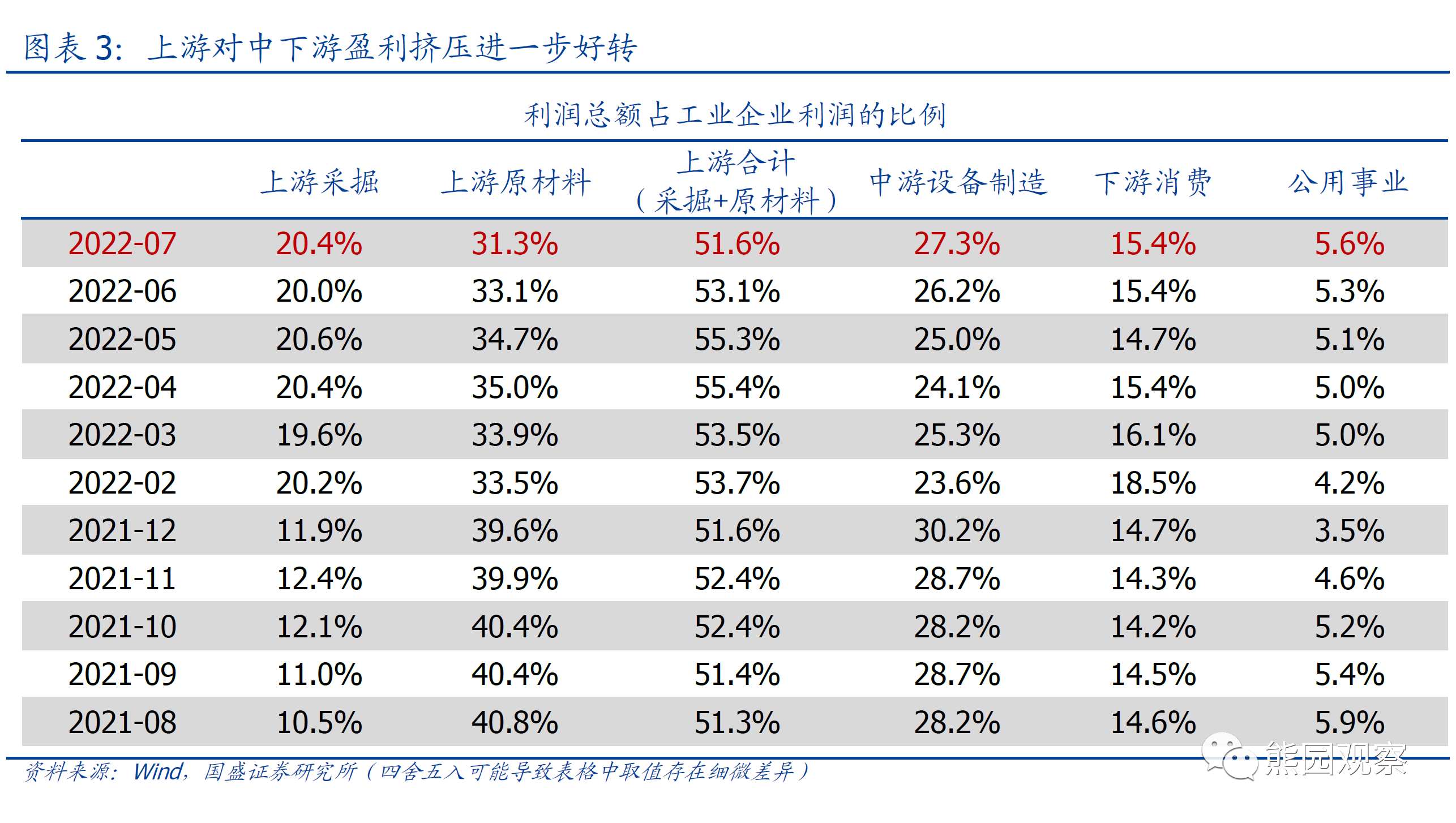

>上下游看:盈利结构进一步好转,上游对中下游盈利挤压继续缓和;

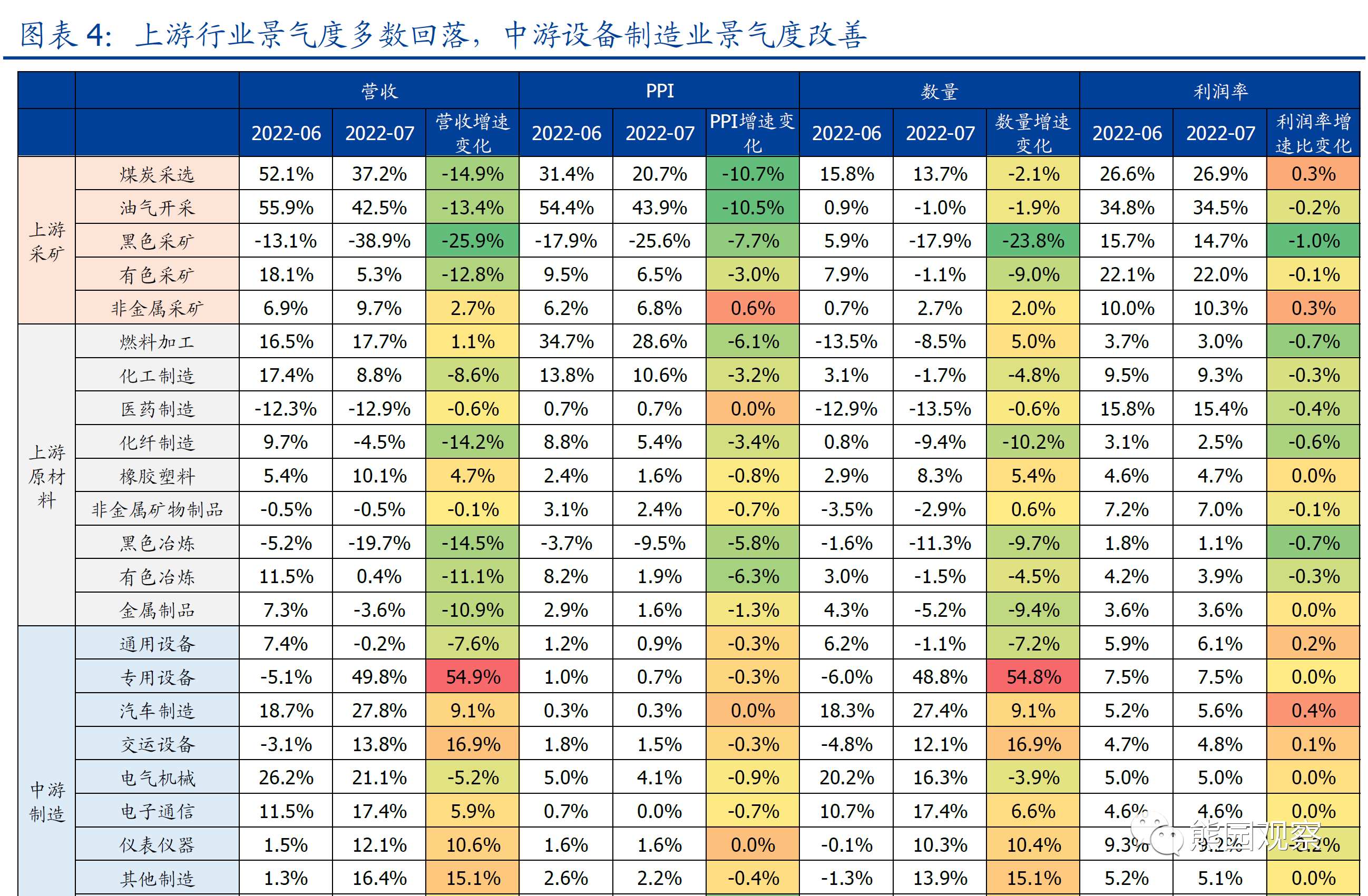

>分行业看:上游行业景气度多数回落,中游设备制造业景气度改善;

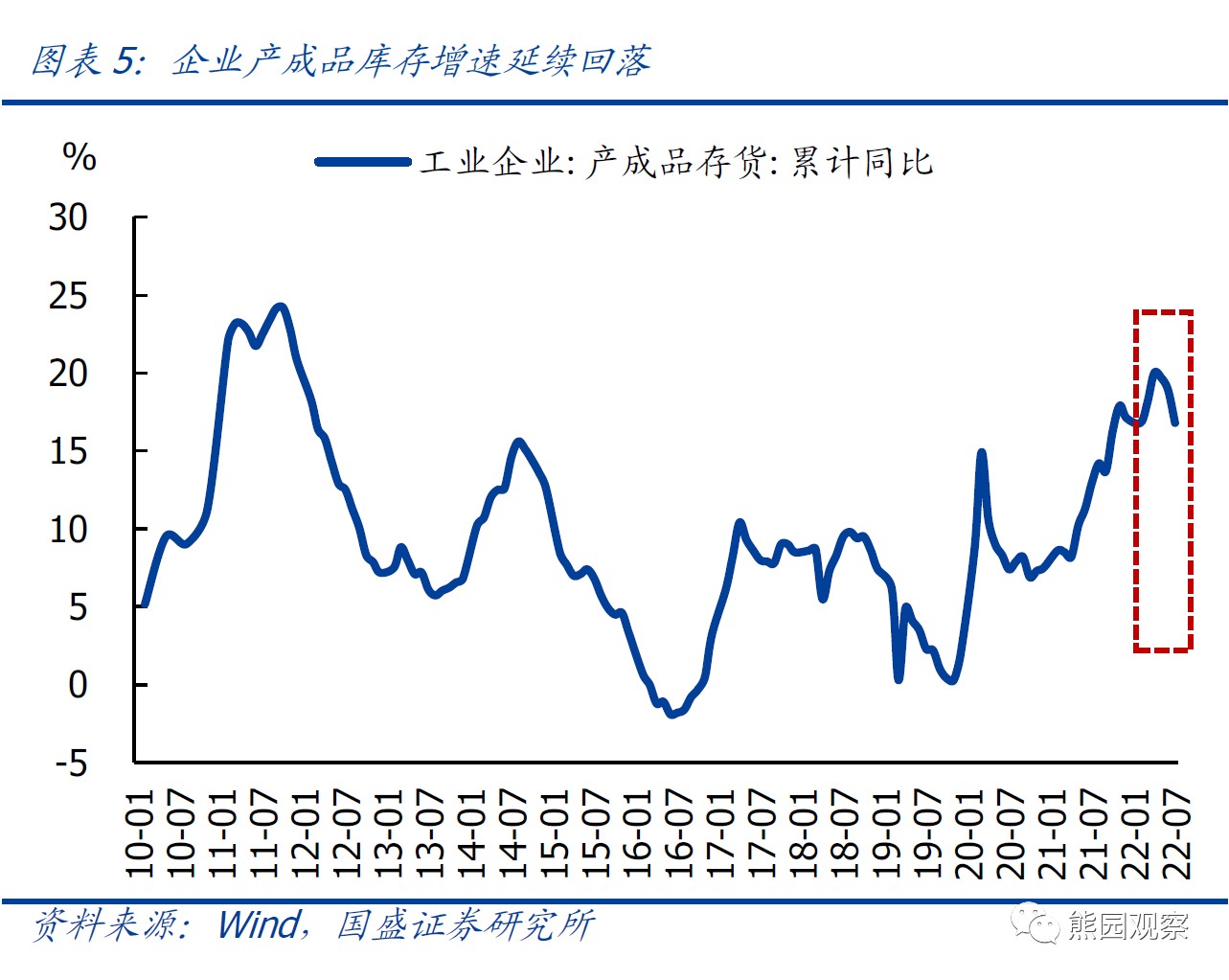

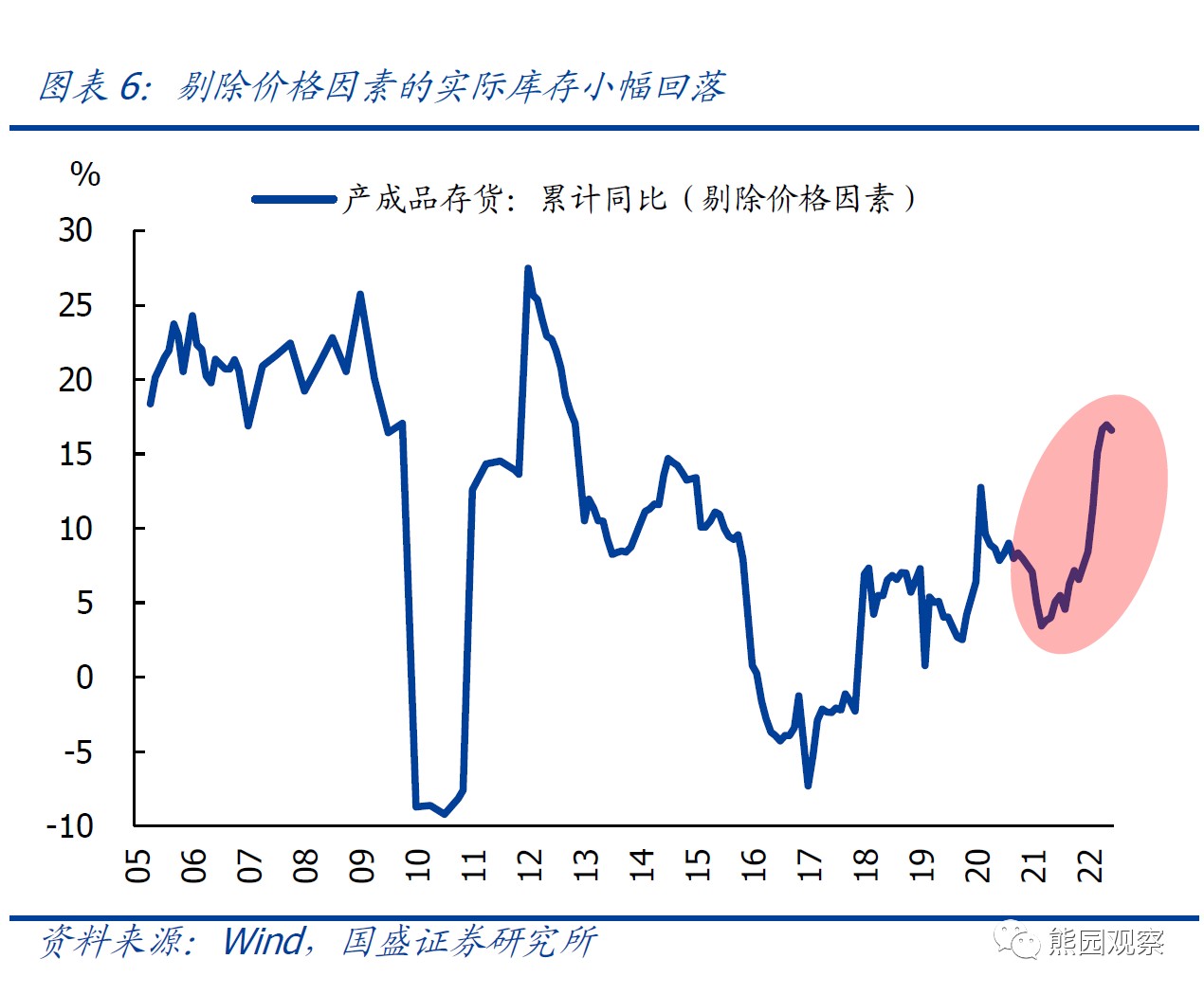

>库存端看:工业企业累库速度继续放缓;

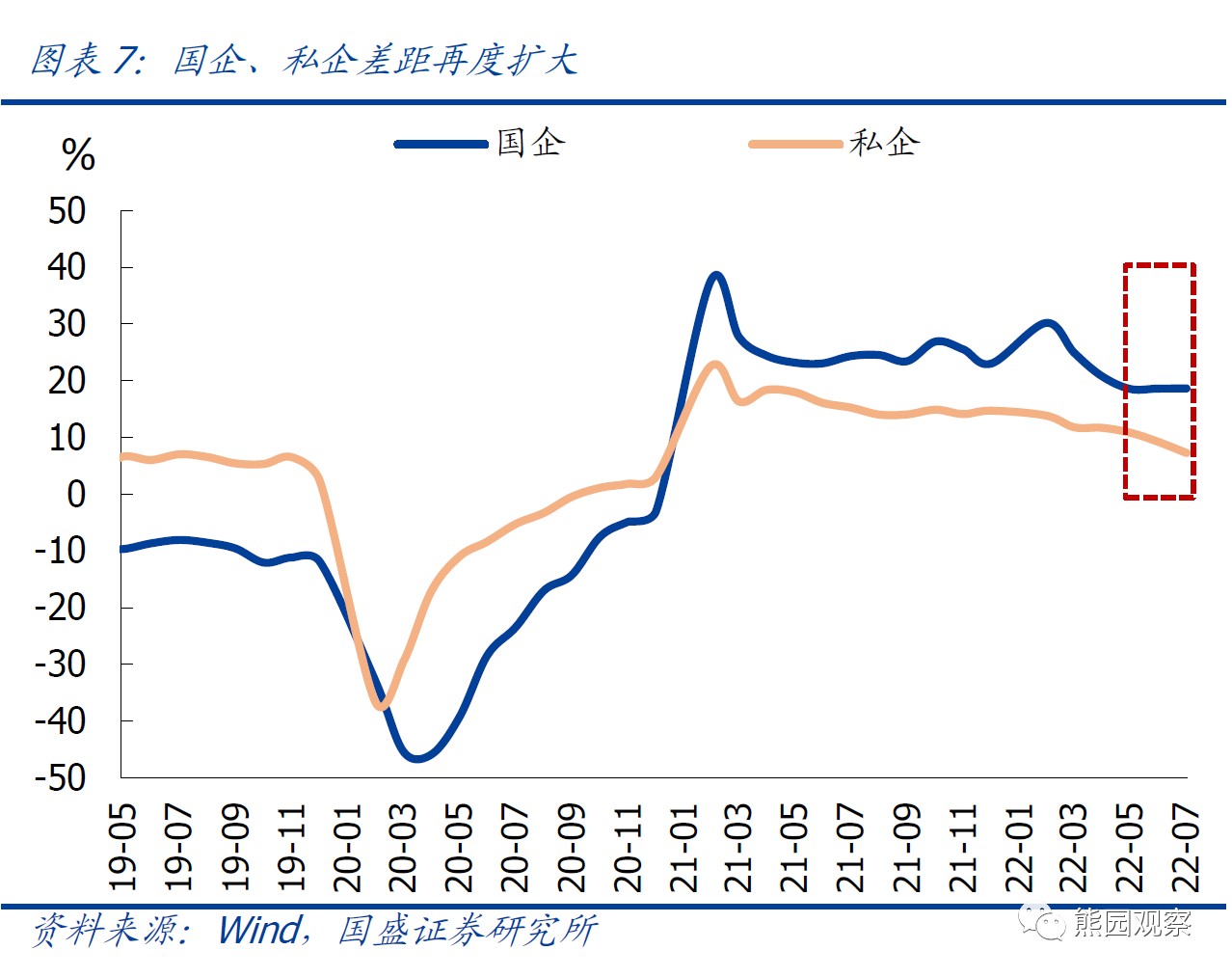

>所有制看:国企、私企差距再度扩大;

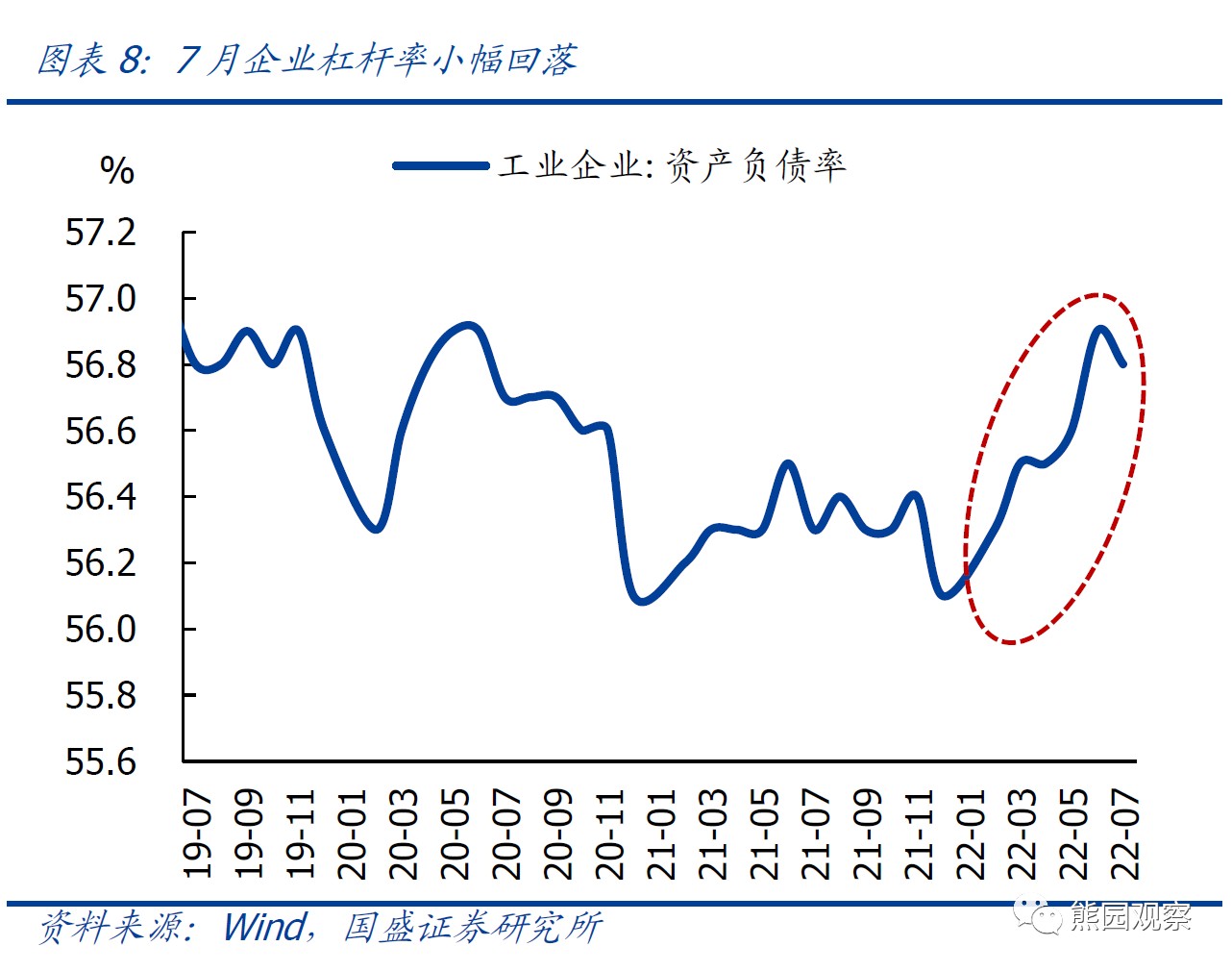

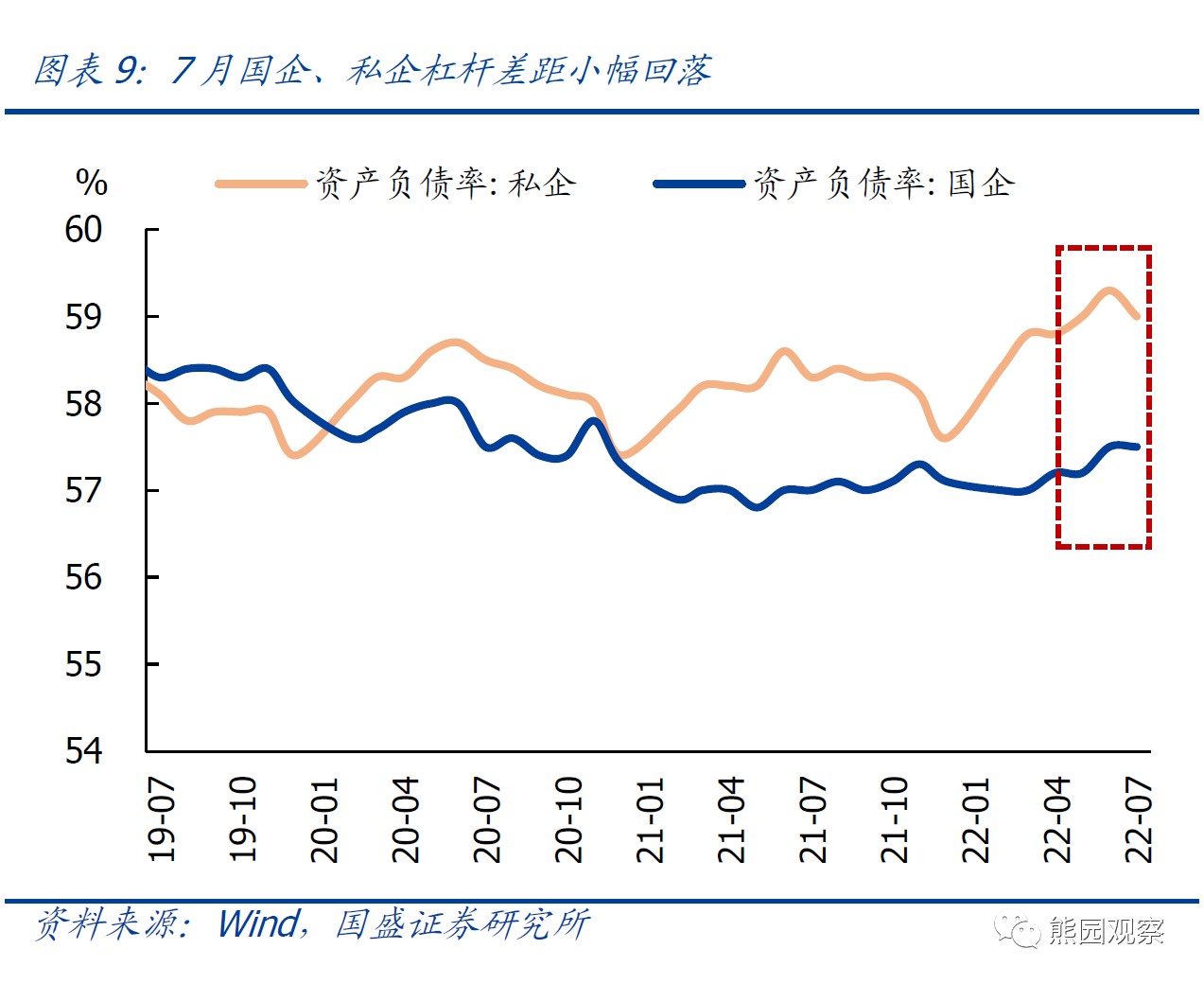

>杠杆率看:7月企业杠杆小降,国企、私企差距收窄。

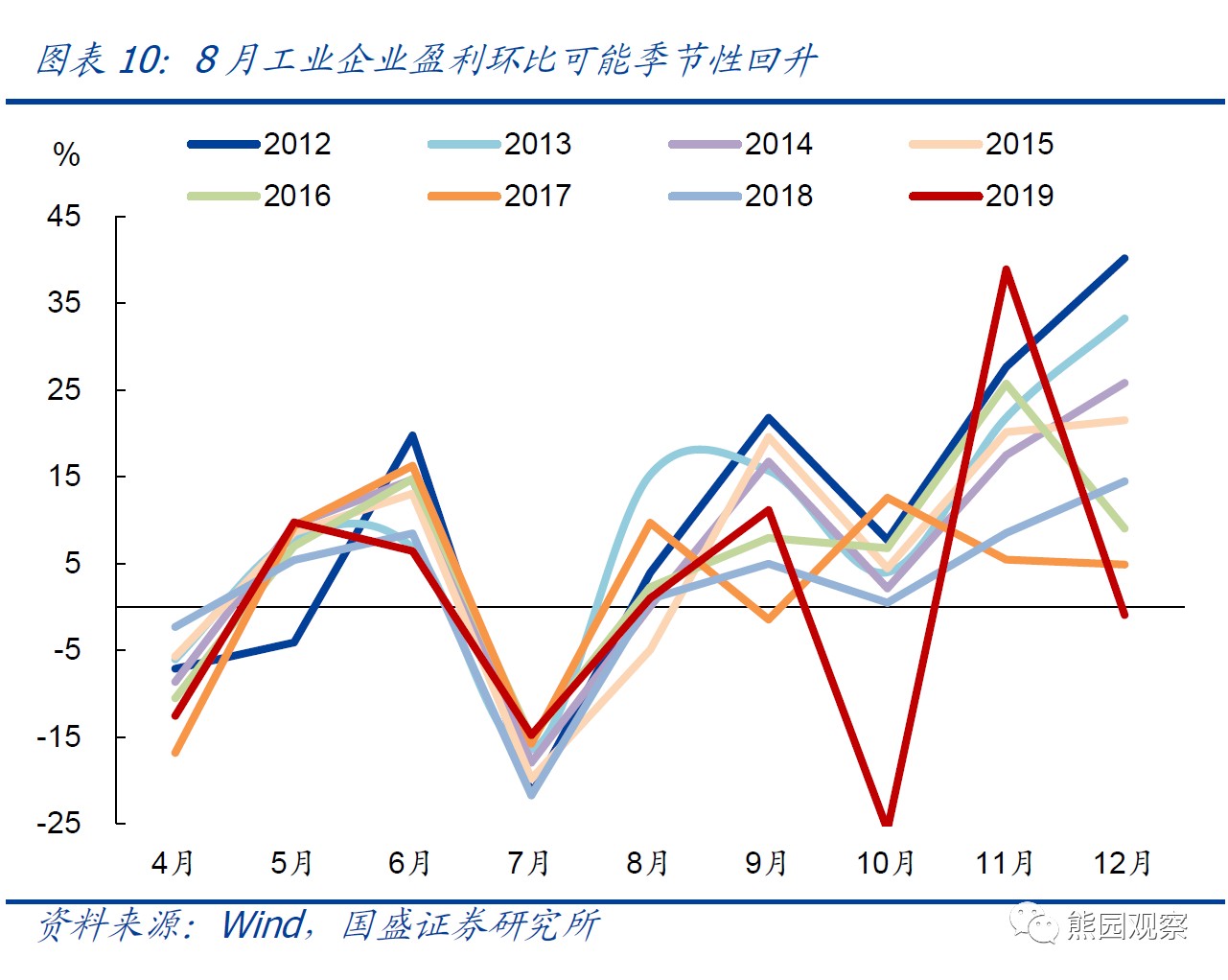

3、往后看,综合考虑季节性、疫情反复、高温干旱、部分区域限电等因素,预计8月工业企业盈利环比可能小升,但单月同比可能延续负增、且累计同比降幅可能进一步走阔,具体有4大关注点,尤其是高温限电、上游对中下游挤压缓解等:

>短期的新“三重压力”,可能拖累企业盈利;

>价格因素对工业企业营收、盈利的支撑可能进一步弱化;

>高频数据显示,黑色、有色产业链景气度可能存在边际改善;

>关注上游对中下游企业盈利挤压缓解的持续性。

1、整体看,和7月经济回踩一致,1-7月工业企业盈利增速延续下行、但幅度超预期,疫情、地产之外,上游价格回落、利润率下行等是主要拖累。

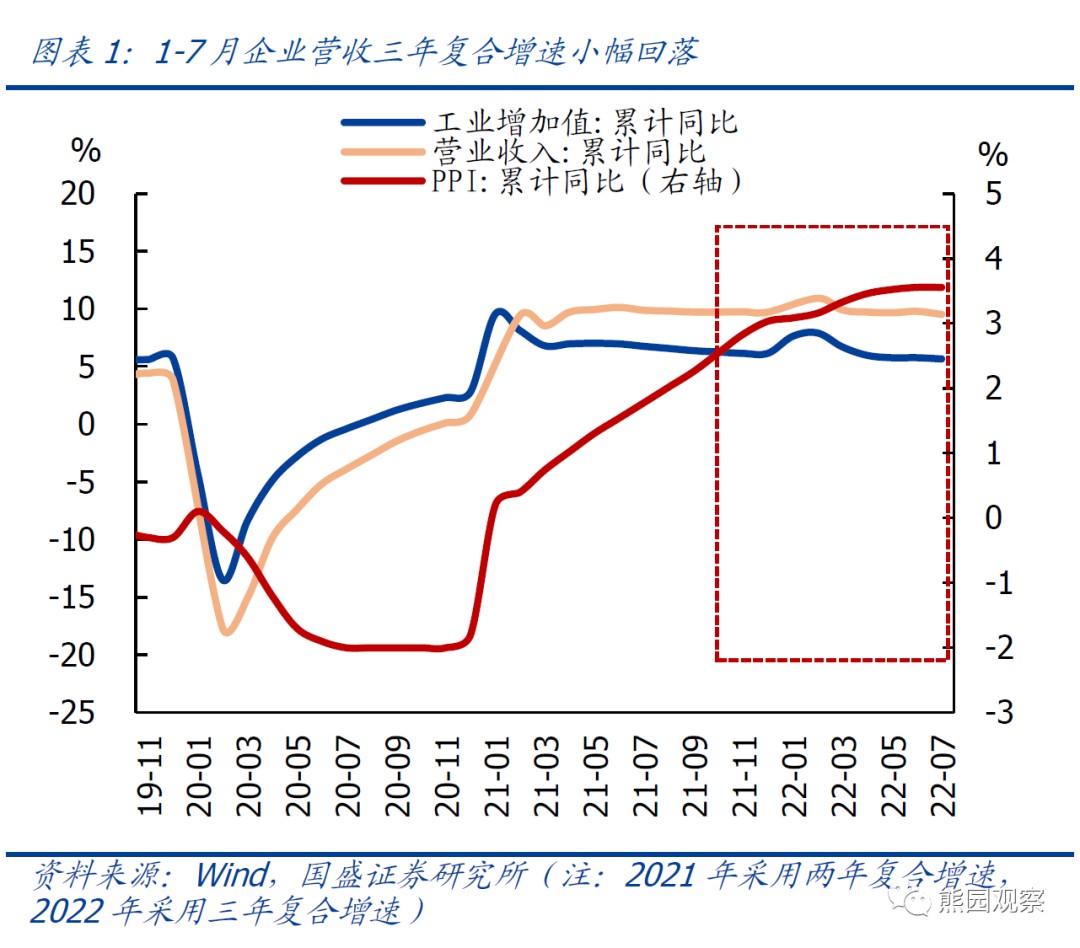

1-7月规上工业企业盈利同比降1.1%、为2020年9月以来首次负增;三年复合增速下行1.0个百分点至12.7%,降幅较前值0.6个百分点有所扩大。对比看,下行方向符合预期,但幅度超预期,其中:营收方面,1-7月营收同比下行0.3个百分点至8.8%,三年复合增速降0.3个百分点至9.5%。进一步将营收按量、价两方面拆解,1-7月工业增加值延续小升0.1个百分点至3.5%,为连续2个月回升;PPI进一步回落0.5个百分点至7.2%,按照测算,价格涨幅回落导致1-7月利润增速相比1-6月回落2.3个百分点。利润率方面,1-7月规上工业企业营收利润率6.39%,同比下降0.63个百分点,降幅有所扩大。

2、结构看,关注上下游、分行业、库存端、所有制、杠杆率等5大信号

>上下游看:盈利结构进一步好转,上游对中下游盈利挤压继续缓和。1-7月上游(采掘+原材料)利润占比回落1.4个百分点至51.6%;其中采掘行业利润占比升0.4个百分点至20.4%,煤炭、原油价格高企,相关行业盈利增加是主要支撑;原材料行业利润占比回落1.8个百分点至31.3%,主因钢铁、水泥等原材料价格回落;中游设备制造行业利润占比上升1.2个百分点至27.3%,为连续3个月占比上升;下游消费利润占比持平15.4%;公用事业利润占比续升0.3个百分点至5.6%,为连续6个月占比回升。

>分行业看:上游行业景气度多数回落,中游设备制造业景气度改善。1)剔除价格因素的销售数量更能体现真实需求的变化,1-7月39个细分行业中销售数量增速下降的行业为18个,相比1-6月的27个略有回升;2)上游采矿中煤炭采选、油气开采、黑色采矿、有色采矿,上游原材料中的化工、化纤、黑色冶炼、有色冶炼等行业销售数量、价格、营收增速同步回落,行业景气度显著弱化;3)景气度显著改善的行业主要集中在专用设备、汽车制造、交运设备等,背后的原因在于,一方面上游价格回落,对中游盈利的挤压有所弱化;另一方面也是汽车等支持政策发力的结果。

>库存端看:工业企业累库速度继续放缓。1-7月规上工业企业产成品库存同比续降2.1个百分点至16.8%,降幅较前值的0.8个百分点明显加快,三年复合增速小降0.2个百分点至12.2%;剔除价格的实际库存增速下降0.4个百分点至16.6%,结束此前连续5个月的实际库存增速上行趋势。往后看,维持此前判断,考虑M1同比已于2021年1月见顶回落(领先库存增速1年左右),疫情好转、物流恢复,PPI下行,稳增长政策继续发力等因素,后续库存增速可能延续回落。

>所有制看:国企、私企差距再度扩大。1-7月国企、私企盈利分别同比增8.0%、降7.1%(前值为增10.2%、降3.3%),私企盈利降幅明显扩大;三年复合增速分别为18.7%、7.2%(前值为18.6%、9.2%),二者差距也进一步扩大。背后的原因可能在于,私企更多地分布于下游消费、服务等行业,受7月疫情反复的冲击更大。

>杠杆率看:7月企业杠杆小降,国企、私企差距收窄。截至7月末工业企业资产负债率小降0.1个百分点至56.8%,其中国企资产负债率持平57.5%,私企资产负债率回落0.3个百分点至59.0%;国企、私企杠杆之差回落0.3个百分点至1.5个百分点。

>杠杆率看:7月企业杠杆小降,国企、私企差距收窄。截至7月末工业企业资产负债率小降0.1个百分点至56.8%,其中国企资产负债率持平57.5%,私企资产负债率回落0.3个百分点至59.0%;国企、私企杠杆之差回落0.3个百分点至1.5个百分点。

3、往后看,8月盈利可能边际改善,重点关注4因素

3、往后看,8月盈利可能边际改善,重点关注4因素

综合考虑季节性、疫情反复、高温干旱、部分区域限电等因素,预计8月工业企业盈利环比可能小升,但单月同比可能延续负增、且累计同比降幅可能进一步走阔,具体有4大关注点,尤其是高温限电、上游对中下游挤压缓解等。

>短期的新“三重压力”,可能拖累企业盈利。前期报告《短期经济的新“三重压力”》中我们指出,高频数据指向当前经济压力仍大,集中体现为疫情再度反弹、地产延续走弱、高温干旱限电等新的“三重压力”,可能对企业盈利形成拖累。

>价格因素对工业企业营收、盈利的支撑可能进一步弱化。按照最新测算,8月开始PPI可能降至3.5%以下,9-10月可能进一步下行至0%-1%之间,下行速度快于此前预期,意味着后续价格因素对企业营收和盈利的支撑可能进一步弱化。

>高频数据显示,黑色、有色产业链景气度可能存在边际改善。近期高频数据看,钢铁开工升、库存降、钢厂测算盈利有所改善,指向相关产业链景气度可能存在边际改善。后续紧盯稳地产对策(北上深等核心一二线可能的放松等)、基建中观指标(水泥、沥青、挖掘机等),如果相关政策落地,黑色、有色等产业链景气度可能进一步提升。

>关注上游对中下游企业盈利挤压缓解的持续性。如前文分析,上游企业盈利占比已连续3个月下滑,且7月降幅进一步扩大,指向上游对中下游挤压不断缓解。

风险提示:疫情、外部环境、政策力度等超预期变化。

本文编选自微信公众号“熊园观察",作者:熊园、刘安林;智通财经编辑:陈宇锋。

扫码下载智通APP

扫码下载智通APP