盈利下调周期进行中+VIX指数未飙升 美股这周还要跌!

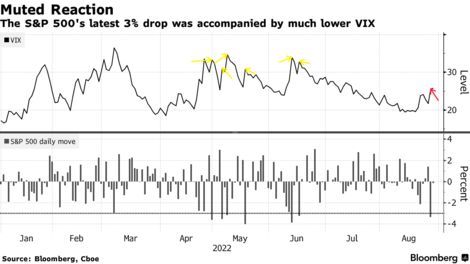

智通财经APP获悉,最近美股市值蒸发3万亿美元,标普500指数周五下跌超过3%,但VIX恐慌指数停留在25附近,低于今年其他六次股市抛售时的数值。这表明投资者几乎没有表现出恐慌,股市紧张局势正在受到抑制。

ETF投资者对美联储主席鲍威尔在杰克逊霍尔的鹰派言论感到沮丧,迅速将资金撤出股市,不过仅流出12亿美元,大约是6月股市在低点附近时每日流出金额的一半。

专业投资者因仓位较轻而表现稳定,其中共同基金处于防御状态,将资金转为现金,而对冲基金降低了敞口。它们没有“全面投降”表明股市下跌尚未结束,尤其是基于规则的基金和养老金预计将在未来几天抛售股票。

Piper Sandler期权主管Danny Kirsch表示:“市场的走势类似对冲部分被货币化,而不是在下跌期间增加。仓位已经是做空状态,意味着无需在下行方向增加头寸。可能投资者希望这次抛售能够得到控制。”

美股延续跌势,标普500指数周一下跌0.7%。交易员继续消化全球主要央行行长的一系列鹰派言论,即通胀将持续存在,他们将采取强有力的行动进行控制。VIX指数上涨0.65至26.21。

DataTrek Research联合创始人Nicholas Colas表示:“周五收盘低于30的VIX指数表明本周股市可能会更糟,再下跌3%不足为奇。我们建议VIX指数超过30再建立新的多头头寸。”

鲍威尔周五讲话前,市场保持谨慎。在截至周四的一周内,高盛追踪的对冲基金通过ETF或股指期货等宏观投资工具大举增加空头头寸。它们在这段时间内的宏观产品卖出量为八周来最大。

摩根士丹利的对冲基金客户保持轻仓。截至周四,多空基金的杠杆率为43%,低于两周前的48%,远低于过去五年的88%。

该公司的交易部门警告称,计算机驱动的交易员以及需要在月底重新平衡其资产配置的基金将面临进一步的抛售压力。该团队的模型显示,上周购买了大约80亿美元股票的系统性宏观策略基金将在本周转为卖家。随着波动性上升,它们可能会抛售100至150亿美元的股票。与此同时,养老金和资产配置者可能会出售100亿美元的股票。

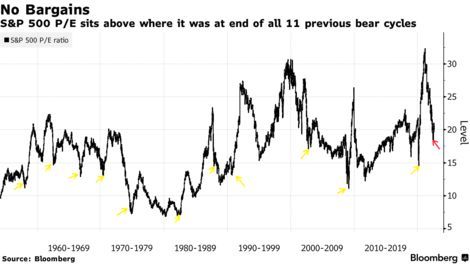

尽管估值大幅调整,股票仍不便宜。在6月的低点,标普500指数的市盈率为18倍,超过了20世纪50年代以来所有11个熊市周期中位于低谷的估值。换句话说,如果股市从这里反弹,它将是有史以来最昂贵的熊市底部。

Strategas Securities策略师Jason Trennert和Ryan Grabinski表示,随着利率上升给股票估值带来压力,而盈利下调周期正在进行中,未来股市可能会出现更多的动荡。

他们在一份报告中指出:“对经济和市场而言,最大的风险可能是美联储将超出风险市场的预期收紧政策。市场底部通常与较低的市盈率、较高的VIX指数以及高收益利差大幅扩大有关,但现在这些情况还没出现。”

扫码下载智通APP

扫码下载智通APP