保持谨慎!美股“靠山”明年业绩或也不稳了

智通财经APP获悉,Marathon Asset Management董事长兼首席执行官Bruce Richards表示,美国投资者应预期业绩指引将大幅下降,并出现更多非投资级企业贷款违约。在通胀降温、就业市场放松以及美联储鹰派立场等信号的影响下,股市一直在努力寻找方向。Richards对投资者的建议是“保持谨慎,我的朋友。最好的时机还未到来”。

Richards在接受采访时表示,他全年都持看空观点,但到2024年,在美联储遏制住通胀、市场摆脱疫情期间产生的大规模流动性泡沫后,他可能会转为长期看多。他预计,明年通胀可能会在某个时候降至4%,但高利率可能会“比我们所有人都预期的更久一点,让人不安地保持坚挺”。

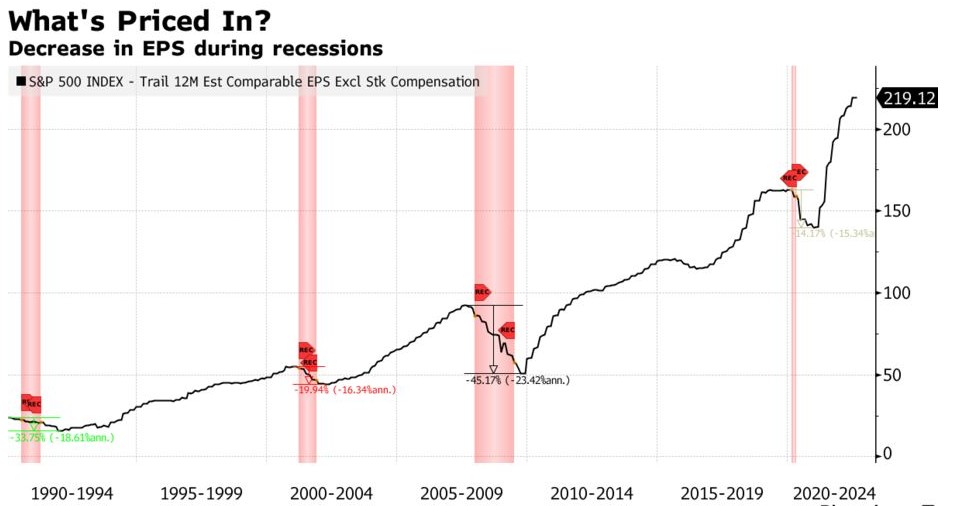

今年以来,在美联储加息、能源价格飙升等多重不利因素下,强劲的业绩似乎是美股上涨的“救命稻草”。但Richards预计,随着财务状况收紧,每股收益和市场预期将下降。他补充称:“我预计2023年每股收益将下降5%。”这与彭博汇编的数据显示,分析师们对2023年每股收益增长7%的预期形成了鲜明对比。一般来说,在经济衰退期间,每股收益往往会从下降14%变为下降45%。

Marathon投资团队对许多缺乏定价权的行业集团仍持谨慎态度。预计房屋建筑商的每股收益将下降30%,零售商的每股收益将下降20%,原因是库存和销售成本较高。

利率上升、通货膨胀和供应链问题增加了企业偿债能力的压力。彭博社汇编的数据显示,在连续三周萎缩之后,上周不良债务余额增加了约13亿美元。Richards认为,随着收益下降和信贷质量恶化,违约率会有所上升,Richards 称:“明年,非投资级贷款违约率可能会从不足1%上升到4-5%以上。”

Richards预计高收益率息差将扩大,并建议将资金配置到高收益率债券和杠杆贷款市场。Richards称:“我们青睐期限较短的固定利率或浮动利率资产,优先考虑提高质量贷款。在这种环境下,以资产质量为基础的贷款应该表现良好。”

Richards认为,未来最大的风险之一是银团杠杆贷款和中间市场贷款之间的裂缝。他预计,到2022年底,非投资级企业贷款的利率将高于高收益债券的固定利率票息,这将是信贷市场历史上的首次。Richards称,随着信贷成本上升,许多公司将烧钱来偿还债务,这可能导致"信用评级大幅下调,并选择违约"。

他还预计,杠杆贷款的违约率将高于高收益债券。Richards称:“高收益债券市场现在是一个信用质量更强的市场,有超过50%的债券评级为BB,而银团贷款市场有75%的债券评级为B或更差。不良债务管理公司将再次忙碌起来。”

扫码下载智通APP

扫码下载智通APP