美股波动持续升高!高盛:实际利率上升将带来新痛苦

智通财经APP获悉,高盛负责投资组合策略和资产配置的董事总经理克里斯蒂安·穆勒-格里斯曼(Christian

Mueller-Glissmann)对最新通胀冲击有一个简单的结论:华尔街面临的糟糕的一年将变得更糟。穆勒-格里斯曼表示,美联储主席鲍威尔现在面临着更大的压力,要提高经通胀调整后的利率(即实际利率),来给火热的商业周期降温,这对跨资产组合构成了新威胁。

据了解,10年期基准美债实际收益率于周二短暂突破1%,这一水平上一次出现在2018年,似乎表明将大大限制未来的经济增长。此外,考虑到美联储一心想要将实际利率进一步推高,除美元以外,几乎所有东西的估值都有进一步下跌的空间。虽然美联储很可能对债券市场终于注意到其鹰派信息感到高兴,但对于投资从科技股和黄金到加密货币等一系列利率敏感型资产的投资者来说,这又是另一回事。

穆勒-格里斯曼称:“高企的粘性通胀增加了央行可能需要进一步收紧政策的风险,这可能意味着实际利率会更高。同时,这将给各种资产的估值带来进一步的下行压力,尤其是当收益率上升增加了增长风险时。”

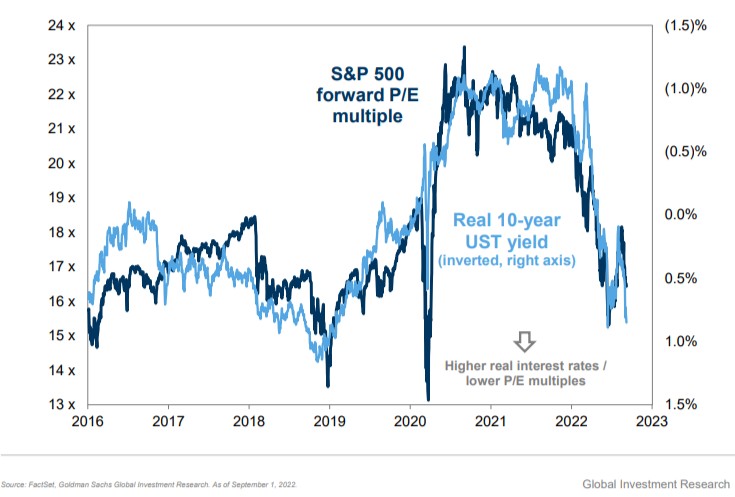

图1

美国劳工部的数据显示,美国8月的消费者价格指数(CPI)环比上涨了0.1%,高于预期,而7月的环比数据则持平。就在这时,基金经理们抛售了从科技股到长期限公司债券等资产,纳斯达克100指数暴跌,遭遇自2020年3月以来的最大跌幅。

现在,市场几乎都押注美联储下周将再加息75个基点。通胀报告发布后,高盛的经济学家们将12月的加息预期提高了一倍,至加息50个基点,目前预测9月将加息75个基点。

股价和较高的实际利率之间的关系是公认的,在其他条件不变的情况下,较高的实际利率会转化为更低的市盈率倍数。同时,如投机性股票交易等缺乏收入来源的资产,在理论上看起来不那么吸引人,原因是与现金头寸或最终可能支付实际回报的国债相比,持有这些资产的机会成本更高。

穆勒-格里斯曼表示:“由于美联储对抗通胀,除了美元之外,很少有资产能在美国实际利率上升时表现良好。在短期内,这意味着股市的波动性将持续升高。”

图2

可以肯定的是,实际利率可能已经开始执行美联储的指令,在抑制房地产的繁荣的同时,阻止过度紧张的消费者和公司借贷。这一切表明,美联储将悄悄地为新的利率水平欢呼,但有远见的投资者就不那么高兴了。

Charles Schwab UK的董事总经理理查德·弗林(Richard Flynn)在通胀报告发布后表示:“高通胀和利率上升有可能会减缓经济增长,使美国和其他主要经济体陷入衰退。就目前而言,公司盈利仍然强劲。然而,投资者在今年下半年可能会特别密切关注公司的盈利情况。”

扫码下载智通APP

扫码下载智通APP