新股解读丨业务高度依赖关联公司,融汇悦生活携3亿营收闯关港股IPO

去年四季度至今,受地产下行和疫情扰动的双重影响,物业行业出现营收、利润增速下行、毛利率承压、应收账款快速增长等局面,多数物业企业经营业绩和市场表现承压。然而,在逆流之中,依然有新生力量冲击着资本市场。

9月9日,融汇悦生活顺利通过港交所聆讯,站在面向资本市场的起跑点。这也是继泽众园林(839506.OC)挂牌新三板以后,素有“福州地产黄埔军校校长”之称的黄祖仕旗下第二家上市公司。

来自重庆的物管企业

智通财经APP了解到,融汇悦生活是一家提供全面物业管理服务及商业运营服务供货商,拥有逾16年营运经验。公司重点发展成渝经济区、环渤海经济区及海峡西岸经济区的重点城市。公司亦为西南地区的复合大盘管理服务提供商,结合物业管理及商业运营。

从体量上来看,尽管该公司的身体里装下了“物业+商业”双重基因,但以合约总建筑面积将将迈过1000万平方米的门槛来看,在已上市的同行中算不上特别出众。商管项目方面,公司于重庆市、福建省福州市及山东省济南市拥有合共33个在管商业项目,合约总建筑面积为40万平方米,整体规模较小。

据中指研究院的资料,按整体实力计,公司在2020年中国百强物业管理公司中排名第55位,以及在2021年中国百强物业管理公司中排名第50位。

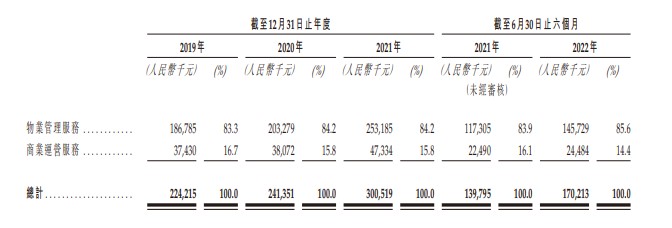

招股书显示,融汇悦生活的收益由2019年的2.24亿元增加至2021年的约3亿元,期间复合年增长率为15.8%。上半年来,公司的营收由2021上半年的1.4亿元增加21.8%至1.70亿元,从增速上来看,在趋近下行和竞争激烈的市场中,仍然保持着一定的成长。

在利润表现方面,2019-2021年间,公司的年内溢利稍显波动,分别实现3560万元、5420万元及4170万元。这个情况在今年上半年以来稍有好转,由2021年同期的2330万元增加28.8%至3000万元。

根据招股书,融汇悦生活在物业管理服务方面的业务包括基础物管服务、非业主增值服务和社区增值服务;在商业运营服务方面的业务包括向租户提供商业运营服务、向物业开发商及业主提供商业运营服务。

从收入结构来看,融汇悦生活超过80%的收入来自物业管理服务。报告期内,其物业管理服务业务线的收益分别为1.87亿元、2.03亿元与2.53亿元,分别占当期总收入的83.3%、84.2%和84.2%。

从毛利率角度来看,融汇悦生活近两年的整体毛利率维持在30%上下浮动,最新数据显示,该公司的2022上半年毛利率录得35.9%,较同期上升4.8个百分点。尽管物管业务贡献收入占据“大头”,但商业运营服务的毛利率却普遍高于物业管理服务。以2021年为例,其商业运营服务毛利率达到61%,而同期物业管理服务毛利率仅为24.8%。

值得关注的是,融汇悦生活同样选择采取收并购的形式进行规模和业绩上的扩张。2021年内,重庆融汇物业管理从两名独立第三方手里,作价1020万元收购重庆新天源合计约51%的股权。股权转让完成后,重庆新天源分别由重庆融汇物业管理、独立第三方朱小鹏分别持股51%、49%。

资料显示,重庆新天源成立于2007年12月,3个在管住宅项目均在重庆,在管总建筑面积约为85.12万平方米。并表为融汇悦生活带来了在管总建筑面积的增加,以及利润率的提升。不过,融汇悦生活在重庆新天源在管建筑面积中,约有40万平方米存在诉讼风险。

业绩依赖于关联企业

挥别往日合作伙伴林文镜,与融侨分家后,黄祖仕重组融汇集团,扎根在重庆。而其子女也将在此次的IPO中迎来“资本首秀”。

据了解,在上市前的股东架构中,黄祖仕与妻子陈新萍通过WC-Holding、Wong-Holding、Chan-Holding,手握94.96%的股权,是绝对的控股股东。黄祖仕的女儿黄丹青与弟弟黄威林未有持股,在经营上却拥有话语权,姐姐黄丹青担任董事会主席,黄威林则任执行总裁。而余下5.06%的股权,分别由独立第三方程熙通过Cheng-BVI持股2.45%,追随黄祖仕多年的融汇老将陈忠通过CZ-BVI持股2.59%。

由黄祖仕掌舵多年的融汇集团拥有逾17年的房地产开发经验,并从事涵盖房地产、酒店管理、建造工程、园林工程及化工等行业的全面业务。截至2022年上半年,该集团在在重庆、济南及福州拥有62个项目,其中包括50个已交付项目,已交付总建筑面积约710万平方米;及17个未交付项目(包括五个部分交付项目),所有未交付建筑面积为150万平方米,计划最迟于2025年底交付。

而融汇悦与融汇集团建立了长期战略合作关系。自2006年成立公司以来,公司一直为融汇集团提供物业管理服务,自2008年以来一直为融汇集团提供商业运营服务,因此,融汇集团的未来发展关系到融汇悦生活的命脉,所开发的项目后续都有望成为该公司的收入来源。

招股书显示,2019-2021年,融汇悦生活向融汇集团及其联营公司开发的物业提供基础物管服务产生的收益分别占比高达99.6%、99.7%及93.3%;同期向融汇集团及其联营公司所开发的商业物业提供商业运营服务产生的收益分别占比均为100%。

然而,从过往几年来看,多数物企仍严重依赖关联房地产企业的扶持获得在管及合约面积、营收、尤其是利润的高增长。2021年下半年至今,房地产开发企业资金链紧张问题频出,物企物业管理收入中的关联方占比有所下降成为了大趋势。

与融汇集团深度绑定也将深受其影响,如此高的占比表现,显然也进一步暴露了融汇悦生活外拓能力的“短板”。而该公司似乎也意识到了这点,近年以来有意识向第三方进行开拓,来降低对关联企业的依赖程度。

2022上半年,融汇悦生活的物业管理服务分部收益中,约89.1%产生自融汇集团或其合营企业及联营公司所开发的物业,在商管部分,有98.3%产生自融汇集团所开发的物业,比重有了较为明显的下降。

现今展业仍然高度依赖于关联企业的发展,使得融汇悦生活面临着过于集中的风险,未来业绩和增长动力也将随关联开发商而波动。随着地产行业走入调控深水区,物业股估值回落,资本热情褪却,选择在行业估值处于底部上市,或许谈不上是个好时候。

扫码下载智通APP

扫码下载智通APP