美国8月信贷持续正常化 消费者支出状况良好

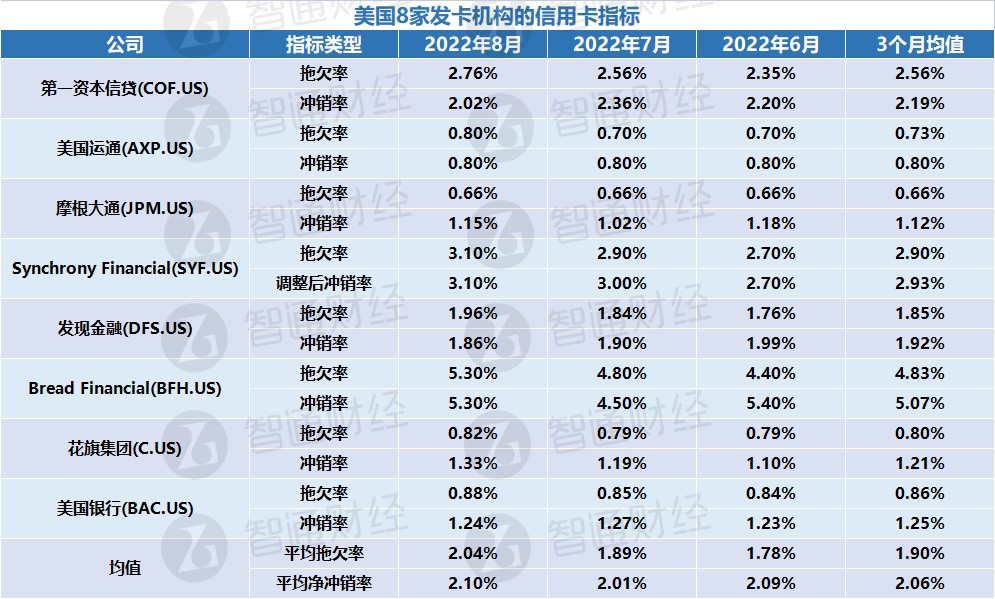

智通财经APP获悉,8月美国8家发卡机构的信用卡指标显示,在消费者需求和顽固的高通胀的推动下,信贷从疫情最严重时期的异常低水平持续正常化。

8月借贷量的强劲增长表明,尽管美联储采取激进措施收紧金融环境,以及在经济增长大幅放缓的情况下人们对经济衰退的担忧加剧,但消费者的状况相对良好并继续支出。

从另一个角度来看,由于公用事业和托儿费用的增加,8月美国消费者支付额同比攀升13%,环比增长7%。美国银行研究所高级经济学家David Tinsley表示:“消费者正以稳健的支出和储蓄缓冲进入秋季。”“尽管汽油价格下跌提振了市场情绪,但消费者一直受到公用事业费用上涨带来的一些压力。”这表明,通胀仍在打压消费者的购买力。

与此同时,8月信用卡发行人的平均拖欠率为2.04%,高于7月的1.89%和上年同期的1.50%。因此,平均净冲销率上升到2.10%,高于7月的2.01%和上年同期的1.82%。在这种正常化趋势出现的同时,疫情期间向消费者提供的财政支持项目现在基本已经消失。

值得注意的是,Synchrony Financial(SYF.US)、Bread Financial(BFH.US)、花旗集团(C.US)的拖欠率和净冲销率均高于三个月平均水平。

Gabriele认为,第一资本信贷(COF.US)和Bread Financial都对信用评分较低的消费者有大量敞口,它们可能会在同行中首先出现信用恶化,并指出“第一资本信贷的拖欠率目前高于其信用卡净冲销率,并有回到2019年水平的趋势。”

富国银行分析师Mike Mayo在一份报告中指出,美国联邦存款保险公司 (FDIC) 近期公布的第二季数据显示,非流动贷款和30-89天贷款违约均在纪录低位5-6个基点以内,打消了对经济衰退的担忧。他解释说:“从历史上看,拖欠数据会在衰退前几个季度开始呈上升趋势,但目前情况并非如此。”

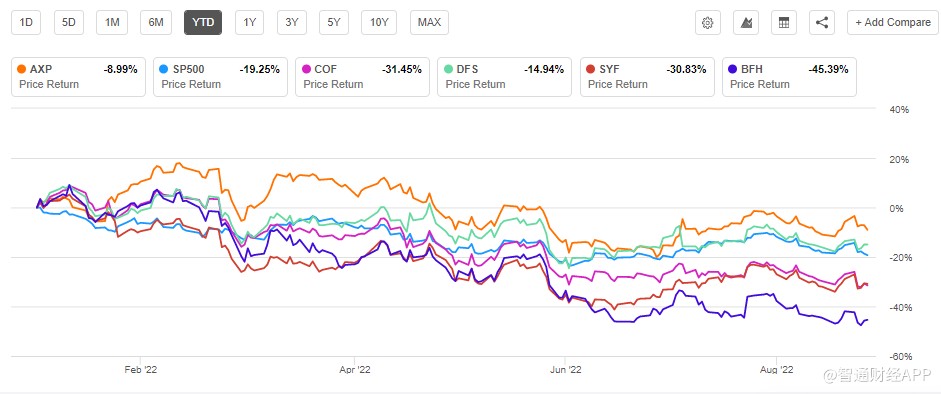

截至上周五,第一资本信贷、Synchrony Financial、Bread Financial今年以来的股价表现都远远落后于标普500指数,而美国运通(AXP.US)和发现金融(DFS.US)的表现跑赢标普500指数。

扫码下载智通APP

扫码下载智通APP