创新医疗器械出海 健世科技远比想象中能打

近期,创新医疗器械企业健世科技(以下简称:公司)加快了在港上市的进程,更新招股书,并已通过港交所的上市聆讯,截至发稿,正处于招股阶段,可以说是上市在即。

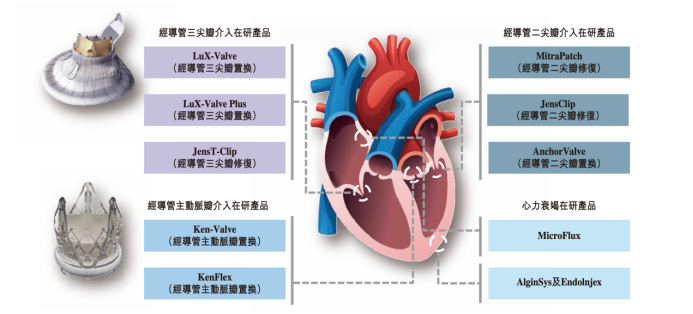

说到健世科技,是一家专注于介入治疗结构性心脏病的创新医疗器械企业,在相关技术上具备相当的独创性与领先性。其产品管线对结构性心脏病实现了全覆盖,在这一点上做到了国内唯一,核心产品则主要针对三尖瓣、主动脉瓣等严重程度与复杂程度双高的适应症。

再看公司布局的结构性心脏病,是以心脏和大血管结构异常为主要病征的一大类心脏病,目前由于缺乏行之有效的治疗手段,现阶段渗透明显不足。公司核心产品已在临床上证实安全有效,并凭借其技术、合规等诸多优势,预期将在竞争中占据优势地位。

因此,在上市之前公司就被资本市场所看好。在公司招股书的投资者名单里,高瓴资本、春华资本、中金公司、国寿大健康、人保股权、Cormorant、农银国际、华夏基金、光远投资、金浦健康基金、辰德资本、比邻星创投等众多大牌专业投资机构/分支机构赫然在列。

那么,健世科技凭借什么赢得了资本市场的青睐呢?

01强产品管线是公司未来好预期的基石

公司能否兑现好预期的关键看产品,从公司产品针对的适应症来看,以三尖瓣、主动脉瓣为代表的结构性心脏病在全球范围内患者基数庞大,然而缺少有效药物的同时,外科手术的死亡率极高,无法让患者普遍获益,故而旺盛的治疗需求由于治疗手段的缺失而被抑制。

公司作为介入治疗结构性心脏病的先行者,其核心产品已在临床上证明疗愈效果显著、安全性高,临床前景极佳。而且在全球范围内,布局介入治疗结构性心脏病器械的企业不多,在研产品的临床数亦不多,公司部分核心产品在临床节奏上领先竞品,一旦率先上市,将会是整个行业从零到一的突破,治疗需求因此而被打开。

研发取向上,公司产品几乎都是first-in-class,这种有别于跟随策略的独创性在国内药械企业中属稀缺资产。而且,公司还布局了完整的国际专利以保护核心产品的知识产权,在全球范围内进一步巩固了产品端的技术壁垒。

明星产品LuX-Valve是公司研发的第一代经导管三尖瓣置换系统,用于介入治疗重度三尖瓣返流。Lux-Valve的研发始于2014年,在2018年完成了首次人体植入,并于2019年在加拿大完成两例人体植入,目前已完成可行性临床试验,正在进行确证性临床试验,有望成为全球首个获批上市的三尖瓣置换产品。

三尖瓣返流是右心房与右心室之间的瓣膜不能正确闭合导致血液返流,由此会出现腹水、心率异常、甚至心力衰竭等症状,而且死亡率颇高,公开资料显示,约36%的重度患者在确诊后一年内去世,而约47.8%在确诊后五年内去世。。

但是,由于三尖瓣解剖结构复杂,外科手术不仅难度极高,且死亡率也高,同时缺少有效的药物,即便患者治疗意愿强烈,传统手段无法给予有效的救治。而LuX-Valve为三尖瓣返流患者带来了希望,目前已经在临床上证实疗效明确,且安全性指标表现优异,自身微创的特点,对患者健康的影响也相对较小。

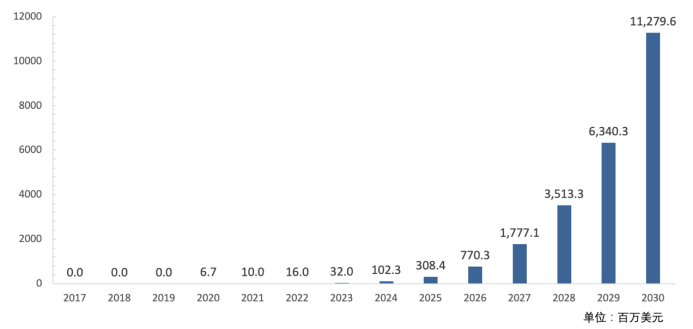

根据弗若斯特沙利文数据,2021年全球三尖瓣返流患者约5200万人,并预期到2030年末将超过6000万人。再看全球经导管三尖瓣介入市场规模,在2021年仅1000万美元,到2030年则有望增长至113亿美元,2021~2025年间的CAGR高达135.6%。

全球经导管三尖瓣介入市场规模

资料来源:公司招股书,36氪

市场规模的预期变动,不仅仅反映了巨大的商业化潜力,更是反映了以Lux-Valve为代表的三尖瓣置换产品进入商业化阶段后,对三尖瓣返流的治疗需求将因此得以大幅释放。在从无到有的历史时刻,率先获批上市者的先发优势无疑是巨大的。

截至发稿,全球仅有3款经导管三尖瓣置换产品进入了确证性临床阶段,其中,LuX-Valve及公司第二代三尖瓣置换产品LuX-Valve Plus就占到两款。LuX-Valve和LuX-Valve Plus也是中国仅有的已知正处于临床试验阶段的经导管三尖瓣置换在研产品。

LuX-Valve在国内的确证性临床试验已经完成,由于已经纳入国家药监局优先审评审批的绿色通道,预期将于2023年下半年在国内实现商业化。以这个进度估算,LuX-Valve有望成为全球首个获批上市的三尖瓣置换产品,大幅领先竞品。

在海外,LuX-Valve正在开展国际多中心的医疗器械临床试验。目前已被FDA认定为突破性医疗器械,是中国瓣膜领域首款获得美国FDA认定的产品。此外,LuX-Valve的临床资料也被ESC(欧洲心脏病学会)/EACTS(欧洲心胸外科协会)指南所引用,是中国国产医疗器械在引领国际标准上的里程碑式突破。当前,LuX-Valve系列产品已经成功在加拿大、法国、德国等地区成功完成植入手术,预计不久的将来会在美国、法国、西班牙等地进行更多植入手术。针对CE认证的临床试验也正在启动中,预期在2024年实现在海外的商业化。

若LuX-Valve成功成为全球首个获批的三尖瓣置换产品,由先发优势所带来的红利主要体现在2个方面:

1.临床试验是个严监管下的长期工程,竞品无法跨越LuX-Valve在临床节奏上的巨大优势。所以LuX-Valve一旦率先获批,将会享有一段相当长的市场独占期,由于三尖瓣返流患者治疗需求刚性,业绩大幅增长的确定性极高;

2.Lux-Valve在市场独占期内将收获大量的临床案例和不断提高的术者粘性,即便市场独占期结束,在众多成功临床案例的加持下,Lux-Valve相比于竞品将拥有更强的学术推广能力,以此强化其在竞争中的优势地位。

LuX-Valve在技术方面的优势是稳固良好竞争格局的另一重保障,从设计特点来看,LuX-Valve在应力结构、瓣叶夹持、室间隔锚定、输送系统等方面设计独到,在应对复杂的生理和病理条件下相比竞品拥有更强的临床适应性,并且有一整套的国际专利对上述设计予以保护,考虑到三尖瓣本身复杂的解剖结构,想要绕过这些专利来设计出同类产品的难度极高。

关于三尖瓣返流的介入治疗手段,不止有置换类产品,还有修复类产品。目前,全球共有三款三尖瓣修复产品获批。但是,由于三尖瓣修复产品的推广较大地受制于患者瓣膜结构的限制。所以,修复类产品其实与以LuX-Valve为代表的置换类产品之间并不存在明显的竞争关系,而且三尖瓣介入市场并未因修复产品的上市而被打开也直接证明了这一观点。

因此,在更大的技术突破到来之前,在包含各种疗法的三尖瓣返流市场中,置换类器械产品预计将是一家独大,而三尖瓣置换类内部则是寡头竞争的格局,Lux-Valve凭借上述优势,将在竞争中占据优势地位,从而充分享受到产品导入期市场空间快速增长的红利。

LuX-Valve Plus是公司研发的第二代经导管三尖瓣置换系统,主要的改进在输送系统上。相比于第一代的经心房路径,LuX-Valve Plus改为经颈静脉的血管输送系统,同时输送系统本身增加了多角度调整及调弯功能。经过上述改进,简化了操作,缩短了器械手术时间,进一步改善了手术的成功率,更小的微创切口降低了对心脏组织的损伤,也进一步提升了产品的安全性。

Ken-Valve是公司第二大核心产品,用于治疗主动脉瓣返流(或狭窄并发)的瓣膜置换类产品。在全球范围内,目前已商业化的主动脉瓣置换产品多达25款,但是适应症多为主动脉瓣狭窄,同时国内返流患者数量超过狭窄患者,因此返流的市场空间更大。而针对主动脉瓣返流置换产品的竞争格局却与LuX-Valve类似,Ken-Valve的直接竞争对手其实并不多。

截至发稿,全球范围内只有4款针对主动脉瓣返流的置换类产品处于临床试验或商业化阶段,其中两款已经商业化,Ken-Valve正处于确证性临床阶段,并已完成全部患者入组,还有一款产品则处于更早期的可行性临床试验阶段。

从临床节奏来看,Ken-Valve预计在2023Q1完成确证性临床试验,并预期在2024年上半年实现商业化。依照上述节奏,Ken-Valve预期将成为中国第二、全球第三个用于治疗重度主动脉瓣返流的主动脉瓣置换产品。

由于Ken-Valve的发展逻辑与LuX-Valve类似,其商业化前景亦因此被看好:

1.对主动脉瓣返流的巨大治疗需求(国内返流患者数量超过狭窄患者,返流的市场空间更大),正是应着Ken-Valve等安全有效的置换类产品获批上市而得以释放;

2.在合规性的保护下,叠加医疗器械研发的长周期性,作为产品导入期为数不多的市场参与者,Ken-Valve的竞争格局同样良好,并享有一定的先发优势,对后来者形成压制;

3.在应力结构、材料、瓣叶夹持、输送系统等方面的技术优势,表征为更高的安全性与耐用性;

除了LuX-Valve、LuX-Valve Plus、Ken-Valve这三个核心产品外,公司目前还有7个在研产品,包括三尖瓣修复夹JensT-Clip、新一代主动脉瓣置换系统KenFlex、二尖瓣置换/修复系统各1款、二尖瓣修复夹、以及2款心衰介入治疗产品。

健世科技的产品管线

资料来源:公司招股书,36氪

02资本市场为什么看好健世科技?

近年来,三医改革对药械企业的业绩与估值影响巨大,虽然医保控费是当下的主旋律,但政策依旧鼓励对药械创新。今年最重要的一个利多信号是医保局对创新器械豁免集采,公司作为创新器械企业因此可避免因集采导致的杀逻辑、杀估值。

在医保控费的背景下,国产创新药械出海是这两年中的一大重要趋势。出海的重点挑战之一来自于海外的严监管,与对当地产品的监管相比,海外监管层面对进口产品时常会戴上有色眼镜,因此好产品是出海的关键。

公司产品在技术上有优势且受国际专利保护,再加上明确的疗效与较高的安全性,担得起一个“好“字,这就使得公司有能力来做产品出海。目前,公司进入临床期的产品大都正在/计划开展国际多中心的医疗器械临床试验。

未来,随着公司核心产品的获批上市,尤其是在海外获批上市,海外收入将会是公司收入的重要组成部分。根据招股书披露的公司核心产品可能的定价,欧美成熟市场中商保的支付能力很强,因此预计治疗需求的释放不仅不会因为定价而受到抑制,而且海外收入很可能会成为公司业绩增长的核心动能。

再回到产品本身,结构性心脏病市场空间巨大且渗透不足,在药物与外科手术疗效甚微的情况下,公司核心产品LuX-Valve、Ken-Valve等由于临床节奏领先,将带动治疗需求的释放,尤其是预期最早商业化的LuX-Valve。

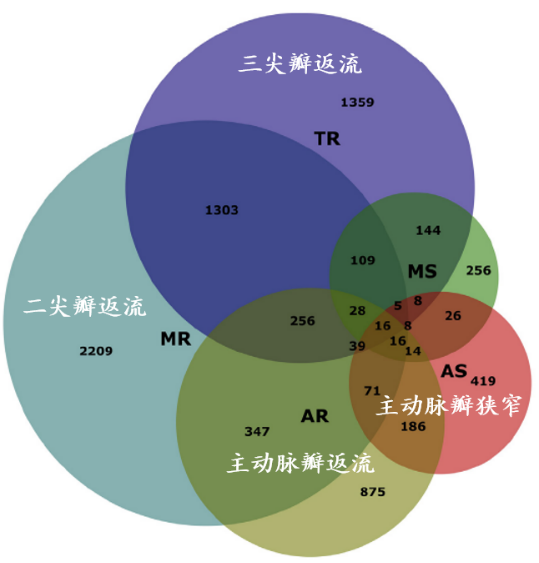

具体适应症对估值的支撑能力也存在分化,就以存量数据来看,三尖瓣市场远大于主动脉瓣狭窄。因此,同样是介入类产品,由于公司拥有LuX-Valve、LuX-Valve Plus等三尖瓣拳头产品,理应享有更高的估值。

不同瓣膜疾病的发病人数及并发情况

资料来源:JACC,36氪

技术方面的看点,核心产品first-in-class性质的独创性在国产药械企业中非常稀缺,其估值水平自然会远高于跟随策略下的仿创品。同时,公司核心产品作为3类器械,极高的合规壁垒是保障竞争好格局的基础。

所以,从公司技术取向与产品发展逻辑出发,就很容易理解为什么我们会判断公司核心产品将拥有良好的竞争格局。就说预计最早商业化的LuX-Valve,在未来将会有一段相当长时间的市场独占期,究其根源:其一是临床节奏领先,其二是核心技术受国际专利保护,突破难度大。

顺着上述逻辑,在LuX-Valve的市场独占期内,三尖瓣市场的增长的上限将取决于公司的产能。因此,在销量爬坡的同时,也要关注公司的产能建设。即便市场独占期结束,也能凭借之前积累的真实临床数据,巩固自身的先发优势。对于公司业绩走势的判断,由于结构性心脏病治疗需求刚性,在好格局的保障下,公司核心产品获批上市后,业绩增长的确定性较高,随着好预期兑现在业绩上,再叠加技术溢价,公司股价有望迎来戴维斯双击的行情。

本文选编自微信公众号“36氪财经”作者:黄绎达;智通财经编辑:王秋佳。

扫码下载智通APP

扫码下载智通APP