豪华车降温、业绩“减速”,中升控股(00881)欲靠二手车突围?

2022年上半年的汽车产业“有点冷”。芯片短缺、供需失衡、产销下滑等多重压力传导到行业链下游的经销商,最直观的体现就是上市汽车经销商企业的业绩集体承压。

上半年,在13家上市经销商企业中,7家经销商遭遇营收和净利润双降,仅有1家实现营收和净利润双增长。而在汽车经销商百强排行榜中位居第一的中升控股(00881)更是上市以来首次出现半年报收入下滑。

中报发布后,招商证券(香港)、瑞信、中金、瑞银等多家机构纷纷下调公司目标价。截至9月27日,中升控股收盘价为33.25港元,自6月初进入下行通道以来,公司股价已经近乎腰斩。

近年来,国内车市销量天花板、直营销售模式对4S店的冲击、造车新秀对传统豪华车品牌的挑战等诸多不利因素正在挤压汽车经销商们生存的土壤。而中升控股这份“失色”的中报,或许就是一个危险的信号。

上半年营收增速首次转负

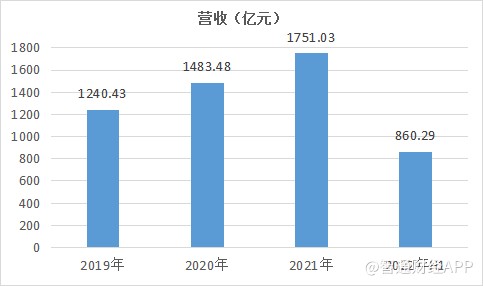

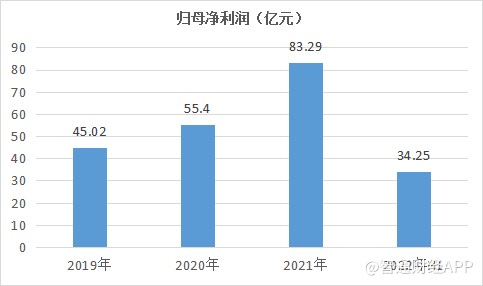

从近年业绩来看,中升控股营收增长稳健,利润水平则略有波动。

2019-2021年间,公司营收分别为1240.43亿元、1483.48亿元和1751.03亿元,2021年营收同比增速为18.04%,相比2020年有所放缓;报告期内,公司归母净利润分别为45.02亿元、55.4亿元和83.29亿元,2021年利润迎来修复。

2022年上半年,公司收入为860.29亿元,同比下降1.5%;母公司拥有人应占溢利为34.26亿元,同比减少7.3%;每股基本盈利1.419元。这是该公司上市以来首次出现半年报收入下滑。

在盈利能力指标方面,近年来公司毛利率于2021年达到顶峰,为10.55%,但在2022年上半年回落至9.84%。2022年上半年,公司净利率为4.0%,较2021年同期下降0.3个百分点。

据智通财经APP了解,汽车经销商的重资产特质,使得运营效率成为了衡量公司经营稳健度的重要指标。受二季度疫情反复的影响,公司上半年总资产周转率和存货周转率相比2021年同期均有所降低,总资产周转率降低至2.19,存货周转率降至13.46。

在降本控费方面,公司总体费用率控制在6.4%,管理费用、财务费用基本与往期持平,销售及分销成本从去年同期的34.42亿元微增至37.21亿元。

财务方面,公司上半年资产负债率约为52.0%,较往期有所降低;期末现金及现金等价物余额从2021年年底的109.5亿元增长至114.23亿元。

新车销售业务营收、利润双降

2022年上半年,由于面临疫情下停工停产、缺芯少电等多重负面因素影响,汽车制造业整体承压。据国家统计局数据,上半年行业产销量出现下滑,汽车产销分别完成1211.7万辆和1205.7万辆,同比分别下降3.7%和6.6%。

据智通财经APP了解,上半年,汽车制造业营业收入40892.8亿元,同比减少4.2%,比1-5月收窄4.8个百分点,占规模以上工业企业营业收入总额的比重为6.3%。利润总额2129.0亿元,同比减少25.5%。

受行业大环境影响,中升控股的核心业务也遭遇“逆风”。其中,新车销售业务营收、利润双降,收入为688.13亿元,较去年同期下降5.2%;新车毛利率同比下降0.6个百分点;上半年新车销量为242,280辆,较2021年同期下降12.1%。

公司二手车销售业务则在低基数的基础上取得了较快增长。上半年,二手车收入为43.96亿元,同比增长25.5%,二手车交易量在2021年取得30%的同比增速后,于2022年上半年转跌,交易量为6.56万台,同比减少1.7%。二手车旧新比为 27.0%,二手车本品零售占比较去年同期提升11个百分点。

在占比较小的其他业务方面,售后服务及精品业务收入达128.20亿元,同比增长13.4%,占集团总收入的14.9%;增值服务业务如汽车保险、汽车金融等上半年收入达15.03亿元,同比减少4.4%;集团新车销售的金融渗透率进一步上升至70.2%。

豪华车颓势凸显,能否靠二手车突围?

过去十多年来,乘着经济快速发展的“东风”,汽车经销商们纷纷实现了规模与体量的快速增长。不过,随着国内汽车保有量趋近饱和、行业销量天花板逐渐显现,以往的高增长恐难持续。在这样的情形下,从购买新车到增购、换购的消费升级趋势转变,让豪华车品牌成为了许多汽车经销商寻求新增长点的选择。

据智通财经APP了解,中升控股同样大幅押注于将在消费升级趋势中受益的传统豪华车品牌:2022年上半年,豪华品牌新车销量占新车总销量59.4%,且总共417家经销店中,261家为豪华品牌经销店,占比63%。豪华车品牌的市场动向已然成为影响公司业绩的重要因素。

然而,展望未来,指望靠豪华车这块“蛋糕”填饱肚子似乎不是那么稳当。2022年上半年,各个知名豪华车品牌都在内地市场遭遇了销量下滑的窘境,接连发布的紧急召回公告也使得品牌号召力持续减弱;另一方面,新近崛起的本土造车新势力、新能源车企都在积极向电动化、网联化发展,积极争夺被传统车企所占据的市场份额。

据中升控股财报披露,上半年公司豪华品牌新车销量为143,857台,同比下降11.1%,其中奔驰在华共计交付35.58万辆,同比下滑19.4%;宝马(含MINI)在华共计交付37.87万辆,同比下滑18.9%;奥迪在华累计销量为31.7万辆(含进口车),同比下降24.2%。

在消费者增购、换购需求潮流的另一端,则是站上风口的二手车业务。在取消二手车“限迁”、二手车异地交易登记等政策利好影响下,二手车交易市场快速增长,近五年二手汽车转移登记与新车注册登记数量的比例由67%上升至111%,反超新车注册登记量。

对此,中升控股管理层亦在财报中提到:二手车业务是集团未来的核心业务,也是现阶段的发展重点,将把二手车业务作为业绩增长的新引擎,努力提升二手车业务占比。

不过,截至2022年上半年,公司二手车销售收入仅为近44亿元,不足新车销售额688亿元的零头。

此外,由于在二手车市场中,经销商扮演的是中间商的角色,需要承担车辆评估、查验、质检等手续,高企的销售成本也进一步压缩了公司的利润空间。上半年,中升控股二手车销售业务毛利率仅为5%,显著低于公司整体毛利率9.8%。

小结

总的来看,2022年上半年公司基本面仍然保持稳健,核心业务新车销售的压力主要来源于外部,而在新能源、二手车等新兴业务方面,公司策略相对保守。

汽车流通行业正处于关键的变革之年,作为汽车经销商行业龙头,中升控股未来的应对与业绩表现将一定程度上成为行业发展的风向标。在局势不明的当下,投资者宜采取审慎态度。

扫码下载智通APP

扫码下载智通APP