股价五连阳,国药控股(01099)能否靠器械和药店两大业务再次腾飞?

两票制之后,对医药流通企业形成冲击,这类企业估值和盈利水平持续下降,目前已至历史底部阶段。不过受集采的影响,医药企业以及医疗器械企业受影响较大,这些公司估值开始下滑,反而前期已经大幅下跌过的流通医药企业有企稳苗头,国药控股(01099)股价实现五连阳。

业绩增长平缓,器械及药店成主要增长点

作为一家医药商业流通企业,智通财经APP了解到,国药控股主要业务为医药及器械分销,同时直接经营和特许经营方式管理零售连锁药店网络。此外,公司亦从事药品、化学制剂及实验室用品的制造与销售。

2022年上半年公司收入2614.72亿元人民币(单位下同),同比增长5%;净利润36.94亿元,同比增长3.1%,业绩增长缓慢主要为新冠疫情严重抑制了第二季度药品和医疗器械的销售。

在上述三大业务板块中,医药流通业务一直是国药控股最重要的业务,也是公司最重要的收入来源,2017年该业务收入占比超过90%。不过两票制之后,医药流通业务收入大幅下滑,上半年该业务收入1965.24 亿元,同比增长 3.2%,占比进一步下降至72.7%。在传统的业务上,国药控股持续加大对医疗器械和医药零售板块的开拓力度,2017年起,公司的器械业务增长迅速,2022年上半年收入563.84亿元,同比增长12.4%,收入占比达20.28%。零售业务板块占比依旧较小,上半年收入152.74亿元,同比增长11.3%,占比从2017年的4.44%提升至5.74%。显然,与传统业务相比,医疗器械以及零售显然成为国药控股的主要收入增长点。

医改政策也加速了订单需求和终端配送服务的碎片化趋势,从而导致医药经销商的经营费用增加。不过由于公司积极强化内控治理,费用率指标持续优化,上半年公司销管费用率同比下降0.06个班费点至4.37%。其中销售费用率为2.97%,同比下降0.08个百分点,管理费用率为1.40%,同比上升0.02个百分点。新冠疫情还导致从医院收回的应收账款逾期,造成此在利率下降的情况下财务费用(包括借款和保理)率持平以及金融和合同资产减值损失增加,抵消了严格控制的整体运营费用。

医改下流通企业及药店集中度有望提升

医药流通企业的经营模式主要是向上游医药生产企业采购药品,再向下游的医院、基层医疗机构、分销商和连锁药店等销售药品。在我国目前的医疗体制下,医院在产业链中长期处于强势地位,从而导致医药流通企业的回款周期一般较长,企业始终面临较大的流动资金需求。与此同时,为了应对药品需求的不确定性、保证药品配送的及时性,医药流通企业需要保持一定的存货,这也形成了对营运资金的占用,也因此行业准入壁垒也在日益提升。

不仅如此,近年来,医药行业政策频现,合规要求日益严格,在各区域已经大多存在一个或数个医药流通龙头企业经过多年经营,在已经掌握了大量的上、下游资源情况下,显著加大了新进者拿到更多优质客户及供应商的难度。同时,医药流通属于资本密集型行业,需要投入相应的流动资金来建设设备,才能完成日常的经营活动。

对于医药流通企业而言,“两票制”政策是极为重要的政策。两票制的实行令流通渠道更加多元化和扁平化,在这种背景下,行业集中度日益提升,大企业将会将渠道下沉,中小型代理商利润空间受到极大挤压,因此中小型代理商将被淘汰一批,兼并一批,转型一批。行业内孕育三大趋势性变革:横向收购、纵向延伸与转型。

另外,2019年,全国药品带量采购政策开始实施,并逐年扩围,集采对药品流通企业正反两方面均产生了重大影响。反向影响是由于药品销售价格下降,企业收入减少。正向影响有两方面,一是带量采购政策执行后,大型药品流通企业由于具备网络布局广、集约化 程度高、规模效益好等优势,成为生产企业遴选配送企业的首选。

对于大型企业来说,则是进一步通过收购向产业上下游发展的绝好机会。国药集团、上海医药、华润医药商业、九州通等全国性药品流通企业将通过兼并重组,进一步拓展国内流通网络覆盖面;广州医药、南京医药等区域性药品流通企业也 将加快跨区域并购,提升区域覆盖率和市场影响力;规模较小、渠道单一、资金 实力不足的药品流通企业可能面临市场淘汰,从而进一步助力市场龙头企业的发展。

对于中小医药批发企业而言,上游供应的不足以及下游销售渠道的萎缩将会给企业营收带来极大的压力,并且医药工业企业对于中小医药批发企业信用政策的收缩会极大的加重企业的现金流负担,导致企业盈利能力和偿债能力同时下降,从而难以维系,退出市场。

根据《商务部关于“十四五”时期促进药品流通行业高质量发展的指导意见》:到2025年要培育形成1-3家超五千亿元、5-10家超千亿元的大型数字化、综合性药 品流通企业,100 家左右智能化、特色化、平台化的药品供应链服务企业。药品批发百强企业年销售额占药品批发市场总额98%以上。同时,支持药品流通企业跨地区、跨所有制兼并重组,培育大型现代药品流通骨干企业。鼓励具有网络优势的中小企业与骨干企业重组,实现优势互补和服务延伸。

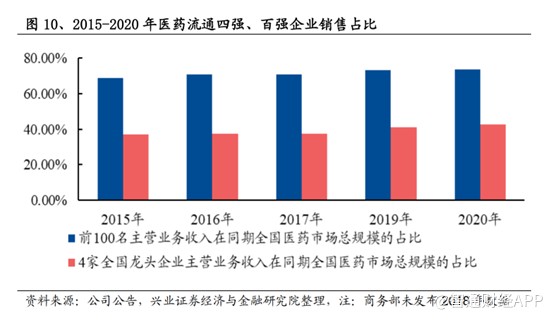

在上述背景下,行业集中度近年来不断提升。2020年,根据商务部发布的药品流通行业运行统计分析报告,药品批发企业主营业务收入前100 位占同期全国医药市场总规模的 73.7%,同比提高0.40百分点。其中,4家全国龙头企业主营业务 收入占同期全国医药市场总规模的42.6%,同比提高1.60百分点,呈现出集中度日益提高的特点,而且前100位企业里最后一位的企业收入还有所下降,市场进一步向龙头企业集中。

同理,集采后,医疗器械的分销行业也将与医药分销行业类似走势。

再看药店方面,随着处方外流及分级诊疗政策加速推进,促进药品市场由院内向院外转移,单体药店面对强监管成本过高,逐步退出市场。而连锁药房通过精细化管理,统筹门店配置,设置中央仓等方式,进一步优化成本,实现规模效应。根据米内网数据显示,截至2021Q3,全国共有零售药房58.7万家,连锁率达57.17%。

2021年10月21日发布的《商务部关于“十四五”时期促进药品流通行业高质量发展的指导意见》提出,到2025年,培养形成5-10家超500亿元的专业化、多元化药品零售连锁企业。药品零售百强企业年销售额占药品零售市场总额65%以上,药品零售连锁率接近70%。这也意味着未来几年每年需要提升约4%。

作为国内最大的医药流通企业,国药控股在医药商业合作企业包括全部全球50强医药公司,如Roche、AstraZeneca、Pfizer、GlaxoSmithKline、Merck、EliLilly及NovoNordisk等;98家中国100强医药公司,如江苏恒瑞、哈药及华北制药等;同时,公司在中国分销50种全球最畅销药品中的38种。公司经销的药品多达数超过28500余种不同类型医药及保健商品,品种基本覆盖了全部治疗领域,其中多数是新药特药品种及合资、进口产品,普药相对较少。

器械方面,公司合作企业包括海尔生物、南微医学、佳能医疗等。 截至2020年末,中医器的直销客户已涵盖全国8849家医院,其中三级医院2080家。此外,中医器拥有成熟的经销商20560家,覆盖全国31个省(区/市)。

药店方面,截止2022年6月底,国药控股零售门店总数达到10569家,较2021年底增加310家。其中,国大药房9137家,较2021年底新增339家;专业药房1432家,较2021年底减少29家。其中,双通道门店数量共计676家,较2021年年底新增273家,店铺数量和同店销售均实现较为快速的增长。

由上述分析来看,医药流通、器械流通以及药店零售市场集中度的提升,对国药控股都将形成利好。不过由于医院在行业中较为强势的地位,导致流通企业的回款周期一般较长。而流通企业普遍财务杠杆大,与房地产、银行等高杠杆行业一样,估值普遍不高,尽管目前国药控股估值仅5.4倍,处于历史估值底部,但并不意味着公司估值能有太大上升空间。另外,器械集采落地不久,并且集采面也相对小一些,因此国药控股的器械业务增长较高,但随着器械的扩面,未来器械业务的增速可能会面临下滑的风险。

扫码下载智通APP

扫码下载智通APP