康方生物-B(09926):重磅新品商业化没落地,市场提前唱好?

生物医药企业仍未走出“资本寒冬”。在行业融资环境愈发严峻、破发与裁员消息频传之际,“活下去”成为诸多创新药企共同的话题。

在这样一个市场表现冷淡的时候,一家创新药企康方生物-B(09926)却默默地走出了“逆风上扬”:自5月开始,公司股价已较最低价11.5港元涨超150%,截至10月28日达到29.8港元。与此同时,公司利好消息频传:已上市的派安普利单抗销售持续放量,开坦尼更是喊出了“一年销售额10亿”的雄壮口号。

投资医药赛道,投的不是一时的营收或利润,而是未来数年乃至数十年内的预期。在创新药泡沫全面破灭的当下,康方生物为何能够获得资本市场的青睐?

PD-1市场“内卷”,新药上市姗姗来迟?

康方生物是一家创新型生物制药公司,致力于自主发现、开发及商业化首创新药和同类最佳抗体生物药物,专注于解决肿瘤、免疫及其他治疗领域全球范围的重大医疗需求。成立3年后,康方生物的CTLA-4单克隆抗体候选药物AK107被默克选中,这笔2亿美元的交易让这家创新药企初次进入了人们的视野。

2022年上半年,康方生物再一次用业绩验证了自身的研发实力与造血能力。公司实现营收1.63亿元,较去年同期的1.29亿元增长了近26%。这主要得益于公司首款商业化产品PD-1单抗安尼可(派安普利单抗)销售额超出预期,达到2.97亿元。

据智通财经APP了解,PD-1单抗属于癌症的免疫治疗药物,而安尼可®(派安普利单抗注射液)是目前全球唯一采用IgG1亚型且经Fc段改造的新型PD-1单抗,能够更有效增强免疫治疗疗效,且减少免疫相关不良反应,安全性得到提升。

从2018年底第一款国产PD-1抑制剂上市开始,三年多时间里,大量创新药企涌入,扎堆研发热门靶点。康方生物的派安普利单抗是第五款获批的国产PD-1,甫一上市就面临着激烈的竞争:时至2022年,国内获批的PD-1单抗已有十多款,市场“内卷”程度可见一斑。

而在临床应用上,安尼可的适应症目前仅有二线经典型霍奇金淋巴瘤(r/r cHL一种)获批,不如其他竞争对手应用更为广泛。

此外,即便是潜在市场空间广阔的抗癌创新药,也逃不过被纳入医保集采、价格大跌的命运。早在2020年,就已有三款国产PD-1成功被纳入医保,未来随着更多轮医保谈判进行,PD-1的价格战或将更加白热化。

随着PD-1“明星光环”褪去、生物医药板块股价触底,诸多创新药企正将目光转向海外,希望能在欧美市场开拓新的业绩增长点。

康方生物的派安普利单抗于2018年获得FDA授予的IND批准,允许进行包括实体瘤在内的各项适应症的临床试验项目。2021年8月13日,派安普利单抗在鼻咽癌一线治疗适应症上获得了FDA的突破性疗法称号。不过,由于缺少欧美人种实验数据,目前一众国产PD-1鼻咽癌适应证都还未获得欧美地区的上市申请。

而对于康方生物来说,“生不逢时”、盈利承压的派安普利单抗并非公司的战略重心,这从他们对产品商业化的态度就可以看出:公司将派安普利单抗交给正大天晴独家销售,自己当了个“甩手掌柜”。

押宝这款全球首创新药,“王炸”即将出场?

如今,康方生物已将宝押在了另一款产品,那就是公司首款双抗产品开坦尼(卡度尼利单抗)。

开坦尼(卡度尼利单抗注射液)是全球首创的PD-1/CTLA-4双特异性肿瘤免疫治疗药物,用于既往接受含铂化疗治疗失败的复发或转移性宫颈癌患者的治疗,填补了中国晚期宫颈癌免疫药物治疗的空白。

开坦尼已于今年6月获批,并完成首批发货。目前,全球范围内还未有PD-1产品获批宫颈癌适应症,大部分同类药物的宫颈癌适应症还处于临床二期阶段。作为全球首创新药,这款药物将为公司带来很长一段时间的独占期与期间的丰厚利润。

此外,公司将持续开展开坦尼在胃癌、肝癌、非小细胞肺癌的临床三期试验,将这款产品潜在利益最大化,为后续业绩持续成长奠定基础。

在商业化方面,对于开坦尼这个“亲儿子”,公司也没有如对待派安普利单抗那样“放养”。公司自2021年开始建设商业化团队,当年公司销售费用达1.79亿元,占主营业务收入的79.5%;商业化团队共512人,占员工总数的27.5%。

据智通财经APP了解,2022年上半年,公司销售费用为1.49亿元,占总收入的49.67%,依然维持高位。销售人员则扩大至630人,占总雇员数27.52%。到2022年底,公司计划将商业化团队扩充至800人。

可以看出,公司是想要把销售费用“花在刀刃上”,放弃竞争激烈、需要砸钱换量的派安普利单抗,专注于竞争格局更好、增长空间更大的开坦尼。

对于公司在商业化方面的努力,如今要谈成效还为时尚早。不过,据公司管理层透露,预计开坦尼上市第一个完整年销售额将达10亿元,未来2-3年内在宫颈癌领域几乎没有对手,并有望在这个时间段内达到30亿人民币的销售峰值。从销售目标来看,公司对自身商业化能力信心十足。

攻克CD47血液毒性难关,风险与收益并存

康方生物另一款值得一提的产品是AK117(CD47单抗),是一种靶向CD47的人源化单克隆抗体。

CD47也是抗肿瘤新药研发的热门靶点之一,但由于实验曾经发现CD47抗体存在血液毒性、可能引起重度贫血,有不少国际医药巨头都在此折戟。2022年,吉利德关于CD47抗体的研究再次宣告暂停,原因是出现可疑的意外严重副作用。

康方生物的AK117则在一定程度上解决了CD47抗体的血液毒性难题。在实验中已证实,AK117相较于其他CD47单抗具有更突出的安全性优势,且有望通过联合疗法,在血液瘤和实体瘤领域率先突破,成为全球First in Class的领先药物。

在推进血液瘤领域的临床探索的同时,公司的AK117目前已经获准并开展了3项在实体瘤领域联合疗法的临床研究。一旦成功,康方生物手握两款First in Class新药,后续业绩增长将得到充分保障。

从竞争格局来看,曾经加码CD47的吉利德、艾伯维、辉瑞三家国际制药巨头中,仅有辉瑞仍然在披露CD47的研发进展。而在国内,信达生物(01801)、宜明昂科等均在CD47上有所布局,但研发进度和优先度有所差别。

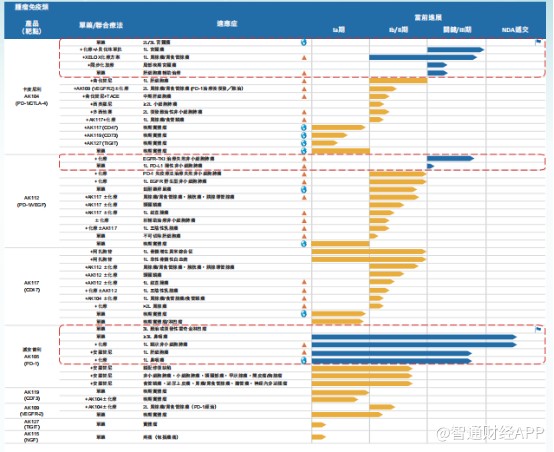

在整体产品研发管线方面,据智通财经APP了解,康方生物产品储备充足,目前公司共有30多个创新项目,涵盖肿瘤、自身免疫及代谢性疾病领域。有关产品包括6个潜在同类首创(first-in-class)双特异性抗体,其中15个处于临床试验阶段(包括3个对外授权的产品)。

2022年上半年,公司总研发投入为5.95亿元,相比去年同期的5.64亿元有所增加。

在自身免疫性疾病领域,公司产品包括依若奇单抗(IL-12/IL-23,AK101)、古莫奇单抗(IL-17,AK111)、和曼多奇单抗(IL-4R, AK120);在代谢治疗领域,公司同样拥有创新产品,包括与东瑞制药订立一项合资协议的伊努西单抗(PCSK9,AK102)。除了临床阶段的候选药物外,公司还在开发四种以上IND研究阶段的药物。

截至2022年6月30日,公司现有运行总产能达31,500升,包括中山火炬开发区生产基地、广州商业化生产基地和建设中的中山翠亨商业化生产基地。

小结

与各类主打License-in/out、Fast-follow等模式的创新药企不同,康方生物的发展轨迹显得十分低调而“实在”:融资规模不大、很少参与并购、核心管线纯靠自研。

在创新药被捧上风口时,这样的打法或许稍嫌保守,但在市场下行时,“保守”也就成为了“务实”。与同行业对比,康方生物在花钱上的谨慎、研发上的稳健都给投资者们吃了一颗定心丸。而在研发能力方面,公司也不乏极具含金量的First in Class新药。或许正是这些优点,使得公司在行业寒冬中仍能获得市场看好。

值得注意的是,考虑到公司PD-1单抗增长承压、而押下重注的双抗产品商业化成效还没显现,公司未来业绩不确定性仍存。

扫码下载智通APP

扫码下载智通APP