衰退是“命中注定”吗?——美国经济的三条线索&美国三季度GDP点评

事项

美国2022年三季度GDP环比折年率2.6%,高于彭博一致预期1.9%,前值上修为-0.6%。同比增速+1.8%,高于彭博一致预期1.6%,前值1.8%。

主要观点

1、Q3经济增长拆分:内需持续下滑。

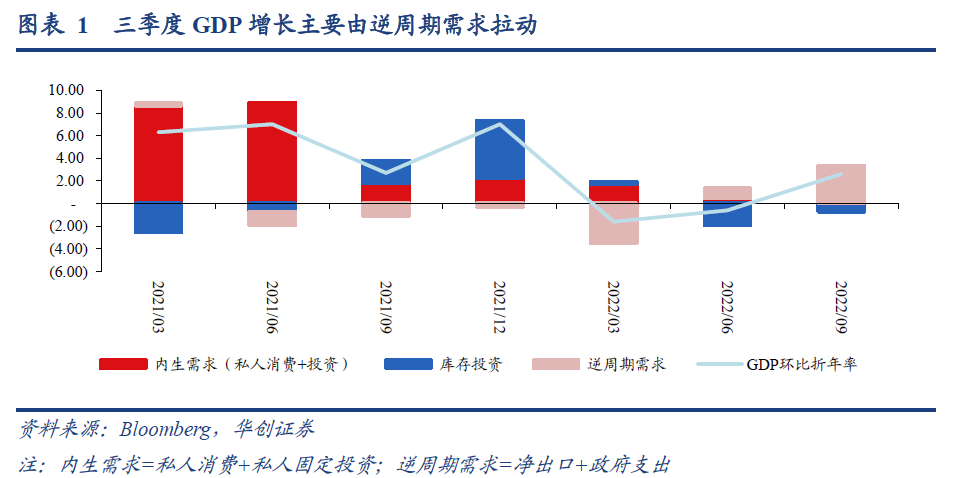

尽管三季度GDP超预期改善,但从结构来看却呈现出内需增长乏力的前景:反映真实内生需求的分项(私人消费+私人固定投资)对Q3环比折年率的拉动仅0.08%,连续三个季度回落;而三季度GDP主要拉动项为逆周期需求(净出口+政府支出),对Q3环比折年率的拉动录得3.2%,前值0.9%。具体来看:

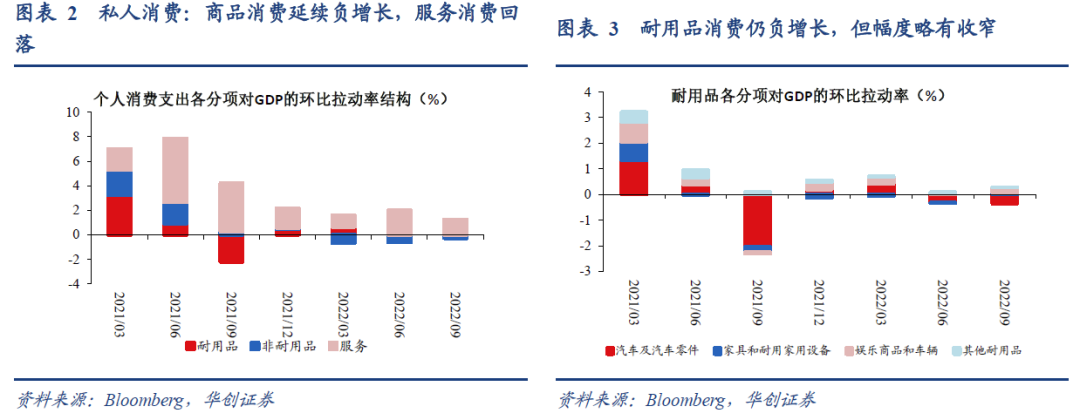

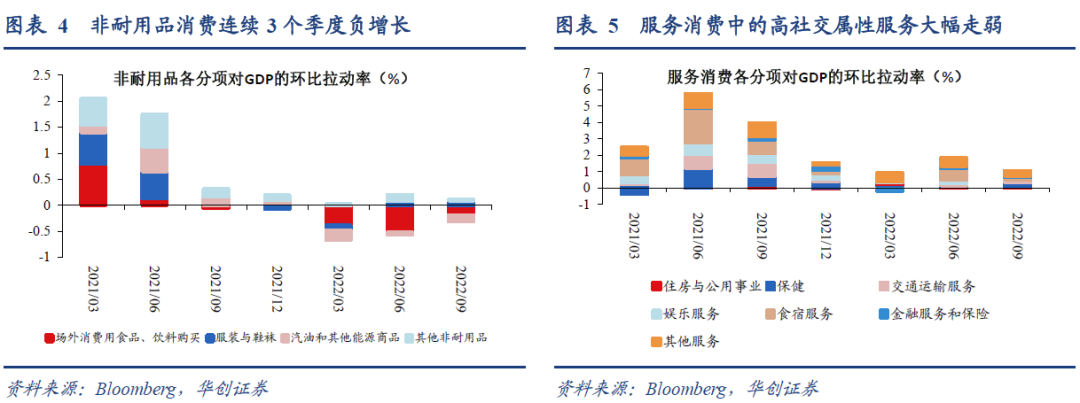

私人消费:商品消费延续负增长,服务消费回落。Q3个人消费支出环比折年率+1.4%,高于彭博一致预期+1%,前值+2%;对GDP的环比拉动率为1%,前值1.4%。结构来看,耐用品/非耐用品消费尽管仍为负增长,但幅度略有收窄;服务消费有所走弱,食宿、娱乐、交通运输服务等“高社交属性”的服务消费增速大幅回落。

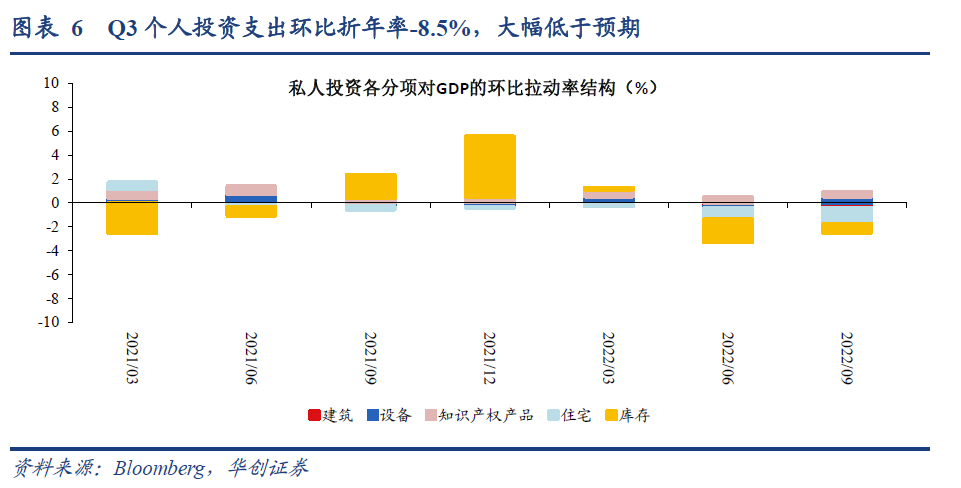

私人投资:地产投资继续下行,企业投资表现较好。Q3个人投资支出环比折年率-8.5%,大幅低于彭博一致预期的-1.5%,前值-14.1%;对GDP的环比拉动率为-1.6%,前值-2.8%。建筑+地产投资在美联储加息背景下继续下行;不过企业设备投资大幅提升,其中运输设备、个人电脑与周边设备投资均大幅提升。另外,Q3库存投资保持负增长,去库存趋势仍在延续。

净出口:出口不弱、进口大幅回落,净出口对经济拉动继续提升。Q3净出口对GDP的环比拉动率为+2.8%,高于前值+1.2%。

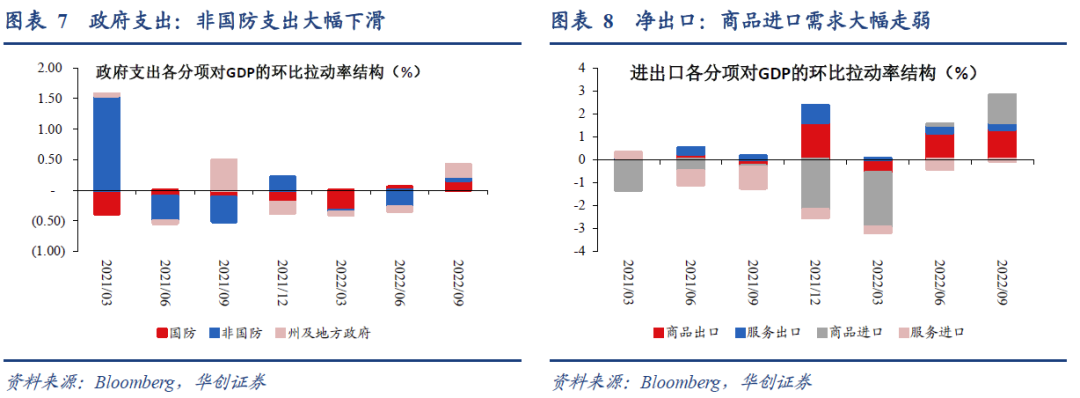

政府支出:国防开支增长是主要拉动力。Q3政府支出环比折年率+2.4%,前值-1.6%,对GDP的环比拉动率为+0.4%,高于前值-0.3%,其中国防开支的环比拉动率为+0.2%。

2、美国经济是否陷入衰退的3条线索

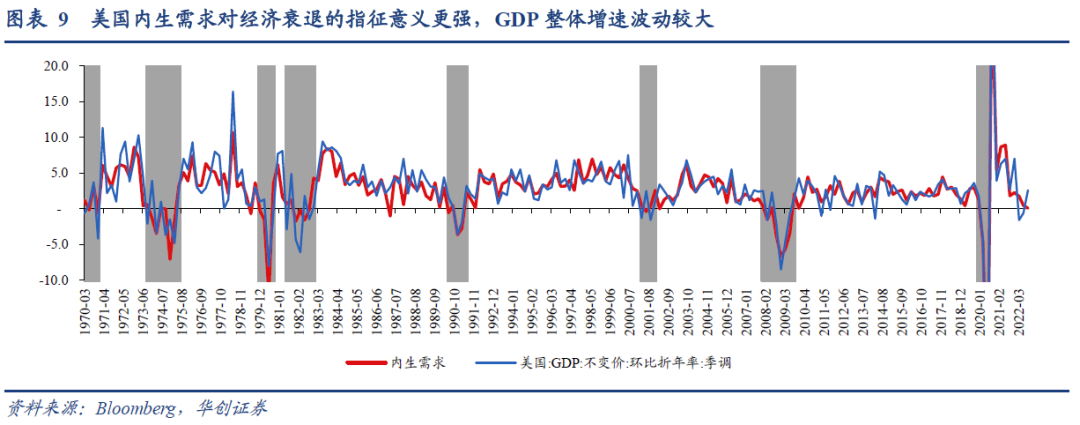

从历史经验来看,美国内生需求的走势相较GDP整体增速波动更小,且对经济衰退的指征意义更强。目前美国内生需求对GDP环比折年率的拉动率降低至0.08%,而70年代以来内生需求增速降至这一水平最终经济都进入了衰退周期。因此未来美国经济是否会确定性的进入衰退期可以关注内生需求中的3条线索变化趋势:住宅投资、“疫后”社交消费与企业投资。

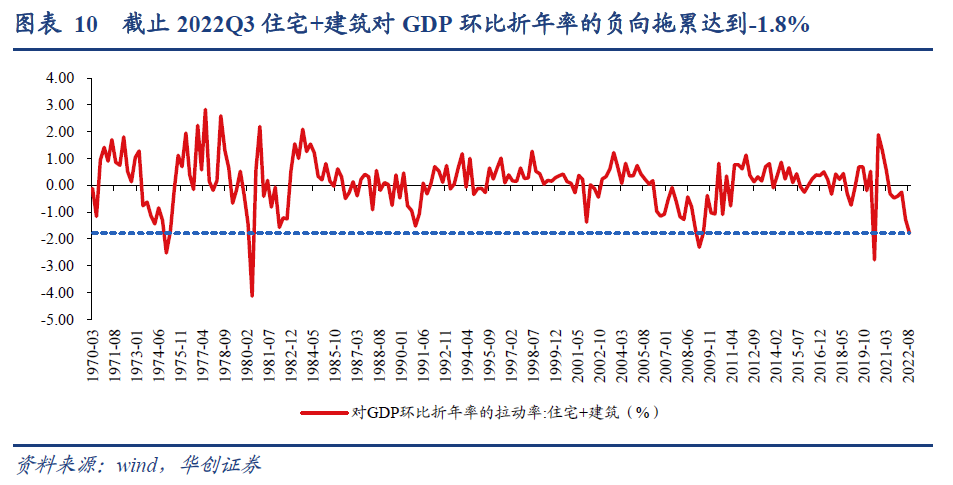

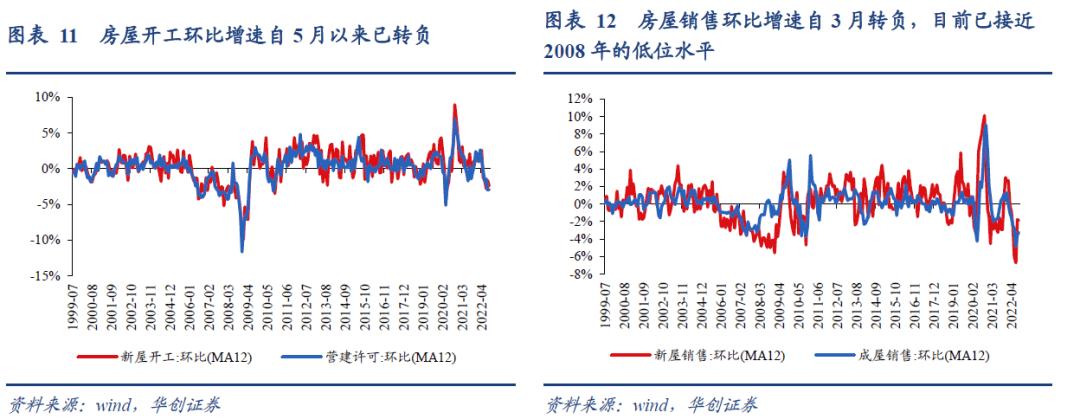

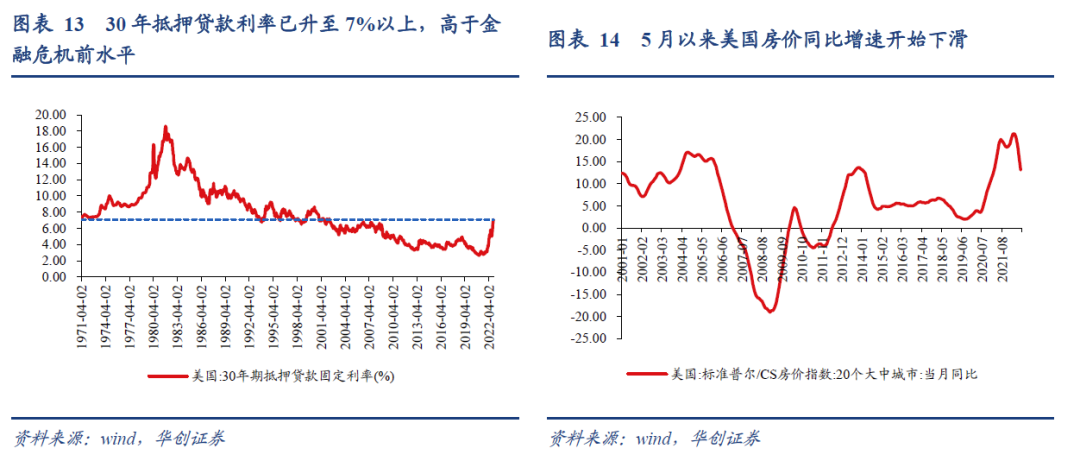

住宅投资持续走弱。作为美国经济中对利率最为敏感的部分,美联储加息在今年二季度前后就已经对美国房地产投资形成较大冲击,而从地产高频数据来看,美国房屋销售环比增速自3月转负,目前已接近2008年的低位水平;房屋开工环比增速自5月以来已转负。目前30年抵押贷款利率升至7%以上,高于金融危机前水平;在美联储加息停止前,美国房地产市场或难有改善。

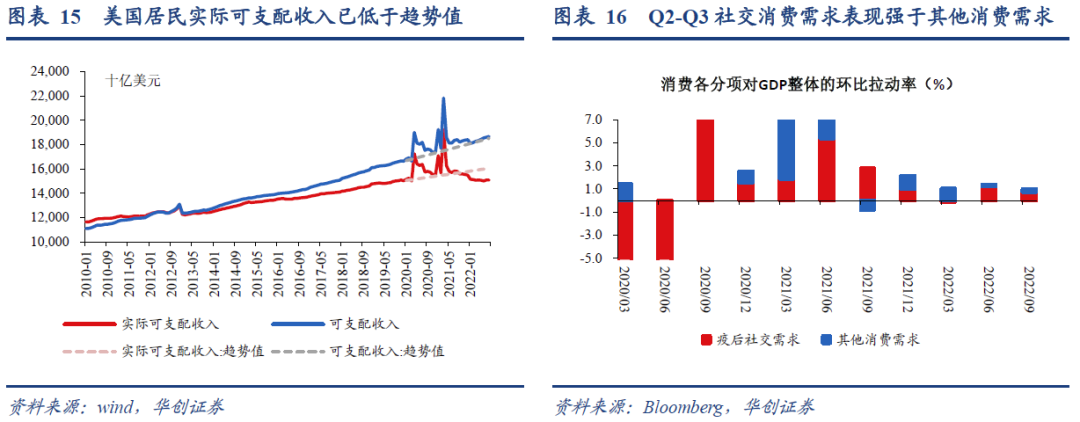

“疫后”社交需求的降温。今年防疫措施放松后,社交需求的回暖支撑消费仍有一定韧性:以服装、保健、交通运输、娱乐、食宿加总得到的“疫后”社交需求消费在今年Q2-Q3同比增速分别录得5%/3%,而其余消费需求同比增速仅1%/1%。然而从高频数据来看,目前美国服务业多数已恢复至疫情前同期水平,且近期高频数据略有回落。在居民收入受损的背景下,社交需求若进一步降温,则对消费韧性的支撑或将消退。

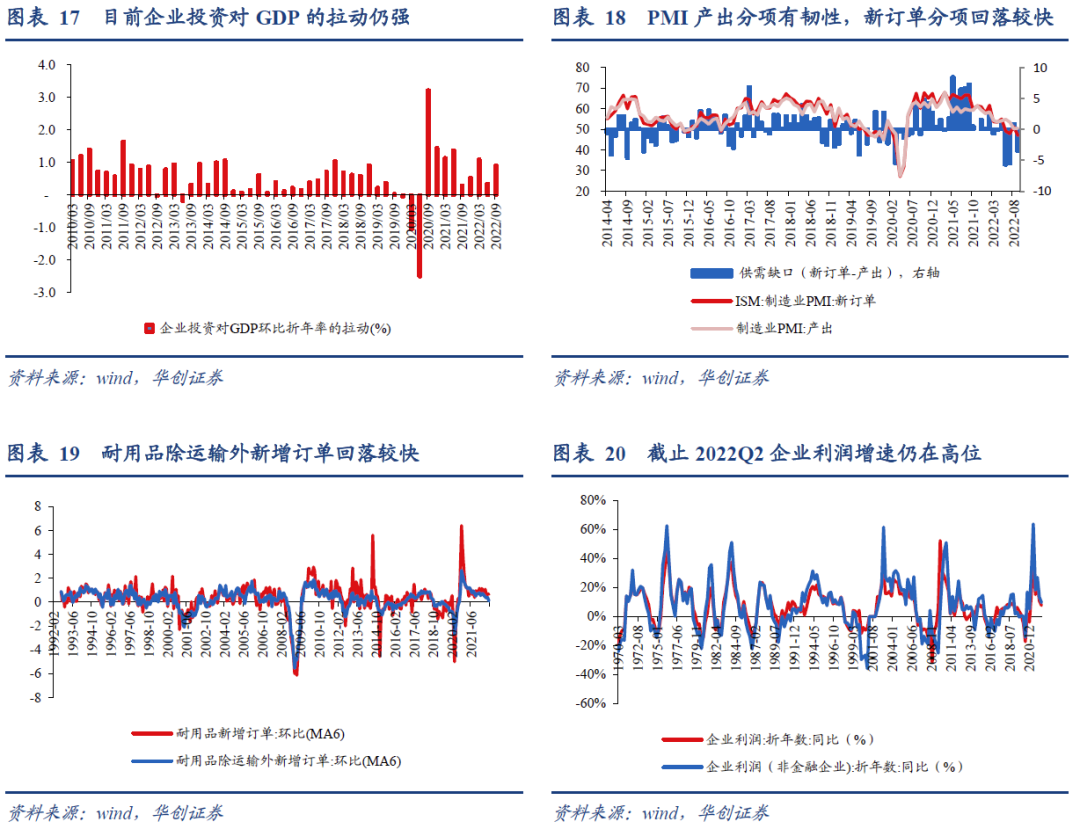

目前企业投资对GDP的拉动仍有较强韧性,且从企业投资的先行指标来看也较地产与居民消费更为乐观。往后看,企业投资的主要风险点在于:1)运输设备投资在汽车消费走弱的背景下难以延续高增长;2)在居民商品消费需求整体回落的背景下,企业新订单继续走低,难以支撑企业投资增长;3)目前美国企业债市场面临一定的流动性风险,或将反过来影响实体企业融资需求。

风险提示:美国通胀超预期,美联储加息超预期

报告正文

一、Q3经济增长拆分:内需持续下滑

美国2022年三季度GDP环比折年率2.6%,高于彭博一致预期1.9%,前值上修为-0.6%。同比增速+1.8%,高于彭博一致预期1.6%,前值1.8%。尽管三季度GDP超预期改善,但从结构来看却呈现出内需增长乏力的前景:反映真实内生需求的分项(私人消费+私人固定投资)对Q3环比折年率的拉动仅0.08%,连续三个季度回落;而三季度GDP主要拉动项为逆周期需求(净出口+政府支出),对Q3环比折年率的拉动录得3.2%,前值0.9%。

私人消费:商品消费延续负增长,服务消费回落。Q3个人消费支出环比折年率+1.4%,高于彭博一致预期+1%,前值+2%;对GDP的环比拉动率为1%,前值1.4%。结构来看,耐用品/非耐用品消费尽管仍为负增长,但幅度略有收窄,Q3环比折年率分别录得-0.8%/-1.4%,前值-2.8%/-2.5%。耐用品消费中,汽车及汽车零件消费继续回落,Q3环比折年率录得-11.8%,前值-10.3%,连续2个季度负增长;家具和家用设备、娱乐商品消费有所改善,Q3环比折年率录得+3.2%/+8%,前值-0.6%/+1.4%。服务消费有所走弱,Q3环比折年率录得+2.8%,前值+4.6%;食宿、娱乐、交通运输服务等“高社交属性”的服务消费增速大幅回落,环比折年率分别录得+3.3%/+0.9%/+6.3%,前值+16.1%/+9.1%/+7.1%,这与近期服务业高频数据反映居民出行娱乐需求有所回落相一致。

私人投资:地产投资继续下行,企业投资表现较好。Q3个人投资支出环比折年率-8.5%,大幅低于彭博一致预期的-1.5%,前值-14.1%;对GDP的环比拉动率为-1.6%,前值-2.8%。结构来看,建筑+地产投资在美联储加息背景下继续下行,Q3环比折年率分别录得-15.3%/-26.4%,前值-12.7%/-17.8%;不过Q3企业设备投资大幅提升,环比折年率录得+10.8%,前值-2%;其中运输设备、个人电脑与周边设备投资均大幅提升,环比折年率分别录得+92.1%/+59.5,前值+11.6%/-22.2%,不过考虑到汽车消费已连续2个季度负增长,运输设备投资未来能否延续高增存疑。另外,Q3库存投资保持负增长,去库存趋势仍在延续,对GDP的环比拉动率录得-0.7%,前值-1.9%。

净出口:出口不弱、进口大幅回落,净出口对经济拉动继续提升。Q3净出口对GDP的环比拉动率为+2.8%,高于前值+1.2%。结构来看,国内需求回落带来进口继续走弱,同时商品出口则延续高位,出口/进口环比折年率分别录得+14%/-6.9%,前值+13.8%/+2.2%。政府支出:国防开支增长是主要拉动力。Q3政府支出环比折年率+2.4%,前值-1.6%,对GDP的环比拉动率为+0.4%,高于前值-0.3%;结构来看,联邦政府国防支出大幅回升,环比折年率录得+4.7%,前值+1.4%。另外,州和地方政府支出也有所提升,环比折年率录得+1.7%,前值-0.6%,或与《通胀削减法案》落地有关。

二、美国经济是否陷入衰退的3条线索

从历史经验来看,美国内生需求的走势相较GDP整体增速波动更小,且对经济衰退的指征意义更强(GDP整体增速由于包含了逆周期需求,在经济衰退期也有个别季度转正;但内生需求则稳定负增长)。目前美国内生需求对GDP环比折年率的拉动率降低至0.08%,而70年代以来内生需求增速降至这一水平最终经济都进入了衰退周期。因此未来美国经济是否会确定性的进入衰退期可以关注内生需求中的3条线索变化趋势:住宅投资、企业投资与“疫后”社交消费。

(一)住宅投资的持续走弱

作为美国经济中对利率最为敏感的部分,美联储加息在今年二季度前后就已经对美国房地产投资形成较大冲击,截止2022Q3住宅+建筑对GDP环比折年率的负向拖累已达到-1.8%,接近历史上每一轮经济衰退期的地产投资增速。而从地产高频数据来看,美联储停止加息前美国房地产市场或难有改善。美国房屋销售环比增速自3月转负,目前已接近2008年的低位水平;房屋开工环比增速自5月以来已转负。目前30年抵押贷款利率升至7%以上,高于金融危机前水平;在美联储加息停止前,美国房地产市场或难有改善。

(二)“疫后”社交需求的降温

今年以来受通胀高企冲击,居民实际可支配收入增速早已放缓,居民消费主要依赖消费信贷与储蓄消耗,且消费者信心持续走弱,消费增长前景本已较弱。不过,在今年防疫措施放松后,社交需求的回暖却支撑消费仍有一定韧性:以服装消费、保健服务、交通运输服务、娱乐服务、食宿服务加总作为“疫后”社交需求消费,则今年Q2-Q3同比增速分别录得5%/3%,对GDP环比折年率的拉动率分别达到1.2%/0.7%,而其余消费需求同比增速仅1%/1%,对GDP环比折年率的拉动率分别为0.2%/0.3%。

然而从高频数据来看,目前美国各项服务业多数已恢复至疫情前同期水平,且近期高频数据略有回落。在居民收入受损的背景下,社交需求若进一步降温,则对消费韧性的支撑或将消退。(详见《全球服务业修复几何——海外双周报第17期》)

(三)企业投资的不确定性

目前企业投资对GDP的拉动仍有较强韧性,特别是前期我们提示的随着供应链短缺问题改善,美国汽车行业生产或将有一段恢复期,而Q3运输设备投资对GDP环比折年率的拉动就达到了0.6%。且从企业投资的先行指标来看,除了耐用品(除运输外)新增订单回落较快,目前制造业PMI产出分项仍在荣枯线以上,企业利润在价格支撑下也维持高增长,企业投资并没有地产与居民消费前景那样悲观。往后看,企业投资后续的主要风险点在于:1)运输设备投资在汽车消费走弱的背景下难以延续高增长;2)在居民商品消费需求整体回落的背景下,企业新订单继续走低,难以支撑企业投资增长;3)目前美国企业债市场面临一定的流动性风险(详见《全球流动性恶化有多严重?——海外双周报第16期》),或将反过来影响实体企业融资需求。

扫码下载智通APP

扫码下载智通APP