去中心化下的数字零售本质

瑞泽洞察已经半年多没写零售数字化、SaaS类研究文章了,从去年H2做了几个泛零售SaaS投资扫描项目,扫尽市面上消费零售SaaS标的,和不少SaaS创投圈朋友交流后,发现SaaS创业者普遍对国内复杂的零售渠道、恶劣的竞争环境和甲方薄弱的数字化意识的理解是不够的。

到了去年Q4,瑞泽第一时间觉察到企服SaaS投资放缓,在年初写完两篇SaaS深度研究后,这半年多来果不其然,美股SaaS集体抽疯式暴跌,少则跌三四成,普遍跌六七成。国内除了那几家靠极高估值拿了丰厚融资的以外,绝大多数正在集体经历洗牌式的煎熬。

投资人需谨慎,明年不要轻易去捞砍估值的项目,因为SaaS创业企业从式微到衰败需要更久一些,不像互联网项目来得快去得快,经营2B业务是很难快死的,但大部分是救不活的。这话有点残忍,也不讨人喜欢,但瑞泽洞察的使命就是让投资人和企业决策者,要么识机赚钱,要么避坑省钱。

重视当下国内零售渠道的蜕变

在一个还不成熟的慢市场里,应该多琢磨、深思考,少想多干容易把公司给干没了,零售数字化软件和服务市场就是这样,大部分产品项目都在埋头苦干,硬推给甲方,却很少深度思考这条路到底能不能走通?能走多远?还有什么比这更重要?

微盟(02013)最近发布的WOS给了一些启发。过去微盟一堆SaaS工具虽各有应用场景,但缺乏一条主线,既让内部产品线更有机的结合在一起,同时让甲方更清晰、更坚定感受到长期投入的落地效果。微盟提的概念叫去中心化的商业操作系统,一个是去中心化,一个是商业操作系统,都是司空见惯的概念,但这对当下的零售数字化产业有高度的借鉴意义。

服务商得深刻明白,不管是线上还是线下,品牌甲方追求的是更高的终端渠道效率。当核心渠道的效益不断下滑,但凡稍有点用,试错成本又不高的新渠道出现,自然令商家动心。这就是为什么短短几年,甭管效果如何,但凡像样点的品牌商家都搭建了微商城、小程序。

未来几年,全球电商平台的去中心化趋势是不可避免的。亚马逊过去两个季度增速都掉到了个位数,7年来首亏,半年亏损数十亿美元。天猫大盘增速也进入了下滑通道,部分大品类今年恐怕要同比负增长。商家反馈大平台生意难做,大平台迫于KPI又得传压给商家,抖音电商几乎都是亏本买卖,咋整?

需求疲软会是未来至少5-6年的新常态,品牌商家势必重新评估各个渠道的效率和价值,这过程中,搭建更可控且高效的分销渠道,特别是加强对线上直营渠道(私域运营)的投入,这是刻在商家骨子里的直觉。

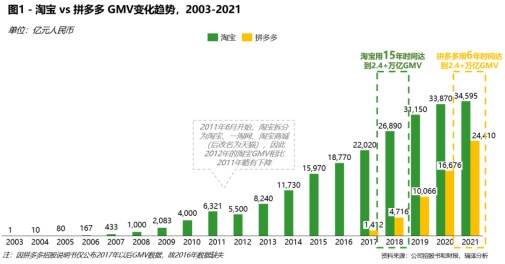

换到线上渠道,也没有想象那般难破。2015年后,主流投资机构都不觉得会出现挑战猫狗的电商平台,2-3年后,拼多多冒出来了。2015年底成立,2017年H2发力,2021年GMV即达到2.4万亿,这个规模淘宝用了12年[图1]。到了2021年净利润138亿,对比京东亏损36亿。

2018年才兴起的直播电商模式发展更快,如今相对成规模的品牌都投入了,2021年抖音、快手的直播电商GMV合计更是破万亿,但让品牌商上来就普遍不赚钱的bug得解决。

再说回去中心化的渠道趋势,Shopify创始人Tobi Lütke说过,“Amazon想建造一个帝国,而Shopify给造反者提供武器装备。” 因此,无论亚马逊还是Shopify,天猫还是微商城,本质是渠道之争,其次是长期的品牌运营逻辑之变。

国内到底能不能出现Shopify?

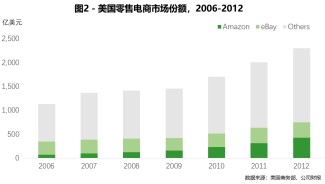

一提中国式Shopify,先不谈两者模式的差别,必有人跳出来说中美电商格局、集中度不一样的论点。那就得看下Shopify的成长路径到底和平台电商格局的关系。我们认为,Shopify从2006年创业走到今天,和美国电商市场早期高度分散有一定关系,然而非关键因素。

从2006年到2012年,美国电商平台市场top2集中度一直在30-33%区间波动[图2],这期间Shopify于2009年录得100万美金营收,并在2012年增长到2371万美金[图3],而早5年成立的Salesforce当年营收达30.5亿美金,是Shopify的百倍规模。

同样是搞企业营销数字化,在整体数字化发达的美国市场,甲方品牌的付费意愿和客单价更高,平台电商也并未形成足够垄断,Shopify用了八年时间也不过干了1-2亿人民币收入(国内SaaS打三年鸡血都干到这规模了),当时也有其他几家独立站建站服务商,还有不少大品牌选择自建。

哪怕到2014年,Shopify营收才刚到1亿美元。有意思的是,Shopify从2015年开始爆发增长,一直到去年营收~46亿美元,这期间平台电商尤其是亚马逊的份额不仅没降,反而是同步上升[图4]。至少说明,平台集中度低,并不代表能孕育出独立站生态,平台集中度上升,也不代表会扼杀独立站的生长环境。

那到底Shopify的成长逻辑是什么?我们可以就其发展阶段和关键里程碑做些总结[图5]。首先是坚持到2009年金融危机也没放弃,遇上大批失业者搞灵活就业,寻求开店生存;接着到2013年前后,一边通过POS系统切入广泛的线下零售业态,另一边抓住移动端的历史红利,快速推出移动端应用,自此打下两大根基;到2015年发生一次戏剧性合作,亚马逊关闭Amazon Webstore服务(帮商家开独立店),并选择Shopify为优选服务商,一把提升了Shopify的客户数量级和KA客户基础。

此外,也少不了始于2012年便一发不可收的买买买路程,如何在爆发式增长的关键7-8年里快速搭建一个满足复杂客户群体的产品矩阵和服务生态,这其中的收购战略也深有讲究。限于篇幅,提供一些重要的历史收购信息供参考[图6],里面映射了中国式Shopify未来10年可能的成长路径。

所以站在当下看,国内谁的成长路径像Shopify?我们认为微盟是最接近的[图7]。从2013年开始创业,熬死了一堆服务商,熬了7-8年上市。这两三年,微盟把大客战略提升至公司核心方向,为此收购海鼎、雅座,加强服务线下零售业态的能力。过去一年多,加速PaaS生态的搭建,目前PaaS商城累计数千个应用。

微信生态下诞生的“中国式独立站”

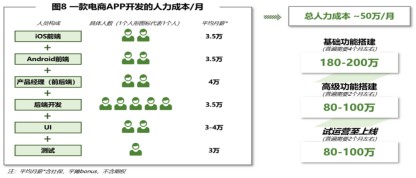

那中国式独立站的发展逻辑是什么?有人会质疑说,国内搞品牌线上直营要么是自建APP,要么是在微信的地盘搞私域,和Shopify不一样。确实有这么个差别,但也是多虑了。自建品牌APP的开发和运维成本不是一般品牌商家能承受的[图8],而小程序的体验并没差,也能承载高并发,看看拼多多小程序。

这是讲产品承载力,然后是生态安全性问题。今天移动端的电商运营,不存在绝对的独立,只有规则下的开放生态。自建APP不守规矩,也会被下架。只要守规矩,在微信生态里运营品牌直营店,优势一定明显大于劣势。

首当其冲就是10亿DAU的公共免费流量,挑战在于你怎么运营,还有基于企业微信SCRM的全渠道运营工具,这些都是现成的,以及更低的开发门槛和低廉的运维成本。再拿触达率来说,微信私域VS APP push推送触达率,几乎是天壤之别,更别说这几年push的智能拦截率越来越高。

所以独立站对国内品牌来讲,就是赋予品牌商一套强大的基于全渠道的数字零售运营工具,不必完全依赖大平台,将用户留存、数据资产和运营权完全交由自己掌控。如果品牌还带线下门头,那再搭上全渠道运营模块,从商品、订单、会员、营销到物流,形成一体运营。这是独立的意义,也契合微盟推出WOS操作系统的产品战略。

微盟WOS的三大核心能力在于[图9],一个业务体验极佳的SaaS集成平台,为商户提供全场景、全链路、一体化的SaaS产品库。其次,已有超过2,000个ISV产品的共享PaaS平台,快速满足不同商家的灵活配置需求。第三,专门为生态伙伴打造了共同服务商户的创新阵地,共创新产品、迭代行业解决方案,不断丰富第三方应用。

另外,不得不提下微信趋严的监管。微信自始至终的原则是,一切不利于生态持续繁荣的行为都会被打压。你卖好货给粉丝,微信极力支持,你卖假货、搞微商那绝对要打压。搭建让用户体验更好的开放生态是微信的原则,也决定了中国式独立站的基本运营规则。合规之下,微信不怕你撸羊毛,只怕你不懂用户,不会运营用户。

从好产品到构建PaaS,须循序渐进

相信这两年很多人日常都在品牌企微社群、品牌客服的推荐下用小程序买东西,至少说明品牌私域运营是行得通的。只是如何让不同行业、品类以及不同规模的品牌商都能用得好,是服务商需要思考的。

Shopify也不是一蹴而就的,要搭建一套既能服务线下零售和纯线上品牌,又能兼顾2B和2C乃至B2&2C的业务特点(如在线教育),还能满足SMB和KA的需求差异,能支撑如此复杂需求的离不开持续的研发大投入,背后则是稳定的业务运转和现金流。

为什么近一年SaaS企业总是强调要让甲方一线人员用起来?里面既有产品原因,也有甲方人员自身问题。

极致体验的软件离不开先进的IT架构、高度的业务契合、人性化UI设计,每一点都和开发者自身有关。中国虽有千万码农,但能快速、全面理解业务并设计一套足够弹性的产品架构,并管理一支coding极其规范的研发管理者,有点凤毛麟角了。

相比美国,国内甲方的数字化程度相对较低,特别是前台业务人员的基础IT能力较弱,但要改变这点是很难的,所以只能把产品做的更易用、更有用。但中国真的缺顶尖的产品和研发人才?不是,只是大部分都不愿意去起步的SaaS企业。

要提升“产品+技术”的实现能力,首要是足够大的研发人才投入。微盟这几年的研发人员始终保持在两千人规模,生态开发者上千人规模,足够投入才能把产品做精。举个例子,WOS可根据“场景”+“功能”的设计思路,系统会依据商户的具体角色、权限、场景展示出此刻最匹配的导航功能设置,节省商家操作步骤,提供更为专注、千人千面的经营空间。

再说PaaS,能做一款有壁垒的、持续迭代的好产品已是人中龙凤,而从产品到搭建PaaS,则面临10-100的艰辛历程,连能打的产品都没有,就企图搞PaaS,那就有点作死了。没有足够多且稳定的客户基础,没做出几个像样的KA客户案例,贸然搭建PaaS,搞服务生态,要么作秀,要么入不敷出,最终被拖死。

创始人大多明白,从0到1不难,从1到10能甩开99%的友商,从10到100进入寡头对决。要走到100,需要在每个阶段对PMF有深刻且长远理解,同时得有足够的钱去不断试错。微盟作为数字经济上市企业,有着充沛的现金流储备,对甲方来说,完全可以安心。

私域是零售SaaS的重要一环

今天讲一体化泛零售SaaS,既不是传统零售和电商软件如伯俊、聚水潭,也不是零售SCRM如驿氪,更不是单一的零售数据工具如帷幄智能、马上赢,单点或单模块软件会持续存在,但越来越无法解决大企业、大品牌的挑战。

微盟推出的WOS系统及其理念,就是面向去中心化的趋势,为中大型品牌商提供一揽子、深度耦合、高度灵活的产品和运维架构。比如,既能承载全渠道数千个SKU的商品和订单管理,同时处理数千家中大型门店的实时数据,并做到线上商城和线下门店的库存一盘棋。

再比如,大卖场、便利店、品牌专卖店、纯线上品牌以及餐饮、酒店服务的消费场景和服务流程不一样,同样开个大促抢购模块,餐饮需要跟上到店核销功能,大卖场需要跟上即时配送功能,纯线上品牌要打通OMS和物流信息。

这就需要积木式的产品开发架构,微盟的说法叫产品设计原子化。懂开发的应该清楚,这能力说起来简单,要做扎实是非常难的。这个原子化理念,除了可以让产品之间像插头那样轻松插拔、连接外,在WOS体系内的产品都是平等无差别的,包括商家自建、生态伙伴创建的所有产品均可无缝对接,灵活切换。

对于多元化业务、多品牌的集团企业,WOS可以实现“节点组织自定义,适配架构动态调节”,原本固定的业务节点组织变成可任意定义、拼接、延伸的虚拟节点,随着企业业务不断发展,可以进行横纵的动态调整,灵活重构商家的组织架构。

然后再说企微私域,这一定会成为用户线上运营的主阵地,但今天的一大问题是,品牌或电商负责人对私域的理解就是卖货,那就成为挑战了。

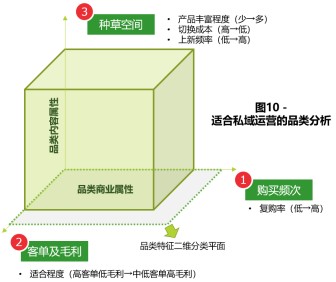

首先,不是所有业态和品类都适合做私域运营。适不适合做私域,从品类来看有四个维度,购买频次、客单价、利润水平、内容属性[图10]。比如面膜、益生菌这些产品,是早年微商的主力产品,这些产品高频、高利润,切换成本低,同时又富有内容种草空间,是最适合在私域运营的品类。

反过来,低频、低毛利的不适合做私域,比如大家电,一台冰箱用7-8年,把用户拉到私域里怎么转化?留存下来做什么?不是什么用户都要拉入私域,ROI跑不通的。

对于适合的品类,私域是品牌线上直营的内核,需要一套基于铁粉的从运营逻辑、策略到工具,并形成和公域投放不同的品牌策略,最终实现~10%用户贡献30-50%的营收,而做的效果好不好,全靠运营。私域SCRM产品不复杂,且容易切换供应商,从大趋势看,这个模块会融合到一体化零售SaaS中。

最后还得提下私域的体量。目前微信数万亿GMV里,近半是拼多多和美团等平台小程序的贡献,剩下的主体是麦当劳这些餐饮O2O为主,纯线上品牌大概5-6千亿GMV规模,并不大。所以,拥有线下零售店的品牌得充分重视私域的价值,不要浪费线下的流量。

多关注中国市场的真实需求

我发现SaaS投资人喜欢把海外SaaS社群的讨论内容,翻译过来横竖研究,放到去年还有点意思,现在呢?意义真心不大。

之前文章也讨论过,国内外有些差异不是市场成熟度造成的,更多是一些非市场化因素和历史原因。数字化软件说到底还是帮企业提升运营效率,或更高效的完成业务,千百万的应用场景有没有到了必须用的程度,这值得研究。

中国社会零售额即将达50万亿/年,同时消费者变了、渠道变了,没有一个行业像泛零售那样的追求运营环节的效率,从供应链到渠道到终端都存在数字化机会。这一定程度上也解释了为什么美国没有上百亿美金的汽车SaaS,地产SaaS,但却有Shopify这样企业。

可如何让品牌商构建基于全渠道的数字运营能力?对于头部的服务商来说,这近50万亿的零售市场数字化想象空间,哪些值得先做?哪些是高潜?哪些适合和KA客户共创?哪些适合通过收购来切入?除了订阅收入,长期怎么提升商户服务收入?交易手续费让微信挣了,还能靠哪些商业化?

国内终会出现类似Shopify的数字零售服务商,但先得回归商业的本质,始终贴近客户一线,多听多思考,少说精做,每一步都走准、走稳。再有个五年八年的,自然水到渠成。

扫码下载智通APP

扫码下载智通APP