华晨中国(01114):宝马强周期开启,业绩收获期临近

光大证券发表研报表示,华晨中国(01114)基本面有望在宝马产品周期走强的驱动下逐步改善;预计宝马产品周期持续走强、规模效应/零配件国产化率逐步提高(成本压缩)等驱动的华晨宝马中长期业绩前景改善,有望成为其股价上涨的催化剂。

光大证券首次覆盖华晨中国,并给予其“买入”评级,目标价为30.57港元。

核心观点

华晨中国成立于1992年;公司业务范围主要涵盖三大部分,分别为轻客/MPV制造与销售业务、宝马国产车型制造/组装与销售服务业务、以及汽车发动机等零部件制造与销售业务。光大证券判断,华晨宝马销量/利润增长前景是驱动公司基本面改善的核心因素;由于目前主机厂在汽车产业链内依然处于较为主导的地位,光大证券预计公司是宝马产品周期走强的最大受益标的之一。

预计车市分化,豪华品牌车企依然有望表现不俗

1)预计2018E国内车市(尤其轿车市场)销量承压,但部分销量风险或将转嫁为毛利率风险(车企通过补贴延续/官方降价等营销手段维稳销量)。2)受益于豪车市场需求回暖、国产改款/新车上市提振、以及消费升级/汽车金融等因素驱动,国内豪车市场销量依然有望保持稳健增长。3)具有较强产品线且处于产品周期早期、研发持续跟进(新车型/改版车型迭代更新推出)、以及产品结构优化的车企有望表现不俗;其中,豪华品牌产品周期走强或依然处于强产品释放周期的车企有望从中受益。

宝马强周期已于2H17E开启,看好中长期基本面改善前景

光大证券判断,1)新5系市场竞争力增强、产品线/定位占优,宝马国产换代/新车型紧密上市规划、叠加豪车市场需求回暖等,有望带动宝马产品周期持续走强;光大证券看好强周期驱动下的华晨宝马量价齐升/收入提振前景。2)规模效应/零配件国产化率逐步提高,也有望驱动华晨宝马的利润率进一步改善;根据光大证券的敏感性分析,国产新发动机销量占比提升10%,华晨宝马的利润率有望提升0.4%-1.2%,合资公司中长期基本面改善前景可期。

首次覆盖给予买入评级

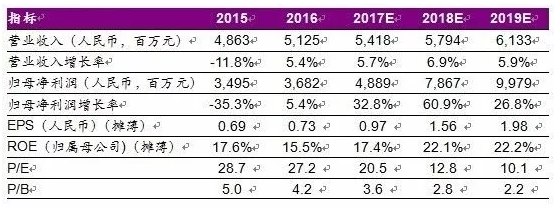

光大证券预计2017E/2018E/2019E EPS分别约人民币0.97/1.56/1.98元;当前估值尚未充分反应宝马产品周期走强、规模效应/零配件国产化率逐步提高驱动的华晨宝马中长期业绩改善前景。光大证券运用DCF定价模型,首次覆盖华晨中国,给予目标价HK$30.57(对应约17.3x 2018E PE)。鉴于35.3%的上涨空间,首次覆盖给予买入评级。

风险提示:宝马新国产/换代车型上市、销量不及预期,新产品周期前期毛利率承压,豪车市场竞争加剧(奔驰扩大折扣幅度);华颂资产减值,轻客/MPV持续亏损,雷诺轻客业务整合不及预期。

与市场不同的观点:

1)新5系市场竞争力增强、产品线/定位占优;受国产改款/新车上市紧密布局、消费升级/豪车市场需求回暖、汽车金融等提振,宝马强周期有望延续。

2)对于产品周期走强的宝马产业链而言,经销商有望在产品周期前期直接受益(车型折扣率收窄/新车销售毛利率企稳回升);然而考虑到前期较高的折旧/摊销等费用支出、以及规模效应/零配件国产化率逐步提高等因素,预计主机厂在产品周期中后期实现业绩强劲增长(2018E-2019E为最强期)。

3)核心零配件之一的发动机国产,有利于主机厂压缩成本、垂直整合/完善市场供求;根据光大证券的敏感性分析,国产新发动机销量占比提升10%,华晨宝马的利润率有望提升0.4%-1.2%。

股价上涨的催化因素:

1)宝马产品周期走强驱动的华晨宝马量价齐升/收入提振。

2)规模效应/零配件国产化率逐步提高,对华晨宝马的中长期业绩改善前景。

报告正文

华晨中国概况

华晨中国(01114)成立于1992年(华晨汽车集团持有其约42.4%股权);1999年10月公司在香港联交所/SEHK主板成功上市。

目前,华晨中国的业务范围主要涵盖三大部分,分别为轻客/MPV制造与销售业务(间接持有其附属子公司洛阳华晨金杯汽车轻客/MPV业务51%股权,雷诺持有剩余49%股权)、宝马国产车型制造/组装与销售服务业务(通过金杯汽控间接持有JV华晨宝马50%股权)、以及汽车发动机等零部件制造与销售业务。

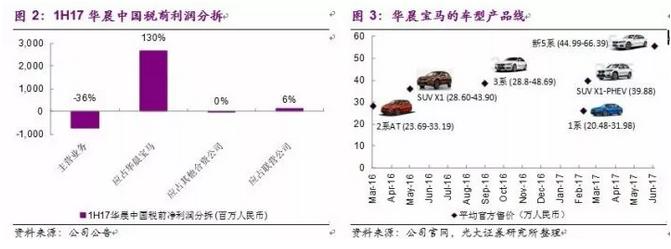

按各项业务分拆来看,1H17华晨中国主营及并表业务(轻客/MPV与汽车零部件制造销售业务)占税前利润的比例达-36%,公司应占华晨宝马的比例高达130%、应占其他合资/联营公司(汽车零部件制造销售业务)的比例合计约6%。华晨宝马依然是带动公司利润增长的核心驱动因素。

华晨宝马成立于2003年;目前,其主力车型包括宝马国产传统燃油汽车的新5系(长轴距C级轿车/2017年6月正式上市)、3系(标准/长轴距B级轿车)、SUVX1(A级长轴距SUV)、2系-AT(A级轿车)、1系(紧凑型轿车);新能源汽车的SUVX1-PHEV(新5系-PHEV或于2H17E-2018E上市)。

拐点显现,业绩收获期临近

宝马强产品周期或已开启

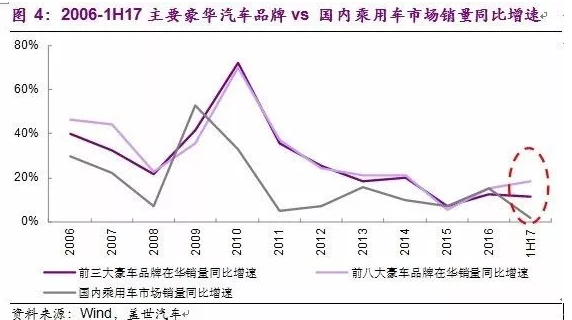

受益于国内豪华汽车市场需求回暖、国产改款/新车上市提振、以及消费升级/汽车金融等因素驱动,1H17前三大豪华汽车品牌(奔驰/宝马/奥迪)在华销量同比增速约11.6%(vs 国内乘用车市场整体约1.6%)。

作为豪华品牌的领军代表,光大证券认为宝马与其主要竞争对手(奔驰/奥迪)相比,主要劣势在于国产化率较低、主力国产车型处于产品周期中后期、以及产品结构单一(尤其国产SUV车型较少)。

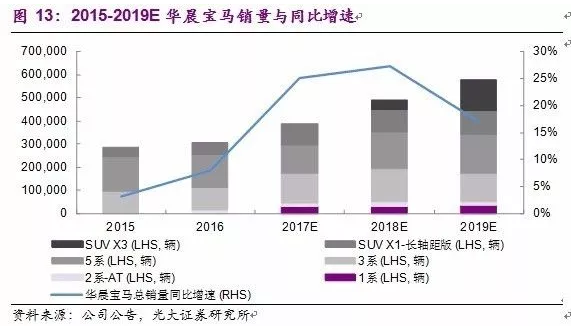

然而随着宝马国产车型1H16 2系-AT/SUV X1-长轴距版、1H17 1系/新5系的推出,叠加2018E SUV X3国产、2019E 3系换代等规划上市,光大证券预计宝马已处于产品向上周期(其中,强周期已于2H17E开启)。

2017宝马新5系已重磅推出

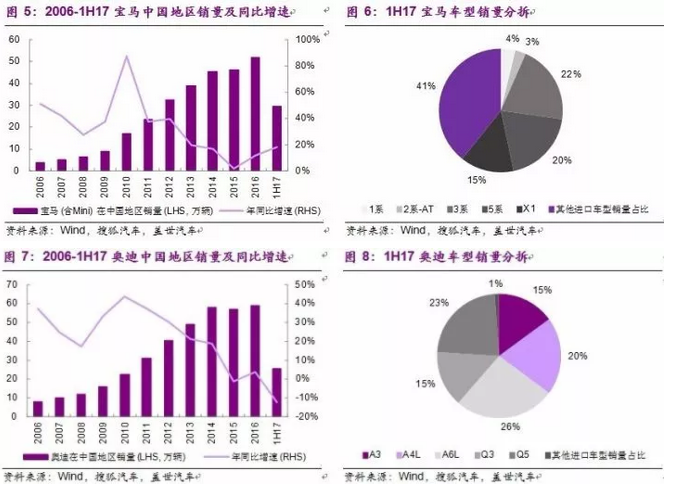

从现有的产品结构来看,目前宝马依然以国产B级/C级轿车为主;受5系新旧换代的影响,1H17 5系约占宝马总销量的20%(vs 2016年的28%)。

光大证券认为,1)新5系(2017年6月正式上市)在发动机性能/配置、智能与互联驾驶、以及车身构架等方面做了进一步的全面更新升级;且其官方售价较老5系下降约RMB1.7万-15万,具有较强的市场竞争力。

2)预计530Li为新5系的主推/畅销车型(其次为528Li/540Li);与其核心对标车型奔驰E级相比,530Li前置后驱低配车型与奔驰E级的性能/定价等相近、但530Li xDrive前置四驱高配车型的性能/定价等落位于奔驰E级的空白区域,新5系的产品线/定位占优。

3)预计新5系的重磅推出/2H17E的销量爬坡,有望成为宝马在中国地区销量增长的核心驱动因素之一(2017E华晨宝马销量目标从20%上调至25%)。

国产换代/新车型紧密上市,车型结构逐步改善

光大证券持续看好宝马产品周期走强前景。

1)从奥迪/奔驰的销量结构来看,其畅销车型主要集中为国产B级/C级轿车、以及SUV(奥迪的畅销款包括国产A6L/Q5等、奔驰的畅销款包括国产C级/GLC/ E级等)。

2)对于宝马而言,除了主力国产C级轿车新5系已换代上市;从产品结构来看,宝马也对其之前相对劣势的国产SUV领域做了紧密布局(包括1H16推出的SUV X1-长轴距版、以及2018E即将国产上市的SUV X3等)。

3)作为主力国产C级SUV,X3(2018E)或具有较强的市场竞争力。受益于国产改款/新车上市紧密布局、消费升级/豪车市场需求回暖、汽车金融等提振,预计宝马产品周期有望持续走强(其中,强周期已于2H17E开启)。

产能充沛,销量前景可期

光大证券预计,目前华晨宝马整车合计产能约40万(预留产能约60万),B系列新发动机初期产能约25万(预留产能约40万),产能较为充沛。

预计2017E/2018E/2019E华晨宝马销量分别同比增长25.1%/27.4%/17.1%达38.8万辆/49.4万辆/57.8万辆;其中,2017E/2018E/2019E 5系的销量占比分别约31.6%/32.3%/28.9%,2018E/2019E 国产SUV X3的销量占比分别约8.1%/22.5%。

最大受益标的之一

光大证券判断对于产品周期走强的宝马产业链而言,经销商有望在产品周期前期直接受益(车型折扣率收窄/新车销售毛利率企稳回升);然而考虑到前期较高的折旧/摊销等费用支出、以及规模效应/零配件国产化率逐步提高等因素,预计主机厂在产品周期中后期实现业绩强劲增长(2018E-2019E为最强期)。

量价齐升,收入前景预测

受益于宝马产品周期走强驱动的销量前景、以及国产改款/新车上市的ASP提振影响,光大证券预计2017E/2018E/2019E华晨宝马总收入分别同比增长28.2%/33.8%/19.3%达人民币1223.9亿/1637.8亿/1953.4亿元。

规模效应/零配件国产化率逐步提高,利润率改善可期

宝马强周期不仅局限于国产车型紧密上市、产品竞争力增强/结构优化等,规模效应/零配件国产化率逐步提高也有望驱动华晨宝马的利润率进一步改善。

作为核心零配件之一的发动机,B系列(B38-1.5T/B48-2.0T)新发动机已于2016年底正式投产;目前搭载于2系-AT/SUV X1、以及新5系,未来或还将搭载于国产SUV X3(2018E)、以及3系换代(2019E)等车型。

光大证券认为,1)新发动机工厂采取宝马全球统一化标准、是以结合铸造/机加工/总装于一体的发动机工厂;核心零配件之一的发动机国产,有利于主机厂压缩成本、垂直整合/完善市场供求;2)根据光大证券的敏感性分析,国产新发动机销量占比提升10%,华晨宝马的利润率有望提升0.4%-1.2%。

综合考虑新产品投产初期较高的折旧/摊销等费用支出,以及成本控制改善(包括产品周期走强/主机厂给予经销商返点补贴减少)、规模效应/零配件国产化率逐步提高等驱动的基本面改善前景,光大证券预计2017E/2018E/2019E华晨宝马的净利润率分别约9.3%/10.2%/10.7%。

应占合资公司利润预测

对于华晨宝马而言,光大证券看好宝马产品周期走强带动的量价齐升/收入提振、以及规模效应/零配件国产化率逐步提高等驱动的利润率中长期改善前景。

光大证券预计2017E/2018E/2019E公司应占华晨宝马合资公司利润分别同比增长42.2%/46.7%/25.7%达人民币56.9亿/83.4亿/104.8亿元。

盈利预测与财务分析

收入与盈利预测:轻客与MPV业务

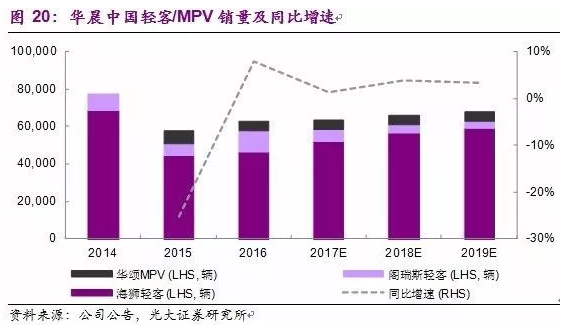

1H17国内轻客销量同比下降6.1%达14.9万辆。光大证券认为,1)物流配送/城镇化发展、以及货车往轻客的车型切换等或部分对冲MPV/新能源专用车对国内轻客市场的蚕食,预计轻客依然存在稳健需求。2)受《关于加强小微型面包车、摩托车生产和登记管理工作的通知》影响,预计拥有大容量存储空间的中大型轻客或将成为市场主流;此外,轻客用途的细分化/差异化也有望成为主要发展趋势之一。

1H17国内MPV销量同比下降15.8%达101.1万辆。光大证券认为,1)目前MPV车型(尤其10万-20万价格区间的主力车型)选择余地较少、市场定位不清晰/中大型7座SUV的车型替换等,或是导致MPV销量短期承压的主要原因之一;2)随着主机厂对MPV产品线的加快布局、以及其产品定位/竞争力的逐步增强,预计MPV市场依然存在较大增长空间。

目前,公司间接持有其附属子公司洛阳华晨金杯汽车轻客/MPV业务51%股权,雷诺持有剩余49%股权。

光大证券判断,雷诺在轻客业务方面拥有较为领先的研发/电动化技术。雷诺股权的引入,有望优化公司轻客业务的供应链体系、通过引进国产雷诺轻客车型、技术导入/新车型研发、轻客电动化等增强其市场竞争力,预计协同效应有望逐步显现。管理层指引,2018E-2020E公司轻客业务逐步减亏至盈亏平衡。

预计2017E/2018E/2019E公司轻客/MPV销量分别同比增长1.4%/3.9%/3.3%达6.4万辆/6.6万辆/6.8万辆。

收入与毛利率预测

预计2017E/2018E/2019E公司总收入分别同比增长5.7%/6.9%/5.9%达人民币54.2亿元/57.9亿元/61.3亿元。

受益于毛利率较高的汽车金融业务持续推进,预计2017E/2018E/2019E公司毛利率分别约4.2%/4.8%/5.6%。

盈利预测

光大证券看好宝马产品周期走强、规模效应/零配件国产化率逐步提高(成本压缩)等驱动的华晨宝马中长期基本面改善前景。

综合考虑华晨宝马的强劲增长前景、轻客/MPV业务的不确定性(2H17E华颂或仍存在资产减值风险),预计2017E/2018E/2019E公司归母净利润分别同比增长32.8%/60.9%/26.8%达人民币48.9亿元/78.7亿元/99.8亿元。

财务分析

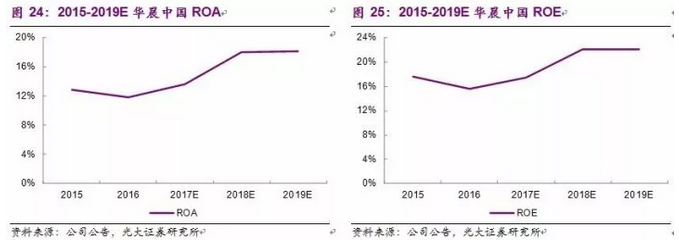

ROA与ROE

光大证券预计2017E/2018E/2019E公司ROA分别约13.7%/18.0%/18.2%、ROE分别约17.4%/22.1%/22.2%。

估值水平与投资评级

光大证券判断,公司基本面有望在宝马产品周期走强的驱动下逐步改善;预计宝马产品周期持续走强、规模效应/零配件国产化率逐步提高(成本压缩)等驱动的华晨宝马中长期业绩前景改善,有望成为其股价上涨的催化剂。

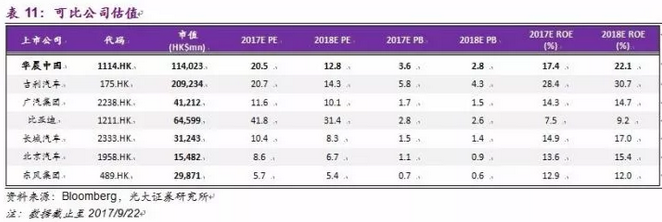

光大证券预计2017E/2018E/2019E 公司EPS分别约人民币0.97/1.56/1.98元;当前股价对应的2017E/2018E/2019E PE分别约20.5x/12.8x/10.1x。光大证券认为,当前估值尚未充分反应宝马产品周期走强、规模效应/零配件国产化率逐步提高驱动的华晨宝马中长期业绩改善前景。

光大证券运用DCF定价模型,首次覆盖华晨中国,给予目标价HK$30.57(对应约17.3x 2018E PE)。鉴于35.3%的上涨空间,首次覆盖给予买入评级。

风险分析

1)华晨中国:宝马新国产/换代车型上市、销量不及预期,新产品周期前期毛利率承压,豪车市场竞争加剧(奔驰扩大折扣幅度)。

2)轻客/MPV业务:华颂资产减值,轻客/MPV持续亏损,雷诺轻客业务整合不及预期。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP