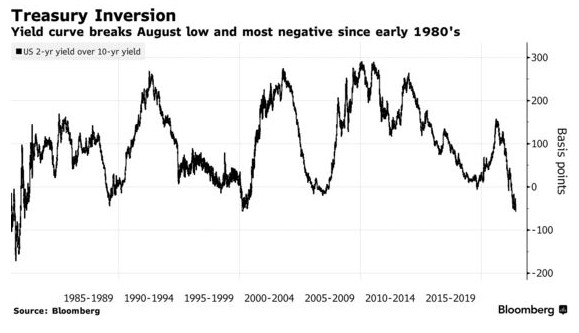

美联储最终利率恐超5% 美债收益率曲线反转达到40年来峰值

智通财经APP获悉,周四,美国国债收益率曲线的一个关键部分达到了反转的新极限,达到了自上世纪80年代初美联储在积极收紧政策以来从未见过的水平。

2年期国债收益率比10年期国债收益率高出58.6个基点。8月10日,收益率倒挂一度超过58个基点,上一次出现这种情况是在大约40年前,当时时任美联储主席沃尔克为抑制通货膨胀而加息,此举重创了美国经济。曲线反转的跟踪记录显示,经济衰退将在未来12到18个月。

政策敏感的两年期国债引领了今年美国国债收益率的持续走高。美联储主席鲍威尔周三暗示,随着美联储寻求压低通胀,政策利率的上升幅度可能超过此前预期,并将维持在高位,随后出现了最新一轮市场抛盘。鲍威尔说,美联储要把利率控制在一个足够严格的水平还有很长的路要走。

今年以来,随着美联储大举提前加息,2年期/ 10年期公债收益率曲线收窄了1.5个百分点左右。曲线反转意味着投资者预计政策收紧将导致经济衰退,同时降低通胀,进而提振对较长期债券的需求。周四,政策利率的预期峰值突破了5%,此前一天,美联储将该区间上调至3.75%-4%。

道明证券利率策略全球主Priya Misra表示,“我们认为,目前曲线可能继续反转,因为美联储可能会继续加息,并容忍经济出现一定程度的放缓。”“这条比预期更激进的路线产生了一个不幸的后果。我们目前预计的实际紧缩力度,可能会导致经济在2023年下半年陷入衰退。”

美国就业部门的弹性和通胀持续到明年的前景,是美联储考虑在12月开会时提高最终利率预期的原因。在这次会议之前,将有两项美国消费者价格指数出炉,其中10月份的数据将于下周出炉。在此之前,定于周五公布的月度就业报告预计将显示上月劳动力市场的紧张状况。

三菱日联金融集团美国宏观策略主管George Goncalves表示,“从现在开始的任何强劲数据,都将导致收益率上升和更多的曲线反转。”

收益率曲线的另一部分,即3个月期利率与18个月后预期利率之差,也接近反转。鲍威尔曾表示,美联储倾向于将这一息差作为可能导致降息的条件的预测指标。

参考未来美联储政策会议的掉期利率周四进一步攀升,2023年5月和6月合约显示,预期利率将达到近5.15%的峰值,高于周三低于5%的水平。与此同时,两年期国债收益率上升了12个基点,至4.74%左右,为2007年以来的最高水平。

自去年8月以来,2年期和10年期国债收益率差仅倒置了14个基点,趋平走势通常是由于两年期国债收益率升幅超过10年期国债所致。

扫码下载智通APP

扫码下载智通APP