消息面传来暖意 股价遭“腰斩”的敏华控股(01999)苦尽甘来?

近日,受内外部多重利好消息刺激,全球资本市场涨声四起,似有“忽如一夜春风来”之感。

11月11日,港股三大指数不约而同跳空高开,其间涨势凶猛的个股更是层出不穷。以此前已经调整了十余月的敏华控股(01999)为例,当日该标的高开高走,盘中涨幅一度超过12%。截至收盘,敏华控股报5.95港元,涨幅13.55%。

敏华控股迎来久违的大涨,投资者情绪亦料将有所回暖。毕竟拉长时间来看,敏华控股股价自去年6月进入下降通道,至今累计跌幅逼近七成。如今伴随外围风险消退,敏华控股能否迎来一轮像样的反弹行情呢?

业绩持续性待验证

成立于1992年的敏华控股经过三十年的发展,如今已成长为国内功能沙发行业龙头。回溯公司发展历史,敏华由外销功能沙发结合ODM模式起家,公司的功能沙发出口量始终保持国内第一。2013年前后,敏华将重点转移至内销业务及自营品牌,内销发力后助力公司加速成长。

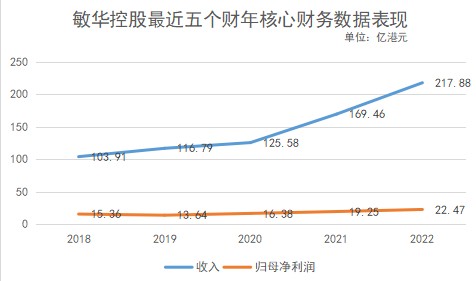

业绩表现来看,最近五个财年敏华控股经历了核心财务数据的爆发式增长。收入由2018财年的103.91亿港元增加至2022财年的217.88亿港元,收入成功翻番;同期,归母净利润由15.36亿港元提升至22.47亿港元,对应期间复合年增长率约为10%。

值得注意的是,最近五个财年敏华控股核心财务数据的增长节奏并非一尘不变,而是在2021财年后有明显加速的迹象,这或许要归功于其积极的渠道扩张策略。数据显示,敏华控股于2020年疫情爆发之年逆势扩张,当年其门店数净增加1248家,为2019年的4.8X。而截至2022年3月底,公司国内市场门店数达到5968家,2022财年同比净增加1846家,显示出公司门店扩张步伐进一步加快。

往绩优异,资本市场自然也是给足了“面子”,2020年仅一年时间敏华控股股价便涨了2倍多。但好景不长,自2021年后敏华控股的股价升势便戛然而止,今年至今累计跌幅更是超过五成,惨遭“腰斩”。

敏华控股股价“翻脸”,一方面自然与港股市场整体走熊有关,另一方面抑或是因为资本市场担忧公司的业绩持续性或将遭遇挑战。

众所周知,受多重因素影响,今年来国内房地产市场表现萎靡不振。数据显示,2022年1-9月全国住宅商品房销售面积8.6亿平方米,同比下降25.7%;同期,住宅新开工面积累计同比下滑38.7%,其中9月单月同比减少43.9%;商品房住宅累计竣工面积同比下降19.6%,9月单月同比下降6.2%。

房地产艰难寻底,家具作为关联产业,自然无法独善其身。2022年1-9月全国家具零售额累计同比减少8.4%,9月单月同比减少7.3%。

在行业显著承压的大背景下,今年来投资者对近些年疯狂扩张的敏华控股“用脚投票”大概也是在预期内的吧。

至暗时刻已过?

回顾今年来的资本市场,预期博弈似乎比以往更为激烈。而站在当前时间节点展望后市,智通财经APP认为投资者或许已无需过度悲观。

一方面,美国最新的CPI数据指向美联储加息有望“减速”,这意味着港股流动性或将迎来根本性改善,对于类似敏华控股这样的超跌优质标的而言,存在一定的反弹预期;另一方面,日前国务院联防联控机制综合组发布《关于进一步优化新冠肺炎疫情防控措施 科学精准做好防控工作的通知》,公布进一步优化防控工作的二十条措施,而新形势下家居的线下经营场景有望逐步恢复,家居行业消费的信心或将受到提振,而传导到股市则有望刺激相关标的走出一波触底反弹行情。

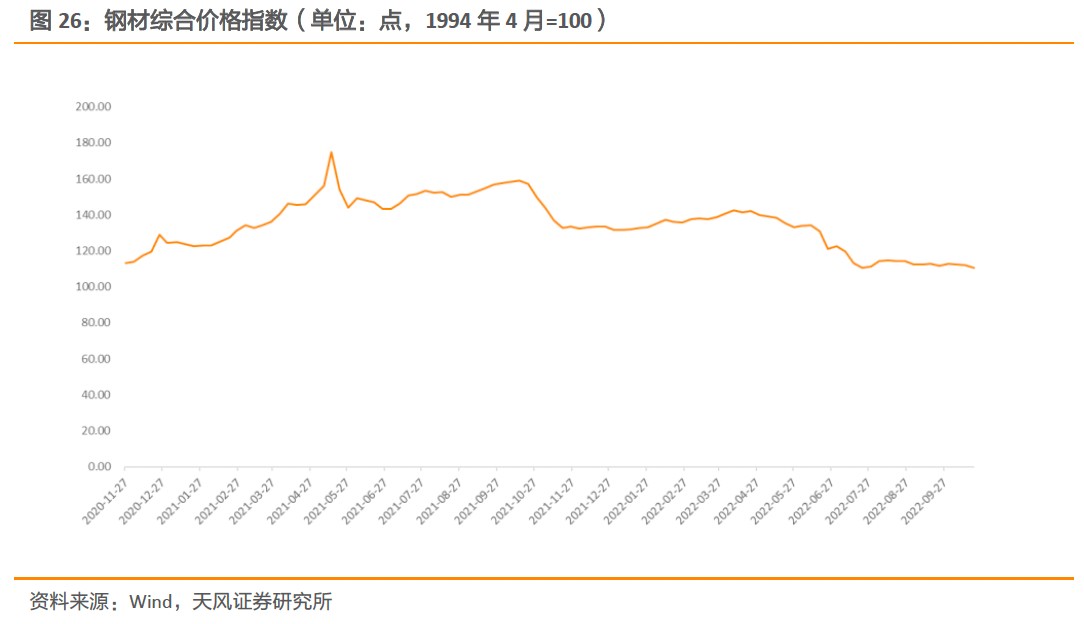

除了外部利好以外,敏华控股自身基本面抑或存在边际向好的预期。以原材料(2022财年,原材料成本占总成本的80%)为例,据了解,公司的原材料主要真皮、钢材、木夹板、印花布、PVC 仿皮以及制作海绵的化工品(聚醚、TDI、MDI)等。

整体来看,2022年公司主要原材料价格呈下降趋势。譬如,今年前9月钢材综合价格指数均值为127.64,同比下降11.47%;化工品MDI均价同比下降4.42%,不过TDI均价同比有所上升(涨幅23.33%)。

不过,值得一提的是,作为家居行业里的出口“大户”,敏华有约三成的收入来源于海外,此前得益于美联储货币政策持续紧缩,强美元格局下人民币及港元贬值对于公司业绩形成正贡献。但随着美联储态度转鸽,后续本币强势或对公司业绩造成一定负面影响。

综上,智通财经APP认为结合基本面和股价位置来看,现阶段敏华控股具备一定的值博率。另外消息面上,敏华即将于下周(11月15日)披露2023财年中报,若基本面仍表露出韧性,投资者或可适当参与反弹行情。

但更长时间维度来看,鉴于近两年公司业绩的放量主要得益于国内市场扩店速度的加快,但在房地产由增量市场转向存量市场的大背景下,家居行业的“天花板”已然可感,未来敏华控股的奔跑速度预计将“降速”,相应的股价弹性亦或会缩水。

扫码下载智通APP

扫码下载智通APP