股价非理性下跌,持续高成长的盛美半导体(ACMR.US)有望价值回归

ACM Research(中文名:盛美半导体)或已迎来长线布局良机。

美东时间11月4日,ACM Research发布了2022年的第三季度财务报告。数据显示,得益于旗舰产品清洗设备以及ECP镀铜设备和炉管设备的强劲增长,公司报告期内的总出货量为1.63亿美元,同比增长64.65%;与此同时,公司的收入创下历史新高,录得1.34亿美元,同比增长99.5%,规模持续高成长;非GAAP标准下的股东净利润为2817.8万美元,同比增长128.13%,利润释放速度加快。

在这份超预期的财报发布后,ACM Research股价在8个交易日内最高涨超50%。智通财经APP认为,今年由于美联储加息、俄乌战争、疫情反复和美国出口管制新规等多重因素的影响,全球资本市场大幅波动, ACM Research的股价亦不可避免的遭受了冲击,但这是市场非理性情绪的影响。

从基本面来看,ACM Research成长动能强劲,内在价值仍在不断增长,亮眼的财报亦证明了这一点。因此,当下的ACM Research值得投资者重点关注。

在手订单高增长

据财报显示,ACM Research的国际化策略在报告期内获顺利推进,公司已于第三季度向美国一家大型制造商的工厂交付了两台清洗设备,相关评估进展良好。目前公司正在欧洲和其他地区开拓潜在的新客户。

同时,公司在第三季度推出首款ALD炉管设备。ALD是存储器和逻辑先进节点制造领域增长最为迅速的应用之一,是炉管系列产品的一项关键性能。报告期内,ACM Research已向位于中国的一家先进晶圆代工厂交付了ALD评估设备,预计2023年便可获得资格认证。

与传统的单晶圆ALD设备相比,炉管ALD设备的产出显著提高,这是炉管ALD设备的差异化竞争力之一。ACM Research表示,公司将继续丰富炉管ALD产品线,预计炉管ALD产品可从明年开始贡献良好的市场份额。

值得注意的是,在手订单亦是ACM Research的亮点之一,这可参考盛美上海(688082.SH)的相关数据。由于ACM Research拥有盛美上海82.5%的股权,且公司的绝大部分收入和净利润均来自于盛美上海,因此盛美上海的在手订单数据很大程度上可反映ACM Research的订单水平。

在盛美上海此前披露的数据中,截至2022年9月30日时,其在手订单总金额为46.44亿元,同比增长105.32%。对于半导体设备企业而言,在手订单是最重要的指标之一,业绩代表的是过去已交付设备的情况,而在手订单则代表着未来公司的成长预期,是资本市场关注的焦点。

在已公布在手订单的设备企业中,盛美上海是增速领先的企业之一,翻倍增长的在手订单,保障了其未来业绩的持续高增长,这也意味着作为盛美上海母公司的ACM Research在未来的业绩上兼具了高成长性。

业务运营受美国出口管制新规的影响相对有限,整体可控

关于目前市场关注度较高的美国出口管制新规对公司业务发展的相关影响,ACM Research亦做了清晰回应。公司表示,因为目前有约 5-10%的设备部件来自美国,且公司生产的部分设备符合某些 ECCN 类别,因此公司的部分出货将会受到影响。美国出口管制新规对公司的影响主要体现在以下三个方面:

其一是限制先进节点设施的交付,即面向客户达到限制技术水平的生产厂房的出货会受到影响,但并不影响面向客户成熟节点厂房的设备出货,即使两种厂房处于同一园区。

其二,符合《商业管制清单》上的某些ECCN参数的设备将会受到影响,若该等设备的零部件来自于美国,出货也可能会被影响。这其中涉及了公司专门用于支持钴金属电镀的ECP设备,多款炉管产品,以及公司计划推出的其中一款新平台产品,但包括清洗设备、大多数ECP设备、WLP设备,以及公司计划推出的另一款新平台产品,均不在受限之列。

其三,新规限制美国人员为涉及先进节点或列入新ECCN的产品提供运输和服务。ACM Research的上海和韩国研发团队中均没有美国员工,因此,新规中关于美国人员限制的影响极小。不过,公司仍然实施了相关的关于美国人员参与生产、运输和服务等支持活动的合规规章。

从上述公司的介绍中能看到,对于没有美国零部件的设备或者没有受限制的美国人员参与支持的设备,ACM Research的出货并不会受到美国限制新规的影响。同时,对于不符合ECCN 限制参数的设备,ACM Research可以向成熟节点设施出货,且该出货不会因设备中包含美国零部件或有美国人员参与而受到影响。因此,ACM Research的业务运营受美国出口管制新规的影响相对有限,整体可控。

此外ACM Research针对美国出口管制新规进一步表示。

第一,随着行业适应新规,公司预计部分客户可能会出现供应链暂时中断。子公司盛美上海致力于在遵守新规的同时满足客户群需求。目前公司正在积极管理供应链,采购合规部件,从而在最大程度上确保设备出货。

第二,对于成熟节点,预计其会很快恢复。公司的大部分业务都是针对 28 nm 及以上的逻辑器件,96 层或以下的 3D NAND,以及 19 nm 及以上的 DRAM。展望未来,公司预计中国客户将继续增加,甚至加速增加成熟节点的产能。这是因为“中国制造”的成熟节点远低于中国的市场消费。而公司具备参与到该商机中的有利地位。

第三,对于先进节点,公司将继续致力于在完全遵守美国出口管制新规的前提下参与到市场中。公司正集中更多精力向全球客户中的先进晶圆厂推出其先进技术。对于美国和欧洲客户,公司都取得了良好的进展,并且正在扩大全球销售与支持团队。此外公司还在加快韩国的研发和生产设施的建设,以便拉近与多家主要半导体制造商之间的距离,实现可为全球客户提供支持的第二研发及生产基地。

强大平台化能力将从国产化浪潮中持续受益

回顾历史不难发现,ACM Research的高成长始于2017年。据公司财报显示,从2017至2021年的5年间,ACM Research的收入增速分别为33.37%、104.47%、44.05%、45.66%、65.84%,而2022年已是公司高成长的第6个年头。持续高成长的背后,与公司采取了产品多元化、差异化以及平台化的发展策略有着密不可分的关系。

在成长初期,ACM Research以SAPS技术研发出SAPS清洗设备成功打入SK海力士,然后又相继研发出了TEBO技术和Ultra-C Tahoe技术。基于该三大技术,ACM Research推出了差异化竞争优势的清洗设备,并形成了多元化的产品组合覆盖了芯片制造过程中80%以上的清洗步骤,这一举奠定了公司在中国国内清洗设备领域的龙头地位。

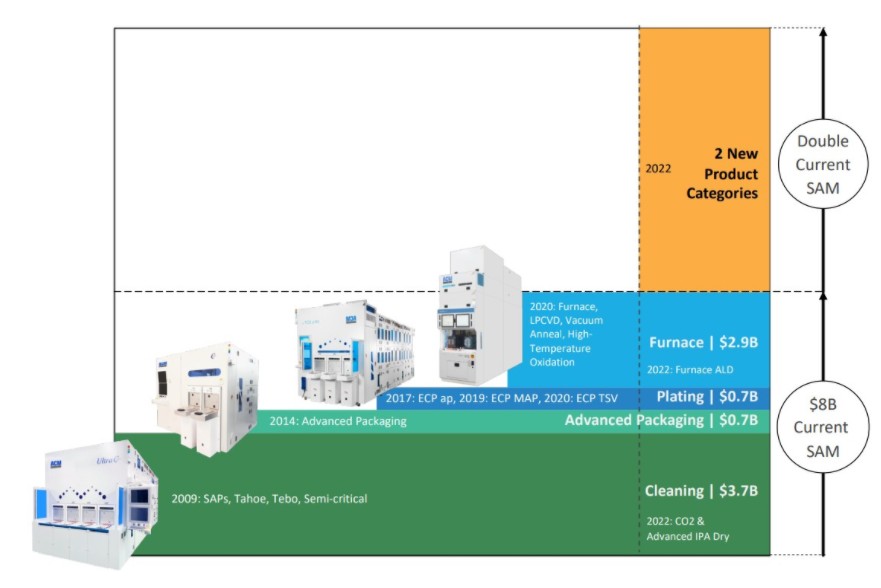

此后,为提升公司的发展潜力,打开成长天花板,ACM Research提出了平台化发展策略,即从清洗设备向其他种类的半导体设备扩张。截止目前,除了清洗设备外,ACM Research已有用于芯片制造的前道铜互连电镀设备、立式炉管系列设备(潜在应用领域包括了LPCVD(低压化学气相沉积)、氧化、退火、ALD(原子层沉积))、无应力抛光设备、后道先进封装的电镀设备,以及用于先进封装的湿法刻蚀设备、涂胶设备、显影设备、去胶设备等。这就意味着ACM Research已横跨晶圆制造和先进封装两大赛道。

从商业模式来看,ACM Research的平台化策略无疑是一种正确的选择,首先,向晶圆制造的其他环节扩张可实现客户资源的协同开发,且多元化的产品组合利于提升公司的综合竞争力;其次,前道晶圆制造和后道封装在部分环节上有明显的技术互通,对于在晶圆制造中有深厚技术积累的ACM Research,向先进封装设备延伸可发挥出明显的技术协同效应。

随着公司平台化策略的推进,ACM Research产品组合所面对的市场空间大幅提升。智通财经APP了解到,ACM Research的两款全新产品目前已在出厂前的测试阶段,将于2022年第四季度推出,公司产品组合对应的市场空间将从80亿美元提升至160亿美元,这是2021年全球清洗设备市场总规模的4.5倍。显然,这将使得ACM Research的成长空间有了质的提升。

为应对产品扩张带来的新产能需求,ACM Research的产能扩张计划正稳步推进。其中,位于临港的生产和研发中心预计在2023年中期启动生产。其次,公司即将完成对位于中国硅谷—上海张江的新总部大楼的购买,这将致力于公司长期服务整个中国市场。且在韩国扩大研发和生产设施的选址已进入了最后阶段。

从行业发展趋势来看,虽然美国于近期再度收紧对中国芯片产业的限制,但这也再次加大了半导体产业国产化的紧迫程度,国产化已成为不可逆转的时代趋势。

据信达证券预计,若中国的半导体设备要达到自主可控的程度,产业链各环节的国产化率需要达到60%左右的水平。但截止目前,仅有清洗设备的国产化率达到了20%,刻蚀、单晶炉仍低于20%,CMP、PVD两类设备则低于15%,其他环节设备的国产化率则处于更低水平。显然,当前中国的国产化仍处于初期阶段。

在此时代背景下,哪类设备企业能从国产化的浪潮中最大程度的获益?那一定是像ACM Research这样具有平台化发展能力的设备企业,从单一的清洗设备到现在横跨两大赛道拥有诸多不同类型的产品,ACM Research已向市场展现了其强大的进化能力,其通过多环节覆盖实现产品的多元化组合必将占据更大的国内市场份额,同时也在积极开拓国际市场。此前ACM Research在电话会议上也曾向市场透漏过公司的长期发展目标,相较目前的收入仍有数倍成长空间。

价值明显被低估

综上所述,ACM Research凭借多元化、平台化的发展策略展现出了强大的市场竞争力,从而实现了长达数年的高增长,且这一趋势在国产化的时代浪潮下将继续保持,并有望在长期维度上成长为设备龙头企业。

但由于市场的低迷,导致ACM Research真实价值被明显低估,这在以下几个方面有所体现,其一是公司股价已回到了2019年时的水平,但从业绩来看,ACM Research的收入从2019年的7.5亿元增至2021年的16.56亿元,年复合增速高达48.32%,但当前的市场并未对ACM Research自2019年以来的持续高成长做出正确定价。

其二,无论是与自身的历史估值相比亦或是与同行相比,ACM Research目前的估值均处于较低水平。据wind数据显示,自上市以来,ACM Research的PS估值的中位值为5.1倍,最高值达到9倍,但目前仅有1.1倍。与同行相比,美股的应用材料(AMAT.US)、泛林(LAM.US)、科磊(KLA.US)等半导体设备企业的PS估值均在2倍以上,科磊甚至超3倍;若与A股的北方华创、中微公司相比,二者目前的PS估值分别为8倍、13倍,远高于ACM Research水平。

其三,从股权价值来看,ACM Research持有盛美上海82.5%的股权,后者目前的市值对应该股权的价值在330亿人民币,约47亿美元,但ACM Research目前市值仅5.3亿美元,远低于其所持有的盛美上海的股权价值。

总结资本市场的规律不难发现,一旦市场有所好转,率先带领市场展开强劲反弹的,必定是持续高成长的企业,此次也不会例外,毕竟价格终将向企业价值回归,当下或许便是长期布局ACM Research的时间节点。

扫码下载智通APP

扫码下载智通APP