金融科技公司估值陨落 华尔街大行准备“抄底”

智通财经APP获悉,长期以来被摩根大通(JPM.US)等公司视为威胁的金融科技公司,正日益成为传统美国银行的收购目标,主要由于市场利率上升及估值下降削弱了它们的业务扩张。

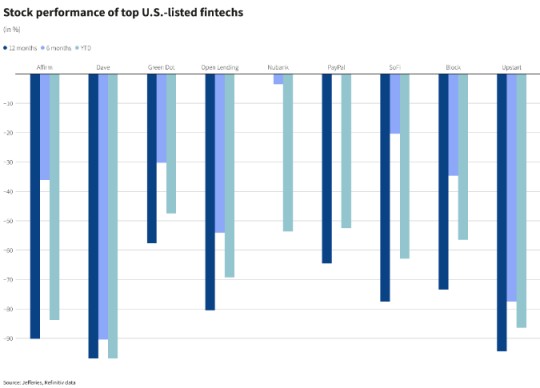

Jefferies Group的分析师上周在一份报告中表示,上市金融科技公司股的平均估值在2022年暴跌了70%。根据Refinitiv IBES的数据,同期标普500指数中银行股的估值下降了 33%,而标准普尔500指数估值下降了23%。

市场估值的下降为华尔街银行提供了并购外界公司的机会,进以加强其数字银行、在线支付和其他金融服务的技术,并实现除银行贷款以外的业务多元化。

以亨廷顿银行(HBAN.US)为例,其在5月收购了以支付业务为主的金融科技公司Torana后,现正寻找更多其他的收购标的。

亨廷顿银行首席执行官史蒂夫施泰诺(Steve Steinour)也表示,“我们可能会收购更多从事支付业务的金融科技公司。”

金融科技公司估值集体暴跌

自年初以来,投资者都在抛售在经济增长时市场表现强劲金融科技股以及其他科技股。但随着美国经济形式走向潜在的衰退和市场利率不断的上升,金融科技公司的业绩展望正受到不利影响。上周,加密货币交易所FTX破产的消息也动摇了市场投资信心。

普华永道专注于金融交易的合伙人Dan Goerlich 表示:“随着市场估值逐渐下降,IPO和SPAC业务目前几乎枯竭,传统银行对金融科技公司的收购肯定将有更大空间。”

他说到,“如今的市场现状与前几年形成了鲜明对比,彼时财务主管并不愿意收购他们认为估值“过”高的金融科技公司。”

这一年的损失是巨大的。例如,提供先买后付服务的Affirm(AFRM.US)的股价今年下跌了约85%。而个人理财公司Dave Inc(DAVE.US)股价自年初以来暴跌了近97%。

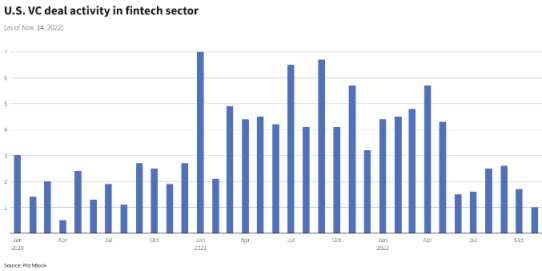

随着经营公司的成本越来越高,初创公司创始人可能会面临更大的公司经营压力。Jefferies分析师John Hecht在一份报告中写道,投资者一直以来对正不断上升的融资成本非常关注。

摩根大通首席执行官杰米戴蒙(Jamie Dimon)近10年以来一直警告称,金融科技公司正不断抢走银行的业务。彼时,随着客户和企业接受数字金融服务,金融科技公司蓬勃发展。而即便如今随着互联网的流通,疫情封锁利好于金融科技公司的业务的发展,但随着经济前景走向黯淡,自年初以来金融科技公司的股价涨势一直停滞不前。

为了应对即将到来的经济衰退挑战,摩根大通一直在实行公司收购计划。9月,该公司同意收购基于云的支付技术公司Renovite Technologies Inc,为其过去18个月价值50亿美元的一系列收购事项中的最新交易。而PNC金融(PNC.US)于9月收购了专注于餐厅运营和销售业务的金融科技公司Linga。

并非所有卖家都能找到买家

埃森哲全球银行业务负责人迈克尔·阿博特(Michael Abbott)表示,“在接下来一年半的时间里,市场类似的收购交易事项将激增。”

而诸如摩根大通的大行有充分的理由达成收购交易。随着市场利率上升、金融科技公司估值下滑,银行将能够从传统贷款业务中获得更多收入。

较银行之间因监管机构的审查所增加的合并时长,针对金融科技公司的收购交易对银行来说可能更容易被敲定落地。

金融机构Lazard的董事总经理Brennin Kroog表示“银行管理层和董事会已经将业务注意力重新转向包括数字工具(用于财富或资金管理和销售点融资)在内的非银行机会”。

金融科技交易使银行能够直接购买新技术或产品工具,省去了内部开发步骤及资金。而收购也能成为银行除贷款以外的其他业务减少受经济衰退影响的防御性措施。

由于担心贷款组合和监管的可能性,一些银行避开了先买后付的公司。由于监管的不确定性,甚至在FTX崩溃之前,许多加密提供商就已经被市场认为不具吸引力。

但即使潜在收购标的条件再好,达成交易也并非易事。PNC金融首席执行官比尔·德姆查克(Bill Demchak)表示,“该公司今年研究了50多项潜在收购标的,最终只锁定了一家公司。然而,因市场估值的下降,我们对收购标的研究的活动水平可能将会继续增加。”

扫码下载智通APP

扫码下载智通APP