国泰君安:地产产业链走向悲观的尾声 建材翻新市场的萌芽

摘要:

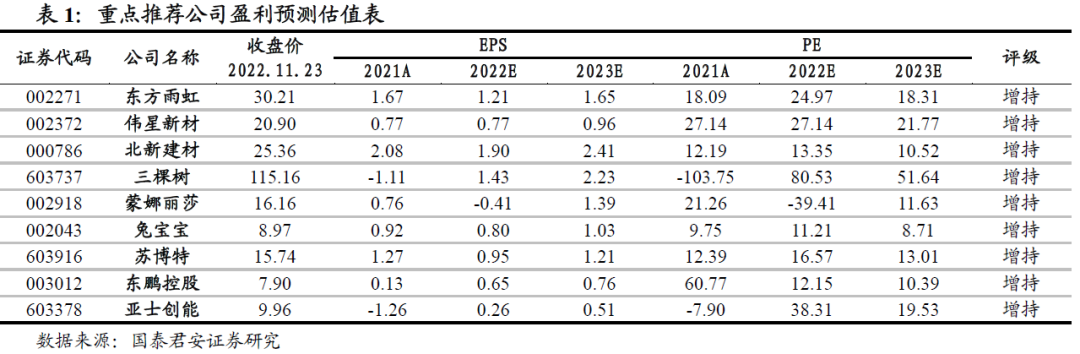

维持建材行业“增持”评级。地产对供给端政策的调控已经进入到拐点,行业修复的节奏跟随需求端但方向确认。近两年建材行业压力测试下,翻新市场表现出萌芽启动的韧性,而伴随综合房龄的上升,翻新市场有望持续增长,一方面将贡献行业需求持续,也将逐步改善行业的商业模式与估值体系。重点推荐在B端和C端领域,渠道+产品占优的龙头建材上市公司,东方雨虹等防水龙头,伟星新材,北新建材,三棵树,蒙娜丽莎,兔宝宝,苏博特等。

地产产业链走向悲观的尾声,美国可以对标长期需求的刚性。建材开工端,竣工端,减值端受到资金环境影响明显。而近期地产板块正迎来新的政策拐点,需求端将决定修复节奏,但改善的方向确定,悲观迎来尾声。我们以美国作为后城镇化时代的锚定指标,测算后城镇化时代国内每年房产交易实际潜在总需求可以展望2600万套左右,而新房1000万套有望成为近年的底部区间长期二手房交易占比提升的趋势将越来越明显。

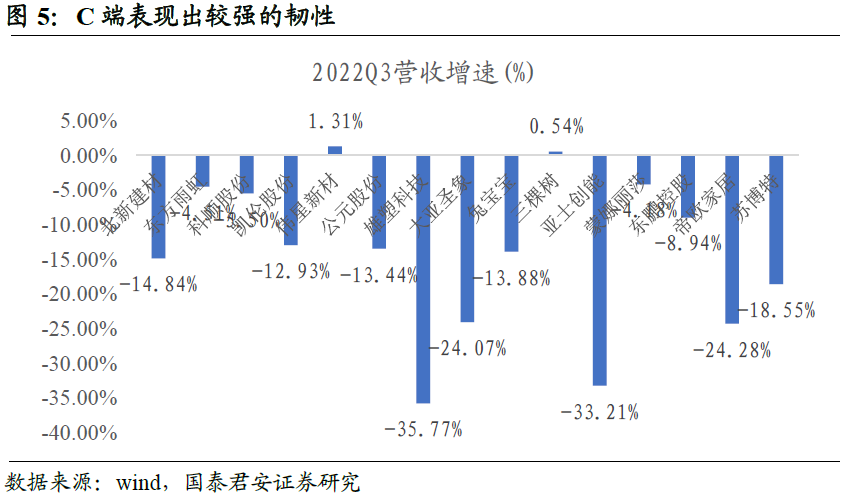

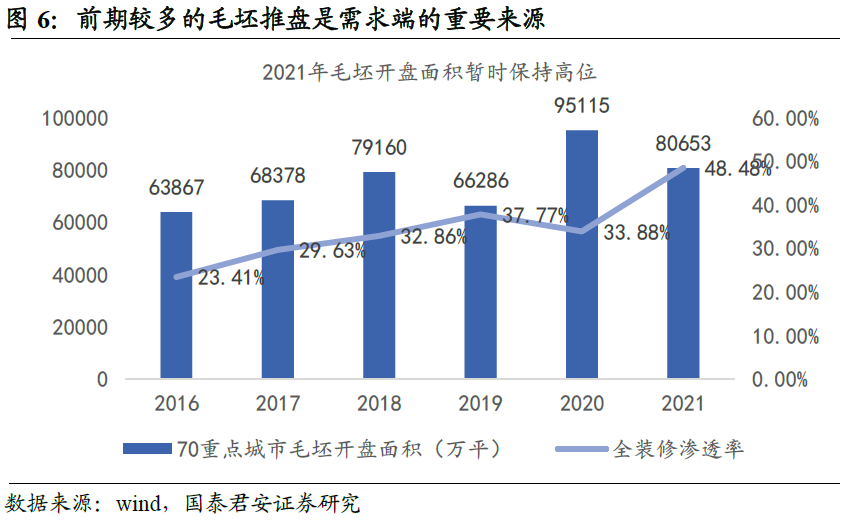

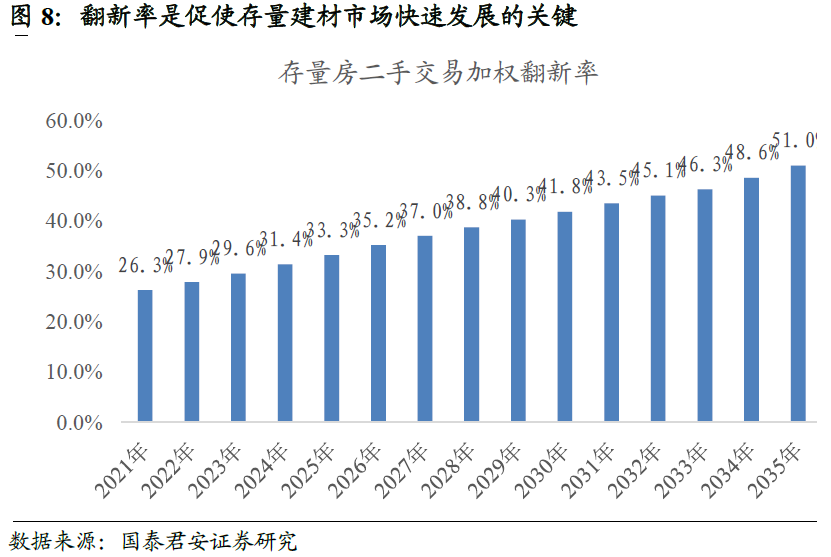

建材翻新贡献初现,房龄推升翻新率是增长动力。2022年前三季度,建材板块 C业务营收韧性呈现明显的优势。C端市场的崛起,一方面受益于前期新盘毛坯推盘带来的需求延续释放;另一方面不可否认的是,中国存量房翻新的市场已经开始悄然崛起。当存量房综合翻新率达到33%,也就是2025年前后,将形成新房毛坯,住宅翻新每年各500万套的市场市场规模。翻新率会伴随着时间的推移,呈现出不断提升的趋势,加权翻新率很快将提升至2030年的41.8%与2035年的51%。商业等非住宅市场保守估计规模也有住宅市场的同等规模,因此我们仅计算几个代表性的核心品类,其形成的C端实际市场空间就有望合计超过2000亿元,同时将伴随全国加权翻新率的提升,将拥有内生性的成长能力。

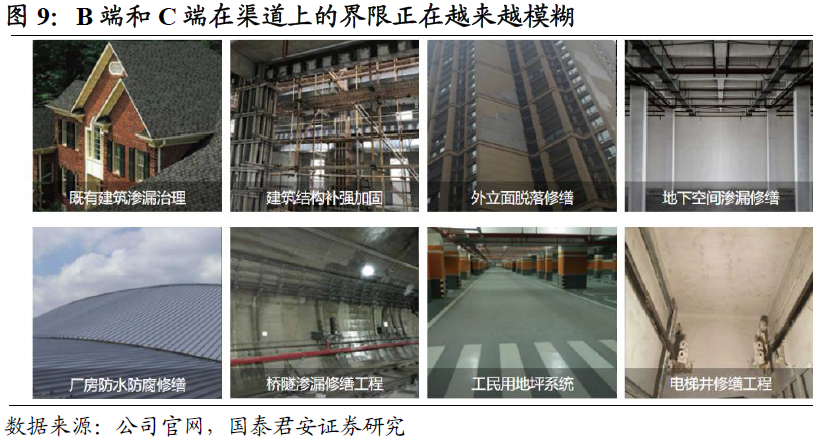

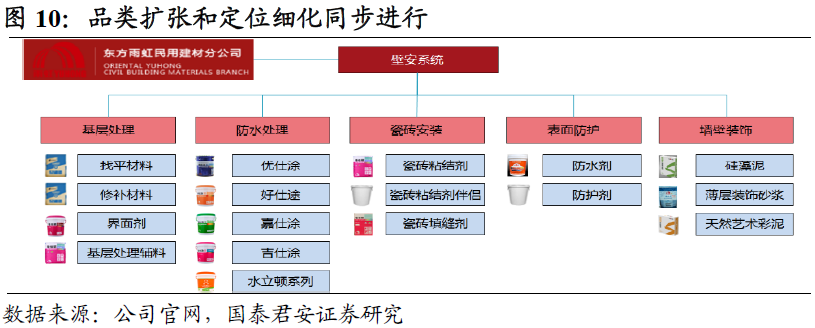

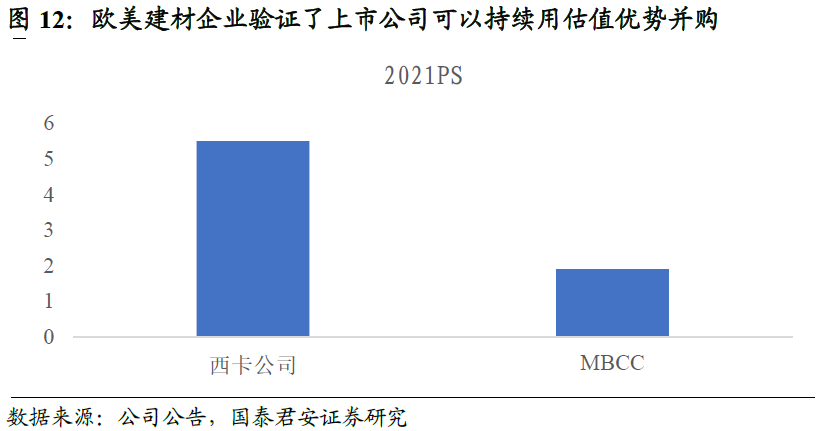

渠道和品牌为王,行业商业与估值体系将改善。目前C端建材领域,中国特色的渠道模式初现雏形,渠道端口的B端和C端界限将越来模糊;低频消费品的特点坚定专业人士的价值;物业,老旧小区改造等渠道具有明显的中国特色。扩品类是所有成功消费品集团的共同选择,品牌上市公司将迎来扩品类和收并购的黄金期,上市公司有望逐步形成估值优势和持续并购的正向促进循环。伴随建材行业消费化业务占比的提升,国内建材行业将逐步从商业模式的对标,发展成报表和估值体系的对标。

风险提示:房地产宏观政策风险、原材料成本风险。

1.投资故事:行业悲观尾声,翻新市场的萌芽

地产产业链走向悲观的尾声,美国可以对标长期需求的刚性。2021年以来地产行业现金流的紧张给建材板块的经营环境带来了巨大的压力,开工端,竣工端,减值端同步受到较大的影响。而近期地产板块正迎来新的政策拐点,对于地产企业的现金流将起到明显的改善作用,需求端将逐步成为地产与建材行业修复节奏的关键,但改善的方向相对确定,行业环境的背景已经迎来了尾声。我们以美国作为后城镇化时代的锚定指标,测算后城镇化时代国内每年房产交易实际潜在总需求可以展望2600万套左右,而新房1000万套有望成为近年的底部区间长期二手房交易占比提升的趋势将越来越明显。

建材翻新贡献初现,房龄推升翻新率是增长动力。2022年前三季度,从建材上市公司的财务表现来看,可以看到C端和B端呈现出明显的分化。其中各个公司的C业务营收韧性呈现明显的优势。C端市场的崛起,一方面受益于疫情后前期较大新盘毛坯推盘带来的需求延续释放;另一方面不可否认的是,中国存量房翻新的市场,也已经开始悄然崛起。当存量房综合翻新率达到33%,也就是2025年前后,将形成新房毛坯,住宅翻新每年各500万套的市场规模。翻新率会伴随着时间的推移,呈现出不断提升的趋势,则加权翻新率很快将提升至2030年的41.8%与2035年的51%。商业等非住宅市场保守估计规模也有住宅市场的同等规模,因此我们仅计算几个代表性的核心品类,其形成的C端实际市场空间就有望合计超过2000亿元,而这个市场规模将伴随全国加权翻新率的提升,将拥有内生性的成长能力。

渠道和品牌为王,行业商业与估值体系将改善。目前C端建材领域,中国特色的渠道模式初现雏形,渠道端口的B端和C端界限将越来模糊,国内建材品牌的C端有重要的组成其实是小B业务,B端企业优势有施展空间,而老旧小区改造等海外C端业务,在国内其实呈现出市政化的特征;低频消费品的特点坚定专业人士的价值;物业,老旧小区改造等渠道具有明显的中国特色。扩品类是所有成功消费品集团的共同选择,品牌上市公司将迎来扩品类和收并购的黄金期,而在这种快速发展的过程中,上市公司的估值优势将类似于欧美建材企业,逐步形成估值优势和持续并购的正向促进循环。欧美的建材企业在商业本质和财务表现上呈现出明显的消费化特征,消费类业务现金流较好,对下游成本转嫁较好,净利率长期保持相对较强的水平。伴随建材行业消费化业务占比的提升,国内建材行业将逐步从商业模式的对标,发展成报表和估值体系的对标。

在此我们重点推荐在B端和C端领域,渠道+产品占优的龙头建材上市公司,东方雨虹等防水龙头,伟星新材,北新建材,三棵树,蒙娜丽莎,兔宝宝,苏博特等。

2.行业正走向悲观的尾声,美国对标住房需求韧性

2.1.悲观的尾声,侧重逐步转向需求的节奏

2021年H1以来,地产行业现金流压力对建材板块经营环境带来了较大的压力:1)从开工端来看,地产商自身资金匮乏但去化环境不好,因此地产商在推盘回款和减少开工两个环节中选择中时会更加倾向于后者;2)从竣工端需求来看,已经预售后项目的竣工在资金压力下推迟;3)房企现金流的紧张直接带来建材企业B端业务回款的紧张

而近期地产板块正迎来新的政策拐点,对于地产企业的现金流将起到明显的改善作用,供给端现金流的风险,和合理开工竣工以及拿地需求等推迟的风险有望得到充分的缓和;而需求端将逐步成为地产与建材行业修复节奏的关键,但伴随“烂尾”风险的逐步解除以及整个宏观政策环境的改善,需求端改善的方向相对确定,行业环境的背景已经迎来了尾声。

2.2.美国对标住房需求韧性

我们以美国作为后城镇化时代的锚定指标,测量中国房地产需求的实际空间首先观察美国房地产市场的特点,以最新的2022年月度数据来看,存量房为主的成屋销售量,占美国房屋总交易的90%,而新房成交仅占10%。

取十年的平均值,可以得到平均来看,美国每年新屋交易量大大概在60万套,成屋大概在540万套,合计的总需求大概在600万套每年。

而这10年间,美国的平均人口大约在3.24亿左右。以中国的人口做对比测算,七普数据大概在14.12亿,因此对标美国,中国目前人口体量对标的每年总地产交易套数合理情况下可以达到美国的4.36倍,也就是可以达到约2616万套。

由于缺少权威的全国二手房交易数量的测算,我们可以以上海市披露的数据作为印证参考。按照上述算法推测,以上海市2500万常住人口测算,上海理论上对应潜在的年房屋交易总需求(新房+二手)应该为46.1万套。而实际上2021年上海市房屋交易总量约为16.5万套新房(房管局口径)+28.1万套二手房(链家口径),合计等于44.6万套,数量级上较为符合我们按照人口推算的结论。

其中值得注意的是,我们这里对标主要以套数做对比,主要就是考虑到中美之间居民消费能力,城市布局结构,以及地价等因素的不同,导致住房模式以及人均面积具有相当大的不可对比性,因此仅用交易的套数来做对标测算,可以增加可对比性。

2.3.新房需求临近寻底,二手房占比超越提升是大方向

目前中国城镇化乃至都市化的节奏中,新区域新房的占比还占据主流,但是2022年以来多重因素已经导致商品房销售下滑出现了明显的下滑。从2012-2022年的数据来看,7月底商品房累计销售面积大概占全年的49.14%。

因此从2022年7月累计的商品房住宅销售面积7.8亿平的数据来进行一个推算,2022年全年统计局口径的商品房住宅销售面积将达到13.47亿平左右的口径。新房的销售受到需求和供给两个因素的影响,目前新开工的下滑对有效供给(和居民需求相匹配的供给)的降低也会对销售实现的潜力也会有所影响,因此我们可以假设近两年需求和供给最极端共振的情况下,新房销售面积最悲观假设再下滑25%,也就是10.1亿平左右,这应该是3-5年内国内新房市场充分的底部支撑体量。

按照每100平/套的面积来测算,意味着中国近两年新建住房的底部套数大概在1000万套,而每年的实际潜在总需求可以展望2600万套左右,因此在正常的测算方式中,即使考虑到我国市场活跃度较成熟的美国市场有所弱,但二手房交易超过新房的就将在近年出现。

3.建材翻新贡献初现,房龄推升翻新率是增长动力

3.1.翻新市场萌芽启动是C端韧性占优原因之一

2022年前三季度,从建材上市公司的财务表现来看,可以看到C端和B端呈现出明显的分化。其中各个公司的C业务营收韧性呈现明显的优势。

我们判断,C端市场的崛起,一方面受益于疫情后前期较大新盘毛坯推盘带来的需求延续释放;另一方面不可否认的是,中国存量房翻新的市场,也已经开始悄然崛起。

3.2.平均房龄提升将推升翻新率,2025年将迎来重要拐点

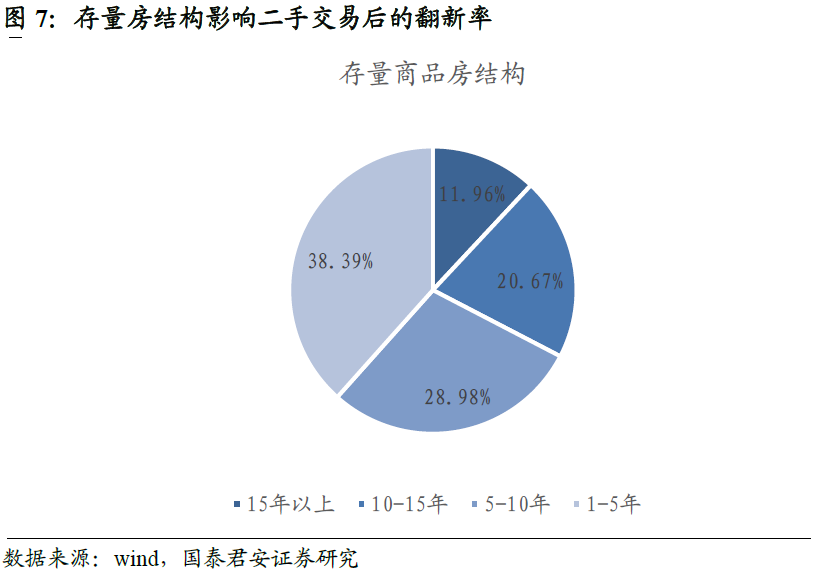

在对建材需求的测算中,我们以二手交易作为存量房翻新的契机,将存量房房龄结构作为翻新率的测算指标。以1999年之后才有的商品房数据做统计,截止到2021年底,目前还是以10年内的存量房为主。假设二手交易的结构和存量的结构相同,我们假设1-5年,5-10年,10-15年,15年以上的二手交易存量房,其翻新率分别为10%,20%,40%,70%,这样加权得到2022年国内存量房在交易后的翻新率约在26.3%。

而这样的翻新率会伴随着时间的推移,长久期房子占比的不断提升,呈现出不断提升的趋势,我们假设2023年开始中国新房销售保持在10亿平的稳定水平。则加权翻新率很快将提升至2030年的41.8%与2035年的51%。

3.3.2025年重要拐点,C端材料千亿级市场

以二手房交易为1500万套,新房市场1000万套的中枢体量来测算的话,假设新房精装率为50%,对应500万套,当存量房综合翻新率达到33%,也就是2025年前后,将形成新房毛坯,住宅翻新每年各500万套的市场市场规模。

其中这里仅仅是住宅的市场规模,参考石膏板等品类的市场实际销售的经验,餐饮,酒店,教育,商业等非住宅市场保守估计规模也有住宅市场的同等规模,这与这些领域的翻新周期更快,单体翻新面积更大有关。实际和住宅端有较大的相似之处,因此也是C端市场的重要组成部分。

因此我们仅计算几个代表性的核心品类,其形成的C端实际市场空间就有望合计超过2000亿元,而这个市场规模将伴随全国加权翻新率的提升,将拥有内生性的成长能力。

4.渠道和品牌为王,行业商业与估值体系将改善

4.1.中国特色的渠道模式初现雏形

渠道端口的B端和C端界限将越来模糊。目前国内建材品牌的C端业务,其中有重要的组成其实是小B业务(例如商业),因此B端传统企业的B端优势例如甲方入库,供应链布局,品类研发优势,以及对工长的施工培训等基础,其实均建立在B端的沉淀之上。而同样,类似于老旧小区改造等C端业务,在国内其实呈现出市政化的特征,B端和C端渠道的界限将越来越模糊。

低频消费品的特点坚定专业人士的价值。建材品类作为低频消费品,专业人士对消费者的影响至关重要,国内类似欧美长期向DIY模式发展的可能性微乎其微:国内市场城市人口密度更大,因此但工人接单量高可实现高周转,最终分摊施工成本对个人业主相对较低,且建材品种对最终消费者低频属性不会改变,因此国内未来工长在消费决策链上的关键地位难以改变。

物业等渠道具有明显的中国特色。国内独有的地产开发模式,同时也意味着,地产企业下属的物业公司具备快速做大,迅速掌握大量管理面积的可能,因此与世界任何发达国家所经历的环境都不同,物业公司在中国将成为一个重要翻新流量入口。因此对于物业公司和建材公司而言,利润和现金都是其最关切的对象,但二者的合作却是共赢的关系,实现物业和建材公司的双赢。

4.2.品牌上市公司将迎来扩品类和收并购的黄金期

扩品类是所有成功消费品集团的共同选择:无论对于快消(饮料,日化),电子产品(3C,家电),成功的企业都有借助优势品牌打开渠道,并通过扩品类快速做大的经验。

从C端长期的发展模式来看,逐步对高频工长客户们不同在施工场景中对其他产品的需求扩品类,将品牌的营销网络平台化,是发展呈一定阶段的必然选择。

从扩品类的方向来看,其实可以看到两种不同的选择:一种在于在现有的渠道上直接进军新的领域,另一种在于在同一个品类中增加产品矩阵,以及扩大现有的细分定位种类。从各个行业的经验来看,直接增加一些大品类对营收扩大速度的贡献要明显快于在一个品类内增加细分定位产品,但是成功的品牌往往是在同步进行的。

扩张品类不能仅仅依靠销售网络的强大,其长期可持续一定在于产品力真正的领先。用非常优秀的既有团队和渠道,对新品类进行重点攻克,这种模式非常适合市场较大的品类。在未来平台化发展的中后期,诸多小品类甚至创新品种的推出,难以用调精兵重点攻克的模式进行,而这时,类似于小米生态,或互联网公司,形成一套成熟的“团队创业+并购+考核反馈+内部赛马”的流水线机制,是将扩品类真正走向可持续化的关键。

而在这种快速发展的过程中,上市公司的估值优势将类似于欧美建材企业,逐步形成估值优势和持续并购的正向促进循环。

4.3.商业模式对标才逐步走向报表与估值对标

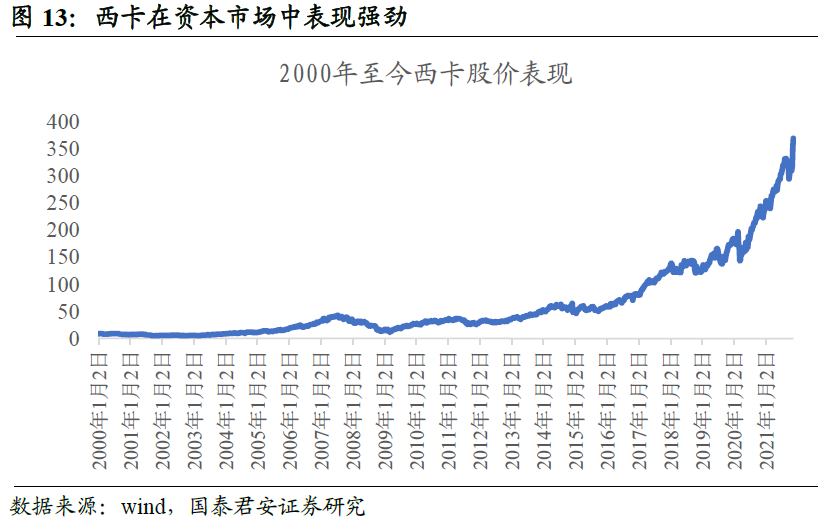

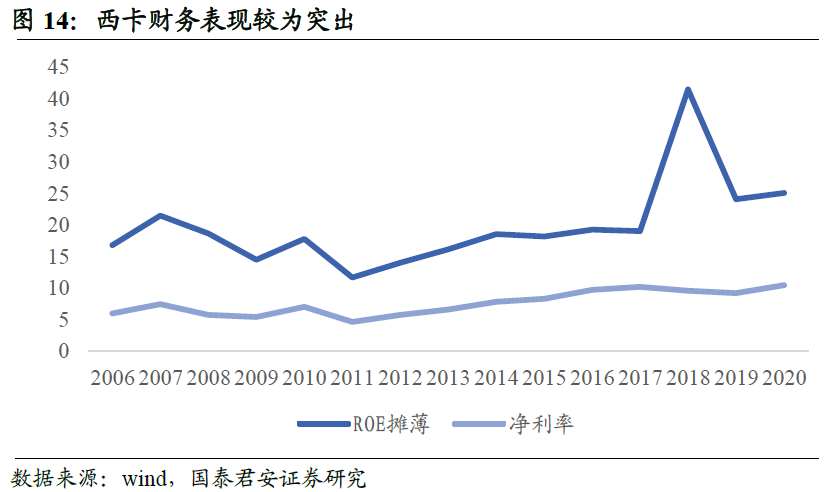

欧美资本市场长期给予化学建材板块较高的估值水平。以西卡为例子,公司最新市值约2879亿元人民币,其2021年营收636亿元人民币,静态PS为4.5;其2021年净利为72亿人民币,其静态PE为42倍,且其年预期增长中枢仅在15%左右,潜在增速明显低于国内优质建材企业,但是估值明显高于国内的建材企业。

欧美的建材企业在商业本质和财务表现上呈现出明显的消费化特征,消费类业务现金流较好,对下游成本转嫁较好,净利率长期保持相对较强的水平。

伴随建材行业消费化业务占比的提升,国内建材行业将逐步从商业模式的对标,发展成报表和估值体系的对标。

5.风险提示

政策进度低于预期风险。对地产商融资纾困以及需求端鼓励的不及预期,可能会影响后续地产需求,进而影响建材需求。

原材料成本风险。建材原材料大宗商品若超预期上行则容易带来建材企业盈利能力的较大压力。

本文编选自“鲍大侠之建材”微信公众号,作者:国君建材团队,智通财经编辑:杨万林。

扫码下载智通APP

扫码下载智通APP