国信证券交运行业2023年度投资策略:阴霾尽散!积极配置快递、出行!

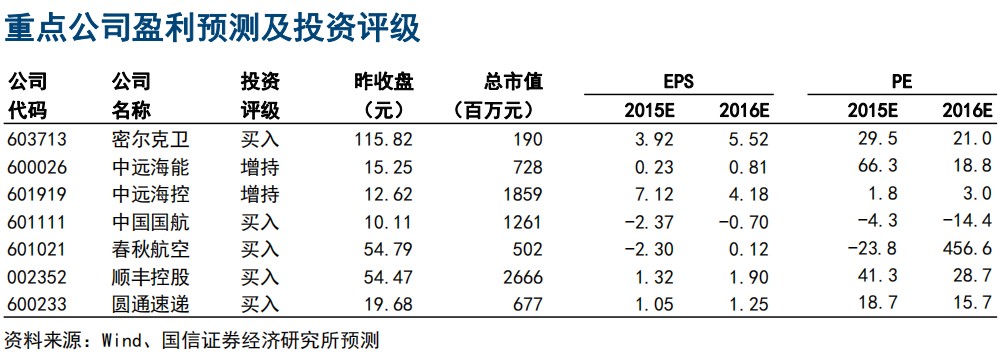

智通财经APP获悉,国信证券发布研报称,疫情反复和复苏预期、俄乌冲突等是主导2022年以来交运板块投资的主要变量,就目前形势看,有以下几点是较为确定的:1.油运供需格局不断改善,高景气度有望持续;2.全球恢复正常生产生活节奏的进程不断加速,出行相关的航空、机场、酒店、旅游等场景不断修复;3.随着疫情防控措施优化,快递行业需求增长有望逐渐修复,行业竞争维持理性。投资建议方面,推荐密尔克卫(603713.SH)、顺丰控股(002352.SZ)、圆通速递(600233.SH)、中国国航(601111.SH)、春秋航空(601021.SH)、中远海能(600026.SH)、中远海控(601919.SH)。

国信证券主要观点如下:

航空机场:心怀乐观,迎接复苏。乘机出行的人群本就是最积极、最活跃的群体,当前我们或许已经迎来了出行复苏的曙光。我们继续看好多重弹性加持下的民航供需反转趋势,在供给收紧、需求复苏、票价改革等多因素刺激下航司未来业绩有望创造历史新高。历史上航空股景气高点的PE估值往往在10X以上,民营航司更高,显著高于传统周期股,当前股价仍未完全反应业绩全面反转的预期,推荐三大航、春秋吉祥华夏航。伴随着国际航线的有序恢复,枢纽机场营收有望逐步恢复,我们继续看好枢纽机场流量入口的垄断地位,继续看好机场免税销售额的持续增长。当前上海机场、白云机场、深圳机场的PB估值水平分别为3.2X、1.8X、1.3X左右,仍具备向上修复空间,推荐上机、白机,关注深机。

快递:今年二、三、四季度是快递需求增长的低点,随着疫情防控优化政策落地,明年快递需求增长有望修复,且通达系之间的良性价格竞争可持续,圆通和韵达2023年PE均处于前瞻估值的历史低位水平,维持对圆通和韵达的推荐。对于顺丰来说,其每年资本开支的波动导致其利润具有周期属性,今明两年公司资本开支缩减,而整体物流需求明年有望回暖,明年顺丰的资产利用率有望继续修复,净利润将继续大幅修复,同时考虑到明年年中鄂州机场转运中心投入运营的催化,重点推荐顺丰控股。

航运:原油运输预计23年需求增长5.3%,供给增长不足1%,看好行业23-24年供需格局持续改善,成品油受益于炼能东移,预计需求有望持续增长,但是投资上,目前正处淡旺转换的时间点,淡季运价存在短期回落的风险,且当前股价或已包含了较高的“期权价值”,建议等待更合理的买点出现,标的建议关注中远海能;集运目前运价下行趋势较为明显,23年预计供给增速达7.8%,远超需求增长,且欧美转弱的消费力导致库存去化需要一定时间,行业仍需等待新的运价平衡点出现,建议关注中远海控。

风险提示:油价汇率剧烈波动,公司经营不及预期

扫码下载智通APP

扫码下载智通APP