重卡四季度销售有压力 重汽(03808)、潍柴(02338)盈利能否持续?

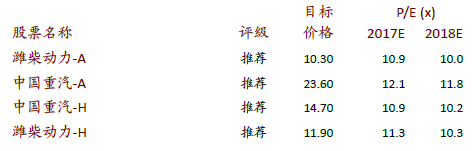

中金公司发布研报,预计重卡行业今年将达到110万销量,明年有望达到90万销量,但目前来看四季度销量环比略有承压。从公司角度来看,中金公司依然看好中国重汽H(03808)和潍柴动力A/H(02338)盈利可持续性,均给予“推荐”评级,并分别给予目标价14.7港元,10.3元(人民币),11.9港元。

重卡销量四季度或承压 公司盈利可持续

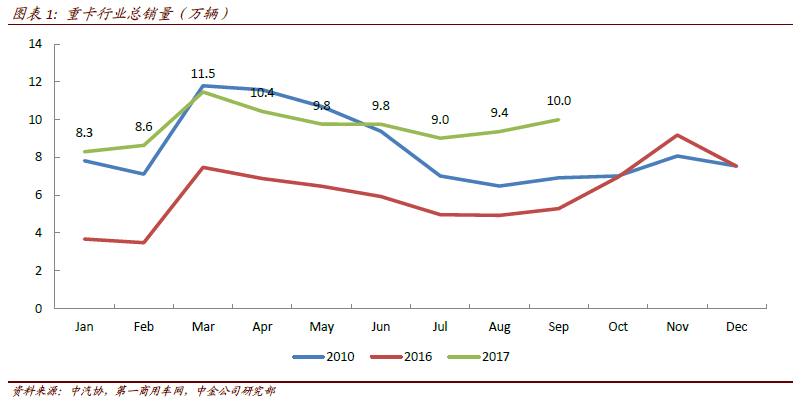

根据第一商用车网(cvworld.com)报道,9月重卡行业销量创新高达到10万辆,单月同比增长88.9%,环比再增长6.8%,今年累计销量达到86.76万辆,同比增长76.5%。前9月销量已经超过10年同期10%,而目前10月订单情况依旧旺盛,据了解排产情况良好,全年突破110万辆为大概率事件。而明年重卡行业预计仍将处于高位运行水平,但随着治超因素进一步减弱,新开工需求下降,环保治理等因素影响下,销量预计将下降至90万辆左右。

受到环保限产影响,四季度环比承压。短期来看,中金公司预计8月环保部限产发文后对重卡影响将在四季度得到体现,尤其是在11月开始供暖之后,为了控制雾霾,京津冀地区房地产等项目停产至供暖结束之后才开工,会对重卡需求带来一定影响,使行业销量承压。

从终端来看,受到环保限产影响,华北地区订单情况环比下降较为明显,其他地区也略有下降,中金公司预计从10月开始,在环保限产叠加十一假期影响下,重卡行业销量将出现环比下滑,同时由于去年四季度已开始治超,今年四季度销量将面临高基数压力,预计同比将会达到持平状态。

盈利能力整体提升,对冲行业回调压力。行业火爆带来重卡公司规模效应显现,各家龙头企业量价双升,整体盈利能力提升明显,面对明年的行业下行影响,中金公司预计龙头企业将保持较高盈利能力,并且凭借较强的竞争力提高市场份额保持其较高盈利水平,不会出现较大的波动。

分公司来看,中金公司看好中国重汽H业绩弹性超预期,以及明年在曼发动机扩产之后盈利能力的整体提高,并调整其17、18年销量预测,上调中国重汽H17/18年的盈利预测,同时上调目标价至14.7元。同时看好天然气重卡、陕重汽销量快速增长对潍柴市场份额的提升,以及未来转型为智能物流供应商带来的抗周期效应,上调公司17/18年盈利预测。

风险:重卡销量低于预期。

中国重汽:重卡销量高增速,全年盈利有望再超预期

公司控股子公司中国重汽A(000951.SZ)发布产销快报,9月销量为11789辆,同比增长95.5%,环比小幅下降1.4%。中金公司预计Sinotruk17、18年销量及业绩弹性有望超出中金公司之前的预期,上调中国重汽H股17、18年盈利预测至26.8亿、28.6亿元,上调目标价30%至14.7港元。

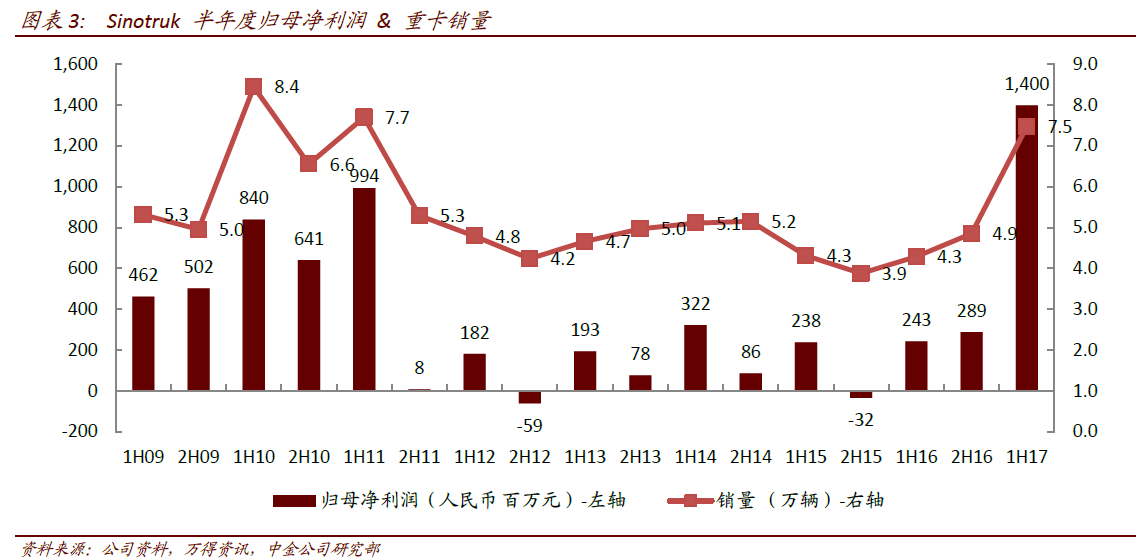

子公司重卡销量维持高增速,全年盈利有望再超预期。重汽A今年前9月销量已达到10561,累计同比增长86.3%,环比降幅同8月相比有所收窄,公司17年前9月销量已超过10年同期20%,中金公司预计重汽H全年销量有望突破16.3万辆,同时公司的发动机销量也将得到相应的快速提升,在公司销量高增长的驱动下,规模效应将持续扩大,助力公司毛利率和费用率进一步改善。

同10年相比公司重卡与发动机单台利润均有明显提高,随着公司曼产品比重加大,单价及毛利率均进入上升通道,公司盈利弹性将继续加大,下半年业绩有望再超预期。

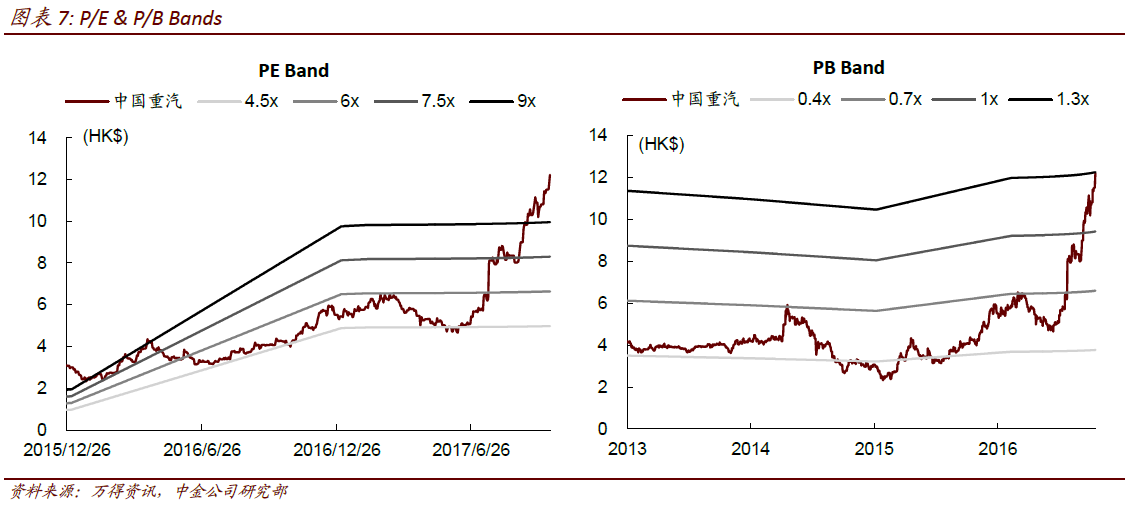

平均P/E估值远低于10年水平,销量及盈利波动将低于前一轮周期。公司17年以来平均P/E仅为6.9,中报预喜以来平均P/E为9.4,远低于上一轮周期高点10年的平均13.23P/E水平。同重汽H历史高点1H10及1H11相比,1H17重卡销量分别下降了11%和3%,但净利润却增长了67%及41%,单车盈利能力得到了大幅提升,而中金公司认为该提升在曼技术产品占比加大以及公司整体运营效率提高的作用下具有可持续性,所以同上一波高点过后断崖式下降相比,该轮周期抗波动性更强,在行业销量回落时,公司的盈利仍有望实现小幅上涨。

曼发动机明年投产,将成为行业下行中业绩强驱动。公司曼技术发动机有望明年投产,产能预计增加5万台左右,将对公司的ASP和毛利率有明显提振效果,将成为公司业绩强驱动。

估值建议:中金公司进一步上调公司重卡及发动机销量,上调2017/2018盈利预测17%/25%至26.8亿/28.6亿元。维持推荐评级,上调目标价30%至14.7港元,对应12.3x2018eP/E。

风险:重卡销量不及预期,曼发动机达产不及预期。

潍柴动力:市占率提升超预期 Dematic国产化是关键

9月重卡销量突破10万辆,同比增长89%,环比增长7%,连续四个月打破历史记录,略超市场预期。1-9月累计销量达到87万辆,同比增长78%。

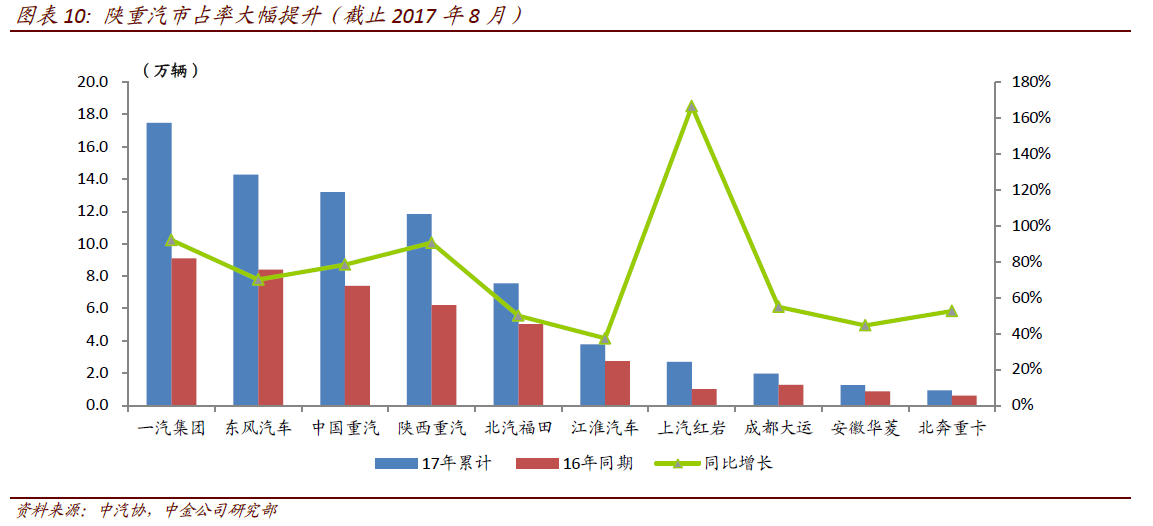

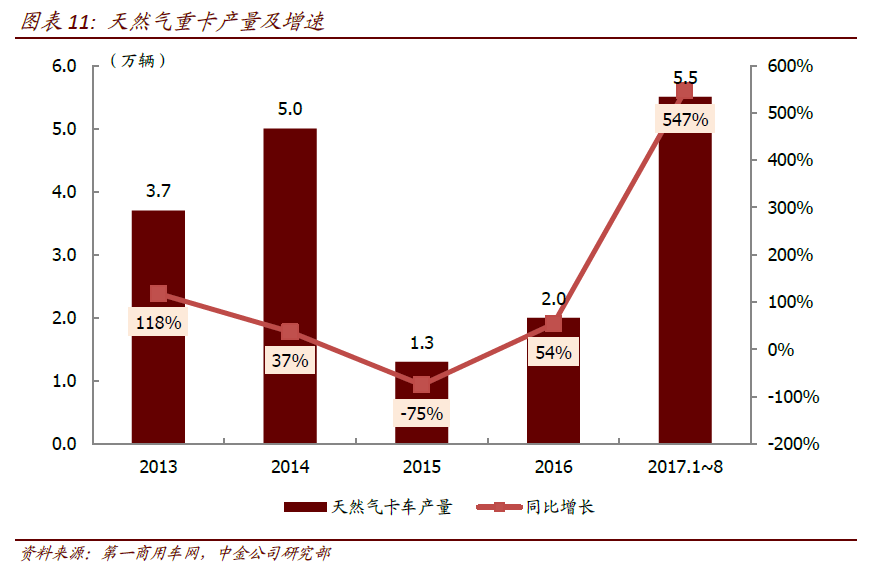

天然气重卡、陕重汽促进潍柴市占率进一步提升。1-8月天然气重卡累计产量达到5.53万辆,同比大幅增长547%,潍柴在天然气重卡领域具有领先技术优势,陕重汽天然气重卡销量位列行业第二,带动整体市场份额提升,同时整车和发动机形成良性互动。上半年潍柴重卡发动机市占率达到30.6%(同比+4.5ppt),中金公司预计潍柴在2H17的市占率将提升至35-40%。

重卡黄金产业链盈利能力改善具有持续性。从半年报数据看,重卡产业链产品盈利能力全面大幅提升,母公司发动机单台净利润达到10605元(2016年为8,399元),陕重汽单车净利润达到3467元(2016年为786元),法士特单台净利润达到1214元(2016年为495元)。往前看,明后年重卡销量仍将维持在85-90万辆的高位运行,不会出现断崖式下滑,而潍柴市占率或将稳定在35%左右,叠加发动机产品结构升级(大排量、非道路以及农机发动机销量快速增长),林德液压国产化继续推进,整体盈利能力能够实现稳中有升。

Dematic国产化是未来转型关键。上半年KION整合Dematic导致净利润略有下滑,往前看,中金公司看好中国物流业的巨大上升空间,看好潍柴向智能物流系统供应商转型带来的抗周期效应,而Dematic产品国产化还将同时带动KION叉车、潍柴重卡的需求,成为转型的关键。

估值建议:上半年潍柴净利润为26.5亿元,半年报预计前三季度实现净利润38.5-43.1亿元,基于市占率提升超预期,中金公司预计三季度净利润将达到15亿元以上。上调2017/2018年净利润盈利预测5.4%、9.2%至55亿元、60亿元。受环保限产等因素影响,四季度重卡总销量可能环比下滑,板块估值中枢或将下移。维持推荐评级,维持潍柴-A/-H目标价为10.3元、11.9港币,均对应2018年14倍市盈率。

风险:重卡需求大幅回落;Dematic产品国产化进程缓慢。(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP