富国基金:黎明已至 港股如何布局?

智通财经APP获悉,富国基金称,在海外利率拐点、国内政策支持、经济修复的预期下,港股市场或面临价值重估。看好三条主线:1、稳增长政策加码,针对地产和医疗基建的再加杠杆,或带动金融地产、医疗器械的修复;2、疫情防控政策优化,带动消费重启、估值修复、以及防疫新常态下的免税、餐饮、医疗服务等机会;3、海外流动性反转,国内监管政策缓和,带来科技互联网价值的重估。

11月以来恒生指数上涨超32%,收复今年以来一半以上的跌幅。三重利好因素推动了本轮港股反弹行情:国内稳增长加码、疫情防控政策优化、海外加息有望放缓。但即使近期反弹强劲,拉长时间来看,今年港股在全球重要市场指数中仍表现落后。当前卖空成交比例从历史高点大幅回落,表明市场情绪已回暖。

政策刺激持续,风险偏好进一步回暖。 疫情以来的供需修复失衡,保供政策下供给端修复较好,但需求端由于消费场景受限和消费信心不足而修复缓慢。二十大继续强调“房住不炒”,全球衰退风险下外需偏弱,增长重任落在内需。未来稳经济政策仍将持续发力,预期政策利好为反弹行情一阶段的核心驱动力,前期悲观预期修复,风险偏好升温。

加息放缓打开美债下行空间,流动性反转带动估值修复。 本轮美联储的激进加息是压在港股分母端的一座大山,但这一压力有望在明年解除。首先,美国通胀已确认见顶,且更多领域出现了放缓迹象。其次,美联储表示将放缓加息步伐。随着加息终点越来越近,以及更多的衰退预期计入,十年美债收益率快速回落。海外流动性反转有望带来港股估值修复,而短期美债利率震荡回升,也提供了港股配置的窗口期。

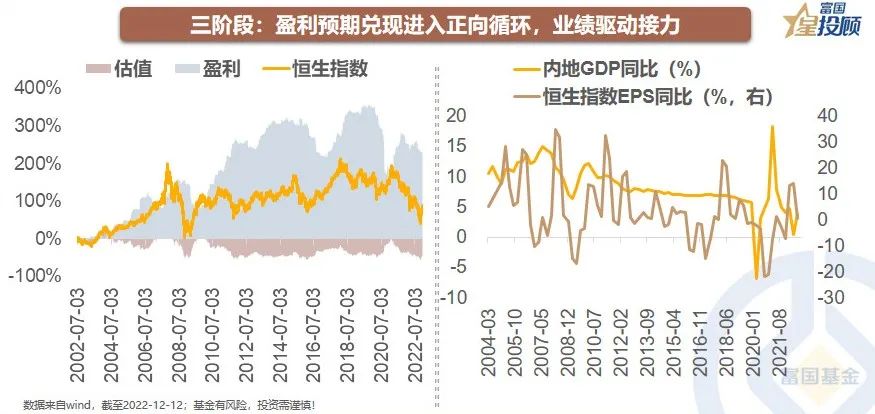

盈利预期兑现进入正向循环,港股业绩有望筑底。长期来看,港股上涨核心驱动力来自盈利。2023年,国内经济基本面有望迎来修复,港股企业盈利兑现将进一步带动盈利预期上修,形成正向循环。港股第三阶段行情,核心驱动力将逐步从估值驱动转向业绩驱动。

主线一:“稳增长”政策加码。2022年1-10月,房屋新开工、竣工、销售面积的同比增速分别为-37.8%、-18.7%、-22.3%,仍深陷谷底。往后看,随着收入信心改善、保交楼稳步推进,地产行业也将走出泥潭,迎来基本面改善,地产板块及地产链或迎来困境反转下的估值与盈利修复。

主线二:疫情防控政策优化。 疫情压力下,需求疲软叠加成本上涨,去年下半年开始港股食品饮料收入增速不及成本增速,消费行业盈利下滑。11月以来疫情防控政策不断优化,线下消费场景逐渐打开。但当前疫情扩散初期居民消费仍偏谨慎,后续随着更多刺激政策出台,消费信心和意愿有望好转,消费复苏只是时间问题。

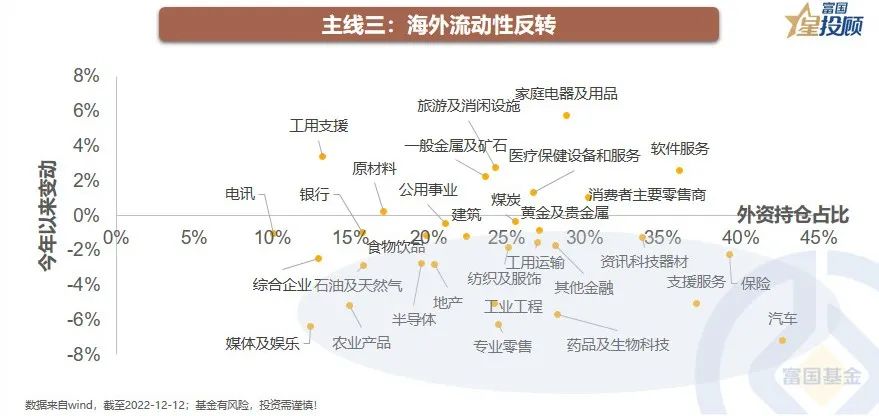

主线三:海外流动性敏感品种,受益海外流动性反转。 此前受海外流动性收紧影响,港股科技互联网、新能源汽车、创新药等板块外资流出相对较多。未来随着海外通胀回落且衰退预期升温,海外宽松预期或将带动外资回流,而外资占比较高且前期流出幅度较大的板块有望受益。

扫码下载智通APP

扫码下载智通APP