PMI数据短期已见底

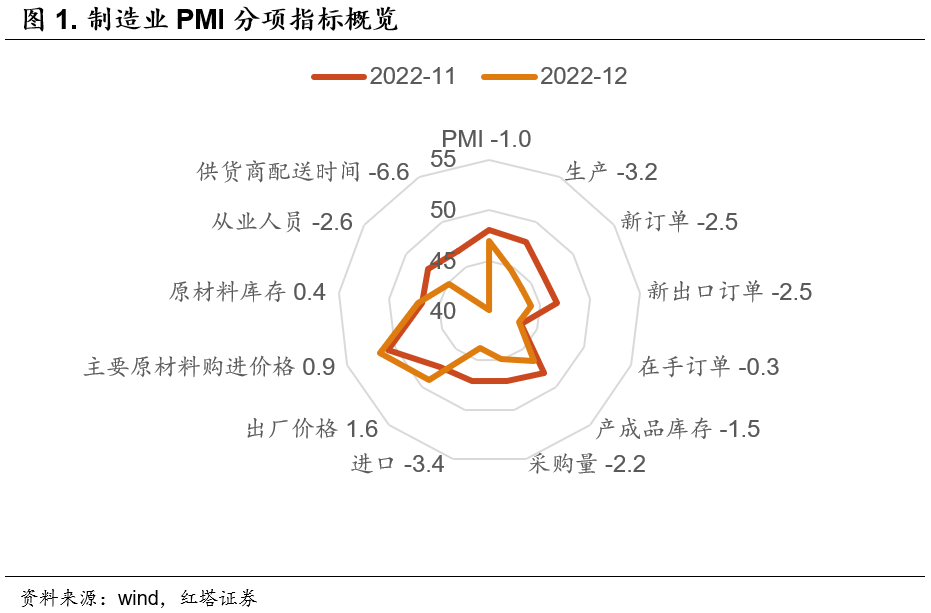

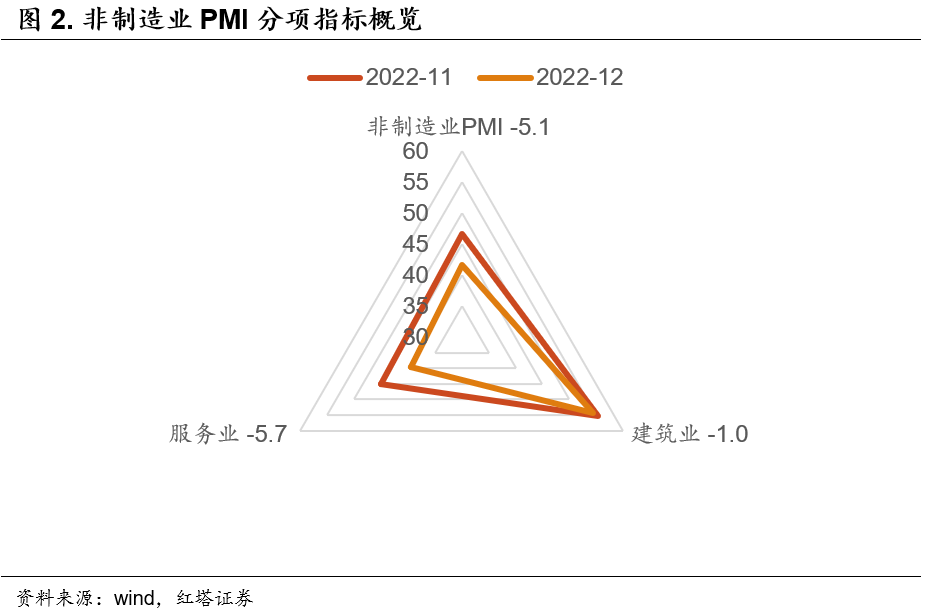

12月PMI数据降至47%,比上月继续回落1个百分点,非制造业商务活动指数为41.6%,更是比上月下降了5.1个百分点。无论是制造业还是非制造业,景气度在12月均有所下降,但主要都是受到了疫情冲击。

从几个分项看,疫情冲击的痕迹是比较明显的:

1、供应商配送时间指数从46.7%下降至40.1%,很明显是因为疫情扩散导致人手不足进而使得物流的正常发运受到了影响。

2、从业人员指数降至44.8%,低于上月2.6个百分点,估计是因为疫情影响导致到岗率下降,同时因春节临近,不少员工提前返乡,所以导致从业人员指数明显下降。

3、非制造PMI分项中,服务业商务活动指数降至39.4%,低于上月5.7个百分点,可见因疫情影响,服务业继续受到明显冲击。尤其是线下接触性服务业,零售、道路运输、住宿、餐饮、居民服务等商务活动指数均低于35.0%。可见,疫情防控优化后,由于害怕被感染,短期内接触性聚集性行业受到的冲击反而加剧了。

4、PMI新订单和生产指数均有所下降。PMI新订单指数从46.4%下降至43.9%,PMI生产指数从47.8%下降至44.6%,呈现出供需双弱的特点。在此前防疫阶段,对经济的影响主要是需求端的冲击,没有客户和订单,在疫情防控放松后,订单下降的同时员工也到不了岗,所以需求和订单均受到了冲击。

5、从结构上来看,疫情对中小企业的景气度影响更大。大、中、小型企业PMI分别为48.3%、46.4%和44.7%,比上月下降0.8、1.7和0.9个百分点。一个是因为线下接触相关的服务业里中小企业占比高,因疫情导致外出需求减弱对其造成的冲击更大。第二个是中小制造业企业自动化程度不高,更依赖人工,当员工到岗率下降后,其产出会受到明显影响,所以中小企业生产经营更容易受到疫情的影响。

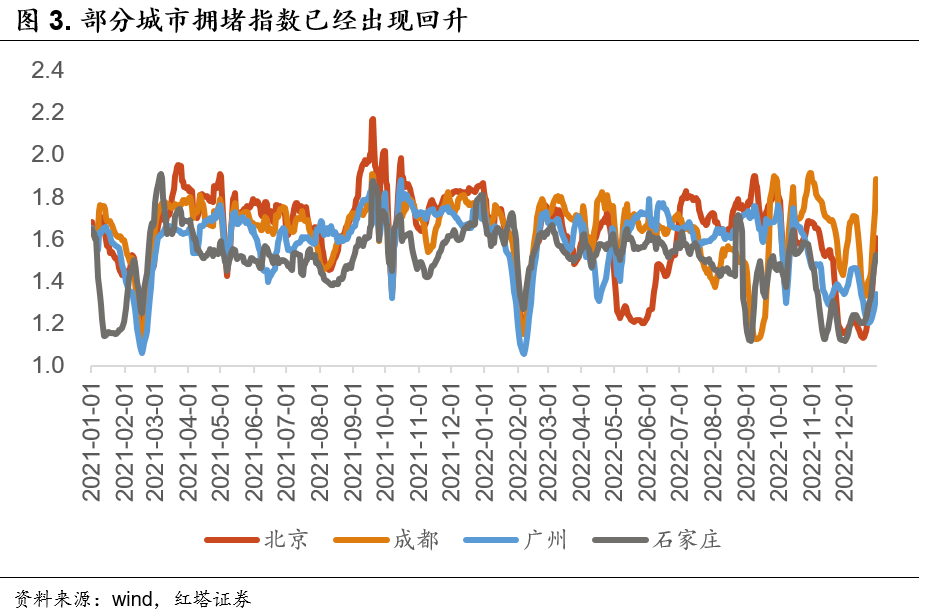

但上述影响因素其实是偏短期的。12月因疫情冲击导致的PMI疲弱对市场来说已经不构成影响,因为无论从地铁客运量、城市拥堵指数等高频数据来看,北京、成都、广州、石家庄等第一批疫情放松的城市居民的生活半径已开始恢复,而且呈现出疫情防控放松得越早恢复得越快等特点。随着各个地区的阳性病例陆续达峰,消费场景和居民生活半径将逐步打开,疫情对经济的影响短期将会明显减弱。

除疫情影响外,12月的PMI也有积极的因素:

1、建筑业PMI维持高位。虽然数值上低于上月1.0个百分点,但绝对值保持了54.4%的高位,其中土木工程建筑业商务活动指数高达57.1%。可见,尽管存在劳动力偏紧的因素,但在基建大项目和地产保交楼的带动下,建筑业企业仍然保持了较快的施工进度。春节后,随着劳动力供应偏紧约束的缓解,以及存量和增量宏观政策的陆续发力,预计建筑业PMI还有上升空间,同时也将带动整体制造业景气度回升。

2、价格指数回升。出厂价格指数为49.0%,高于上月1.6个百分点,其中黑色金属冶炼及压延加工、有色金属冶炼及压延加工等行业两个价格指数均位于55.0%以上高位,价格上涨明显,这也与近期黑色、有色等大宗商品价格上涨的行情相对应。虽然疫情影响了企业正常的生产和采购行为,但是因为现在预期改善,企业对未来的需求好转预期偏强,所以市场预期走在了数据之前,带动原材料库存指数比上月上升了0.4个百分点。价格指数回升反映出信心恢复,总归是好事。

真正需要关注的是PMI新出口订单的快速下行,从11月的46.7%下降至了44.2%。

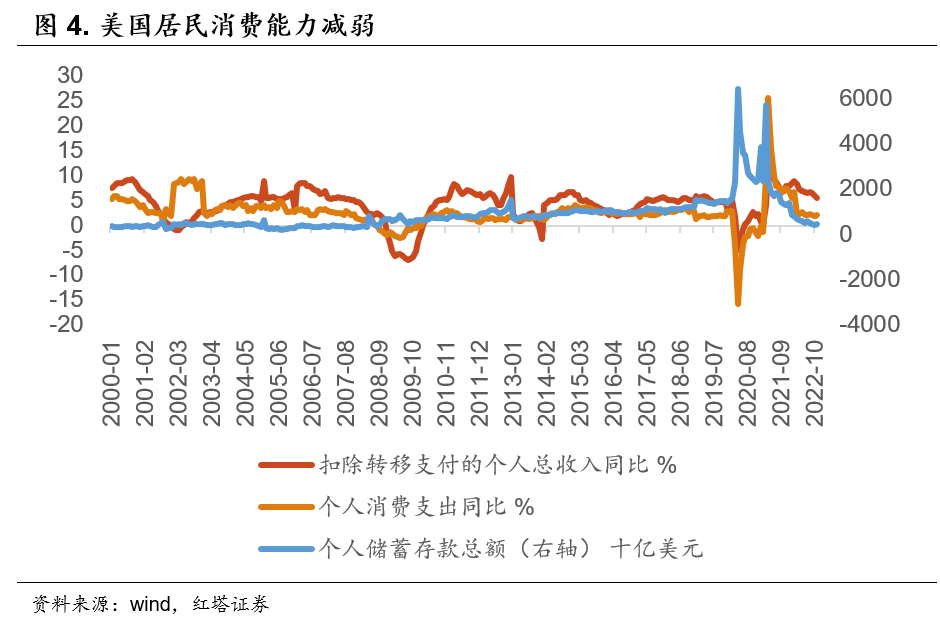

从短期看,出口订单下降可能也受到了疫情影响,因为员工无法到岗会影响到出口企业的订单履约能力。但更需要关注的是,全球经济下行的外溢影响可能会持续影响到外需,2020-2022年前三季度,出口对我国经济的支撑作用较为显著,后续出口的支撑力度减弱后,亟需通过扩大内需来稳增长、稳就业。从2022年看,尽管美联储持续加息,但美国经济在劳动力市场供需偏紧及前期财政货币化积累的超额储蓄下保持了韧性,随着劳动力市场职位空缺数开始回落,薪资增速开始下行,超额储蓄耗尽,后续支撑美国经济增长的消费动能将明显减弱。而一旦消费韧性开始衰减,美国零售商、批发商及制造商均将陷入较大的主动去库存风险。随着美联储持续加息推升企业和家庭部门的融资成本,企业资本开支和住房市场景气度早就见顶回落了。

当前中国对美国出口同比增速在11月已下行至-25.4%,考虑到美国经济下行存有外溢风险,未来我国对欧盟、东盟的出口亦恐跟随下行。未来美联储加息、美国经济下行风险对全球贸易市场的外溢冲击将显著增强。

通过对12月PMI数据的解读,我们得出的结论如下:

1、12月PMI数据明显下行,主要是受到了疫情影响。因新增病例人数变多,外出变得更加谨慎,员工到岗率也明显下降,呈现出供需双弱的特点。

2、但随着各个城市阳性病例快速达峰,居民生活半径和消费场景陆续修复,叠加此前积压的超额储蓄释放,12月PMI数据短期应该是“最后一跌”了。

3、考虑到未来美国经济下行对外需的冲击有增强的风险,后续稳增长、稳就业亟需内需发力,2020-2022年经济增长呈现出的“生产强、消费弱”和“外需强、内需弱”的格局有望逆转,2023年存量和增量宏观政策能否发力和消费能否企稳修复是未来需关注的重点。

本文编选自“奇霖宏观”微信公众号,作者:红塔证券 李奇霖 杨欣;智通财经编辑:叶志远。

扫码下载智通APP

扫码下载智通APP