保险股的第二浪拉开序幕! 最好的姿势就是持有

本文来自“雪球网”,作者为“流水白菜”,原文标题为《保险股的第二浪拉开序幕?!》。智通财经摘编原文如下,供投资者参考,不代表智通财经观点。

今天H股的保险股如期上涨,我认为来开了保险股第二次上涨的浪潮。如果说,第一次上涨的基础是十年期国债的反转,那么,第二次上涨的因素就更多一些,包括四季度开始业绩大增,包括隐而未发的递延税。但这些因素大资金已经有充分的认识,我想谈的,是还没有看到有券商分析的潜在利好。

这个利好,可能会引发价值重估。

中国平安的假设,太保守了

关于这点,原先的文章我也提过。但大多人看了也就看了,并没有意识到这个保守意味着什么。我们知道,过去十年,平安寿险的投资假设,运营假设是靠谱的。但17年的中报,运营经验偏差+投资回报差异达到了不可思议的280亿。

1、投资回报差异

去年我反复说的一点,平安的投资假设从5.5下调到5没有什么道理。这个投资假设过于保守。另外一方面,上半年中国平安的投资也确实一枝独秀。这种投资是否构成优势,暂时不下结论(虽然我认为平安在投资上长期战胜其他保险公司,已经初见端倪,但这篇文章暂且不谈)。

好吧,这项160亿我们看成一次性的收获。

2、运营经验偏差

半年120亿的运营偏差。这个逆天了。假设上半年业务占6成,下半年4成,这个意味着每年平安的实际盈利高于假设200亿。

我认为这和平安福大卖有关系。13年平安福还没推出来的时候,我就讨论过很多次,有些券商认为利润率是50,有些认为是60,有些认为会70。但报表上,是80多。而这超出早期券商预期的,很大一部分原因是,平安福的死差和费差收益非常高。

但这还需要多份报表来验证。

如果我的看法是正确的,那么,平安寿险每年利润增加200亿,这意味着什么,我想大家都知道。

中国太平的利差,可以有

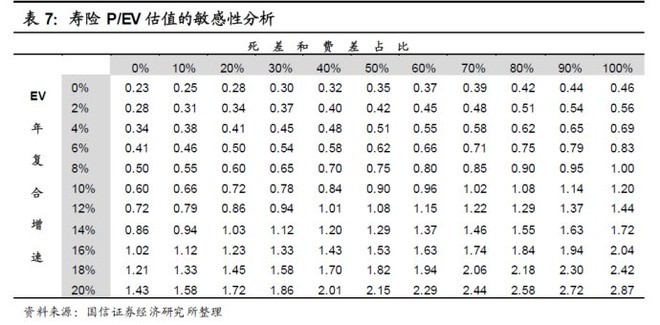

这张表格我上次贴过一次。显示,死差费差占比越高,估值越高。这种说法,是不信任保险公司的投资收益。因为死差费差必然有,而利差,如果达不到呢?

中国太平由于发展阶段的因素,因此,其保障性的保单虽然快速增加,但占比仍低,这是太平EV极低的原因。

但过去十年,中国的保险公司,在十年期国债3.5左右的平均值,获得了5.5的投资收益。而目前,中国平安中国太平的投资假设都是5。

如果十年期国债持续保持在3.5以上,甚至向上,也许市场会认为,投资假设5是靠谱的。那么,这意味着什么呢?

未来十年,当EV增速14的时候,估值可以1.72EV。意味着中国太平的估值至少要翻倍啊。剩下的,就大家自己去推演吧。

保险股目前都有投资价值

除了中国太平,还有一个极端的保险股,中国人民保险,它的寿险居然估值是0,理由是它的寿险业务结构更不合理。(但人家刚开始做好吗,结构合理甚至业务成熟那要一个时间)关于中国人保,我估计回归A股的时候,有些券商会意识到这点,会出研报讨论。

目前最好的姿势是持有

保险行业未来十年,会是最好的行业。因为它广阔的发展空间。要找一个有5倍以上发展空间的行业,又有非常高的进入门槛,真没那么容易。

所以,目前保险股还没有被深入挖掘的时候,最好的姿势就是:持有。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:何钰程)

扫码下载智通APP

扫码下载智通APP