东方马拉松投资:未来投资策略是构建各国优势产业的“国运组合”

智通财经APP获悉,由元宇证券独家战略支持的中证金牛2022私募大赛于2022年12月1日正式启动,赛事正如火如荼开展。2023新年伊始,参赛私募东方马拉松投资就“2022年年度投资回顾与未来展望”发表致投资者的信。东方马拉松投资管理公司表示,未来的投资策略是构建各国优势产业的“国运组合”,包括中国人口红利和工程师红利、美国历史机制和科学家红利、欧洲精密制造和奢侈品以及东南亚受益于产业转移的机会,重点配置主权市场。东方马拉松投资致力于在行业及个股方面,寻找景气行业赛道的阿尔法以及极品公司的阿尔法。

展望未来,东方马拉松投资认为,虽然疫情、战争、中美竞争继续延续,但未来更坏的概率已经很低,形势上,国内经过短暂的感染高峰后正逐渐走向有序,俄乌对于走向谈判的呼声正在加强,国际上的主要经济体的加息节奏正在减缓。虽然全球政经比过往动荡,但在看起来汹涌的逆全球化趋势面前,全球化合作依然坚韧,包括中俄关系、中欧关系及中阿中海关系,其中中欧关系实现率先破冰意义特别且重要。资本市场往往与基本面不同步,对于以上这些事件,市场已经提前、充分甚至过度反映,东方马拉松投资将果敢地出击,捕捉机会。

以下为东方马拉松投资致投资者的信全文:

2022年年度投资回顾与未来展望

我们不光想着为客户赚钱,更想为客户打造一台精密的印钞机

钟兆民 团队,投资经理:王攀峰、张晔、罗骥

尊敬的投资者,大家好!

过去的2022年,不是百年一遇而是千年一遇的一年,新冠病毒危害巨大、俄乌冲突持续、中美科技对抗升级以及主要经济体高通胀问题贯穿全年,同期,中美港三大资本市场罕见同步大幅下调。在这样错综复杂的背景下,给我们的投资管理工作造成了极大的挑战。

虽然我们管理的组合去年总体不理想,但大部分基金依然超越了市场基准沪深300指数。

我们反复思考,我们所从事的资产管理本质是投资服务业,为此,我们在业内第一次旗帜鲜明地提出,资产管理行业仅对标学习巴菲特是不够的、不精准的和不严谨的,我们管理的资金和巴菲特管理的资金的周期长短是完全不同的,我们管理的资金时间没有巴菲特的那么长,所以应将巴菲特同门师兄沃尔特•施洛斯、富达基金公司的彼得•林奇、桥水基金的创始人达里奥等杰出的公开产品基金经理作为榜样,才是更精准的对标学习。

图:投资大师与资管大师

2022年,我们确定了“双十五”作为我们的战略目标,即“年复合收益大于等于15%,回撤小于等于15%”。作为资产管理,最终决定投资人收益水平的主要是管理人的投资能力和过程中的持有体验。因此,除了提升团队的投资能力,还需要着重改善投资人的持有体验,减少回撤幅度,服务好投资人。我们除了竭尽全力为客户创造收益外,回撤管理是资产管理的第二门必修课。只有提高回报,控制回撤,提升投资人体验,才能更好地服务客户。

一、2022年投资及投研管理工作回顾

过去两三年中,极端的环境对我们的投研体系造成了极端的考验,但同时也为我们完善体系提供了极佳的反思改进机会,我们珍视这些挑战带来的成长机会,相信这些经验和教训将来一定会体现在基金的业绩和稳定性上。人生没有白走的路,每一步都算数!以下,与各位投资者回顾分享2022年主要投资及投研管理的思考与心得。

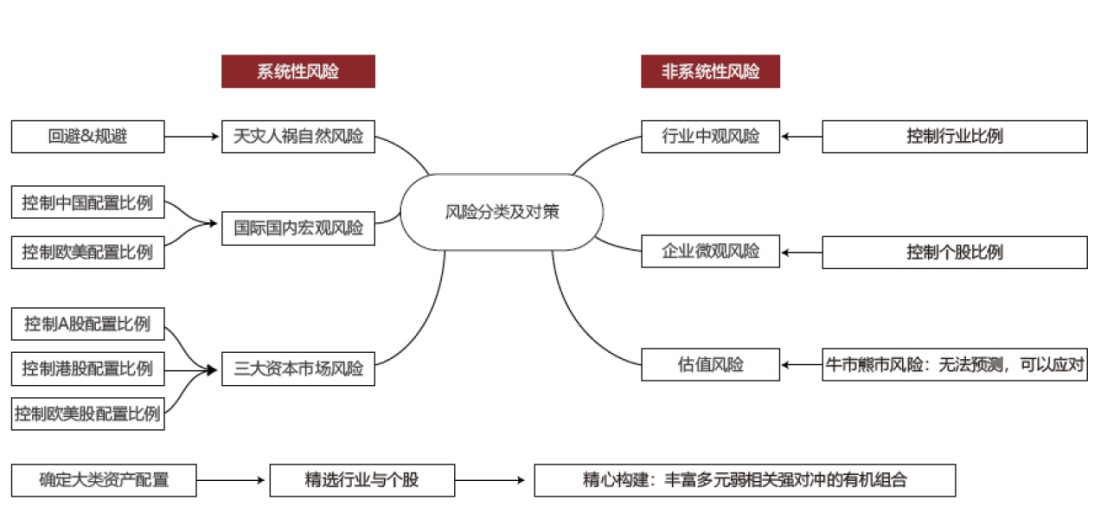

1、三大系统性机会与风险的把控:天灾人祸、宏观政治经济、和牛熊更替

天灾人祸风险:贯穿近三年的动态清零新冠疫情防控政策演变到12月份出现全面放开的突变,疫情的影响由防控为主变为适应为主;“人祸“方面,俄乌冲突胜负未决。这类系统风险, 我们可能无法预测,但可以回避,君子不立危墙下!

宏观政治经济:中美紧张关系在G20会议后得到缓解,虽然美国司法部撤销对华为孟晚舟的所有指控,看似是一个标志性事件,但中美高科技的对抗本质是国与国的生死竞争,难有缓解的机会;美国等主要经济国家为应对高通胀大幅加息,市场随之大幅下挫,美欧经济衰退的可能性加大。

三大市场牛熊风险:三大资本市场罕见同步大幅下跌,我们在应对本次系统性风险时做得不够好。但股市牛熊交替是永恒不变的规律,熊市中我们强化运用轻仓、空仓、期权期货对冲等策略,保护利润减少回撤。2022年我们已经有了“制空权”的概念认知并积累运用的实操经验。

投资的系统性机会和风险的把控,我们去年应对的不好, 让投资人收益受损了,非常对不起。但我们相信投资与风控也是一门实践的学问,没有捷径,只有在实操中不断优化,训练好我们的思维习惯和交易习惯,可以在未来对系统性风险的识别与应对做得更好;

图:风险与回撤管理思维导图

2、三大非系统性机会与风险的把控:行业景气与否、个股基本面和估值风险

行业景气与风险:复盘过去,我们团队专注于自下而上地评估企业,这样的做法容易导致“只见树木,不见森林”,该方法适合长期资金不适合我们目前的人民币市场的资产管理。我们团队今年开始接触和学习全天候投资、景气度投资等策略。对申万一级行业进行全覆盖雷达扫描,完善自上而下的宏观、中观视角,并通过微观与中观来验证宏观分析判断。例如今年只有新、旧能源相关行业涨幅居首,我们有参与但不够早和不够重仓,也还值得继续复盘反思。

个股基本面的研究:逻辑而言,最大的阿尔法还是来自于挖掘到杰出的公司,我们可以根据估值,在“有下跌保护”的时候,结合研究部的投资建议书和投资经理的投资交易计划书,即使是最优秀的公司,也要等到有下跌保护的价格区间进行投资。此外,基本面的深度研究还是排雷的重要手段。

个股估值的风险:我们过去发现好公司,坐过山车的痛苦经历很多。关于估值的讨论,我们团队认可“估值是价值投资的灵魂”;我们也原创性地认识到“真理越辩越明,估值越校越准”的背后原理,用多种方法多人相互校验,一起会诊,逼近真相。尤其是最近我们分享了“资产管理价值投资先驱”施洛斯的观点:最好的公司,也要在打折的时候、“有下跌保护”的时候去买入,能涨多少就顺其自然了。

3、生态型股票池的建设和加快国际化步伐

我们认为以往自下而上推进股票池的方式是远远不能满足资产管理需求的,股票池需要有顶层设计和缜密的战略规划——考虑不同国家和市场、不同行业、不同类型(传统和新兴行业、强周期和弱周期、大盘和小盘、低估价值和成长价值、线性和非线性、不被世界改变的慢变量公司和改变世界的是快变量的公司等等)、弱相关公司的不同比例和配置方案等等,构建丰富多元弱相关的生态型股票池,过去一年,我们极大地提高了股票池的丰富程度。

图:生态型股票池及产品管理顶层设计

我们今年决定,坚定并快速地推进国际化,分散单一国家和市场的风险。从历史长度、文明发展和民主法制的高度,考虑全球配置,是我们团队的战略问题,短期可能影响不大,长期影响一定巨大,失之毫厘谬以千里。

今年以来,随着美股系统性风险逐渐释放,我们从“坚定谨慎的国际化”转变为“坚定加快国际化”,在投资方式上,经过团队讨论,随着对一个国家的研究深入,拟先投资国家指数ETF、后行业指数ETF再到具体上市公司。

4、研发管理是我们的核心竞争力

作为资产管理机构,我们坚信研发管理是我们的核心竞争力。过去一年,我们搭建了三级立体式类军事组织管理,即投委会(类似军委管总)、投资部多位投资经理管理基金产品(类似军区管战)、研究部各行业小组及研究员持续跟踪积累研究具体行业和公司(类似海陆空等军种管建),主体清晰,分工明确、互相配合;我们从过去的长期集中持有的策略,调整为空仓轻仓重仓、多头空头对冲等多策略运用,尤其是要以“制空权”策略应对市场的牛熊更替;过去,我们专注于投资不同市场的中国企业,如今,我们放眼全球,以多市场多品种多策略,丰富投资市场、行业及品种,为构建更加均衡的组合提供多种机会。最大程度地提高收益率、降低回撤幅度、和优化风险控制措施。

5、不止于赚钱,更是打造“印钞机”

我们建立互补性的投研团队、智能化的工作系统,对投资研究进一步细分为做“历史事实客观呈现”工作和“未来主观分析判断”工作两大部分。前者包括三个中心:经营数据统计分析支持中心、交易数据统计分析支持中心和投资研究事务支持中心;后者包括研究人员和投资经理的分析判断。投资管理行业,分析判断能力是最重要的也是最稀缺的资源。两类工作适度分工,分头推进,极大地提高了投资研究的决策效率与决策质量。

国际上资产管理是一门古老的行业,百年老店也为数不少。参考国际上优秀的资产管理机构,包括有上百年历史的苏格兰的柏基投资(Baillie Gifford),有九十多年历史的美国资本集团(The Capital Group)、以及近五十年历史的桥水基金(Bridge Water)等,这些资产管理机构其中一个共同的特征是拥有一套独特的文化与决策机制,因此吸引和凝聚一批志同道合的优秀人才,能够为投资者长期持续地创造收益,而这些体系的打磨无一不需要数十年的沉淀积累。东方马拉松团队也为打造体系做好了长期奋斗的准备。

我们不光想着为客户短期赚钱,更想为客户打造一个可持续的机制、文化、组织和团队,为客户打造一台精密而稳定的印钞机!

二、时势判断与未来机会

展望未来,虽然疫情、战争、中美竞争继续延续,但未来更坏的概率已经很低,形势上,国内经过短暂的感染高峰后正逐渐走向有序,俄乌对于走向谈判的呼声正在加强,国际上的主要经济体的加息节奏正在减缓。虽然全球政经比过往动荡,但在看起来汹涌的逆全球化趋势面前,全球化合作依然坚韧,包括中俄关系、中欧关系及中阿中海关系,其中中欧关系实现率先破冰意义特别且重要。资本市场往往与基本面不同步,对于以上这些事件,市场已经提前、充分甚至过度反映,我们将果敢地出击,捕捉机会。

我们未来的投资策略是构建各国优势产业的“国运组合”,包括中国人口红利和工程师红利、美国历史机制和科学家红利、欧洲精密制造和奢侈品以及东南亚受益于产业转移的机会,重点配置主权市场。在行业及个股方面,寻找景气行业赛道的阿尔法以及极品公司的阿尔法。

最后,衷心感谢各位投资者在过去一年的坚守与信任,我们唯有以更好的业绩、更佳的持有体验作为回报,才不负您这份沉甸甸的托付和信任。(完)

东方马拉松投资管理公司

2023年1月7日

扫码下载智通APP

扫码下载智通APP