拥有龙头+A+H股光环,亿华通(02402)仍不受市场待见?

燃料電池龙头亿华通(02402)在A股的路不好走,自登录科创板以来,市值区间波动,2022年开始掉头一路向下,市值跌去六成,融资条件也受到影响,同年8月该公司递表港交所,赶赴新的资本市场,并于今年1月12是成功上市。

该公司赴港上市并“不受待见”,招股期间香港公开发售部分仅占10%,但仍认购不足,上市后三个交易日基本收十字星且成交量持续萎缩,开盘价相比于2020年8月A股上市开盘价不到20%,已无龙头的昔日风采。据了解,按2021年燃料电池系统总销售功率算,该公司国内市场份额高达27.8%,位居第一。

实际上,亿华通收入增速缓慢,且连年亏损,2021年及2022年首三季分别净亏1.45亿元及0.86亿元。氢燃料汽车得到国家政策扶持,但前景方面受到市场诸多质疑,而亿华通的业绩表现也令投资者更加谨慎。当然,看好者认为氢燃料汽车未来能在新能源汽车中占有一席之地,和电动汽车比肩。

亿华通港股市值比A股低35%,不过PB估值为2.6倍,相比于港股新能源物料板块仍高62.5%,是否存在机会仍需要进一步论证。

收入高度依赖“北汽福田”

智通财经APP了解到,亿华通是中国领先的燃料电池系统制造商,在登录A股之前(2020年之前),业绩增长迅猛,以高双位数的复合增速成长,但之后迅速放缓,2020-2022年首三季,收入分别仅增长3.37%、9.97%及4.58%。然而,业绩放缓后,也出现连年亏损,且亏损幅度持续扩大,2022年首三季亏损比例高达21.9%。

值得注意的是,在2022年上半年,该公司收入还翻倍,但三季度业绩变脸,收入腰斩,拖累了首三季业绩。该公司主要生产燃料电池系统产品,另外提供部件销售及技术开发服务,往年燃料电池系统贡献均超过80%,2022年上半年为94.6%,三季度受到外部需求影响使得业务收入大幅下滑。

该核心产品涵盖从30kW至240kW的广泛功率输出范围,应用于公交车、城际客车及冷链物流车等燃料电池商用车,已为国内超过2700辆燃料电池汽车提供动力。2021年底该公司发布240kW高功率输出型号,自称为国内首款额定功率达到240kW的车用燃料电池系统,在额定功率及功率密度均远远超过竞争对手。

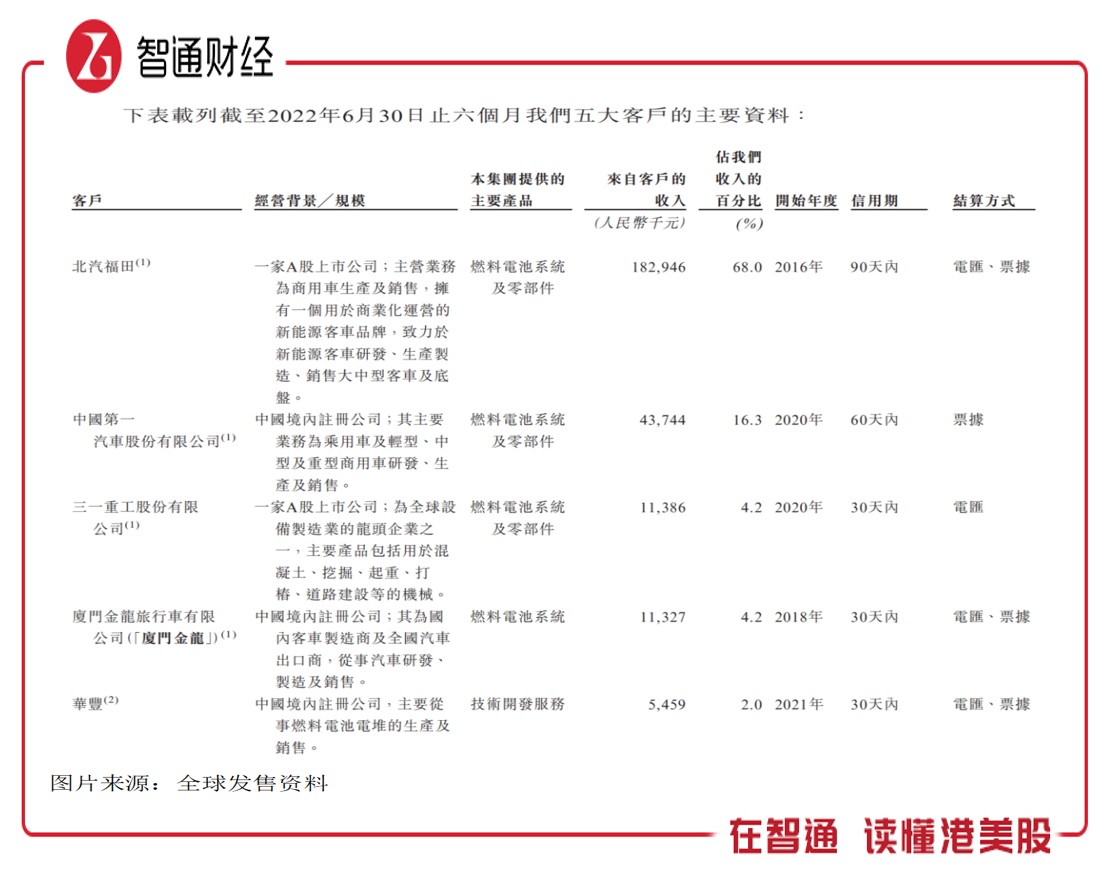

不过产品推出市场反映并不强烈,恰恰相反,2022年上半年,该公司有36名客户,相比于2021年末减少29名,且公司客户集中度非常高,前五大客户做出的销售额占总收入为94.7%,其中北汽福田为最大客户,收入份额高达68%。从往年看,北汽福田一直都是最大客户,为亿华通贡献核心业绩。

燃料电池行业市场规模小,参与者也少,但亿华通收入高度依赖属性,产品定价把控在客户手中,销量没怎么见增长,但产品价格却连年下滑。2022年上半年,产品每KW平均售价4980元,同比下降44%,相比于2019年度的20205元下降75.4%,按每套产品收入算,期间为48.17万元,较2019年度下降50%。

其实由于技术进步,该公司高功率产品占比销售走高,去年上半年单套功率较三年前上升了95.6%,但市场需求明显没那么大,更多的是老客户的替换需求,导致整体销量没有很明显的增长。不过亿华通在研发上确实下了功夫,坚持预研一代、开发一代及推广一代的研发理念,拥有超过590项专利,包括超过210项发明专利,研发费用率呈逐年上升趋势,上半年高达22.4%。

产能利用率低也要扩张

氢燃料电池汽车是非常小众的市场,但符合“双碳”理念,相比传统汽车,具有无污染、“零排放”、无噪声、无传动部件的优势,而相比电动车,具有续航里程长、充电时间短及起动快的优势。不过行业产量一直都少,2021年为1586辆,2022年上半年为1803辆,在新能车份额中占比不到0.1%。

根据《氢能产业发展中长期规划(2021-2035 年)》指出,到2025年将初步建立较为完整的氢能供应链和产业体系,氢燃料电池汽车保有量仅约为5万辆。市场小众,需求不大,但亿华通仍坚持扩产,该公司拟扩充上海生产基地燃料电池电堆的产能,现有最大年产能为每年1000台,计划内部资金在未来三年内逐步实现5000台的新增最大年产能,计划到2025年7月达到6000台。

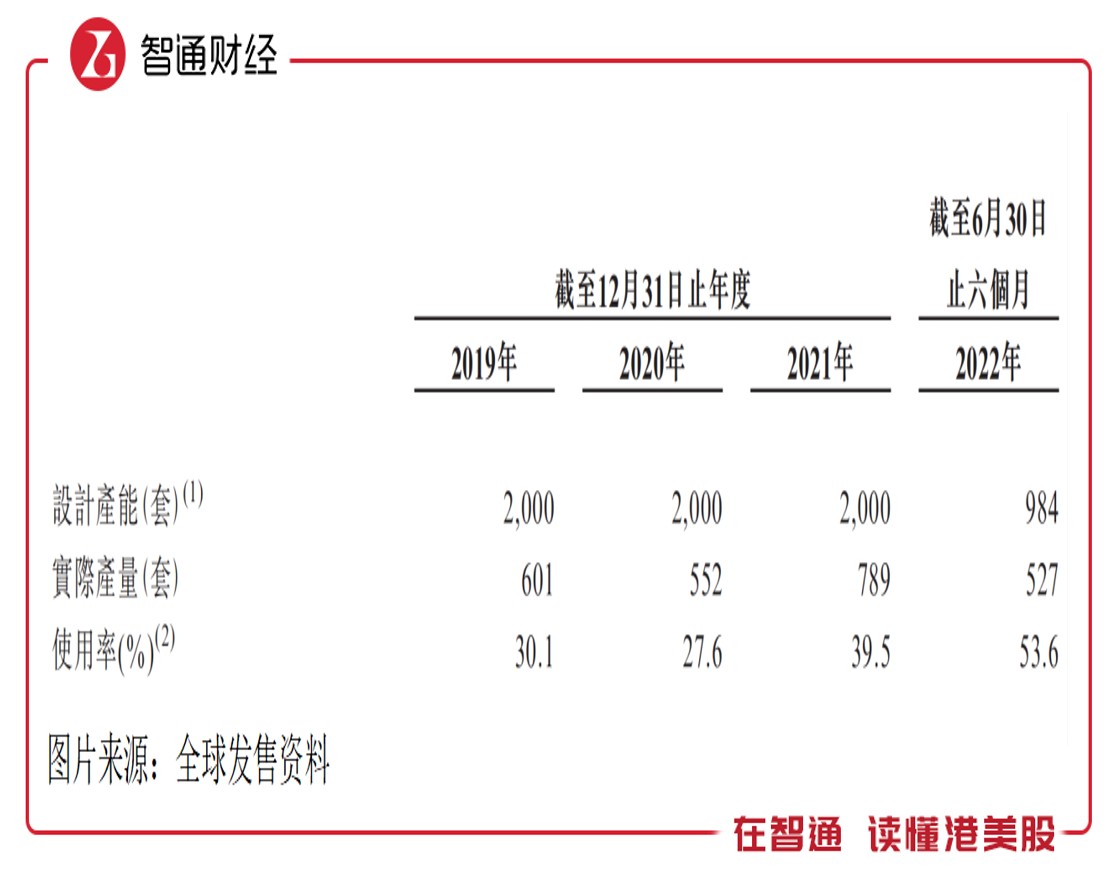

然而,该公司目前产能利用率非常低,2022年上半年为53.6%,相比往年还算高的,以往在30-40%区间,目前的市场需求状况都无法满足其设计产能输出,扩产后或可能成为闲置资产,从而变成无效投资。

市场不认可氢燃料汽车,更多的是电动汽车技术迭代非常快,行业痛点基本解决。2022年新能源汽车产销量分别达到705.8万辆及688.7万辆,渗透率超过25%,而续航普遍达到500公里,部分高续航的达到700公里,充电速度上普遍提升至30-60分钟充满,部分车企推出超高功率充电桩,15分钟充满80%。氢燃料汽车优势不在凸显,投资者逐步将资金抽离,重新回到新战场。

未来三年扭亏或无望

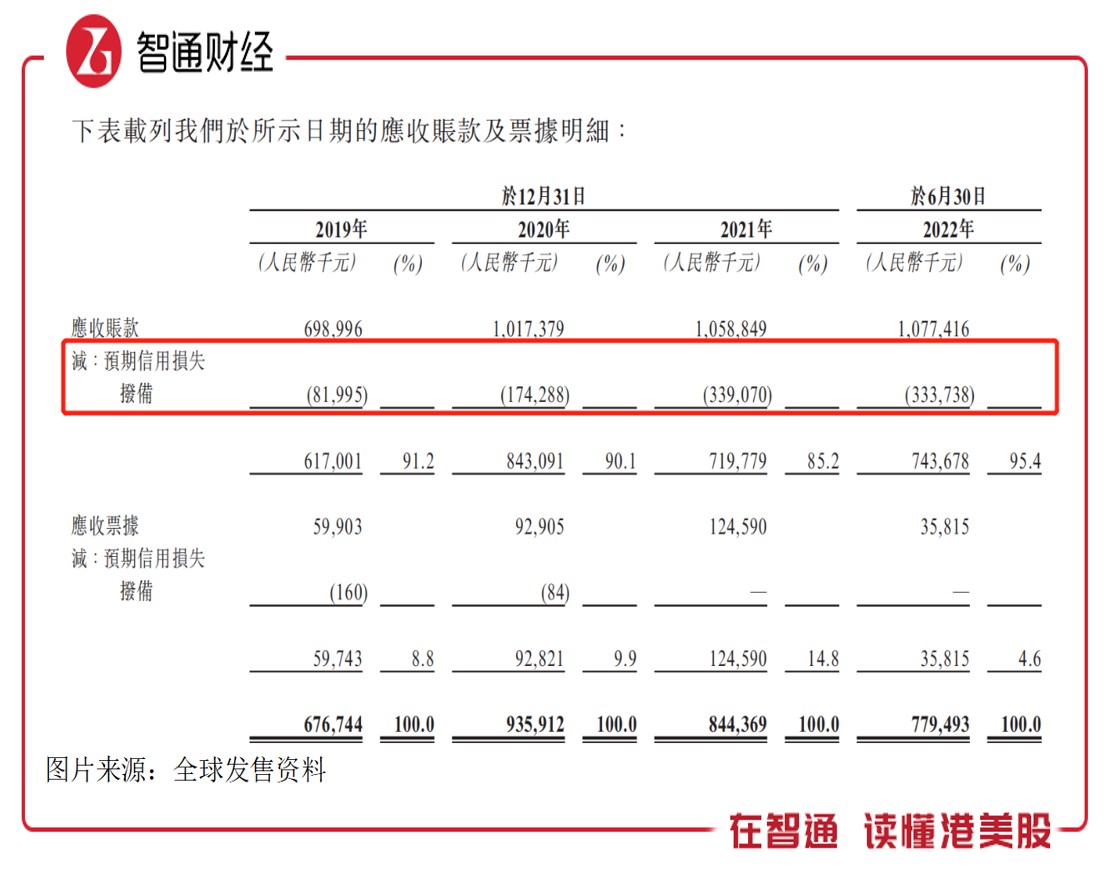

亿华通连年亏损是硬伤,而亏损的元凶是金融资产减值。2019-2021年金融资产减值亏损占比收入分别为10.9%、16.7%及28.1%,主要是遇到财务困难的主要客户有关的应收账款的减值亏损增加。智通财经APP观察到,2019-2022年上半年,该公司应收账款预期信用损失拨备分别为0.82亿元、1.74亿元、3.39亿元及3.33亿元,分别占比对应收入达14.8%、30.4%、53.9%及123.8%。

一年比一年高的拨备占比,让投资者信任全无,而其中也伴有一些关联交易。该公司称,上海申龙(为公司股东)于2020年12月31日的预期信用损失率为40%,于2021年12月31日及2022年6月30日高达90%,主要客户前子公司于2022年6月30日达100%。减值亏损无法拨回,受伤的还是市场买入的投资者。

值得注意的是,此次登录港股,该公司引进了两名基石投资者,分别是Astonish Investment和Harvest,前者为全球最大基金管理公司之一GIC旗下的投资平台,后者是2022年2月刚成立的基金,由嘉实国际持有。以60港元招股价,上述两家基石投资者合计持有亿华通5.38%的股权。

该公司募资净额约为9.8亿港元,拟用75%资金用于未来三年研发,其中50.2%的资金开发新一代燃料电池系统研发平台,过去三年其研发费用合计不到3亿元,将增长达1倍,此外有15%的资金用于营销推广。不过截止2022年10月,该公司现金等价物拥有6.76亿元,这部分用于扩张产能明显略显牵强,按计划预计仍有融资需求。

综上看来,亿华通虽然是燃料电池龙头,但未来仍充满变数,行业市场规模小,在电动汽车挤压下前景缥缈,客户集中度高,受市场需求波动大,存在经营性风险。此外,该公司应收款过高,关联交易,且拨备损失连年扩大,而按照公司扩张及研发计划,未来三年要实现盈利比较困难。目前该公司港股估值也不低,短线者应保持理性。

扫码下载智通APP

扫码下载智通APP