日本股市近期为什么能够大幅跑赢?前景如何?

本文来自“Kevin策略研究”微信公众号,作者为刘刚。

报告要点

1、9月以来日本股市持续上行,领跑全球主要市场,基本追平欧美

2、日本股市得以跑赢的主要原因:外部汇率压力缓解;内部基本面向好,持续跑输的表现和估值洼地、资金持续流入

3、对日本股市维持谨慎乐观:美元走强、大选巩固安倍政治地位、盈利向好、估值便宜都将继续提供支撑;但短期关注超买和资金流出的获利压力,长期问题在于增长后劲不足

正文

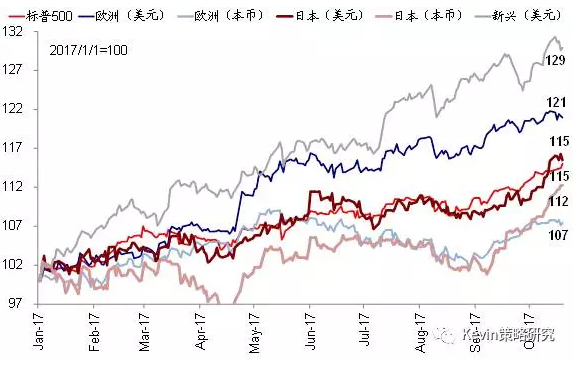

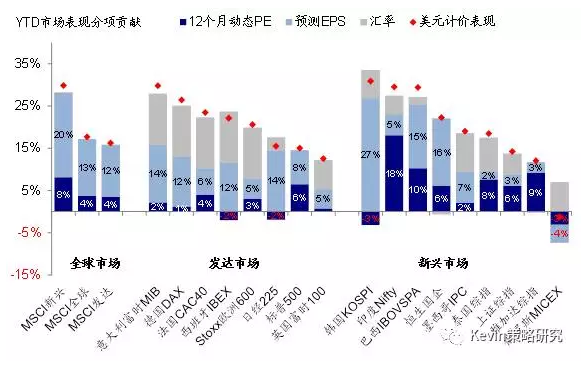

9月以来日本股市持续上行,领跑全球主要市场,基本追平欧美

在今年大部分时间均保持沉寂并跑输全球主要市场之后,9月份开始,日本股市明显发力,不仅持续上行,且显著跑赢全球市场。日经指数9月初低点以来累计涨幅已经高达11%,进入10月之后也依然维持强势,10月单月涨幅也有5.4%,而同期(9月初以来)美股标普500和新兴市场的涨幅分别只有4.6%和2.6%。

我们在9月初发表的《海外配置9月报:“多事”之秋》中便将日本股市在我们的海外配置组合中上调至有约束下的顶格超配,并在9月底的《海外配置10月报:欧日仍可超配,新兴趋势不改》中继续维持对日本股市的超配建议,目前均得到了兑现。

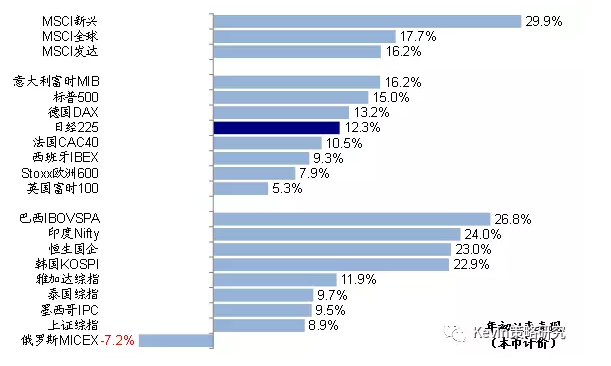

目前来看,本币计价下,日经指数年初以来超过12%的表现已经基本追平了德国DAX指数(13.2%),距美股标普500指数15%的累积涨幅也只有一步之遥。那么,究竟是什么因素推动日本股市得以在短期内迅速补涨追赶其他市场;在当前水平上,往前看,是否还有进一步空间?这将是我们在本文中重点讨论的问题。

9月份开始,日本股市明显发力,不仅持续上行,且显著跑赢全球市场

本币计价下,日经指数年初以来超过12%的表现已经基本追平了德国DAX指数(13.2%),距离美股标普500指数15%的累积涨幅也只有一步之遥

日本股市得以跑赢的主要原因:外部汇率压力缓解;内部基本面向好,持续跑输的表现和估值洼地、资金持续流入

近期日本股市得以跑赢其他主要市场并非偶然,而是在内外多方面因素配合下的综合结果。具体来看:

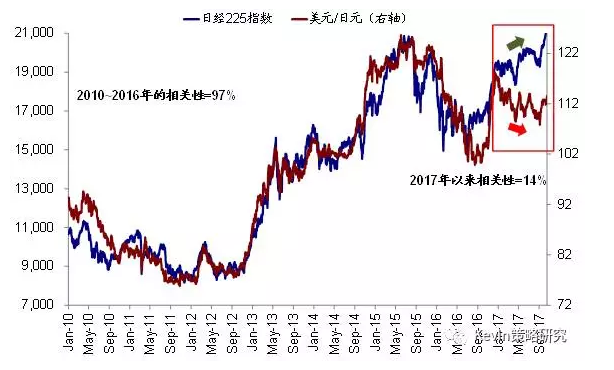

1)外部因素上,触发日本股市得以从9月初开始触底反弹的直接催化剂是汇率压力的缓解。众所周知,由于日本央行长期的货币宽松环境下形成的市场驱动逻辑、以及日本经济更为外向型的特性,日本股市和日元兑美元汇率长期以来基本上维持一个非常紧密的负相关关系(2010年以来二者的相关性高达97%)。因此,年初以来大部分时间中,日本股市一直表现低迷的一个主要原因,便是美元不断走弱下日元维持相对强势。

美元的低迷又是受到市场对特朗普政策信心不断下降、以及欧央行紧缩预期下欧元从年中开始大幅走强两方面因素所致。不过,这一情形在9月份之后都在发生边际上的变化:一方面,欧央行QE减量预期的充分计入使得欧元上行势头明显减弱;另一方面,特朗普税改预期的不断强化也对美元起到了支撑作用。在这样的背景下,美元对日元汇率从9月初107左右的低位,大幅攀升至113左右,明显缓解了汇率层面对日本股市的压力,这也成为触发市场大幅走强的直接催化剂。

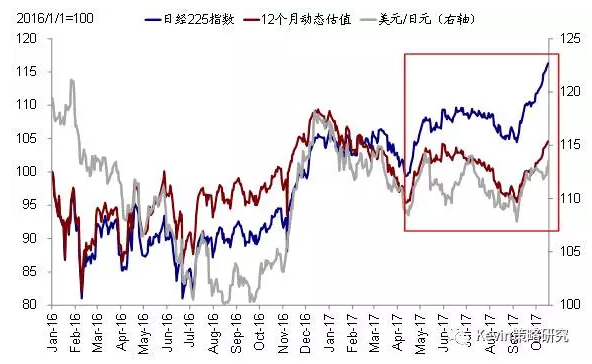

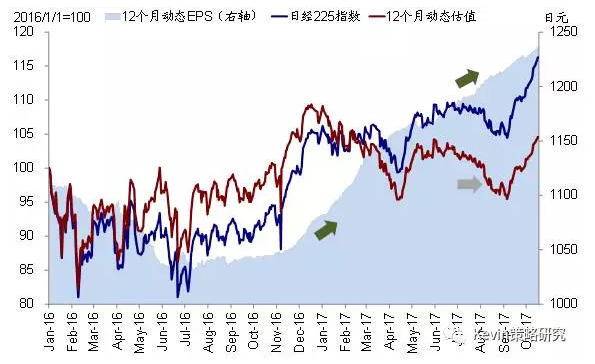

不过,我们注意到,一个有意思的迹象是,尽管日元汇率与日本股市依然维持非常紧密的负相关性,但今年二者之间的敞口却在不断拉大(相比此前高达97%的相关性,2017年以来的相关性骤降至14%)。进一步分析后,我们注意到两者之间的差异可能主要来自盈利贡献增加的影响,因为市场估值与汇率走势依然高度相关,这背后可能隐含着市场表现驱动逻辑的边际变化,也是我们接下来将要分析的、从内因来看驱动市场上涨更重要的因素。

日本股市和日元兑美元汇率长期以来基本上维持一个非常紧密的负相关关系(2010年以来二者的相关性高达97%),但2017年以来的相关性骤降至14%

进一步分析后,我们注意到之间的差异可能主要来自盈利贡献增加的影响,因为估值与汇率走势依然高度相关

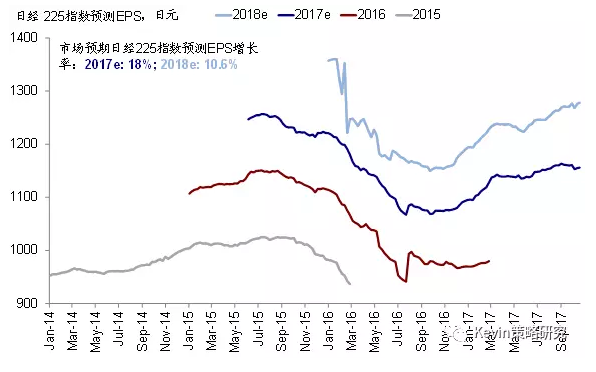

2) 内部因素一:基本面向好、盈利持续上调。尽管9月份以来的短期内,估值修复对支撑市场表现起到相当大的作用,但年初以来盈利的不断上调却是日本股市得以能够catch up的根本基础。累计来看,年初以来日经指数12%左右的表现中,不仅全部都是盈利贡献(14.5个百分点),估值反而收缩了2个百分点左右。

此外,如我们在上文中提及,今年以来盈利的持续上调也可以部分解释日元汇率与日本股市之间不断降低的联动性。拆分估值、盈利,并分别对比与日元走势的变化,我们不难发现,市场估值依然维持与日元汇率相当高的相关性,因此,指数表现与汇率之间呈现出与历史规律背离的联动性下降,则主要是由于盈利起到更大贡献所致。这在一定程度上反映了市场驱动逻辑的细微变化,即从宽货币、日元贬值推动市场上涨,边际上切换至盈利增长驱动市场上。

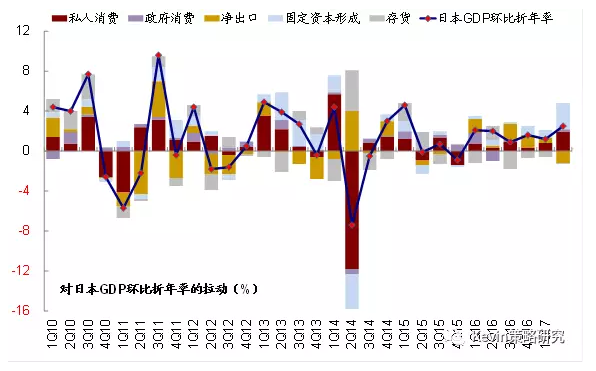

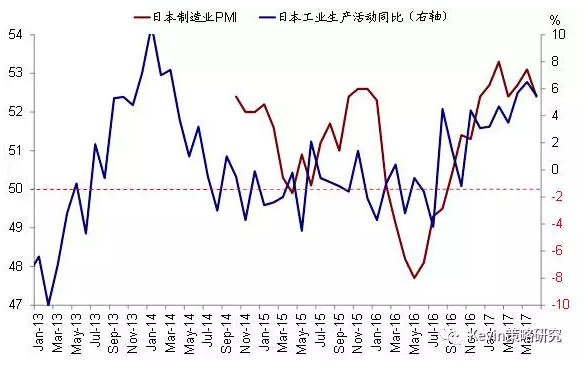

企业盈利的不断上调背后反映的是日本经济今年以来在全球同步扩张背景下的修复,特别是二季度在固定资产投资和消费驱动下GDP环比年化2.5%的增长更是较前几个季度明显回升。从前瞻性指标来看,制造业PMI持续处于扩张区间、工业产出也稳步上行。

尽管9月份以来的短期内,估值修复对支撑市场表现起到相当大的作用,但年初以来盈利的不断上调却是日本股市得以能够catch up的根本基础

累计来看,年初以来日经指数12%左右的表现中,不仅全部都是盈利贡献(14.5个百分点),估值反而收缩了2个百分点左右

企业盈利的不断上调背后反映的是日本经济今年以来在全球同步扩张背景下的修复

二季度在固定资产投资和消费驱动下GDP环比年化2.5%的增长更是较前几个季度明显回升

从前瞻性指标来看,制造业PMI持续处于扩张区间、工业产出也稳步上行

3)内部因素二:持续跑输后的估值和表现洼地,促使资金大幅流入。日本股市的天然优势在于其估值和表现上的洼地效应。自2016年初日本央行意外推出负利率政策、叠加“安倍经济学”进展一直低于预期导致经济增长和通胀无大起色,日本股市已经连续跑输全球主要市场两年之久,因此是一个“表现洼地”。

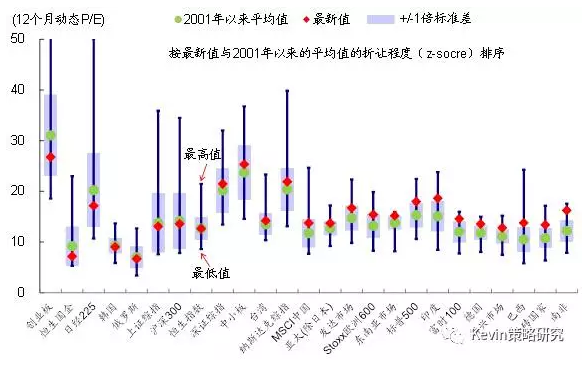

另一方面,即便是当前位置,日本股市估值从相比自身历史区间的折让程度、以及相比其他市场如美股的估值折溢价角度,都处于绝对低位,因此是一个“估值洼地”。

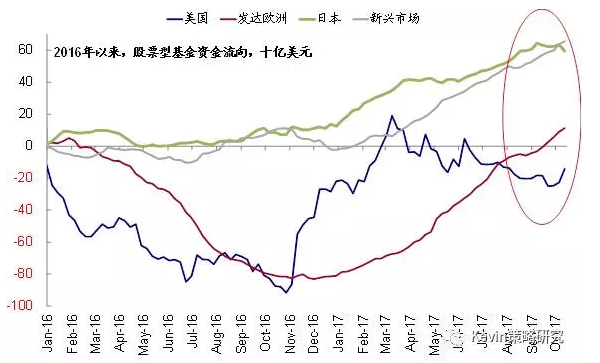

因此,上述原因在一定程度上也促使了全球资金年初以来的持续大幅流入。全球资金流出美股、流入新兴市场、欧洲和日本股市是今年的一个大趋势。海外投资者对日本股市信心的边际修复也是推动市场上涨的原因之一。

即便是当前位置,日本股市的估值从相比自身历史区间的折让程度仍处于全球市场中的低位

从2015年开始,日本股市已经连续跑输全球主要市场两年之久,因此是一个“表现洼地”

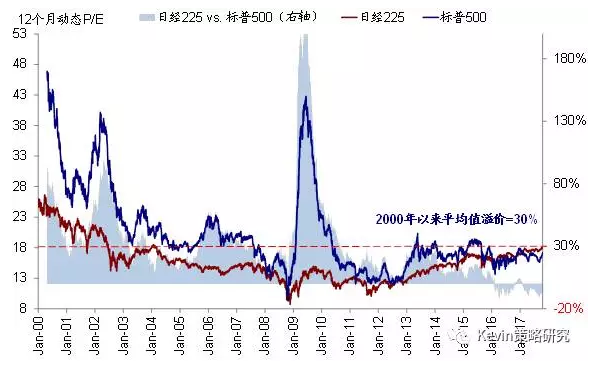

从相比美股市场的估值折溢价角度,也明显低于历史平均水平

全球资金流出美股、流入新兴市场、欧洲和日本股市是今年的一个大趋势

对日本股市维持谨慎乐观:美元走强、大选巩固安倍政治地位、盈利向好、估值便宜都将继续提供支撑;但短期关注超买和资金流出的获利压力,长期问题在于增长后劲不足

在经历了9月初以来快速上涨后,当前日本股市年初至今的表现已经基本追平美欧主要市场。那么往前看,日本股市是否还有空间,可能是当下投资者更为关注的问题。

我们认为,结合当前日本市场的基本面、估值情况、甚至宏观和政治环境来看,依然可以维持相对乐观的看法。不过,对比新兴和欧美主要市场而言,我们对其中长期前景维持相对谨慎,主要基于以下正反两方面的理由:

1)从积极一面的因素来看,当前日本股市估值依然非常便宜、盈利继续向好、且过去两年的持续跑输使其并不像其他市场积累了较多的获利盘,因此能够提供一定支撑。

美国特朗普税改进展的推进(参议院在上周五通过参议院版本的2018年预算决议,被视作税改进展的关键一步),或对美元提供支撑,因此汇率上的压力有望继续缓解。

另外,周末举行的日本国会临时大选,据日本媒体的民调显示,安倍所在的执政党联盟有望获得压倒性胜利,赢得国会下议院总共465个席位中接近三分之二的绝对多数席位(近300个),可能是1986年以来的最大胜利。果真如此的话,安倍当前的执政地位将得到进一步巩固,也有助于强化市场对于未来政策推进的预期。

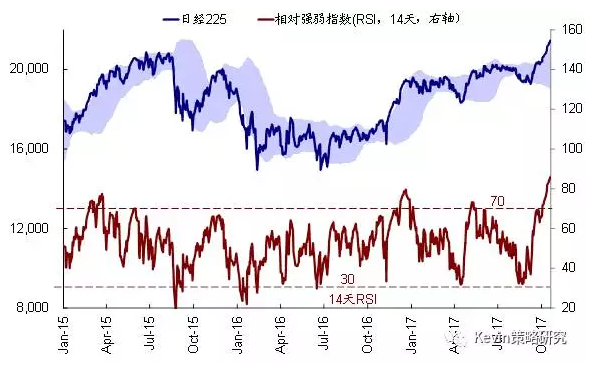

2)从相对负面因素来看,短期内,我们注意到日本股市从技术面来看已经严重超买(图表14),而且上周海外资金出现了创纪录的单周大幅流出(图表13),因此我们提示短期内获利压力引发的波动。

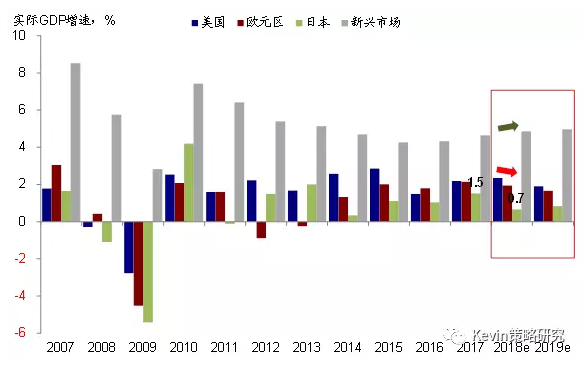

中长期而言,特别是与新兴和欧美主要市场对比来看,我们对日本股市持谨慎乐观看法。这主要是由于日本经济今年“强劲”的增长势头可能面临后劲不足的问题,其复苏基础不如美国牢靠、而动能则不如新兴和欧洲强劲。根据IMF的最新预测,日本2018年经济增速将从今年的1.5%“腰斩”至0.7%(图表15)。另外,日本经济中长期的结构性问题、改革进展缓慢、日本央行货币政策空间有限也都是制约其中长期回报前景的主要因素。当然,上行风险来自“安倍经济学”改革进展的超预期推进。

短期内,我们注意到日本股市从技术面来看已经严重超买

根据IMF的最新预测,2018年日本经济增速将从今年的1.5%“腰斩”至0.7%,增长后劲不足

(编辑:曹柳萍)

扫码下载智通APP

扫码下载智通APP