天风宏观宋雪涛:外资定价了多少复苏?

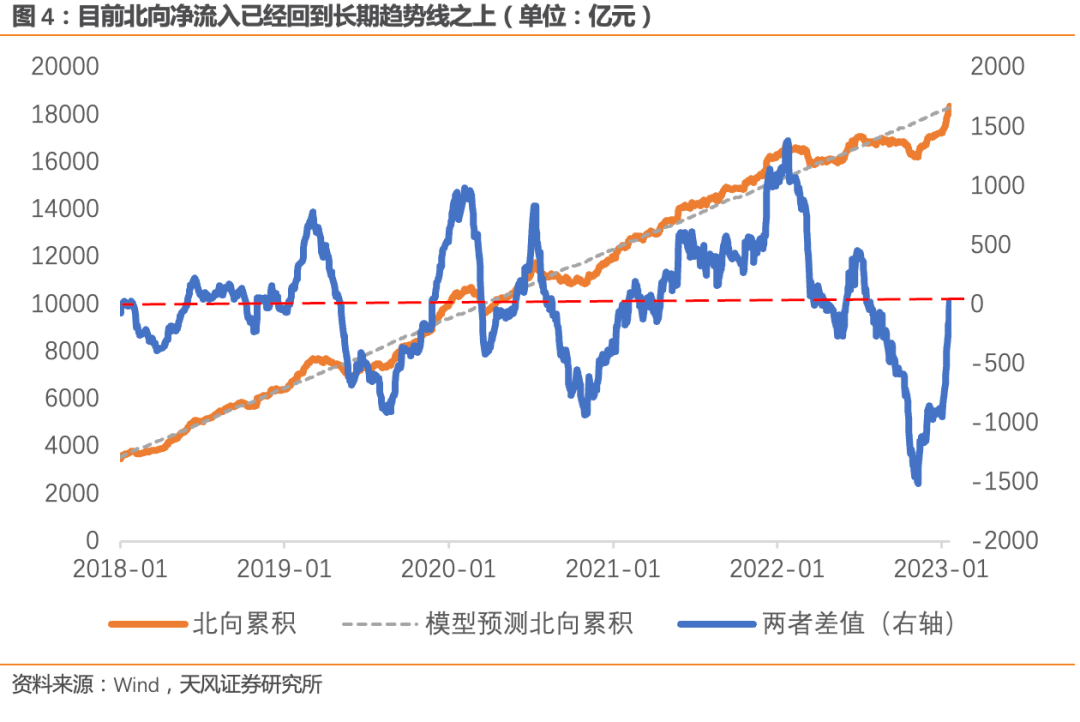

本轮A股上涨的一个重要推手就是11月起外资的加速流入。我们认为,联储加息进入尾声的预期叠加国内疫后快速修复的预期是推动外资流入A股的主要逻辑。截止春节前,北向资金净流入超过1100亿,大概率会创下历史月度净流入金额的新高。

其实拉长历史来看,自2018年以来,北向流入的速度一直都是相对稳定的,平均年净流入在3000亿左右,而去年只有900.2亿,创2017年以来的新低。11月以来外资的快速流入已经弥合了去年3季度外资大幅流出的缺口,目前北向净流入刚刚回到了长期趋势线以上。

回到长期趋势线后,外资是否有超额净流入(向上穿越长期趋势线),主要和海外流动性环境有关,如2018年加息周期——北向净流入回归趋势线后不再上升,2019年初和2020年中降息周期——北向资金加速流入。

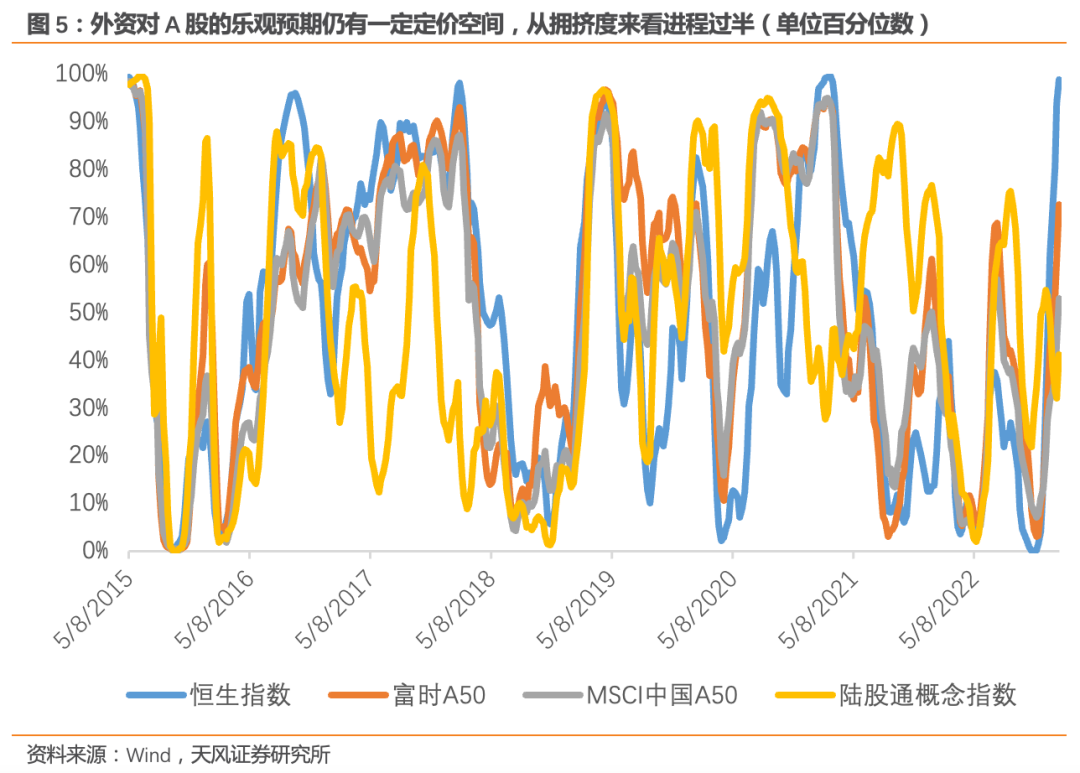

除了外资持续流入速度变化以外,目前市场对“中国复苏”的定价幅度也是市场非常关心的问题。外资做多A股市场的主要宽基指数工具包括恒生指数、富时A50、MSCI A50、陆股通概念指数。目前四个指数的交易拥挤度分别位于99%(处在同样拥挤水平的历史时间点为:21年3月、18年1月和15年5月)、73%、53%和41%分位。从短期交易状态来看,港股的拥挤度较为极端,但剩下三个指数的交易拥挤度还在相对合理的区间。对于外资而言,港股市场的交易成本更小,因此乐观预期的定价程度也更饱满,外资对A股的乐观预期仍有一定定价空间,从拥挤度来看进程过半。(见图5)

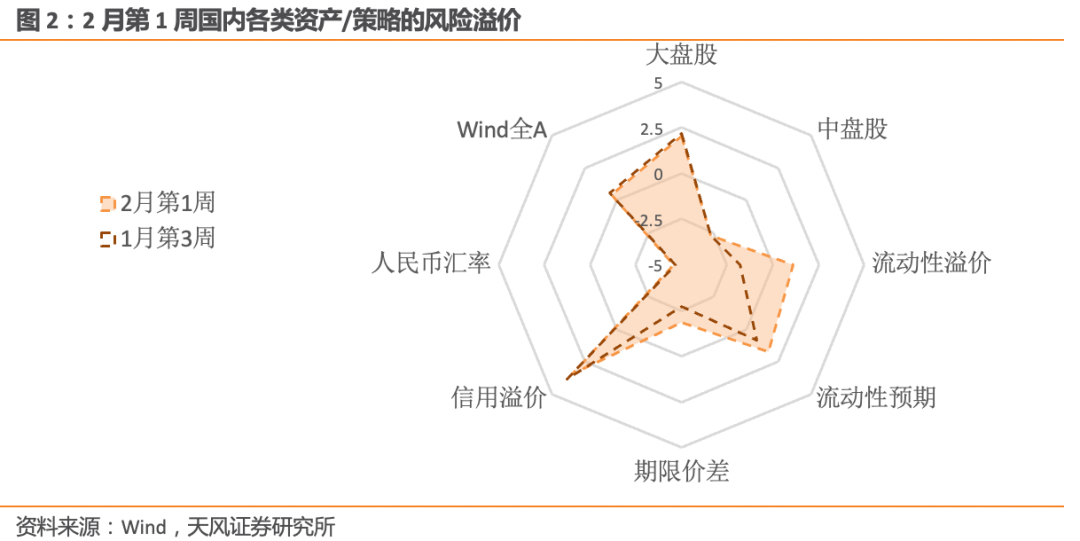

1月第3周,A股的风险溢价小幅下降,Wind全A的风险溢价处于【中性】水平(54%分位)。上证50、沪深300的风险溢价分别下降至70%、67%,中盘股(中证500)的风险溢价上升至23%分位。金融、周期、成长、消费的风险溢价为60%、65%、65%、43%分位。当前Wind全A的风险溢价处在中位数以上0.1个标准差水平。

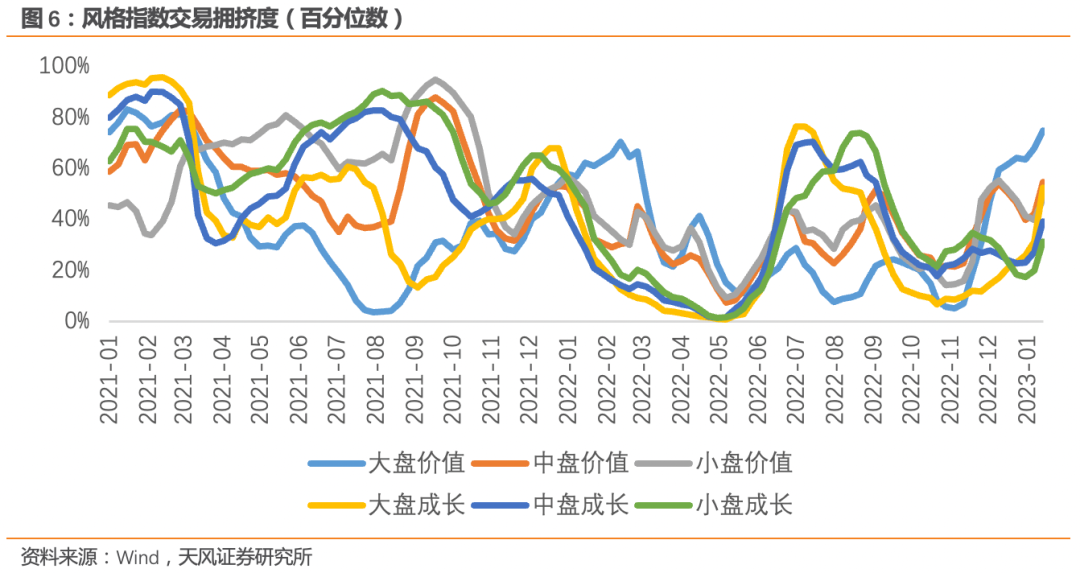

1月第3周,所有风格股拥挤度均上升明显。大盘价值、大盘成长、中盘价值、中盘成长、小盘价值、小盘成长的拥挤度分别为75%、53%、55%、39%、48%、31%历史分位。

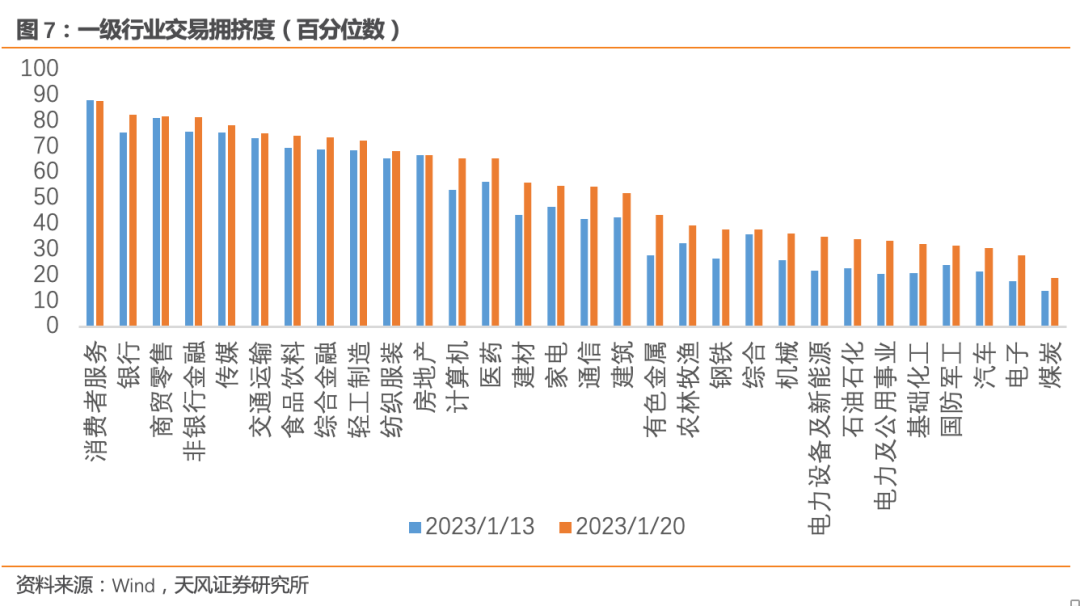

1月第3周,30个一级行业的平均拥挤度上升至54%分位。当前拥挤度最高的为消费者服务、银行和商贸零售,分别为88%、82%和82%分位。煤炭、电子和汽车的拥挤度最低。煤炭、电子、汽车、军工和化工的修复进程还在早期,交易上应该基于足够的重视,复苏主线普遍已经拥挤。

2、债券:债市不再悲观,情绪回归中性

2、债券:债市不再悲观,情绪回归中性

节前央行逆回购到期净投放20450亿元,流动性溢价大幅回升至61%分位,节后重新回落至中性下方。市场对未来流动性收紧的预期继续上升至67%分位,期限价差上升至32%分位,久期策略性价比处在历史较低位置。信用溢价继续下降至84%分位,信用债的配置价值持续显现。

利率债与信用债的短期交易拥挤度分别继续上升至55%和40%位置,市场情绪回归中性。可转债的短期交易拥挤度继续回升,上涨至38%分位。

3、商品:俄成品油制裁生效后,中国转口贸易职能可能再次加强

能源品:1月下半月,布油窄幅波动,上涨1.09%至86.4美元/桶。美国石油总储备上升0.40%,其中战略储备基本维持不变。国内春节消费数据表现亮眼,缓解了之前乐观预期落空的担忧。目前市场聚焦2月5日起欧盟对俄罗斯成品油出口制裁生效后的油品市场贸易流向变化。从当前市场情况来看,欧盟成员已经提前囤积柴油应对进口中断,未来俄罗斯成品油贸易流向大概率会重塑,最有可能转向亚太。相较于直接进口,通过中印转口将会大大降低欧洲的能源采购效率,成品油价格的支撑逐渐变强。

基本金属:1月第3、4两周,铜价小幅上涨0.92%,沪铝大幅上涨5.85%,沪镍则下跌5.90%。目前铜金融属性的定价中性——铜金比处于中性位置,商品属性的定价也处在中性附近——铜油比已经回到俄乌冲突之前的水平,基本处在历史中性水平附近。衰退宽松预期之下,铜的商品属性和金融属性相互对冲,铜价反弹存在天花板。COMEX铜的非商业持仓拥挤度小幅上升至58%分位,投机交易情绪继续改善。

贵金属:黄金价格已经进入右侧。COMEX黄金的非商业持仓拥挤度上升至35%分位。现货黄金ETF周均持仓量小幅上升,黄金的短期交易拥挤度继续攀升(目前93%分位),本轮金价反弹的脆弱性已经逐渐累积。但从今年全年来看,黄金的机会是相对确定的,风险是相对有限的。(详见《黄金究竟是如何定价的?》)如果金价出现技术性调整,则可以更加乐观一些。

4、汇率:季节性结汇高峰已过,人民币可能在6.70附近横盘调整

1月下半月,美元指数小幅下跌,收于101.92。在岸和离岸美元流动性溢价普遍下跌,分别为11%、62%。美国和非美经济体的金融条件差异继续收敛,带动美元指数下行。离岸人民币汇率上涨至6.8。中美实际利差变化不大,目前中性偏高,人民币汇率做多的性价比中性偏低。年初人民币快速升值除了中国疫后修复预期较高以外,和今年出口企业春节前结汇需求高峰开始较早也有关。以北向资金作为参考,净流入已经回归趋势线上,如果春节后流入开始减速,汇率升值至6.70附近可能出现横盘调整。

5、海外:海外市场风险偏好继续修复

美国12月PCE数据继续放缓,创2021年10月以来新低,增速符合预期。同时密歇根大学消费者信心调查显示的长期通胀预期放缓。CME的美联储观察显示,市场对2月1日联储加息25bp非常笃定(FFR期货隐含概率高达98.4%),但对年底的联邦基准利率的预期几乎没有变化。

1月下半月,10Y名义利率上涨3bp至3.52%水平,10Y实际利率下12bp至1.19%,10年期盈亏平衡通胀预期上行15bp至2.33%。美国经济衰退的领先指标10年-2年美债利差走阔6bp,仍维持倒挂67bp,另一个重要指标10年-3个月利差窄幅波动3bp,倒挂幅度增加至1.21bp。但从历史规律来看,衰退的深度可能与倒挂的深度并没有严格的对应关系,深度倒挂大概率预示着衰退,但未必是深度衰退。(详见《风险定价-复苏交易遭遇“强预期”和“弱现实”》,2022年12月9日)

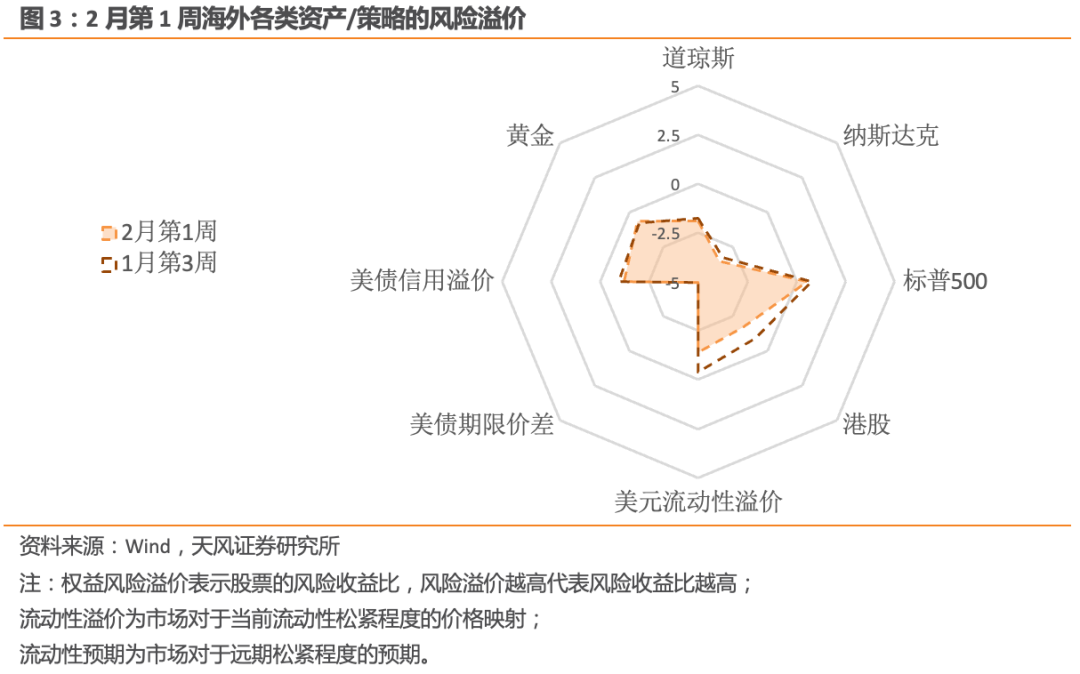

另一方面,美国四季度GDP数据显示经济韧性,软着陆的预期有所加强。经济的好消息再次成为市场的好消息,美股风险溢价均小幅下降,市场风险偏好继续修复。1月下半月,道琼斯指数小幅下跌0.95%,纳斯达克及标普500分别上涨4.9%及1.79%。标普500和道琼斯的风险溢价分别下降至56%和31%分位,纳斯达克风险溢价下降至15%分位。美国信用溢价持续下降至38%分位,投机级信用溢价窄幅波动至38%分位,投资级信用溢价下降至38%分位,信用环境有所改善。

本报告来源于微信公众号“雪涛宏观笔记”,作者为天风证券宏观分析师宋雪涛、林彦;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP