东北证券:从美国企业部门盈利看通胀和经济着陆的可能性

在2023年的年度报告中(见20221114_2023年度海外宏观和大类资产展望系列一——美国宏观经济和政策展望),我们对美联储三个不同阶段的“转向”进行了展望,从11月下旬以来,第一阶段“转向”——即加息速度的放缓已经完全兑现,连续两次会议的放缓加息节奏从75bp降至25bp,在此期间资产价格上涨,金融条件指数显著走弱,市场情绪修复,波动率大幅下降,印证了我们对加息速度放缓在对资产价格的影响上类似于宽松的观点。纳指见证了一个强劲的一月,年初以来上涨了近15%,美国投资级公司债的风险溢价自年初以来下跌约20个基点,垃圾债券风险敞口的保险成本下降了86个基点。同时受到中国经济预期转强以及欧洲今年暖冬的提振,包括比特币在内的各类风险资产都有不错的表现,而相应的美元指数有所回落。除风险资产外,美国连续三个月的通胀数据缓和也推动了10年期美债收益率从最高点到最低点下降了近1个百分点。

各类资产在经历了2022年全年不同程度的下跌后,在2023年初的一月迎来了一个“完美”的喘息窗口。随着2月FOMC会议尘埃落地,加息速度回到了25bp的“新常态”,市场的交易方向将逐渐转向第二、三阶段的美联储“转向”和经济衰退还是软着陆的预期。我们在年度报告中提到对第二和第三阶段“转向”的判断存在的不确定性将更大,不确定性包括政策利率的滞后影响、通胀回落的速度和结构等等。尽管金融状况会立即调整以反映货币政策的预期和实际变化,但产出、就业和通胀的全面调整却存在滞后,且在时间和规模上仍存在不确定性。

从历史上来看,美联储在面对冲击(金融风险、经济衰退、信用风险、公共卫生危机甚至资产价格大幅波动等等)时,往往会采取迅速而果断的措施,但如果当经济或劳动力市场在较长时间内保持韧性时(如现在所看到的这样),美联储似乎倾向于会将“过紧”或“过松”的利率水平维持“过长”的时间,直到引发下一次冲击,美联储更可能继续滞后于经济数据或滞后于市场而非领先,我们倾向于认为在转向的第三阶段,因为迟迟不行动从而过度紧缩(overtightening)的可能性似乎高于过早宽松(preemptive easing)。

也就是说我们认为当经济衰退或者市场危机出现迹象时,更有可能推动美联储降息的行为——而这些风险尚未反映在目前的资产价格中。从目前股票和信用利差来看,其隐含的定价更加接近于对软着陆的定价,期货市场显示投资者认为中性利率保持在2.5%至3.0%之间,并于年内开始降息,即便经济或金融市场没有出现显著的风险,市场认为通胀回落也将足以支持美联储降息至这一水平。这样的预期几乎已经是市场可能得到的最好的结果,并且我们认为从美股估值来看,很大程度上已经反映在乐观的资产定价中。

受全球经济预期好转和乐观的市场情绪推动,目前来看市场似乎更关注负面经济数据对利率的影响,而不是对实体经济的影响。当市场对负面经济消息做出反应时,比如1月中旬公布的低于预期的12月份零售销售数据,悲观情绪是短暂的,市场对经济衰退风险的担忧很快转变为对美联储转向鸽派的乐观态度。

站在当下的节点,美联储完成了第一阶段的转向,距离加息终点似乎只剩下最后1-2次的距离,包括薪资增速在内通胀放缓,全球经济情绪好转,软着陆的可能性上升,最坏的可能性得以避免,但围绕着美国经济的不确定性仍然很高,而利率在接近5%的位置维持的越久不确定性则越高,在年度报告中我们重点提到了“longer”的不确定性和风险,而非“higher”。我们在此前报告中提到美国私人部门的资产负债表和现金流将是观察美国经济一个重要的切入点,一方面健康的财务状况为消费和就业提供的支撑,也通过减少再融资的需求延缓了高利率对经济的影响,但另一方面在削弱加息影响的同时也增强了通胀的韧性。

因此从短期或中期来看,强劲的资产负债表有助于避免经济衰退,也就是能够起到缓冲垫的作用。但如果从更长的时间维度来看,如果支撑高利率的时间越长可能反而会加剧远期经济衰退的预期,除非美国长期生产率改善,中性利率明显抬升。否则政策利率保持在高位的时间越久,经济体的实际融资利率随着借新还旧将不断抬升,债务结构的影响可能会导致加息的抑制作用被推迟(注意是推迟而不是减弱)。美国住房市场目前浮动利率抵押贷款占总抵押贷款的17%,而金融危机前的峰值为51%,同样由于居民部门杠杆率接近50年低点也会减轻短期内利率上升对居民部门消费和债务压力的影响,因此我们常说讨论经济衰退需要放在具体的时间维度来看也是这个原因。

美联储仍致力于寻求经济的软着陆,在去年11月的Brookings的论坛上鲍威尔明确反对了通过短时间的衰退冲击(例如2020年3月)来打压薪资通胀对经济牺牲更小的说法,而寻求在长期内将利率维持在能够抑制需求和通胀而不触发金融风险和经济衰退的水平,需要美联储更为谨慎地校准利率的合适区间。前文我们提到可能使得美联储在年内更早降息的理由有以下三条:(1)经济衰退和金融风险;(2)提高通胀目标,而鲍威尔在2月7日CNBC的采访中明确否认了会改变目标;(3)因此在软着陆的情况中,只有通胀比预期更快地回落到非常接近2%的目标才会促使美联储比预期更早转向,这也是软着陆的必要条件。

目前通胀中美联储最关注的,不确定性最高的源自于非住房核心服务通胀,薪资还是投入价格是这一分项的主要推动因素?什么样的薪资增速符合美联储2%的通胀目标?非农就业紧张是否意味着薪资增速会掉头向上?需求放缓是否会影响企业的提价能力?企业利润率降低将会如何影响就业和通胀?同样是受到供应端的影响,去年年初的故事是,唯有更高的能源价格才能解决高能源价格的问题(the cure for higher price is higher price),而在1月的就业报告出来后,今年的故事似乎变成了,在通过高政策利率持续抑制需求的环境下,劳动力成本上升将如何挤压企业的利润率从而降低对劳动力的需求,而“软着陆”的平衡点是需求没有弱到企业为了保护利润率大幅裁员到衰退,需求也没有强劲到企业可以通过再次提价来传导成本(通胀不再次反弹)。在本文中,我们将从企业部门的角度出发,进一步探讨利率对企业部门的影响以及企业部门盈利和通胀之间的关系。

01

利率和税率对美国企业盈利的影响

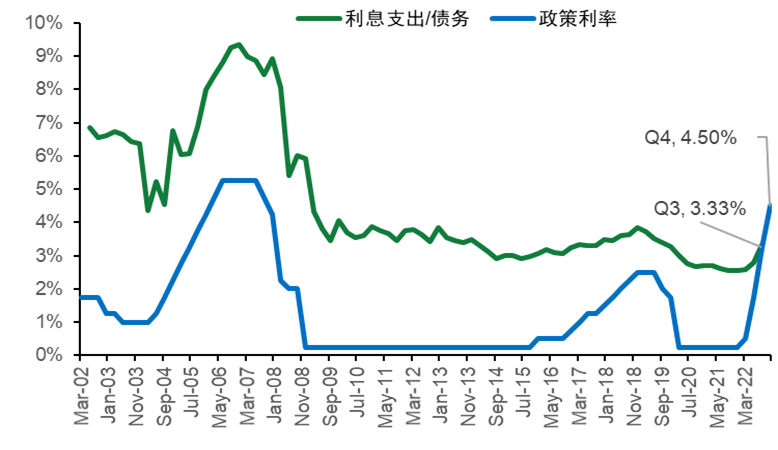

我们在评估政策利率对企业负债成本和利润率的影响时,需要注意到企业负债的利率结构和期限结构对政策利率传导的影响,基于企业的平均融资期限在3-5年,企业负债成本的上升将显著滞后于市场利率,在加息初期企业利息支出甚至随着成本更高的旧债的到期而下降,从目前来看,企业整体利息支出/负债的比率尚未回到2019年(图1)。从标普500指数非金融企业来看,利息支出占债务的比重在金融危机后一直保持在较低的水平,随着2016年加息小幅上升,但疫情后再次显著降低,截至三季度企业负债平均成本远低于政策利率的水平。

图表一:标普500非金融企业存量债务成本变化

数据来源:东北证券研究所,Compustat

图表二:同理,国债利率和存量国债加权利率

数据来源:东北证券研究所,美国财政部

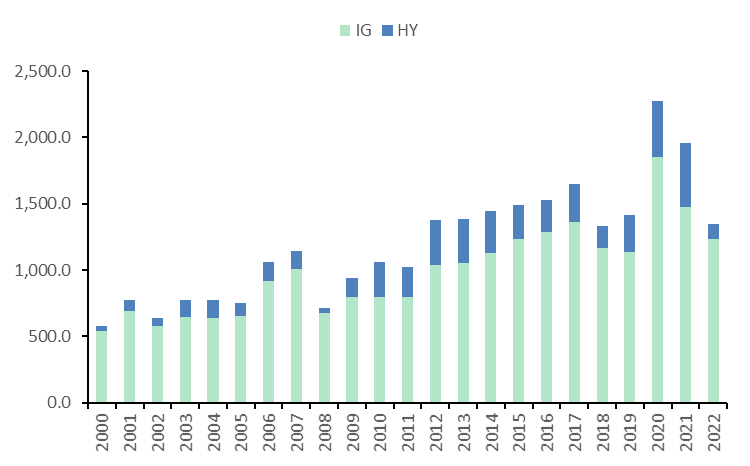

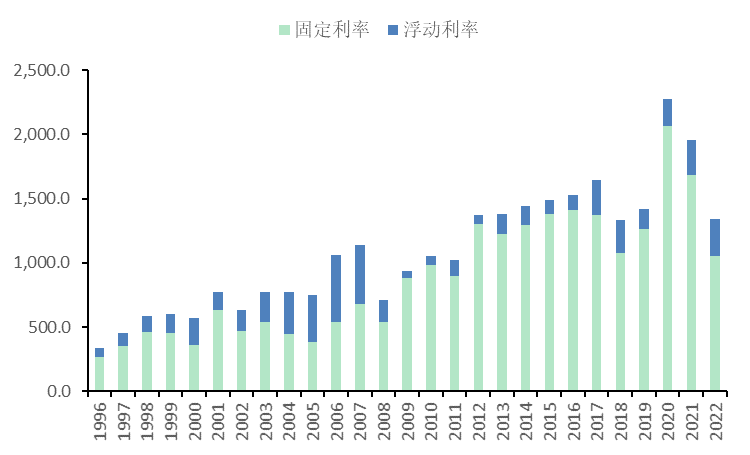

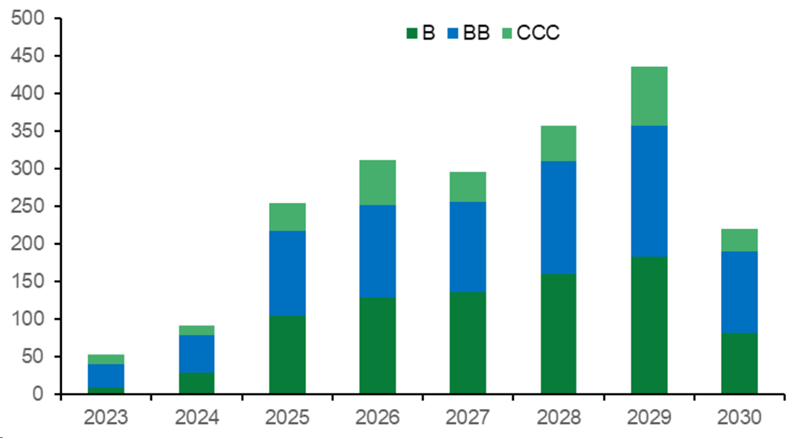

受到低利率的影响,2020年和2021年企业债券总发行规模显著上升,从存量规模来看,企业债券规模在经历了2020年的显著上升后,在2021年和2022年保持平稳。由于未来两年企业债券的到期规模将有限,债务结构中以浮动利率贷款或其他债务工具(私募债、杠杆贷款等)占比更高的公司将更为迅速的面临融资成本的上升,而这些公司以规模较小的企业居多。

图表三:美国企业债券总发行规模(USDbn)

数据来源:东北证券研究所,BLP

图表四:美国企业债券总发行规模(USDbn)

数据来源:东北证券研究所,BLP

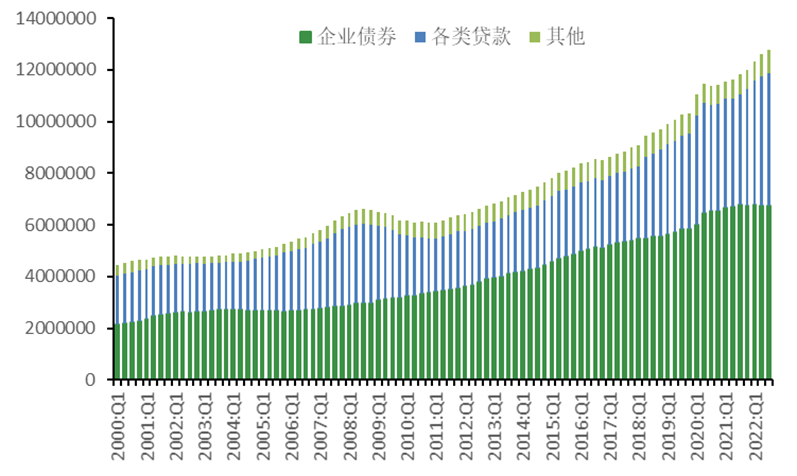

图表五:美国非金融企业债务变化(USDmn)

数据来源:东北证券研究所,BLP

图表六:美国高收益债券未来到期规模(USDbn)

数据来源:东北证券研究所,BLP

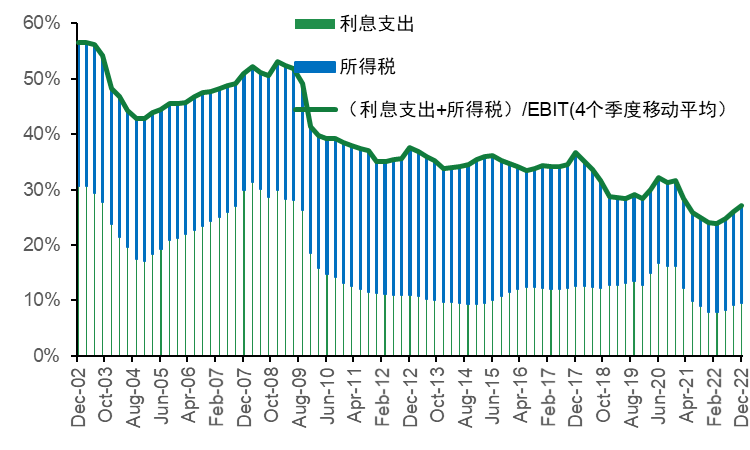

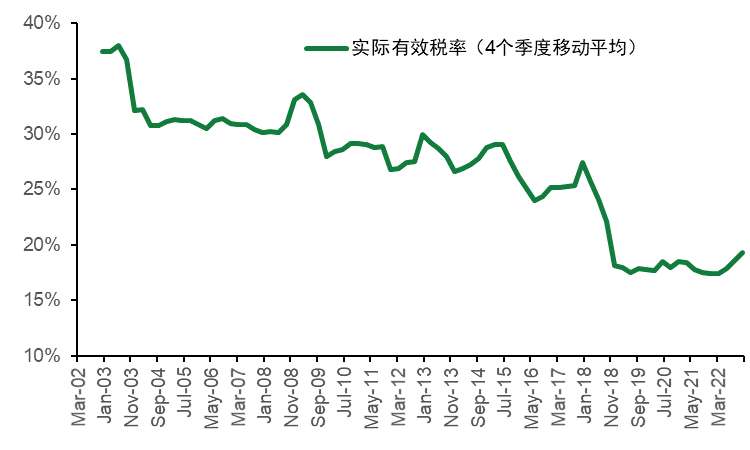

在过去的20年中,企业盈利持续受益于更低的利率和更低的企业所得税,利息支出和所得税占息税前利润的比重从一半降至四分之一。得益于利率的显著走低,企业利息支出占盈利的比重呈现持续下降的趋势。企业税率也有所下降,在金融危机爆发前的几年里,企业有效税率(税收支出除以税前利润)平均约为30%。随后在危机爆发后的几年里有所下降。2017年减税法案通过后,法定企业税率从35%降低至21%,实际企业税率也大幅下降至最低时的15%左右。

图表七:标普500非金融企业利息和所得税占EBIT比重变化

数据来源:东北证券研究所,Compustat

图表八:标普500非金融企业实际有效税率

数据来源:东北证券研究所,Compustat

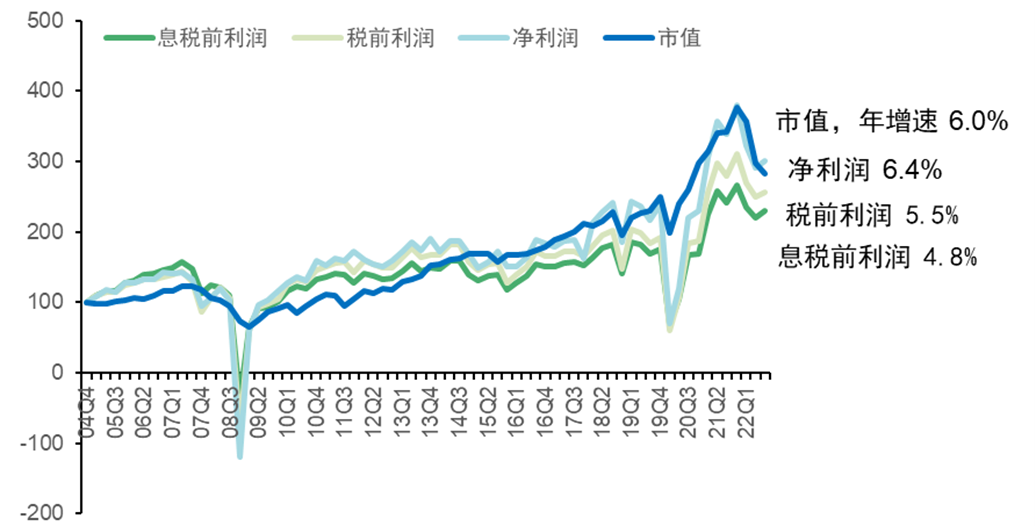

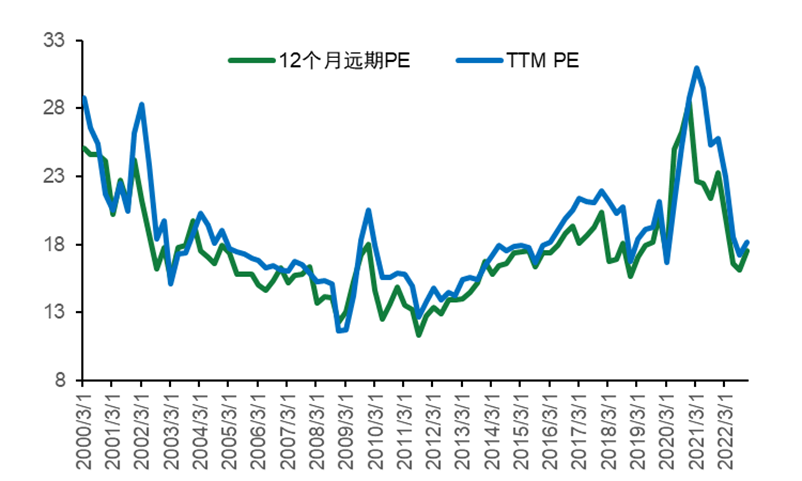

以名义计,从2004年四季度到2022年3季度,标普500非金融企业净利润年均增长6.4%,税前利润年均增长5.5%,包含利息费用的息税前利润年均增长4.8%,意味着利率和税率的降低使得利润增速增长了近1.6个百分点。在此期间,市值主要受到利润推动上涨,市盈率在经历了2022年的收缩后回到了接近历史均值的位置。往前看,无论是财政政策还是货币政策,对企业利润支撑的空间将更加有限,从企业税率看,考虑到15%的最低税率和高企的政府债务,进一步降低税率的可能性几乎不存在,进一步地,美国总统拜登在国情咨文中提议将企业股票回购税从现在的1%提高到4%。从利率来看,存量债务的平均利率仍处于历史上的较低水平,除非政策利率大幅下降,否则债务成本将随着借新还旧继续维持上升趋势。需要注意的是,上文中我们仅仅考虑了利率和税率下降对企业盈利的直接影响,考虑到低利率和低税率对扩大收入等带来的间接影响,整体影响将会更大。

图表九:利率和税率降低贡献了1/4的净利润增长(2004 Q4=100,名义)

数据来源:东北证券研究所,Compustat

图表十:标普500 PE估值(X)

数据来源:东北证券研究所,BLP

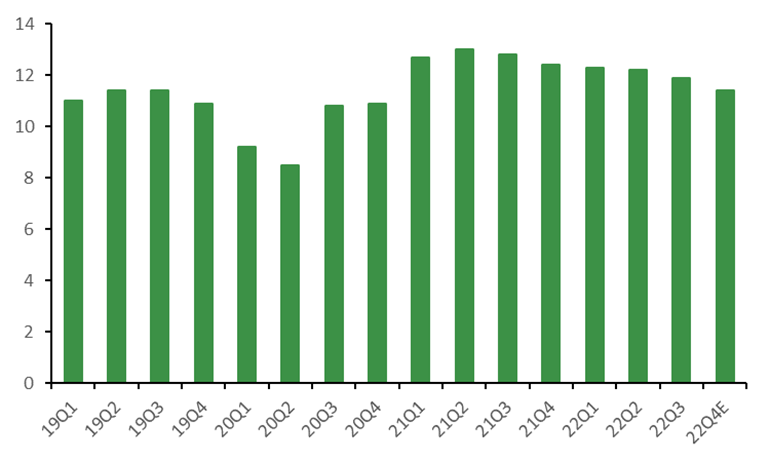

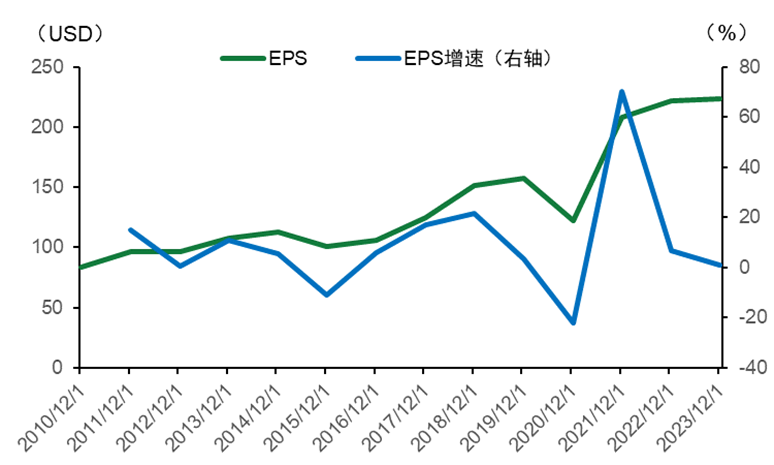

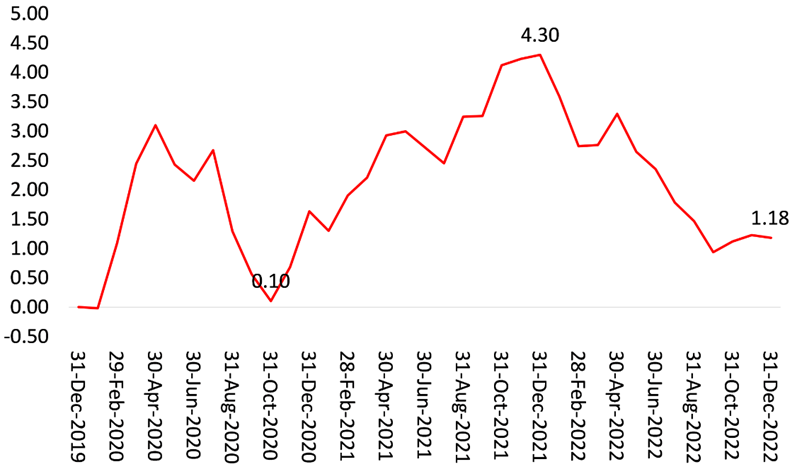

目前已有一半的标普500企业(约占总市值70%)公布了2022年四季度的财务报告,整体来看Q4财报季的表现并不亮眼,但也没有出现显著恶化的尾部风险,整体盈利大致符合预期的低个位数衰退。由于市场此前已经计入了较低的预期,自去年7月中旬以来,市场对2023年每股盈利的预期已经下调了10%,因此到目前为止市场对财报季的交易度较低,对宏观利好的关注度更高,财报超出预期的企业相对于不及预期的企业没有显著的超额表现。从好消息来看,在需求回落的背景下销售收入和资本开支好于预期,从坏消息来看,企业净利润率连续第六个季度从高位回落,预计四季度标普500指数净利润率进一步下降到11.3%,低于去年同期的12.7%,回到接近于疫情前的水平。

图表十一:标普500指数净利润率(%)

数据来源:东北证券研究所,Factset

图表十二:标普500指数EPS和EPS增速

数据来源:东北证券研究所,Factset

03

企业利润率和通货膨胀

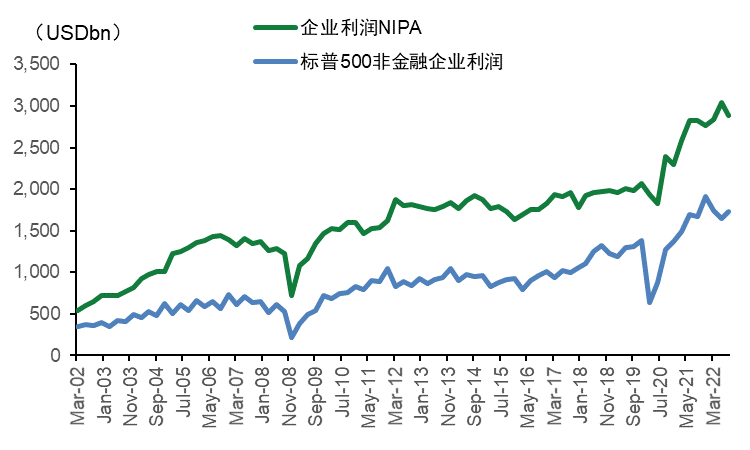

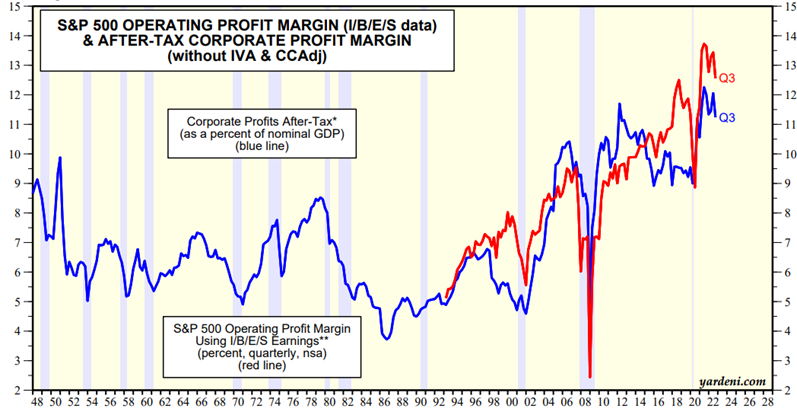

由于非金融企业实际负债成本上升的速度要远低于政策利率,且疫情后企业在顺利提价的基础上盈利达到远超趋势值的水平,强劲的资产负债表和现金流推迟了再融资利率上升的负面影响。企业利润占名义GDP的比例从2020年第一季度的10.2%上升至2020年第二季度的13.9%的峰值,在2022年第三季度降至13.0%,有观点认为创纪录的盈利和企业大幅提价的行为是过去两年高通胀的重要推动因素(greedy inflation)。

图表十三:企业利润

数据来源:东北证券研究所,Compustat

图表十四:企业利润率

数据来源:东北证券研究所,Yardenit

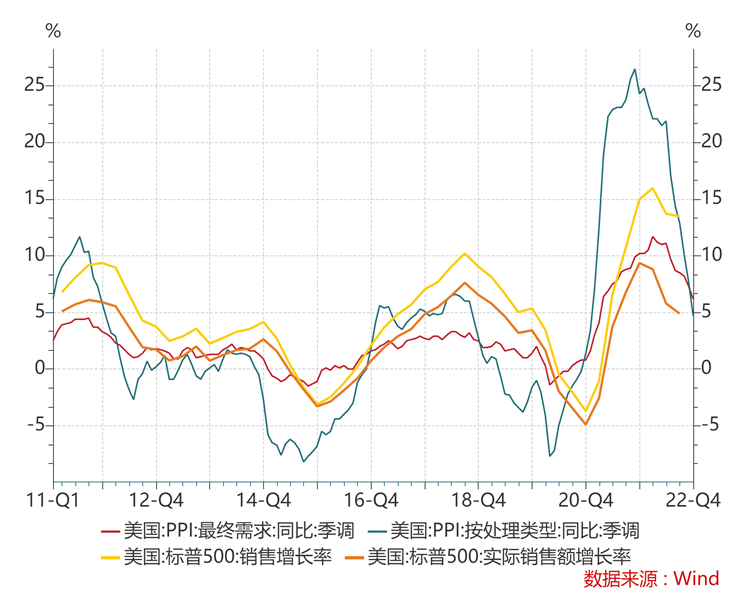

图表十五:PPI和标普500企业销售

数据来源:东北证券研究所,彭博

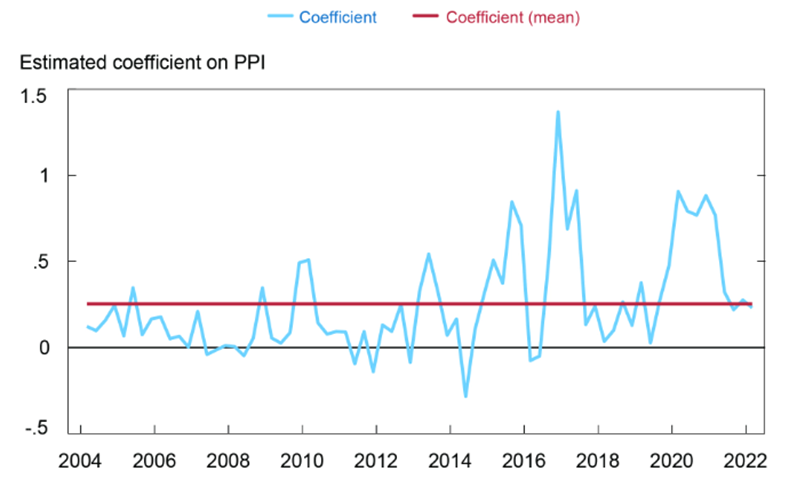

图表十六:PPI和毛利润率的相关性

数据来源:东北证券研究所,Fed

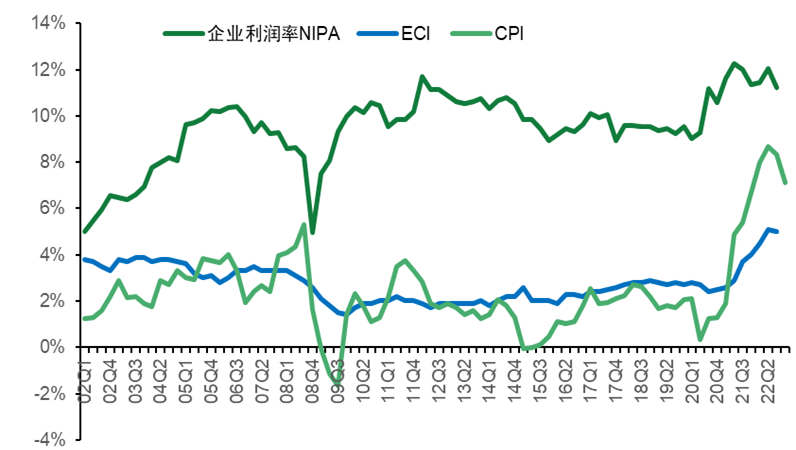

当通货膨胀在疫情恢复初期迅速抬升时,受供需错配影响商品价格快速上升,企业出于平滑未来价格(减少提价的次数)以及保护利润率的角度,预计到未来成本的进一步上升,企业产出价格往往比成本上涨得更快,企业利润率抬升。但随着需求的放缓和劳动力成本的持续抬升,将反过来挤压企业的利润率。对于成本端的抬升,我们将其分为投入成本(原材料和中间品等),以及劳动力成本,但我们很难去具体区分整体通胀中多少是受到投入成本的推动,多少是受到劳动力成本的推动。以鲍威尔提到的餐饮行业为例,去年12月餐馆销售额同比增长11%,这主要是由价格上涨推动的——同期餐厅、酒吧和学校的菜单价格上涨了8.5%。同期,休闲和酒店业从业人员的工资水平上涨了6.3%,而批发食品成本上涨了14%以上。

我们首先看投入成本,疫情后许多商品都出现了明显的提价,甚至可以称之为价格-价格螺旋,即最终价格的涨幅超过投入价格的涨幅。随着供应限制缓解、库存增加和需求降温,这些加价被压缩,自22年下半年以来,我们看到投入成本逐月稳步下降,与此同时,价格的上涨也不那么激进。同样面对需求放缓,我们已经看到例如一些行业促销的行为,这可能会形成反通胀的压力。

图表十七:纽约联储供应链压力指数

数据来源:东北证券研究所,Fed

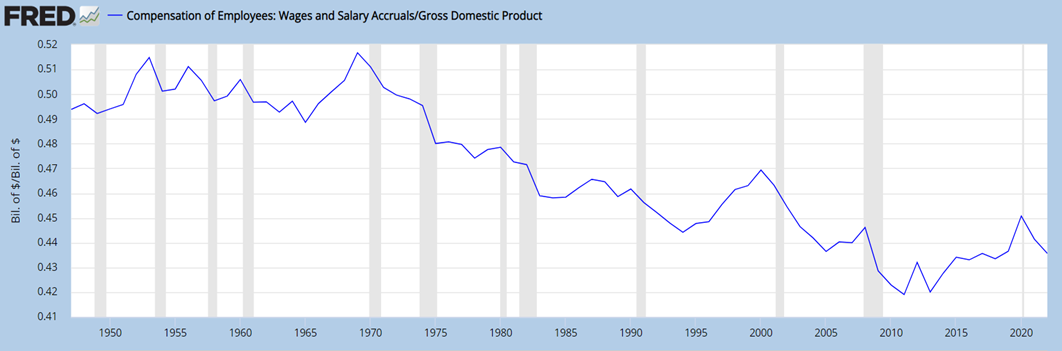

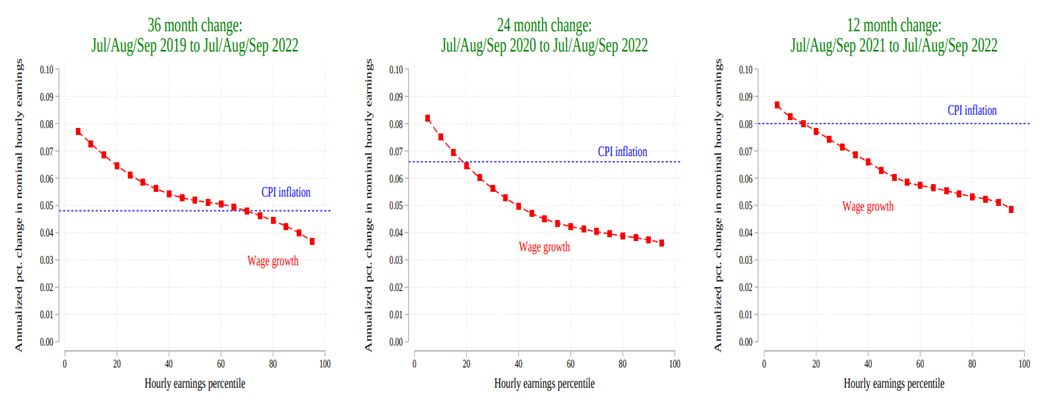

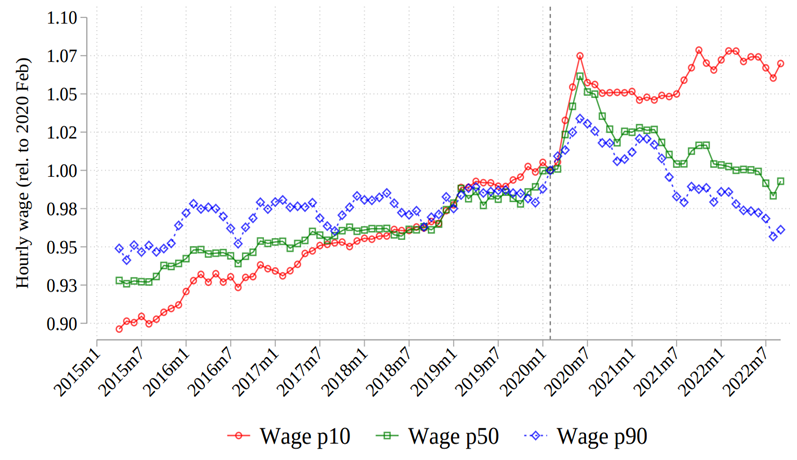

对于更加具有粘性的劳动力成本的上升则更为复杂,从理论上来看,由于生产率通常会随着时间的推移而提高,工资增长将平均超过通货膨胀。但美国经济在从疫情中恢复后通胀快速上升的过去两年,工资增长落后于通胀,即实际收入下降。总体而言,过去两年劳动收入占比有所下降,接近疫情前的水平,而企业利润占GDP的比例仍处于高位。在过去的12个月里,实际工资增长只发生在底层的15%人群,在不同收入群体中,最低第10百分位的收入群体实际工资比第50百分位或第90百分位的实际工资增长更快。工资后期的补涨可以被视为经济将利润率恢复到早期水平的一种方式,恢复实际收入的增速。

从2020年底到2022年第三季度,企业利润增长了28%,而员工薪酬增长了14%。疫情以来,在供需失衡最严重的几个部门的零售贸易利润率大幅增长,增幅超过了这些部门工人的同期工资增幅。例如,自2019年底以来,食品和杂货零售商的零售贸易利润率增长了约25%,超过了该行业工人平均时薪的增长,该行业工人的平均时薪增长略低于19%。一般商品零售商的利润率和工资涨幅也存在类似的差距,分别为24%和14%。

图表十八:企业利润率、劳动力成本指数和通胀

数据来源:东北证券研究所,Wind

图表十九:劳动力占GDP占比(%)

数据来源:东北证券研究所,Fed

图表二十:不同收入群体薪资实际增速(%)

数据来源:东北证券研究所,Fed

图表二十一:不同收入群体薪资实际增速(%)

数据来源:东北证券研究所,Fed

此外,劳动力薪资同时会影响到企业的需求端,使得观察其对企业盈利和通胀的影响更加复杂。由此,我们需要关注企业盈利在劳动力成本和通货膨胀之间扮演的角色。如果需求仍然保持足够的韧性,企业仍然具有较高的议价权通过不断提价来保护利润率,那么就需要持续的紧缩来防止通胀的再次抬头(去年所发生的故事)。反之如果就业成本的冲击能够被企业盈利吸收,即就业成本不会显著推升通胀,那么在认为工资上涨将阻碍美联储达到2%的目标时要更加谨慎,否则可能会使得企业利润率进一步收窄,增加裁员的风险(部分大型科技企业的故事)。如果就业成本的冲击能够被企业盈利吸收且不过度挤压盈利,那可能就是能够实现软着陆的信号。我们需要密切观察劳动力市场供需紧张向薪资传导,薪资向服务通胀传导是否顺畅,以及在此过程中企业盈利和需求的变化。

本文编选自“东北偏北FICC”公众号,作者:付鹏、蒋佳秀;智通财经编辑:汪婕。

扫码下载智通APP

扫码下载智通APP