德勤:2022年新能源行业投资并购金额为3399.4亿元 同比增长47.9%

智通财经APP获悉,德勤推出报告《2022年新能源行业投资并购交易分析》,报告提到,2022年新能源行业投资并购已披露交易金额合计约人民币3399.4亿元,较去年同期涨幅达47.9%,交易量达519笔,较去年同期涨幅达16.1%。已披露投资并购交易金额呈逐年增长态势,但平均交易金额有所下降,主要受到清洁能源发电交易规模10亿以上交易量减少所致,氢能及燃料电池产业链和储能产业链已披露单笔平均交易额多在亿元以下。

2022年新能源行业投资并购总览

2022年新能源行业投资并购已披露交易金额合计约人民币3,399.4亿元,较去年同期涨幅达47.9%,交易量达519笔,较去年同期涨幅达16.1%;已披露平均交易金额从2021年的9.5亿/笔上升至2022年的10.3亿/笔;动力电池产业链交易最为活跃,交易量占比达53.8%,PE/VC投资方占比略高,国内为主要交易市场。

2022年新能源行业投资并购趋势

动力电池

产业链热度上移:供需关系变化影响下新能源金属价格持续上涨,动力电池产业链投资热度向上游转移;随着新能源汽车各品牌竞争格局逐步成形,新能源车企投融资交易中跨领域巨头联合造车及传统车企转型引战更受资本青睐;

闭环生态构建:随着新能源汽车渗透率不断提高,闭环产业链生态塑造必要性凸显,充电桩、电池回收资本关注度提升。

清洁能源发电

交易趋稳:清洁能源发电投资并购交易趋稳,2022年单笔规模超10亿大额交易量缩水;

多能互补关注度上升:电站投资并购交易遥遥领先,其中多能互补电站资本关注度提升,光伏及风电投资有所下降,生物质发电逐渐成为清洁能源发电投资并购新生力量。

氢能与燃料电池

资本集中核心部件:在政策支持下,资本加速涌入氢能与燃料电池产业链,交易热点集中于中游电堆、膜电极和质子交换膜等核心部件,国企参与度有所提高;

多元化应用场景:随着整体产业推进及技术成熟应用验证,氢能在重卡、叉车和船艇等行业多元化场景应用被资本布局;

融资区域集中:氢能产业示范城市群带动地方政策加码,切实有效提高吸金能力,融资区域相对集中在上海市、北京市、广东省和江苏省等地。

储能

政策支持:发展储能是可再生资源加速渗透的必由之路,储能行业政策支持力度持续加大,2022年1月《十四五新型储能发展实施方案》发布明确行业发展目标及部署实施要点,随后多项政策跟进,从需求空间和电价政策等多个方面助推行业发展,储能产业链投融资热度高涨;

钠离子电池表现亮眼:PE/VC类投资方占主导,关注点主要在钠离子电池、储能应用端产品及能量管理系统等;钠离子电池及关键材料因产业化基础好在投资并购交易中表现亮眼,在长时储能需求带动下液流电池投资并购崭露头角。

光伏

技术迭代新机遇:光伏产业链技术迭代迎来了新的发展机遇,TOPCon、HJT、IBC等高转换效率电池技术商业化应用进程加速,薄膜电池因具有更轻薄、高可塑性及透光性等优势,有望在BIPV中得到广泛应用。

2022年新能源行业细分领域洞察

投资并购总览

数据来源:CVsource

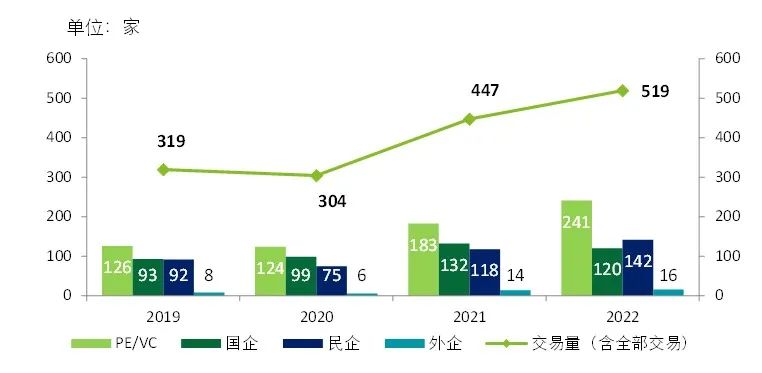

2019年至2022年,新能源行业投资并购交易量分别为319笔、304笔、447笔和519笔,整体呈上升趋势,但在国际宏观环境变化叠加疫情反复,以及募资困难和投资方信心不足等综合因素影响下,资本出手愈发谨慎,2022年交易量增速有所放缓(16.1%);

已披露投资并购交易金额呈逐年增长态势,但平均交易金额有所下降,主要受到清洁能源发电交易规模10亿以上交易量减少所致,氢能及燃料电池产业链和储能产业链已披露单笔平均交易额多在亿元以下。

按不同类型投资方参与投资并购交易数

注:由于存在一笔交易有多个投资方参与的情形,故按不同类型投资方参与投资并购交易量合计数大于相应期间全部交易量

数据来源:CVsource

民企参与新能源行业投资并购热度不断增加,交易量从2019年的92笔增加至2022年的142笔,主要集中在动力电池产业链和清洁能源发电,多为基于战略并购横向扩张以及布局产业链上下游;

在能源转型政策导向下,国企参与度不断提升,参与新能源行业投资并购交易量占同期全部交易比重于2021年达到最高值(29.5%,132笔),主要集中在清洁能源发电;

PE/VC类投资方参与交易活跃度整体呈波动上升趋势,2019年至2022年交易量分别为126笔、124笔、183笔和241笔。

按交易方向

数据来源:CVsource

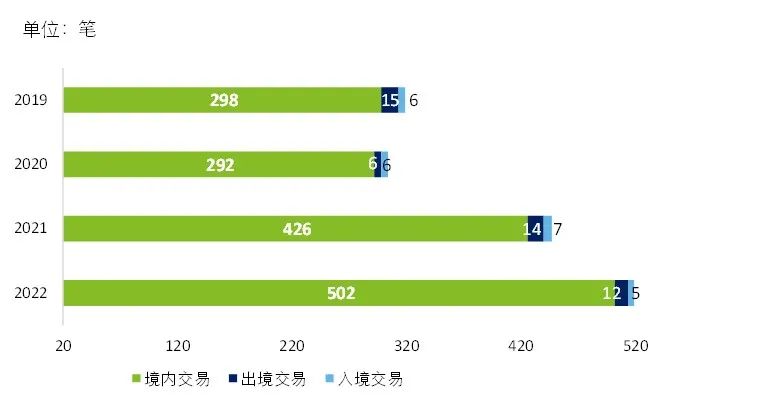

国内市场仍为投资并购主战场,2019年至2022年,境内交易量分别为298笔、 292笔、 426笔和502笔,占比均在90%以上;

出境交易在2020年呈下降趋势后有所回升,2022年出境交易量达12笔,出境交易主要关注领域为矿产资源、当地新能源汽车市场布局及技术引进以及清洁能源发电等;

入境交易主要为新能源汽车及锂电材料相关的投资并购。

按投资并购股权比例

数据来源:CVsource

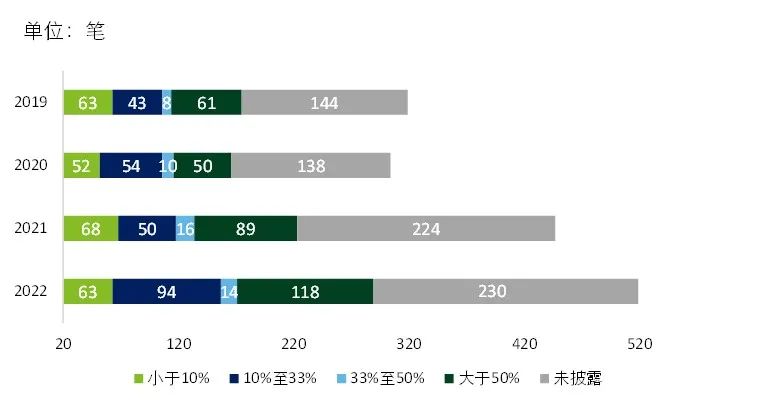

在已披露股权比例交易中,非控制权为目的的交易占多数,2019年至2022年,小于50%以下投资并购交易量占比分别为65.1%、69.9%、60.1%和59.2%;

2019年至2022年,投资并购股权比例大于50%交易呈逐年增加态势,主要系在动力电池和清洁能源发电领域产业整合趋势下控股权并购交易增加。

动力电池产业链洞察

德勤能源资源行业端到端并购咨询服务主管合伙人王肸表示,新能源技术最大的应用领域——新能源汽车产业已进入到规模化快速发展新阶段,产业链主要环节竞争格局稳定,资本关注赛道由下游整车和动力锂电池向高密度电池材料切换,固态电池在下一代电池技术中发展潜力大。动力电池装车量增加叠加新能源金属资源吃紧,处于起步阶段的动力电池回收行业需求量旺盛,未来发展空间大。

动力电池产业链交易总览

数据来源:CVsource

热点趋势

从产业链分布来看,中游动力电池及材料投资并购交易热度最高(占比约55.3%),下游和上游投资并购交易占比分别为约13.1%和约13.6%;在供需关系变化影响下新能源价格高涨,投资热度向上游转移,集中在锂矿、锂盐产品、钴矿和镍矿等;

下游新能源汽车投资并购交易占比高,随着新能源汽车渗透率不断提高,充电桩、电池回收资本关注度提升。

交易特点

从交易轮次上看,动力电池产业链投资并购呈哑铃型分布,非上市公司融资轮次多在B轮及之前,固态电池、锂金属电池以及锰系正极、无钴正极材料和硅负极材料等新技术新材料发展方向吸引资本关注;上市公司通过非公开发行股票融资扩产及通过战略并购加大产业链布局;

交易方向上以境内交易为主,出境交易主要为矿产资源投资及海外电动车企业投资以布局当地市场以及技术引进,入境交易中外资主要关注新能源汽车制造商、锂电池及锂电材料企业。

清洁能源发电产业链洞察

德勤电力子行业端到端并购咨询服务合伙人胡毅飞表示,发电行业为首个纳入全国碳排放交易市场的行业,以市场化手段促进电源结构优化和地区经济调整,推动能源生产消费结构和区域供需格局变革。数字化及智能化基础设施的项目数量及金额持续稳步上升,针对老旧设施的改造与升级,特别是数字化及智能化进一步提升项目的经济性、稳定性、环保及效率。

清洁能源发电交易总览

数据来源:CVsource

热点趋势

下游电站投资并购交易遥遥领先,随着2021年2月《关于推进电力源网荷储一体化和多能互补发展的指导意见》的发布,为提升清洁能源利用效率,鼓励探索源网荷储一体化发展模式和多能互补实施路径,多能互补电站资本关注度提升;

随着《2021年生物质发电项目建设工作方案》明确补贴资金安排,生物质发电逐渐成为清洁能源发电投资并购新生力量;

2021年6月《关于2021年新能源上网电价政策有关事项的通知》明确对新备案集中式光伏电站、工商业分布式光伏项目和新核准陆上风电项目实行平价上网,投资收益率下降使得2022年光伏电站和陆上风电项目投资并购交易量减少;

能源转型下高比例可再生能源并网对电网安全及稳定性提出新要求,智慧电网吸引资本关注,主要为PE/VC类投资方。

交易特点

清洁能源发电行业已步入规模化发展阶段,控股权收购占比高,投资方多为国企能源集团;清洁能源发电行业已披露交易的平均融资规模为10.9亿元,居各细分新能源行业之首,在新能源补贴退坡政策背景下,平价上网政策等电价机制改革推动市场化交易发展,2022年大额交易有所减少。

氢能与燃料电池产业链洞察

德勤氢能子行业端到端并购咨询服务合伙人林承宏称,随着应用场景的开发,氢能行业迎来了前所未有的爆发式增长。在“双碳”目标下,我国一直推动清洁能源技术创新,利用制造经验、技术专长和规模经济全面发展氢能产业,在氢的制储运加各环节逐渐突破,持续探索实现低碳氢经济的成功之路。

氢能与燃料电池交易总览

数据来源:CVsource

政策支持下资本加速涌入、示范城市群吸金能力强

2020年至今政策频出推动资本加注,国家层面,2020年9月通过《关于开展燃料电池汽车示范应用的通知》发布采取以奖代补推动燃料电池汽车示范应用、技术研发及氢能供应;2022年3月《氢能产业发展中长期规划(2021-2035年)》明确氢能未来国家能源体系的组成部分战略地位、提出发展各阶段目标和部署重要举措。

在地方层面,各地结合当地资源禀赋从政策创新、财政支持和项目审批等方面跟进专项政策支持,氢能产业示范城市群基于良好产业链发展基础,叠加政策支持,吸金能力十足,上海市、北京市、广东省和江苏省合计投资并购交易发生额超70%。

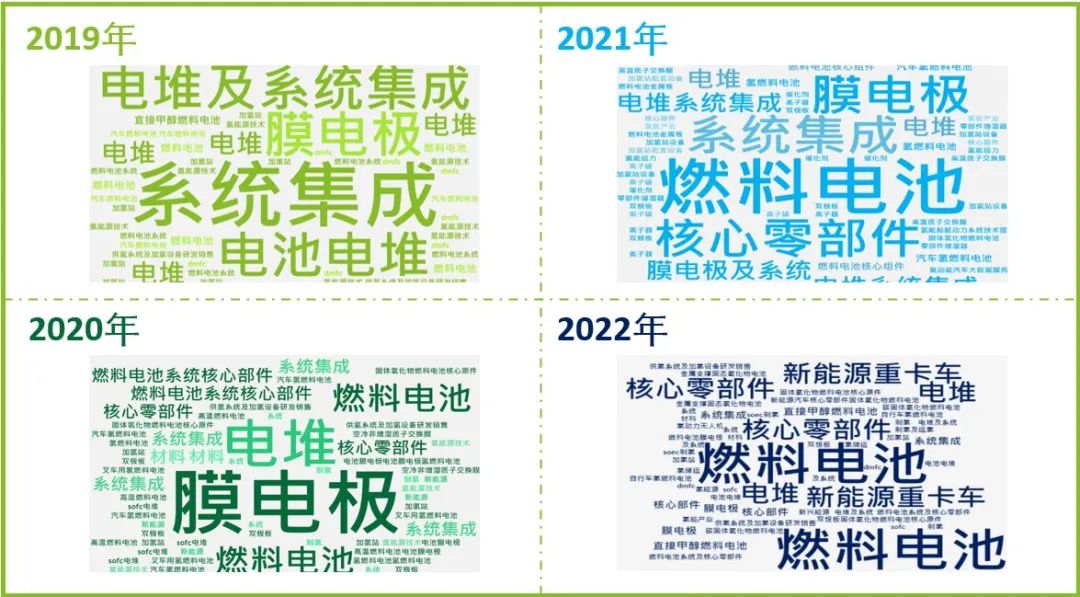

资本关注相对集中、应用场景不断拓宽

从产业链来看,中游燃料电池、电堆及膜电极等核心部件投资并购交易占比约87%,其次为下游加氢站投资建设运营及设备制造(约8%),上游制氢、运氢和储氢投资并购交易仅为约5%。随着燃料电池电堆等核心技术突破及膜电极等核心材料国产化的加速,资本关注度相对集中。

目前最热门应用为氢燃料电池车,但随着整体产业推进及技术成熟应用验证,从2021年起氢能在重卡、叉车和船艇等行业应用亦被资本布局,交通领域氢能商业化进程正在加速。

储能产业链洞察

德勤中国能源、资源及工业行业主管合伙人郭晓波指出,新型电力系统“源、网、荷、储”一体化发展的大趋势下,政策是当前推动储能行业发展的核心驱动力,新型储能作为独立市场主体参与电力市场进一步明晰完善储能商业模式,盈利空间的打开将助推储能赛道投融资热情高涨,钠离子电池和液流电池等新技术路线引来发展机遇。

储能产业链交易总览

数据来源:CVsource

顶层政策出台催化行业加速发展

在政策上,2021年4月《关于加快推动新型储能发展的指导意见(征求意见稿)》的发布明确新型储能“十四五”时期的发展目标(2025年实现新型储能装机规模达3,000万千瓦以上,2030年实现装机规模基本满足新型电力系统相应需求 );

在需求端, 2021年7月《关于鼓励可再生能源发电企业自建或购买调峰能力增加并网规模的通知》的发布量化了可再生能源发电配建调峰能力比例,多省纷纷跟进落地强制配储政策,行业需求空间加大;

在电价政策方面,2021年5月在《关于“十四五”时期深化价格机制改革行动方案》中首次明确了建立新型储能价格机制,2022年5月通过《关于进一步推动新型储能参与电力市场和调度运用的通知 》明确新型储能独立市场地位、鼓励探索市场参与模式及引导用户侧主动配置新型储能等倡导,以提升总体利用率及经济效益进而引导资本积极参与。

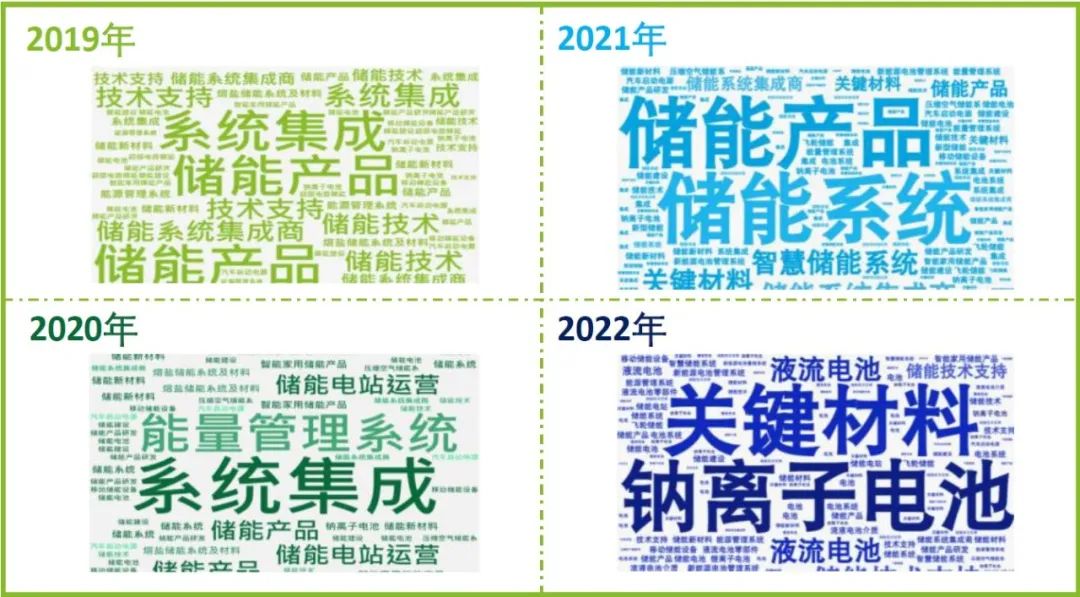

技术布局多点开花

2021年之前,储能产业链投资并购关注点主要为能量管理系统及系统集成,在2021年及2022年多点开花,其中钠离子电池及关键材料因产业化基础好在投资并购交易中表现亮眼,部分企业连续两年获得融资;

在长时储能需求带动下,液流电池投资在2022年开始崭露头角,现阶段主流技术路线为全钒液流电池,因其安全性高和充放电循环寿命长适用于大规模大容量长时储能,吸引资本布局。

光伏产业链洞察

德勤能源资源行业端到端并购咨询服务主管合伙人王肸表示,随着碳达峰和碳中和的不断推进,未来光伏产业预计将保持快速增长态势。为降低市场风险,提高盈利能力,光伏产业链未来一体化发展趋势将愈演愈烈,带来行业集中度的大幅提升,竞争促进光伏产业链关键技术的创新升级。

光伏产业链交易总览

数据来源:CVsource

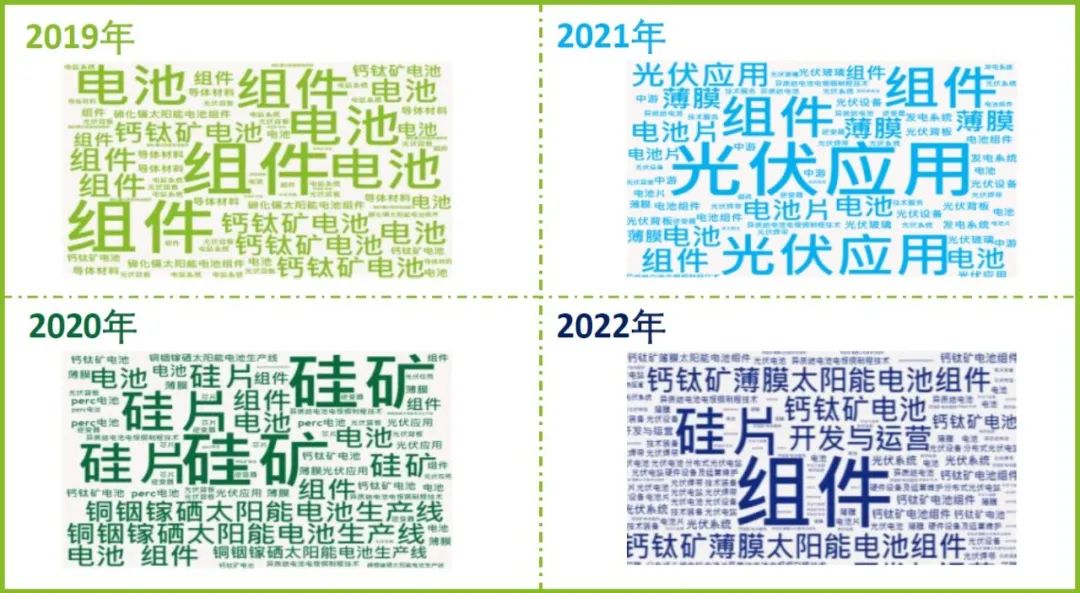

热点趋势

2021 年 6 月,国家发改委下发《关于 2021 年新能源上网电价政策有关事项的通知》,自 2021 年起,对新备案集中式光伏电站、工商业分布式光伏项目等,中央财政不再补贴,实行平价上网,对光伏发电降本提出了更高的要求。光伏产业链创新和技术迭代加速,在光电转换效率具有优势的TOPCon 和 HJT等N 型电池技术以及钙钛矿电池等薄膜电池技术作为技术创新新方向受到资本加持;

2022年1月5日,《智能光伏产业创新发展行动计划(2021-2025年)》提出到2025年产业技术创新取得突破、智能化水平显著提升,要求加快钙钛矿、叠层等新型电池组件研发与产业化,开发长寿命、高安全的建筑光伏一体化(BIPV)光伏构件、光伏瓦等以支持建筑屋顶光伏行动。BIPV 有望带动薄膜电池发展加速,持续打开降本空间。

交易特点

我国光伏行业已在全球市场保持领先优势,产业链整合加剧,国企及民企投资方交易参与度不断增加,多为横向并购加大业务规模或纵向并购进行全产业链布局,PE/VC类投资者多关注N型电池及钙钛矿电池等技术发展新方向。

扫码下载智通APP

扫码下载智通APP