日本两大汽车巨头加薪幅度创数十年之最 日本央行“转向之风”越吹越猛

智通财经APP获悉,日本最大规模的两家汽车制造商丰田与本田同意进行数十年来最大幅度的加薪,这是市场颇为关注的日本年度薪酬谈判出现趋势的初步迹象。日本央行当前正寻找工资-物价上行周期的重要证据,这种周期可能导致其宽松货币政策转向紧缩。

丰田汽车公司(TM.US)在周三表示,该公司同意进行20年来最大幅度的加薪。这家全球最大规模的汽车制造商表示,该协议是在首轮谈判中达成,不过该公司没有透露具体的增幅。本田汽车(HMC.US)紧随其后宣布将平均加薪约5%,其中包括约30年来最大幅度的基本工资增幅。

日本工资失去的“数十年”——多年来,日本工资年增长率一直很低

随着40多年来最高的通胀率正在侵蚀日本家庭购买力,这两家重量级企业的早期举措是薪资趋势上行的重要信号。除了这两大汽车行业巨头,日本一些大公司在早期阶段就大幅加薪,也可能给其他公司带来压力,迫使他们的加薪幅度高于正常水平。

日本央行期待的薪资增长趋势已出现

日本金融业巨头野村控股(NMR.US)将从4月份开始为其日本员工大幅加薪,这家日本经纪业务规模最大的公司近期在一份声明中表示,不包括高管在内的员工的加薪幅度将会略高于过去几年约3%的平均水平。在日本金融行业的其他公司中,第一生命保险株式会社计划平均加薪5%,三井住友金融集团(SMFG.US)将把针对大学毕业生的起薪提高24%。

野村强调,20多岁和30多岁从事非管理工作的员工的加薪幅度将略高于近年来6.2%的平均水平。这个数字是关于基本工资,以及与业绩和晋升有关的薪资收益,不包括奖金和津贴。据了解,该公司在日本拥有超过1.5万名员工。

丰田汽车表示,该公司同意增加包括基本工资和奖金在内的工资水平,并补充表示,这是该公司连续三年完全满足工会的要求。

在日本企业中,丰田经常是首批宣布年度薪资谈判结果的日本企业。近年来,工会要求按类型和级别增加12个类别工资,而不是以百分比的形式平均增加基本工资。该公司表示,今年的奖金将相当于6.7个月薪资。

另一大汽车制造商本田则表示,此次加薪每月将增加19,000日元(141美元)。该公司还表示,加薪幅度将优先考虑受通货膨胀率影响更大的年轻员工。

工资已成为日本市场投资者关注的焦点,因为日本央行多次强调,必须看到工资出现更强劲的增长,以确保物价上涨趋势是可持续的,才能判断日本是否摆脱了困扰其经济多年的“通缩”。

据了解,与美联储和欧洲央行一样,日本央行设定了2%的通胀锚定目标,但即使关键物价上涨了4%,日本央行仍将致力于大规模的刺激计划,直到工资出现大幅度且可持续的增长。

“日本的通胀趋势可能会逐渐加速……但这还需要一些时间,”黑田东彦1月底在日本国会表示。“现在,日本经济的不确定性非常高。因此,现在重要的是支持经济,创造一个企业可以加薪的环境。”

日本央行现任行长黑田东彦曾多次表示,大约3%的工资增长幅度是支撑2%稳定通胀的必要条件。

日本货币政策最早或于今年转向,会否触发债市风波?

市场观察人士普遍认为植田和男将于4月出任日本央行行长,接任现央行行长黑田东彦,并且猜测随着日本企业陆续公布加薪幅度,日本央行可能会随之改变其多年来的超宽松货币政策。而这一政策转变将影响全球市场,尤其是全球债券市场。

据悉,现任日本央行行长黑田东彦的任期将于4月8日结束,他领导了日本央行的超鸽派货币政策,包括自2016年以来维持负利率——尽管全球同行都在加息以应对通胀。日本超宽松政策被称为“安倍经济学”,以已故前日本首相安倍晋三的名字命名,现央行行长黑田东彦上任以来主导的货币政策正是围绕“安倍经济学”展开。

数据显示,日本十年期国债收益率连续两天突破0.5%的目标区间上限。日本十年期国债收益率今日一度上升0.5个基点,至0.505%。交易员们继续押注日本央行将进一步调整政策,许多人猜测日本央行近期将不得不首先取消其债券收益率上限,因为在国内外通胀不断上升的情况下,这一上限似乎越来越不可持续,最早或于第四季度转向鹰派的货币政策。

美国银行的知名经济学家Izumi Devalie预计,在日本央行新领导层的领导下,货币政策将逐步正常化,而不是突然改变。短期内,日本央行不会完全取消收益率曲线控制(YCC)政策,即将10年期国债收益率目标维持在0%附近,并允许收益率在目标水平上下50个基点左右的范围内波动。

有“日元先生”之称的前日本财务省副大臣榊原英资近期接受媒体采访时曾表示,在植田和男的领导下,日本央行可能会在第四季度采取历史性的加息来提高基准利率水平。

榊原英资近日表示,植田和男可能被迫在10月至12月间采取行动。他补充称,日元可能受益,今年美元兑日元将从目前的约132跌至约120。榊原英资在接受采访时表示:“如果日本经济过热,植田和男可能会改变政策,就像目前预计的那样。他可能会收紧货币政策,而不是继续放松政策。”

众所周知的是,日本海外资产规模巨大。然而,本国较高的债券收益率这可能会触发大规模已经在海外实现盈利的资产回流至日本国内。其中,来自日本的机构投资者是最大规模的美国国债所有者。有策略师表示,不仅美国,澳大利亚和法国等西方国家的债券市场也很脆弱。全球其他市场的债券,尤其是西方市场,被投资者视为面临日本政策转变带来的巨大风险,这些市场受到日本收益率走高带来的风险最大。

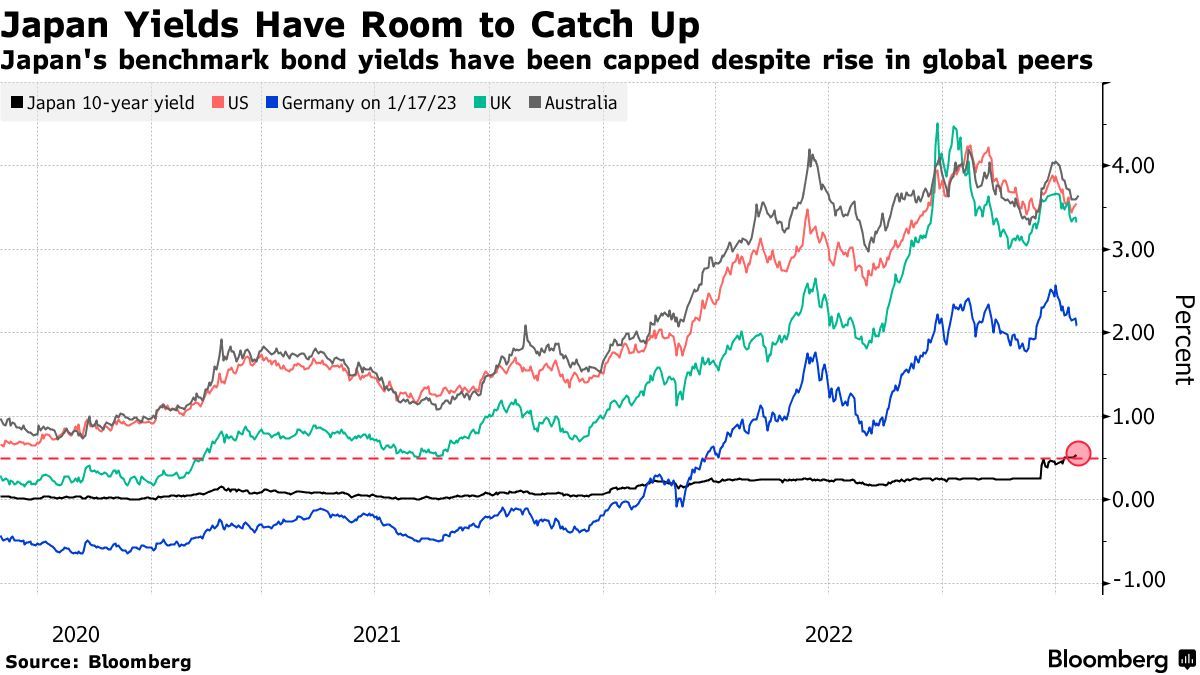

日本国债收益率仍有追赶空间——尽管全球同类收益率有所上升,但日本基准国债收益率仍受到限制

日本国债收益率仍有追赶空间——尽管全球同类收益率有所上升,但日本基准国债收益率仍受到限制

来自西太平洋银行的货币策略主管Richard Franulovich表示:“最大担忧是,如果日本投资者因当地收益率更高而大量退出美国、欧元区和澳大利亚债券市场,全球债市可能会出现大规模混乱,进而影响全球金融市场。”

扫码下载智通APP

扫码下载智通APP