中金:煤炭供需趋松 价格中枢回落

摘要

非传统路径下的再平衡

回顾2022年的全球动力煤市场,一方面俄乌冲突使得故有能源秩序被迫重塑,能源和电力短缺加剧,各国转向煤炭以解燃眉之急,海运动力煤市场价格与波动率双双走高。另一方面,作为国内能源供应的压舱石,煤炭的保供稳价持续推进。产量快速释放叠加煤价合理区间确立,内煤市场有波澜但无险。欧洲能源供应风险的外溢使得比较边际的国际海运煤市场在2022年成为了主角。地缘事件与极端天气等意外因素放大了新旧能源交替下能源供给能力不足的缺陷,海外煤炭行业经历了数年的低CAPX投入与去产能,供应弹性难以匹配需求变动,这是2022年煤炭行业的核心叙事。

2023年全球动力煤市场将踏上漫漫的再平衡之路,但该过程可能将不会完全遵循传统的大宗商品供求关系。价格已并非是调节煤炭供需的最主要因素,市场参与者对纯粹经济性的追求正在下降,相对地,各国对能源安全与绿色低碳转型的诉求在不断提升。在海外,即便煤价高企,煤炭生产商强劲的现金流也很难转化为对新产能的投入,“双碳”约束下煤炭行业低资本开支的格局难改,这将从未来的产能曲线上限制煤炭的供应弹性。在国内,保供稳价下煤炭供应与价格的相关性也将有所弱化,供应曲线将在保供、安全与环保之间寻求平衡。

另一方面,中长期的“双碳”愿景无碍煤炭在一段时间内依然是能源平衡和电力稳定的重要一环。煤炭在中国、印度等国依然是主体能源,出于对能源安全的考量,中、印等国仍然视煤炭为能源供应的压舱石,煤炭需求于相对经济增长的弹性依然较大。所谓能源安全,有两层意义,一是在供应链层面,两国将更多通过扩大或稳定自有产量以减少对外部资源的依赖,二是在电力系统稳定层面,煤电对于平滑可再生能源的波动性与季节性仍有一定意义。

因此,相比于2021年与2022年供应风险主导动力煤市场,对于2023年,我们认为需求端的不确定性可能更大。具体来看,疫后经济修复以及地产边际改善对水泥、冶金、化工等相关产业链的传导均将利好用煤需求,但节奏与修复仍需持续观察。制造业出口则可能受累与海外经济压力,但欧美通胀预期和加息节奏仍存变数、市场对衰退时点与程度仍有分歧。此外,天气一如既往是难以预测的因素,风光水等可再生能源的表现将左右煤电出力的多寡,超季节性的炎热或寒冷都将加剧用电压力。

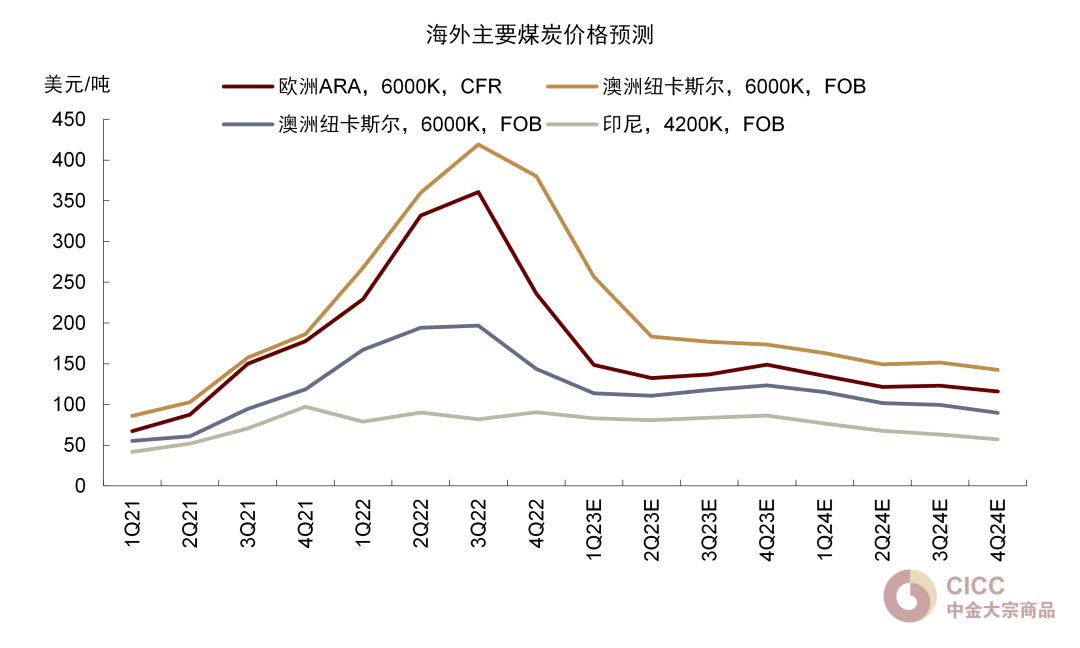

在海外,俄乌余波尚存,能源市场的地缘风险依然高悬,以天然气为代表的能源风险未平,欧洲与日韩等地可能仍需煤炭阶段性填补能源缺口。但能源供应最紧张的时刻似乎已经过去,今冬温和气温与经济下行压力共同压制了能源价格。尽管代价高昂,但欧洲已接近完成了对俄罗斯能源进口的替代。海运煤市场也在逐步消化俄煤贸易重塑带来的供需摩擦。我们预计年内海外煤炭将趋于下行,高卡煤溢价也将大幅收缩。因此我们认为,今年煤炭市场的重心可能将回归国内,澳煤进口约束有所放松,印尼煤产量仍有上行空间,海运动力煤与内煤的价差可能将显著收窄。

2023年国内动力煤的供需将更趋于均衡

防疫政策优化与“稳增长”或将支撑2023年动力煤需求,但供应端的弹性也较为充足,因此我们认为在当前的产能条件下出现短缺的风险不大,全年动力煤价格中枢或趋于回落(1000元/吨,QHD Q5500)。但煤价在电厂补库与开工旺季时价格可能有阶段性上涨的压力,电厂长协煤覆盖率的提升使得现货煤消费的主要驱动因素在于水泥、化工等非电需求,而电厂在旺季来临前的补库行为亦会挤占部分现货煤资源。同时基于产能充分释放的前提下,电厂库存将会全年维持相对高位运行,这意味着煤市的季节性特征可能有所弱化,旺季可能不旺,但淡季也有可能不淡。此外,动力煤期货持仓量的大幅收缩也意味着现货煤价将更多反映现实层面的供需。这将有助于我们判断动力煤价格的年内走势。

正文

非传统路径下的再平衡

回顾2022年的全球动力煤市场,一方面俄乌冲突使得故有能源秩序被迫重塑,能源和电力短缺加剧,各国转向煤炭以解燃眉之急,海运动力煤市场价格与波动率双双走高。另一方面,作为国内能源供应的压舱石,煤炭的保供稳价持续推进。产量快速释放叠加煤价合理区间确立,内煤市场有波澜但无险。欧洲能源供应风险的外溢使得比较边际的国际海运煤市场在2022年成为了主角。地缘事件与极端天气等意外因素放大了新旧能源交替下能源供给能力不足的缺陷,海外煤炭行业经历了数年的低CAPX投入与去产能,供应弹性难以匹配需求变动,这是2022年煤炭行业的核心叙事。

2023年全球动力煤市场将踏上漫漫的再平衡之路,但该过程可能将不会完全遵循传统的大宗商品供求关系。价格已并非是调节煤炭供需的最主要因素,市场参与者对纯粹经济性的追求正在下降,相对地,各国对能源安全与绿色低碳转型的诉求在不断提升。在海外,即便煤价高企,煤炭生产商强劲的现金流也很难转化为对新产能的投入,“双碳”约束下煤炭行业低资本开支的格局难改,这将从未来的产能曲线上限制煤炭的供应弹性。在国内,保供稳价下煤炭供应与价格的相关性也将有所弱化,供应曲线将在保供、安全与环保之间寻求平衡。

另一方面,中长期的“双碳”愿景无碍煤炭在一段时间内依然是能源平衡和电力稳定的重要一环。煤炭在中国、印度等国依然是主体能源,出于对能源安全的考量,中、印等国仍然视煤炭为能源供应的压舱石,煤炭需求于相对经济增长的弹性依然较大。所谓能源安全,有两层意义,一是在供应链层面,两国将更多通过扩大或稳定自有产量以减少对外部资源的依赖,二是在电力系统稳定层面,煤电对于平滑可再生能源的波动性与季节性仍有一定意义。

因此,相比于2021年与2022年供应风险主导动力煤市场,对于2023年,我们认为需求端的不确定性可能更大。具体来看,疫后经济修复以及地产边际改善对水泥、冶金、化工等相关产业链的传导均将利好用煤需求,但节奏与修复仍需持续观察。制造业出口则可能受累与海外经济压力,但欧美通胀预期和加息节奏仍存变数、市场对衰退时点与程度仍有分歧。此外,天气一如既往是难以预测的因素,风光水等可再生能源的表现将左右煤电出力的多寡,超季节性的炎热或寒冷都将加剧用电压力。

在海外,俄乌余波尚存,能源市场的地缘风险依然高悬,以天然气为代表的能源风险未平,欧洲与日韩等地可能仍需煤炭阶段性填补能源缺口。但能源供应最紧张的时刻似乎已经过去,今冬温和气温与经济下行压力共同压制了能源价格。尽管代价高昂,但欧洲已接近完成了对俄罗斯能源进口的替代。海运煤市场也在逐步消化俄煤贸易重塑带来的供需摩擦。我们预计年内海外煤炭将趋于下行,高卡煤溢价也将大幅收缩。因此我们认为,今年煤炭市场的重心可能将回归国内,澳煤进口约束有所放松,印尼煤产量仍有上行空间,海运动力煤与内煤的价差可能将显著收窄。

总体而言,我们认为2023年国内动力煤的供需将更趋于均衡。防疫政策优化与“稳增长”或将支撑2023年动力煤需求,但供应端的弹性也较为充足,因此我们认为在当前的产能条件下出现短缺的风险不大,全年动力煤价格中枢或趋于回落(1000元/吨,QHD Q5500)。但煤价在电厂补库与开工旺季时价格可能有阶段性上涨的压力,电厂长协煤覆盖率的提升使得现货煤消费的主要驱动因素在于水泥、化工等非电需求,而电厂在旺季来临前的补库行为亦会挤占部分现货煤资源。同时基于产能充分释放的前提下,电厂库存将会全年维持相对高位运行,这意味着煤市的季节性特征可能有所弱化,旺季可能不旺,但淡季也有可能不淡。此外,动力煤期货持仓量的大幅收缩也意味着现货煤价将更多反映现实层面的供需。这将有助于我们判断动力煤价格的年内走势。

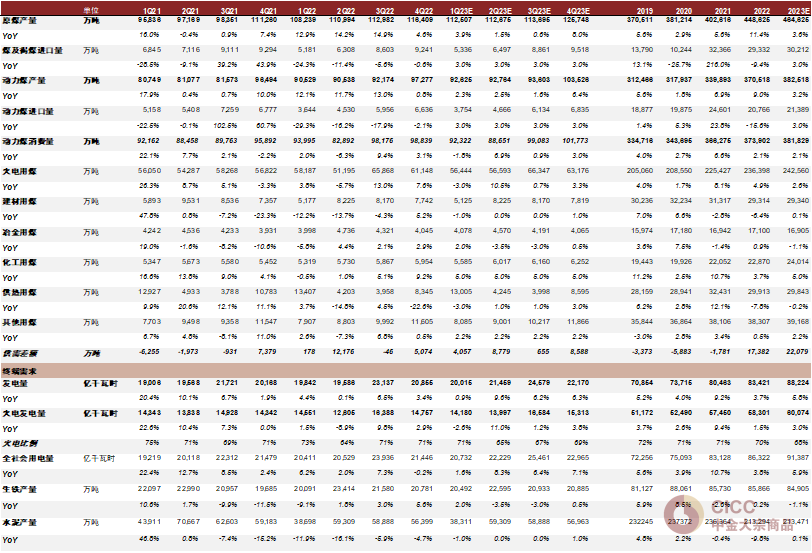

煤炭需求较经济增长仍有弹性

疫后经济修复将支撑电力消费增长

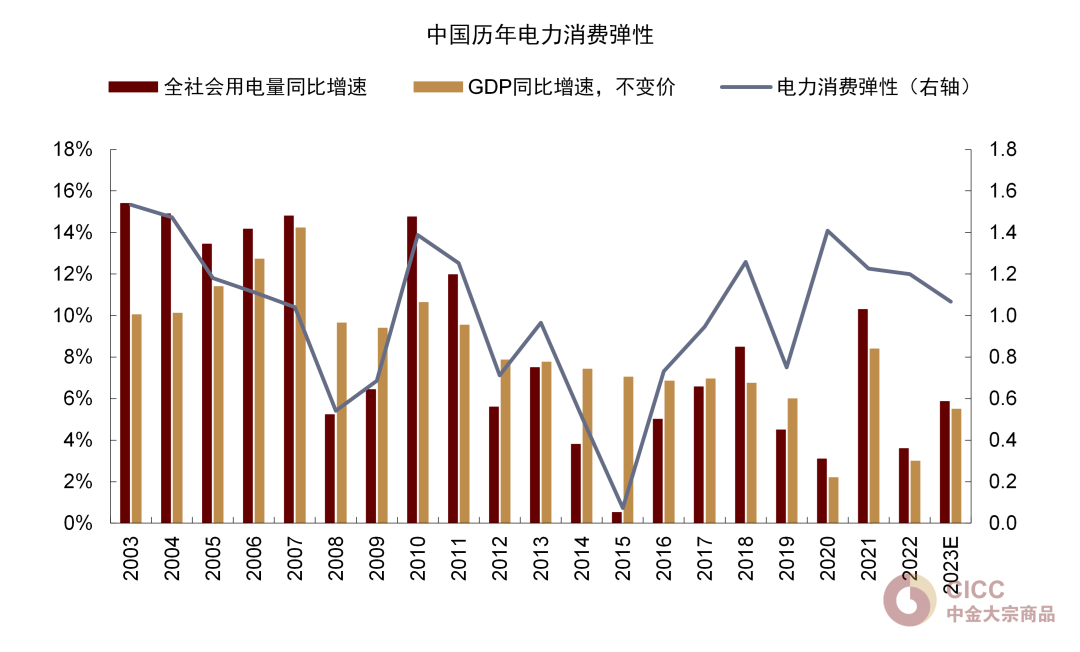

我们预计疫情政策优化后的经济修复将支撑2023年国内电力消费增长,同时火电增长相比于经济增速依然有一定弹性。我们用自上而下的方式去推导用电量增长,基于中金宏观组对2023年中国GDP增长5.5%的判断,我们预计2023年用电量将增长5.9%,相当于约1.07的电力消费弹性,较过去三年1.28的均值有所回落。

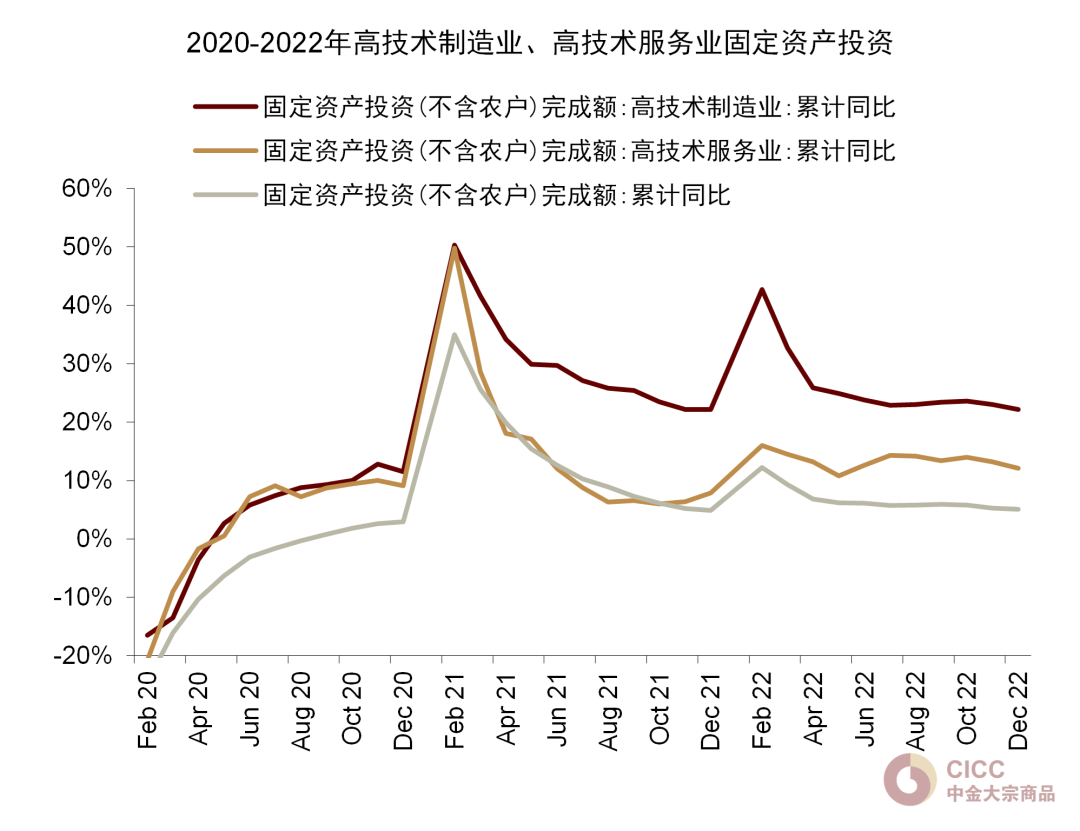

可以看出,疫情三年电力消费弹性处于高位,尽管疫情对经济增长造成拖累,但能源消费韧性较高,一定程度上体现了中国经济增长对能源消费的依赖程度可能有所上升。究其原因,一是化工、建材、黑色、有色等传统高耗能行业受益于投资主导的经济恢复以及海外能源危机背景下的中国出口替代,增长较为强劲。二是数字经济与新能源制造等新业态能源消耗量也增长较快。数据显示高技术制造业(包括硅料制造、电子元器件、集成电路等行业)和高技术服务业(数据中心等)固定资产投资完成额累计同比持续走高。三是近几年下游电气化程度不断加深,譬如新能源汽车渗透率已接近30%。

图表:中国历年电力消费弹性

资料来源:Wind,中金公司研究部

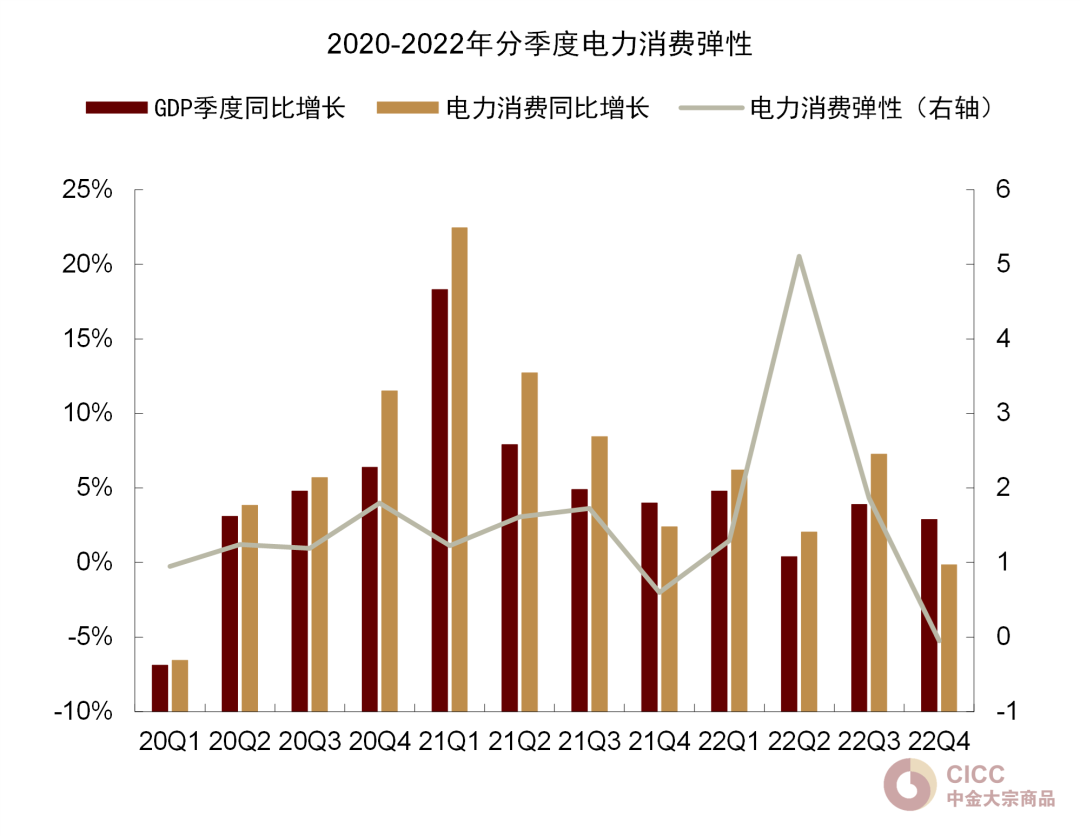

图表:2020-2022年分季度电力消费弹性

资料来源:iFind,中金公司研究部

图表:2020年-2022年高技术制造业、高技术服务业固定资产投资完成情况

资料来源:iFind,中金公司研究部

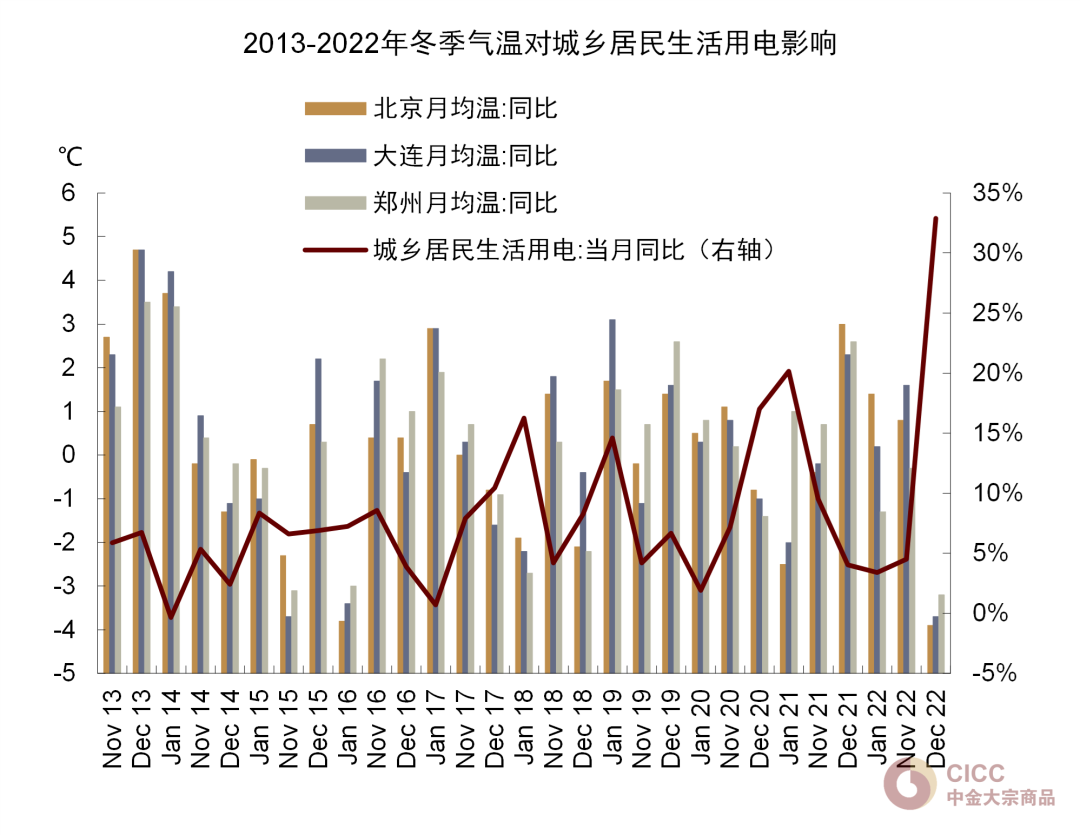

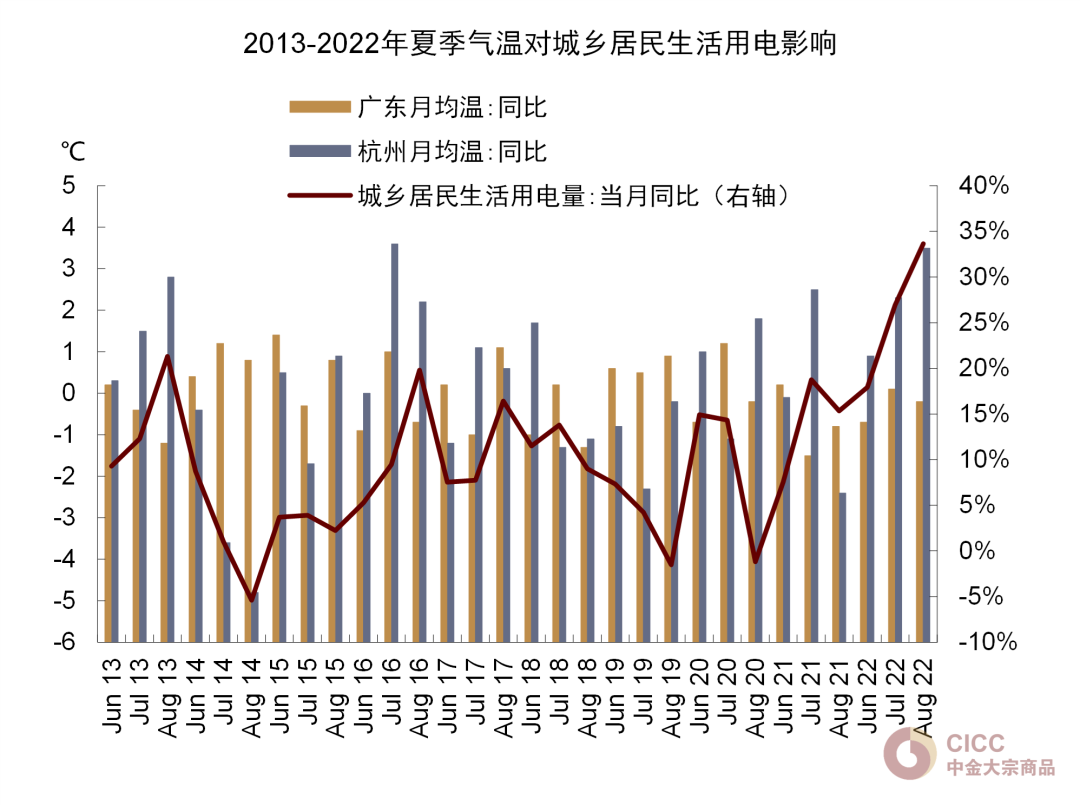

此外,疫情和极端天气也对电力消费弹性产生一定扭曲,譬如2022年2季度疫情高峰期当季度电力消费弹性一度增长至5.1,这可能是因为疫情冲击下电力消费相比于GDP增长更具有刚性。过去几年极端温度愈加频繁也可能加大用电压力。

图表:2013-2022年冬季气温对城乡居民生活用电的影响

资料来源:iFind,中金公司研究部

图表:2013-2022年夏季气温对城乡居民生活用电的影响

资料来源:iFind,中金公司研究部

在疫情政策优化的背景下,考虑到2023年经济修复可能以国内消费带动为主(中金宏观预测2023年社零消费总额增长7.7%,下同),而高耗能产业可能受累于出口压力(2023年出口增速预测-3.3%),我们预计今年电力消费弹性或较前几年有所回落。但电气化水平继续提升、基建支出强度维持高位、地产边际回暖等因素可能也将对电力消费弹性形成一定支撑。另外,今年夏天天气情况亦存不小变数。

风光水占比继续回升,但火电增长拐点未到

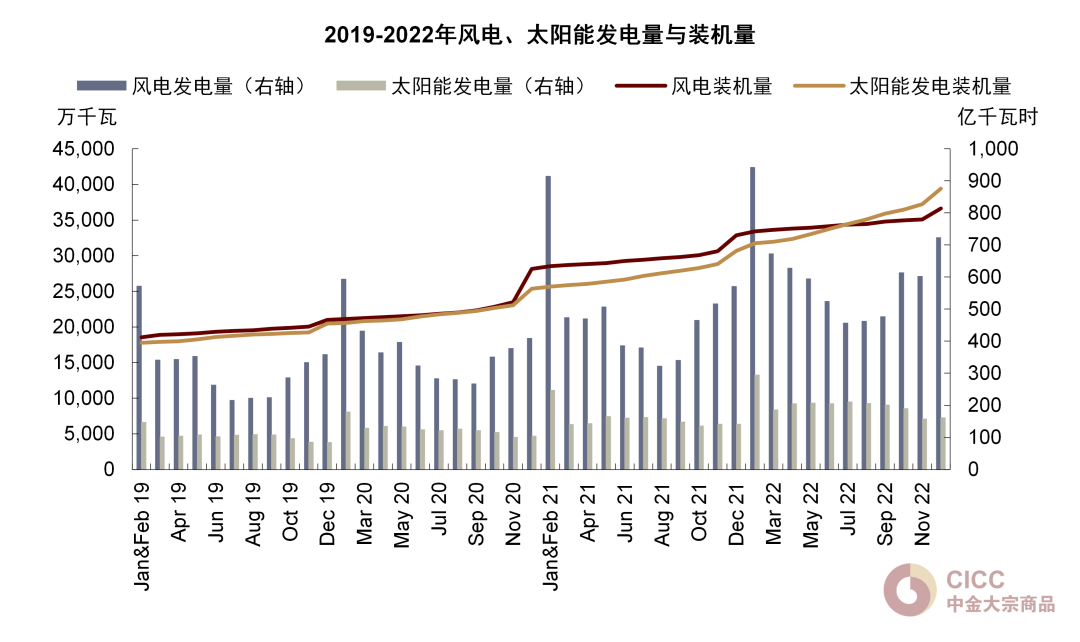

近几年风光装机量与发电量持续增长,对火电形成替代,但2021、2022两年水电则受制于来水较差出力较弱。总的来看,国家统计局数据显示2022年火电占总发电量的比重约为69.8%,较2021和2020年分别下滑约1.3个和1.4个百分点。与此同时,风、光占比已上升至10.9%(2021:9.2%、2020:7.5%),水电占比则下滑至14.3%(2021:14.6%、2020:16.4%)。

我们预计2023年风光的占比将继续回升,对火电进一步形成替代。根据去年底的国家能源工作会议[1]与中电联《2023年度全国电力供需形势分析预测报告》[2] ,2023年底并网风电装机量将达到4.3亿千瓦、并网太阳能发电装机量将达到4.9亿千瓦。同时,随着中国电力市场化改革的不断推进,电力系统对可再生能源的消化能力可能趋强。我们假设年内风光均匀装机,且利用小时数较近三年保持稳定,我们预计2023年我国风电发电量或将同比增长13%,太阳能发电量同比增长26%。

图表:2019-2022年风电、太阳能发电量与装机量

资料来源:iFind,中金公司研究部

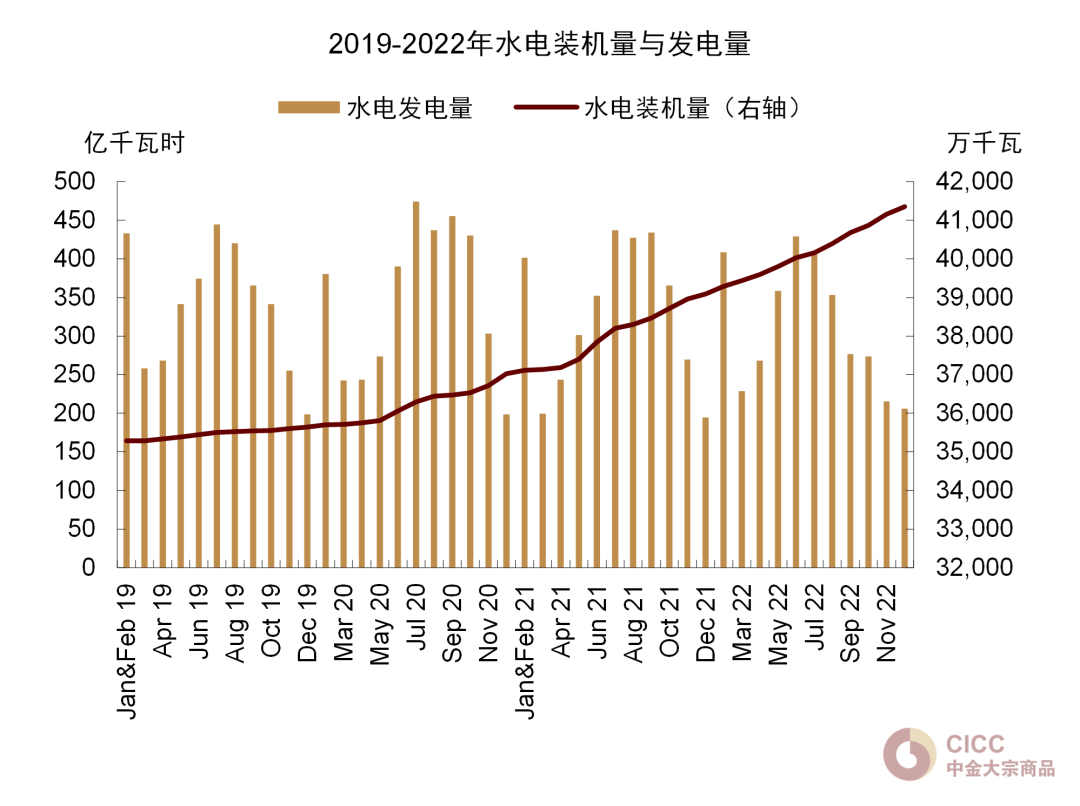

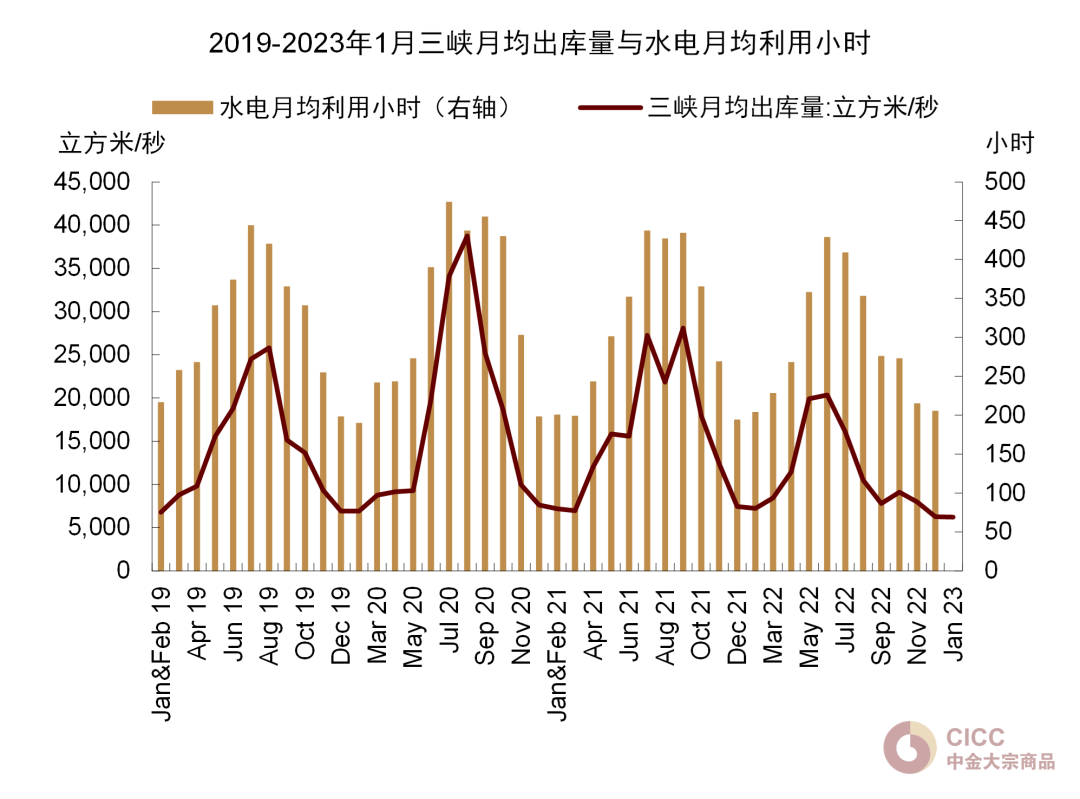

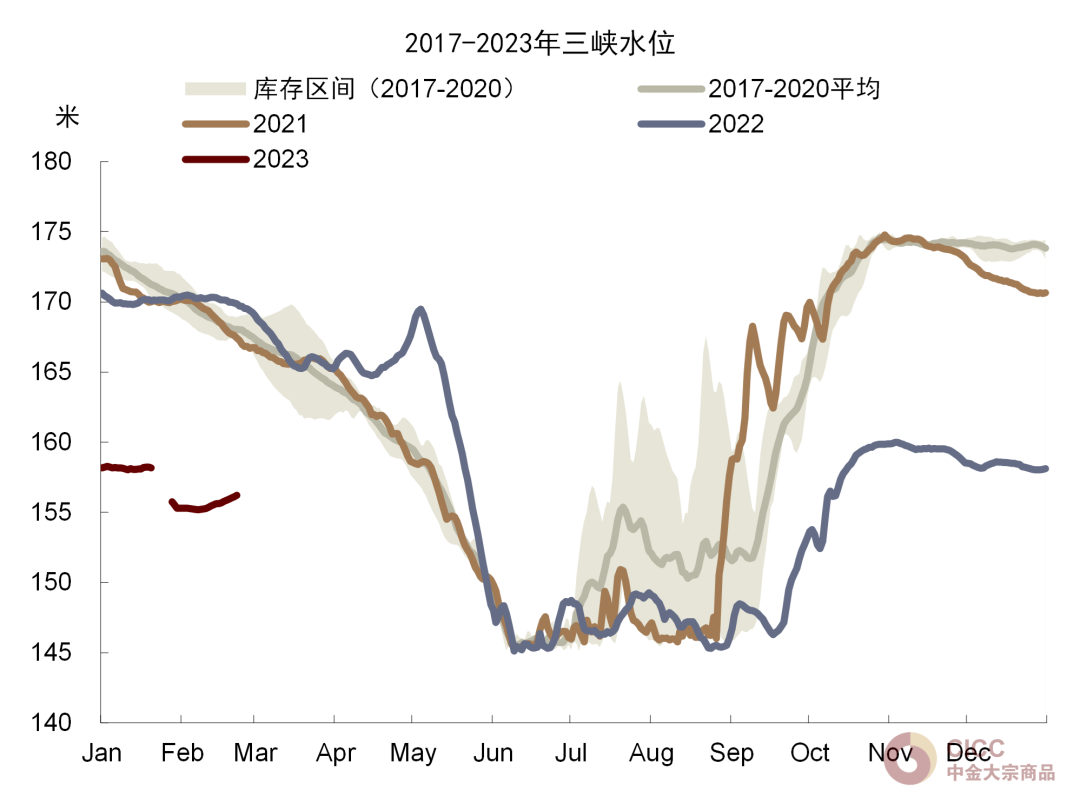

水电方面,近几年水电装机量虽有所提升,但利用小时数却受制于降雨少、来水较差等因素,我们看到2022年水力发电量较2020年甚至下滑了1%,同时期装机量提升了4322万千瓦(+11.7%),但利用小时数却下滑了约403小时(-10.5%)。我们按照中性预测今年来水情况,即水力发电利用小时数与2019年同期基本持平,我们预计今年水电发电量较去年的低基数可能同比增长13%左右。但气候条件可能仍是水力发电量最大的下行风险。因去年下半年降雨偏少未能有效蓄水,我们看到当前三峡水位处在历史同期低位。近期水电大省云南也因降雨偏少,上游来水减少,怒江干流水位持续下降,再次出现了工业限电的情况 [3]。

图表:2019-2022年水电装机量与发电量

资料来源:iFind,中金公司研究部

图表:2019-2023年1月三峡月均出库量与水电月均利用小时

注:水电月均利用小时截止至2022年12月

资料来源:iFind,中金公司研究部

图表:2017-2023年三峡水位

注:2023年水位数据截止至2月23日

资料来源:iFind,中金公司研究部

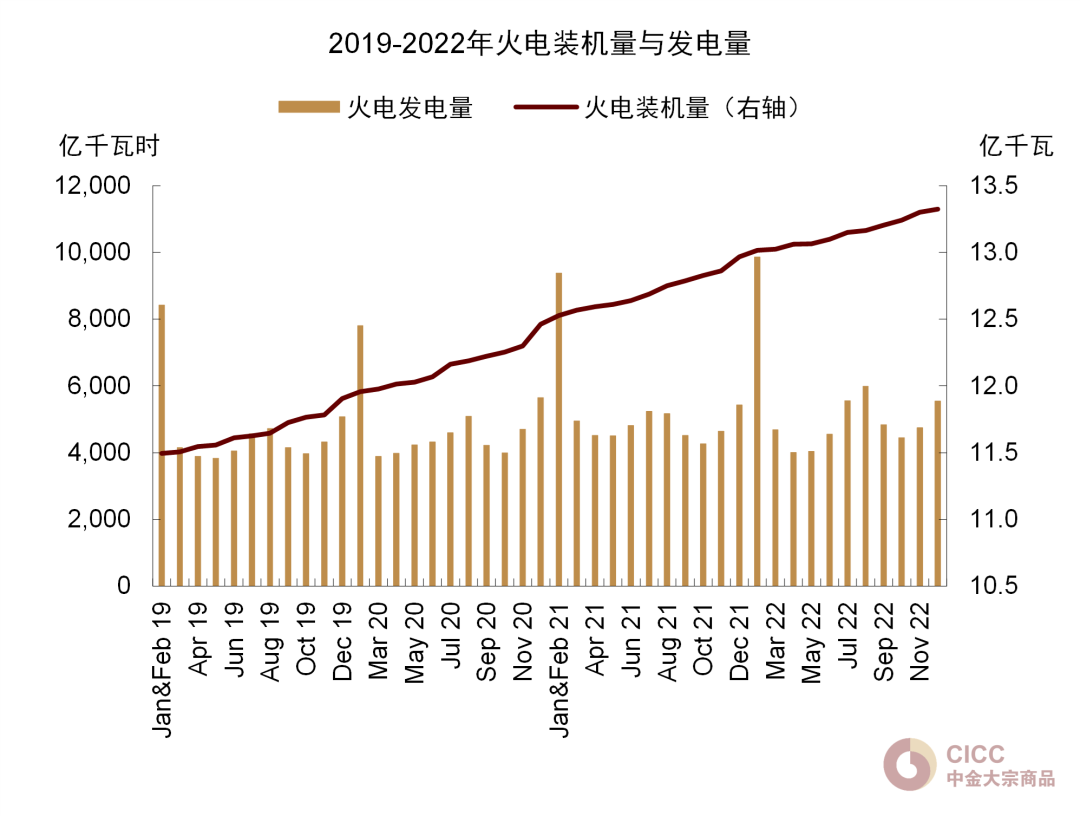

图表:2019-2022年火电装机量与发电量

资料来源:iFind,中金公司研究部

火电方面,虽然风光水持续形成替代,但我们认为当前风光水增量并不足以覆盖全部用电增量,火电拐点尚未至,我们预计2023年火电耗煤同比将增长2.6%,消耗实物动力煤24.26亿吨。可再生能源在电力系统渗透率的提高将放大其间歇性、波动性的缺陷,化石能源作为天然的能源储存介质,在储能技术大规模应用前,电力的需求与供应两端的匹配仍将依赖煤炭。

地产边际回暖对非电用煤的拉动仍待观察

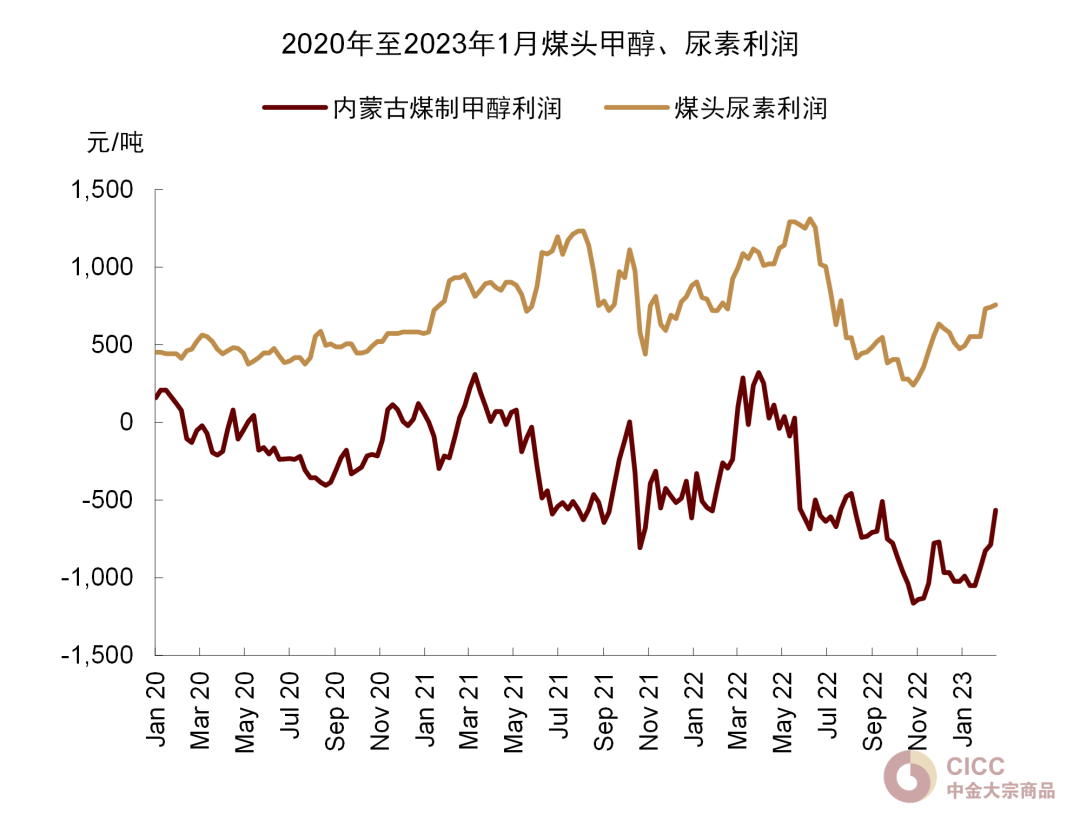

冶金和建材用煤方面,需求主要受高炉炼铁(喷吹煤)与水泥生产驱动,而背后主要是地产与基建开工及制造业需求。我们预计2023年生铁和水泥产量同比下滑约1个百分点和持平。我们对今年地产相关需求仍持较为谨慎的态度,地产需求侧的回暖向施工侧的传导尚需时日(中金地产组预计2023年新开工面积同比下滑5.6%,房地产投资同比持平微跌0.6%)。基建支出可能维持旺盛,对地产侧的钢材与建材需求形成一定对冲。制造业钢需则面临着出口压力与国内制造业投资的拉锯。另外,生铁产量还面临着今年废钢产出修复下的替代效应。化工用煤方面,煤价下行可能改善煤化工企业利润,我们预计2023年煤化工企业需求增量或达5%。

图表:2019-2022年我国粗钢、生铁、水泥产量

资料来源:iFind,中金公司研究部

图表:2020年至2023年1月煤头甲醇、尿素利润

资料来源:Mysteel,中金公司研究部

总的来看,我们预计2023年广义动力煤(不考虑炼焦煤)的消费量同比可能增长约2.1%。干旱、极端气温等气候条件的波动则可能对煤炭需求造成一定上行风险。从一次能源消费结构来看,据国家统计局2022年煤炭占一次能源消费的比重逆势提升了0.2个百分点,而石油与天然气比重合计下降了1个百分点,非化石能源比重消费上升了0.8个百分点。去年油、气价格大涨的情况下,在工业侧可能出现了煤炭替代油、气的情况。随着油、气价格有所回落,叠加新能源渗透率进一步提高,我们预计煤炭占一次能源的消费比重或将有所回落。

供应的价格弹性可能有所弱化

国内煤炭产量或将继续增长,关注安监压力

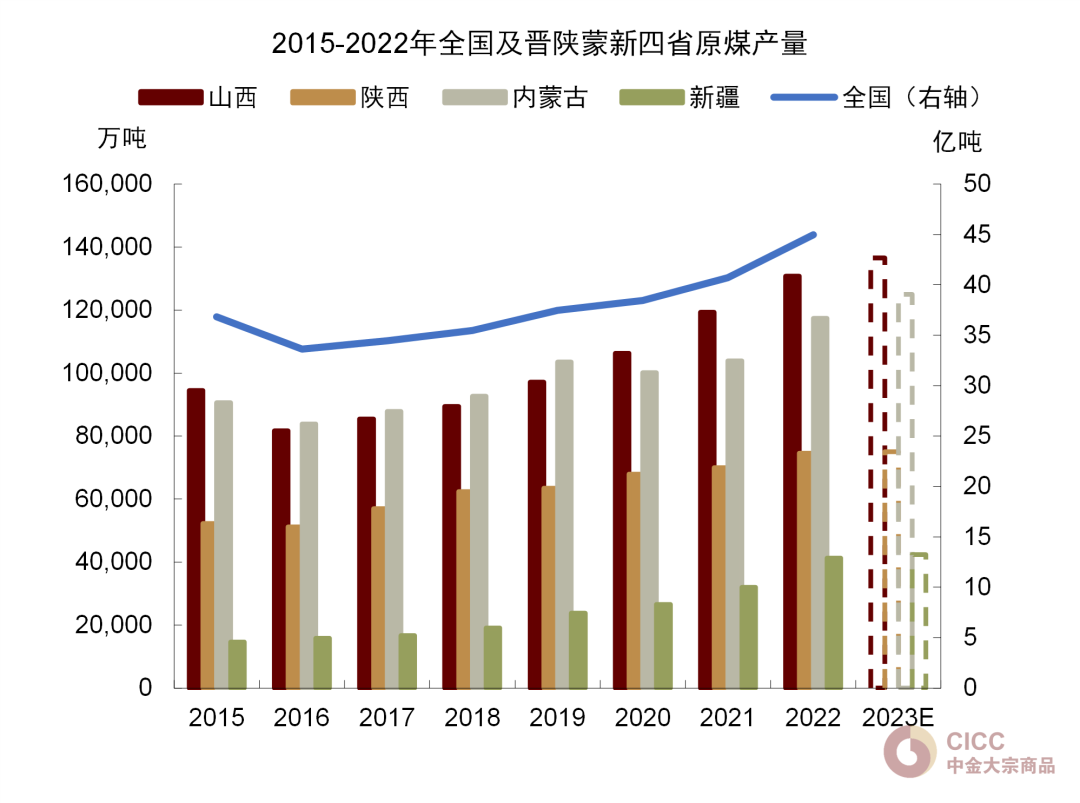

国内供应方面,我们预计国内煤炭产量或将进一步增长。2022年我国原煤、动力煤、炼焦精煤产量分别为44.96亿吨、37.05亿吨和4.94亿吨,同比分别增加了10.4%、9.0%和0.7%。主要煤炭产地省份中,晋、陕、蒙等已经公布2023年煤炭产量目标,山西省目标产量13.65亿吨[4](同比增加5785万吨)、陕西省目标产量7.5亿吨[5](同比增加396万吨)、内蒙古自治区目标产量12.5亿吨[6](同比增加7590万吨)、新疆维吾尔自治区计划新增外输800万吨,输电60亿千瓦时[7],两项折合实物煤约1070万吨。据此我们预计晋陕蒙新四省份合计增产可能在1.5亿吨左右。

从全国范围来看,若以2022年11月的历史最高日均原煤产量1304.4万吨作为产能上限,全年产量最高可达47.6亿吨。但考虑到煤炭生产的季节性,以及高强度生产下安全压力俱增,高产能利用率难以持续,该假设显然过于理想化。我们预计全年原煤产量增量可能在1.6亿吨左右。从结构上看,动力煤价格回落或将导致部分炼焦配煤回流至焦煤端,增加焦煤供应。综合以上分析,我们预计2023年全年原煤产量同比增长3.6%,动力煤产量同比增3.2%,炼焦精煤产量同比小幅微增。

图表:2015-2022年全国及晋陕蒙新四省原煤产量

资料来源:iFind,中金公司研究部

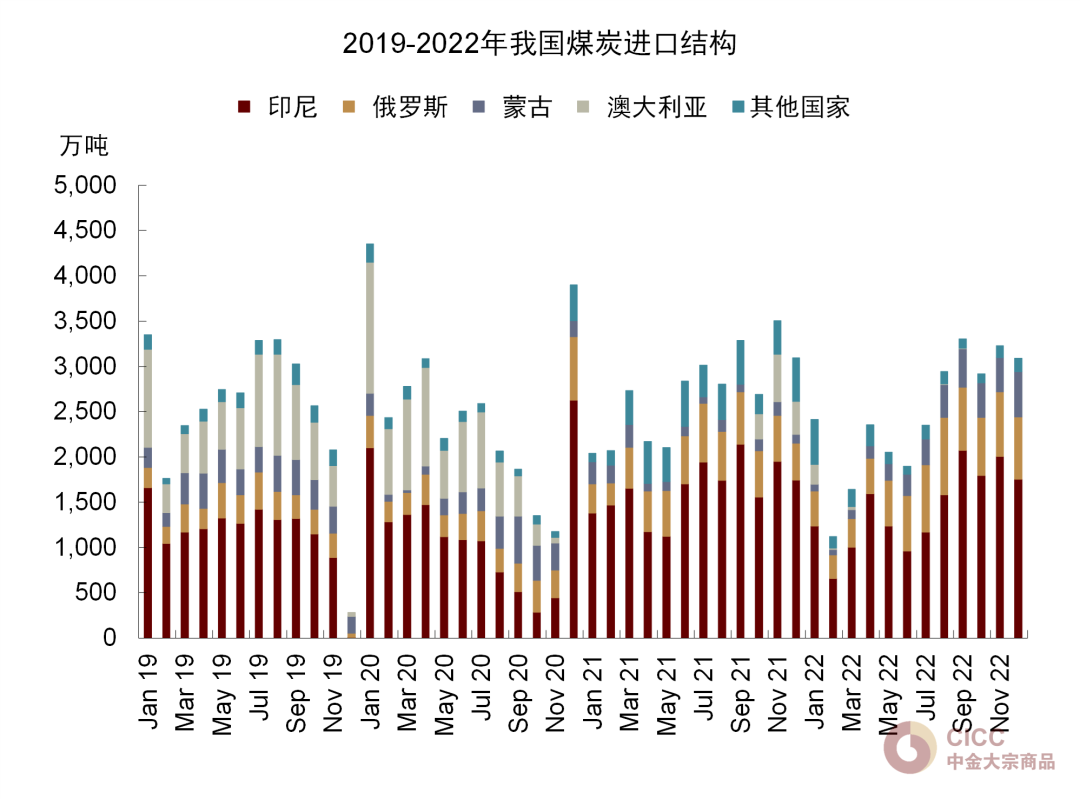

图表:2019-2022年我国煤炭进口结构

资料来源:MySteel,中金公司研究部

煤炭进口或有小幅提升空间

2022年我国煤及褐煤进口总量2.93亿吨,同比减少3036万吨(-9.4%),海外煤价相比于国内的高溢价是抑制进口的主要原因。分国别看,印尼上半年减量较为明显,俄煤与蒙煤进口一定程度上受益于零关税,俄煤向国内出口增量提升较快,蒙煤进口也恢复至了2020年的水平以上。

展望2023年,煤炭自产量的提升或对煤炭的进口需求形成一定挤压,但煤炭进口的核心因素仍在于海内外价差。受近期欧洲天然气价格大幅下跌影响,高热值海运煤价格近来亦显著回落。虽然最难熬的冬天似乎已经过去,但俄乌余波尚存,地缘风险高悬,海外能源压力仍在,西方对俄化石能源禁运后的结构性矛盾未被完全消化,天然气价格的波动中枢可能依然处在相对高位,煤炭对于欧洲与日韩等地区填补高价天然气缺口与新能源不稳定可能仍存一定意义。印尼煤等低热值煤需求亦有印度与国内的进口支撑。我们预计随着海外制造业有所复苏,海外煤炭价格在短期内可能也将逐步企稳。

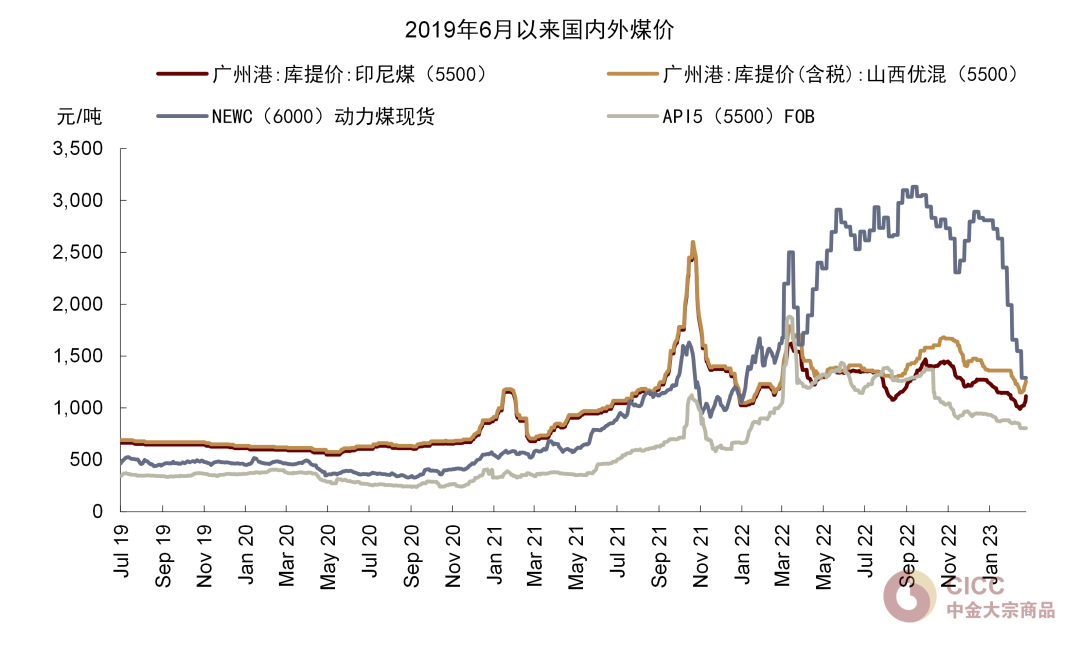

图表:2019年6月以来国内外煤价

注:API5数据截止至2月15日,NEWC数据截止至2月17日,广州港数据截止至2月23日

资料来源:Wind,CCTD,中金公司研究部

因此,全年来看,国内外煤炭价差或较去年明显收窄,但我们预计海外煤炭价格可能也难以出现显著价格优势。煤炭进口关税自2023年4月1日起亦将恢复,或将进一步限制了除印尼煤与澳煤之外的煤种的进口套利空间。

我们预计全年煤炭进口或有小幅增长。分国别看,印尼煤对中国进口或随其产量增长进一步上升,俄煤贸易向东转移的趋势将继续,但运力或形成一定瓶颈,澳煤进口约束有所放松,但政策不确定性仍存,同时澳煤价格并不具备明显优势,短期内进口量可能难以放量。

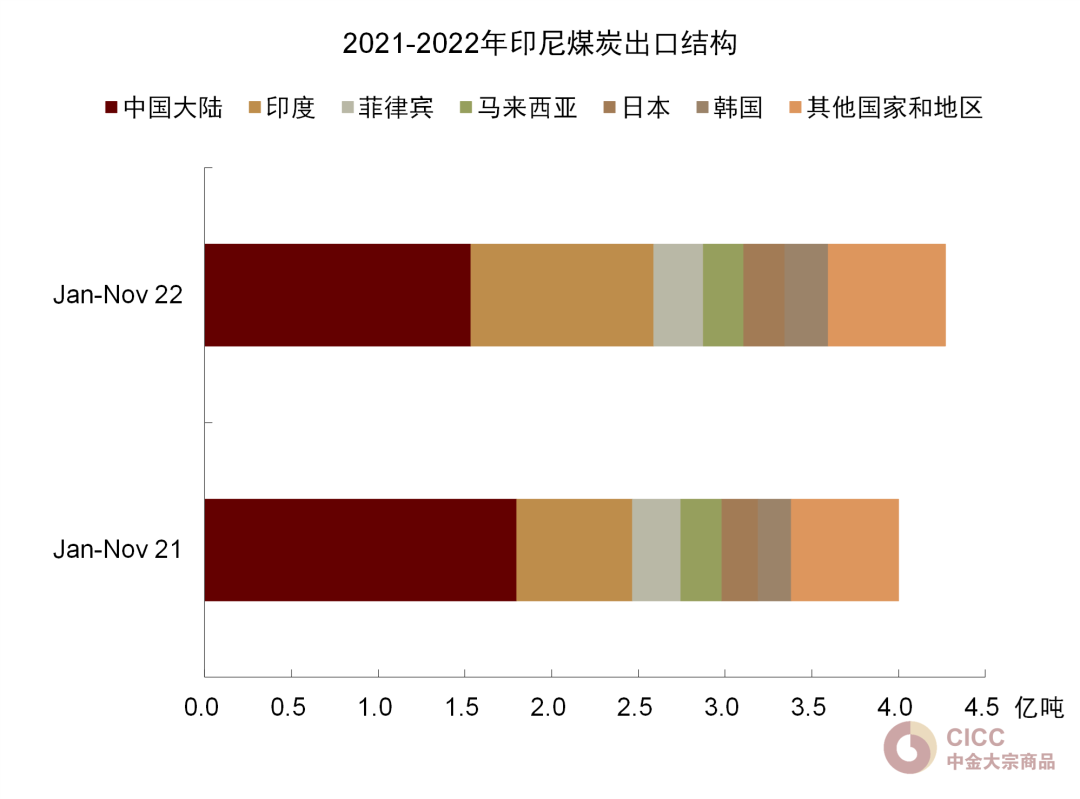

印尼是中国最大的煤炭进口国,2022年占总进口量约58%。据印尼能矿部,2022年实际煤炭产量达6.85亿吨,同比增长约11.6%[8],煤炭出口或达到4.94亿吨[9],创历史新高。2023年印尼计划生产和出口6.95亿吨和5.18亿吨煤炭,较前一年进一步提升。随着印尼进口潜力的提升,我们预计中国自印煤炭进口可能会进一步提升。但我们提示关注潜在的出口政策风险与热值下滑的问题。

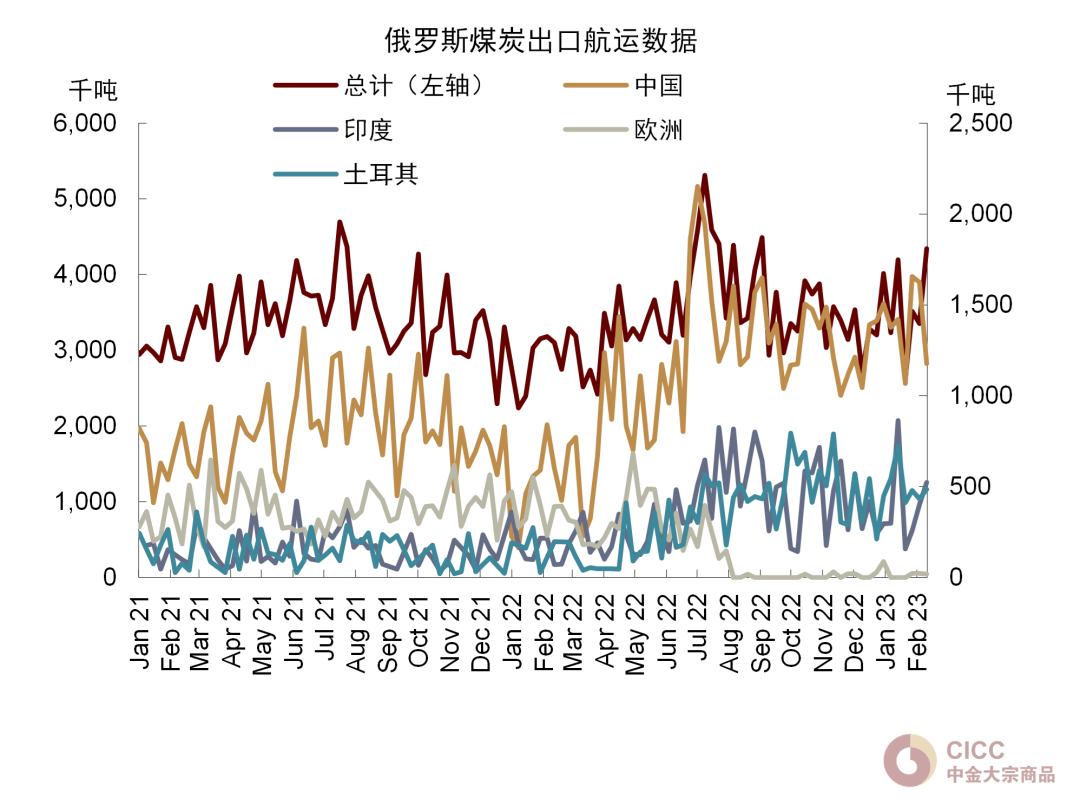

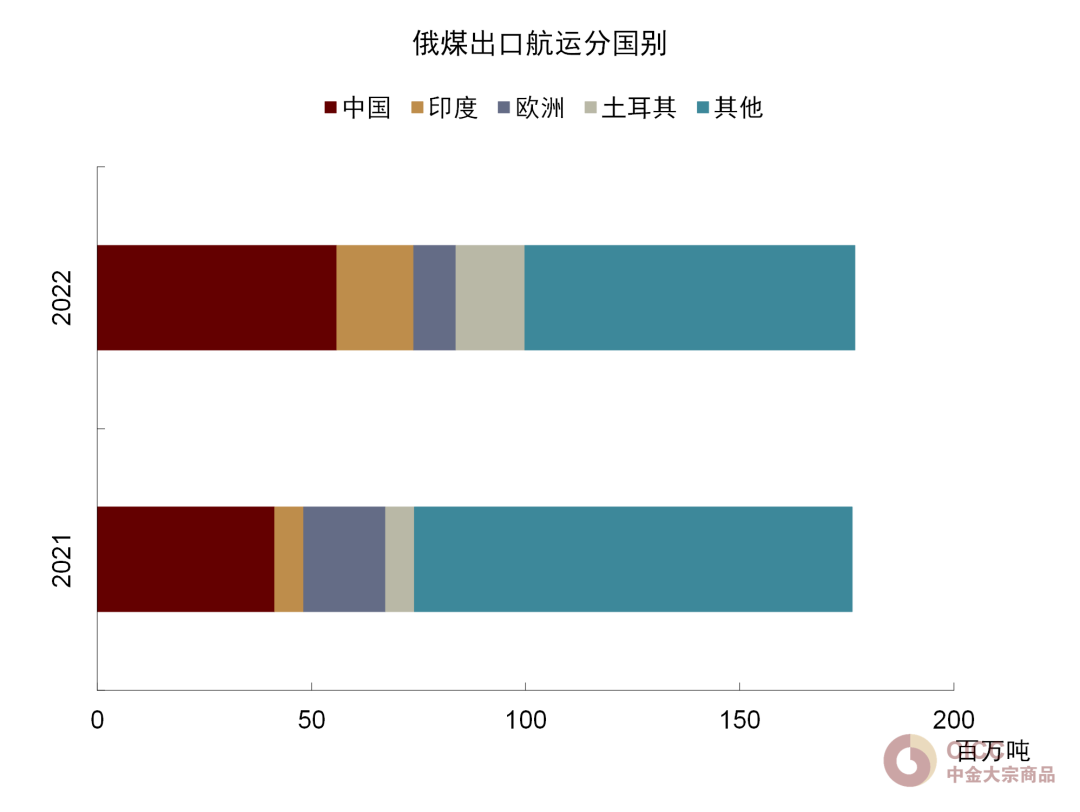

俄罗斯方面,欧洲对俄禁运导致俄煤贸易出现重塑,全年俄罗斯煤炭出口出现一定下滑,但对印度、中国等地出口不断增加。2022年俄罗斯煤炭产量总计4.44亿吨,略有增长,煤炭出口2.11亿吨,同比下降7.5%[10]。2022年我国进口俄罗斯煤炭6806万吨,同比增加1107万吨(19.4%)。展望2023年,我们预计俄煤进口可能进一步增长,但运力瓶颈可能限制俄煤向东方转运,俄罗斯已寄希望于减免煤炭出口税政策[11]与新建铁路项目[12]从而继续扩大出口。

图表:俄罗斯煤炭出口航运数据

资料来源:Refinitiv,中金公司研究部

图表:俄煤出口航运分国别

注:航运数据不考虑陆上运输,所以和实际出口数据会有一定偏差。俄乌冲突以后俄罗斯向欧洲的铁路运煤线路几乎完全停滞。

资料来源:Refinitiv,中金公司研究部

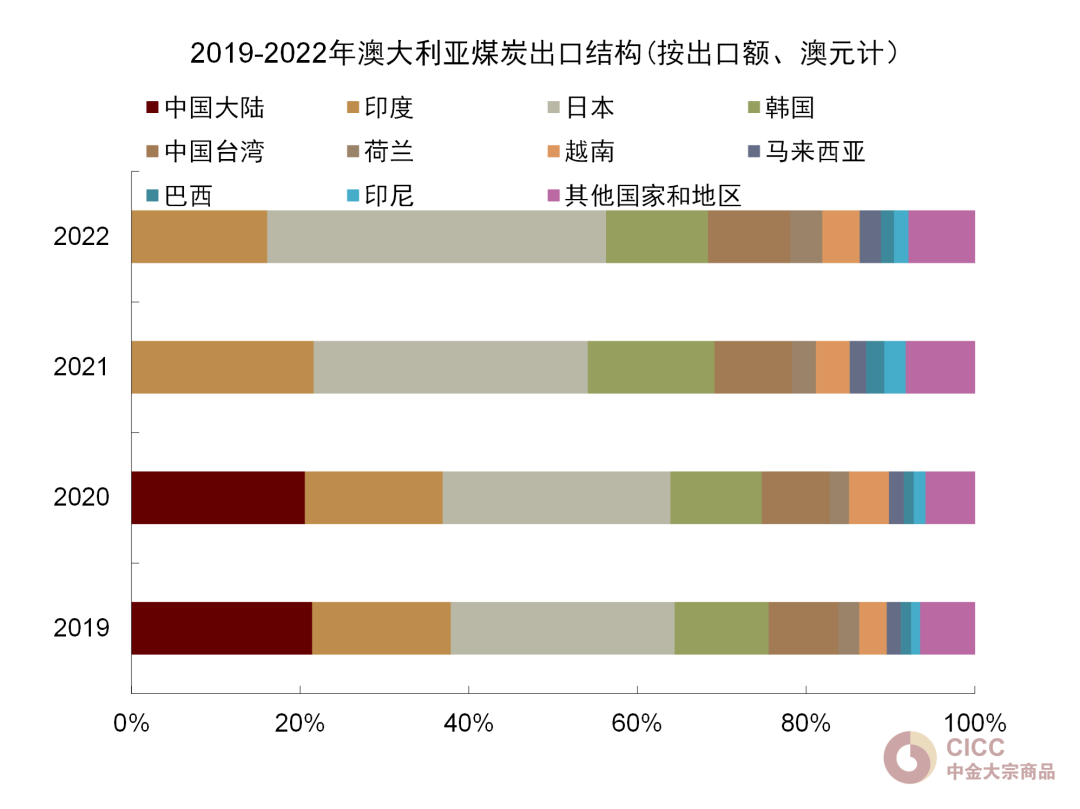

澳大利亚方面,据IEA预计,在暴雨影响下2022年澳大利亚煤炭产量约4.46亿吨,同比下降5.1%[13]。根据Australian government's Office of the Chief Economist -OCE发布的2022年4季度《资源和能源季报》[14],2022年澳大利亚煤炭出口量为3.43亿吨,同比下降5%。我们预计随着煤矿积水情况的缓解,2023年澳大利亚的煤炭产量与出口量或有一定反弹。澳煤进口约束自今年初出现部分放松,但我们预计对澳煤进口短期内仍不会有显著增量。一方面澳煤进口渠道仍比较有限,另一方面,高卡海运煤的稀缺性使得澳洲煤可能并无价格优势。过去几年澳洲煤炭出口结构出现较大变化,资源重新分配也需时日。

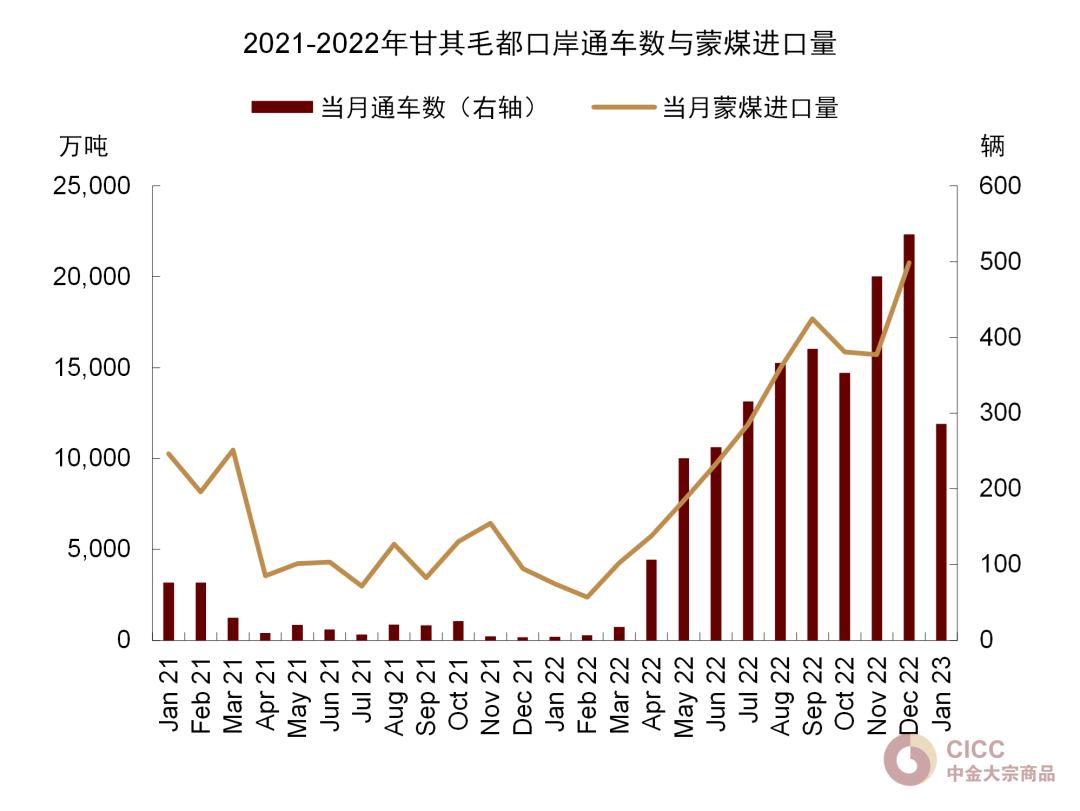

蒙古方面,2022年我国从蒙古进口煤炭3105万吨,相比于2021年的低基数同比增长了93.2%,其中炼焦煤2561万吨,同比增加1157万吨(82.5%)。我们预计2023年蒙煤进口可能随着疫情政策优化与基建提升有进一步的增长空间。塔本陶勒盖煤矿-嘎顺苏海图口岸的铁路已于去年通车,但进口潜力的释放仍有待嘎顺苏海图/甘其毛都口岸跨境铁路的建成[15]。但政策变动对蒙煤进口量价的影响仍待观察。据中国煤炭资源网消息,2月份开始,蒙古珍宝塔本陶勒盖公司(ETT)将停止与中国买家直接签署销售协议,转而通过蒙古国证券交易所进行合同拍卖,同时其他煤炭企业也将从坑口价结算转为边境价结算[16]。

图表:2021-2022年印尼煤炭出口结构

资料来源:CCTD,中金公司研究部

图表:2021-2022甘其毛都口岸通车数与蒙煤进口量

资料来源:CCTD,中金公司研究部

图表:2019-2022年澳大利亚煤炭出口结构(按出口额、澳元计)

资料来源:CCTD,中金公司研究部

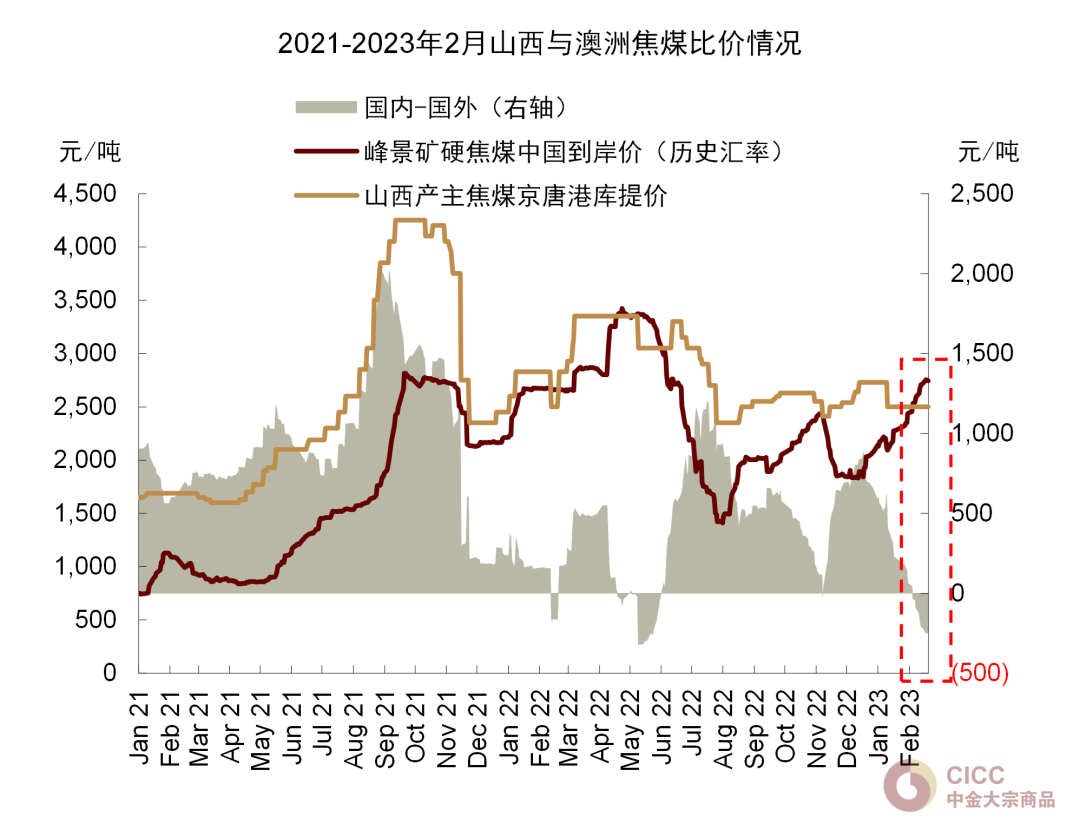

图表:2021-2023年2月山西与澳洲焦煤比价情况

资料来源:CCTD,中金公司研究部

2023年价格中枢或将继续回落

从基本面的角度来看,2023年煤炭需求虽仍有增量,但供给侧弹性亦比较充足,因此我们认为在当前的产能条件下出现短缺的风险不大,供需可能进一步趋于宽松,我们预计2023年动力煤的价格中枢或较前几年进一步回落(1000元/吨,QHD Q5500),但煤价在电厂补库与开工旺季时价格可能有阶段性上涨的压力。极端天气与安监压力可能分别是需求侧与供给侧的主要风险来源。从价格的年内走势来看,我们预计自一季度末起,下游复工复产可能对煤价形成一定带动,但夏季煤价向上动力或比较有限。三季度地产开工企稳修复或对价格形成一定支撑,在四季度度过电厂补库阶段后价格或将走弱。

需要注意的是,市场煤价的供需情况可能并不如平衡表所体现的那么宽松。随着电厂长协煤比重的不断提升,现货煤炭供应可能并不一定同步增长。另一方面,市场煤的需求主要取决于建材、冶金、化工等非电用煤,以及电厂在补库阶段的现货煤采购需求。因此动力煤的消费旺季(冬、夏)往往是市场煤的消费淡季,这一时段的煤炭消费的保障主要依靠电厂去库来满足。非旺季电厂的补库需求也无法在平衡表内体现。

图表:2023年动力煤平衡表

资料来源:国家统计局,海关总署,WoodMac,Wind,iFind,中金公司研究部

图表:海外主要煤炭价格预测

资料来源:WoodMac,中金公司研究部

本文转载自微信公众号“ 中金大宗商品”,作者:王炙鹿、郭朝辉,智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP