危机尚未结束!美国银行业仍从美联储借入1639亿美元紧急资金,仅略低于前一周

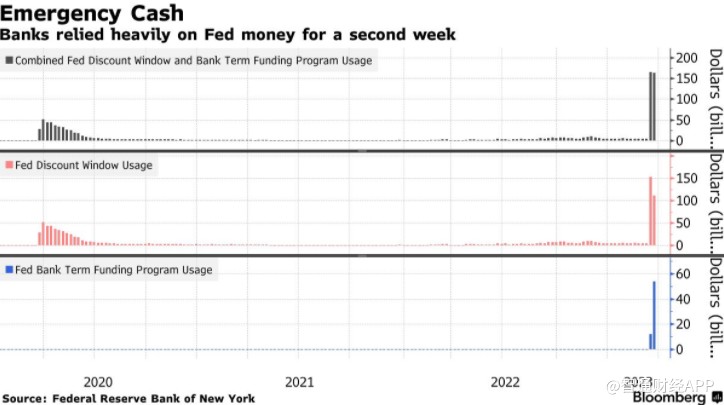

智通财经APP获悉,最近一周,银行仅小幅减少了从美联储两项担保工具获得的借款,这一迹象表明,金融机构正在利用美联储的流动性。美联储周四公布的数据显示,截至3月22日的当周,美国金融机构的未偿借款总额为1639亿美元,而此前一周为1648亿美元。

数据显示,金融机构从美联储的传统担保贷款计划(即贴现窗口)借入的资金为1102亿美元,而前一周未偿信贷规模达到创纪录的1529亿美元。这些贷款最长可延期90天,并且该窗口接受多种抵押品。

银行定期融资计划(BTFP)的未偿借款为537亿美元,而前一周为119亿美元。在硅谷银行和签名银行倒闭后,美联储宣布进入紧急状态,BTFP于3月12日开放。在该计划下,信贷可以延长一年,抵押品受到更严格的限制。

银行已连续第二周严重依赖美联储的资金

美联储向联邦存款保险公司为解决硅谷银行和签名银行问题而设立的过渡性银行提供的贷款从上周的1428亿美元升至1798亿美元。

加拿大皇家银行资本市场美国利率策略主管Blake Gwin表示:“目前没有任何迹象表明形势没有蔓延。”

融资市场一直显示出压力迹象,不过随着美国监管机构采取紧急措施,压力有所缓解。

尽管如此,人们仍担心存款是否会继续从银行流向金融系统的其他地方。货币市场基金最近一直在大量吸纳现金,这在很大程度上是由于储户将资金从美国银行抽走。

截至3月22日的当周,货币市场基金的资金量攀升至新高,因为对银行业的担忧继续冲击全球市场。

最初,资金流动主要是由更具吸引力的利率推动的,但对一些较小银行稳定性的担忧在本月推动这一趋势。

美联储主席鲍威尔周三将基准利率上调25个基点,至4.75%-5%区间。当被问及这是否会加剧银行系统的问题时,鲍威尔表示,他确实在努力收紧经济的借贷成本,同时为银行提供充足的流动性。

他表示:“当我们考虑银行的情况时,我们关注的是我们的金融稳定工具,特别是我们的贷款安排。”

扫码下载智通APP

扫码下载智通APP