秃鹫投资:1.5倍PB的招行(03968)与0.64倍的民生(01988),选哪个?

本文来自“雪球网”,作者为“秃鹫投资”,原文标题为《1.5倍PB的招行与0.64倍的民生究竟该选哪个?》。

有球友提问关于民生银行的问题,刚好银行也是我持续关注的一个行业,三季报基本都公布了,所以再写几句:

之前曾经说过,个人认为,长远来看,金融企业(杠杆型的金融企业)核心的优势是在负债端的优势,不管银行还是保险公司都是如此,而且只有负债端的优势是相对可持续的,相对稳定的。资产端的收益率很难做出差异,即使有差异也是很难持续的,或者短期做出差异,长期来看有可能是要付出代价的(比如平安银行最近宣传的坏账很低的高利贷产品新一贷)。而且负债端的优势可以延伸到资产端,由于负债成本低,所以它可以接受一些收益率相对较低的资产(如贷款给一些信用较好的企业),从而获得较高的资产质量。这是一个良性循环;而负债成本高的银行则陷入一个恶性循环的链条。所以,负债是根本。

从这个角度来看,国内银行类上市公司,有哪些是有着持续优势的。

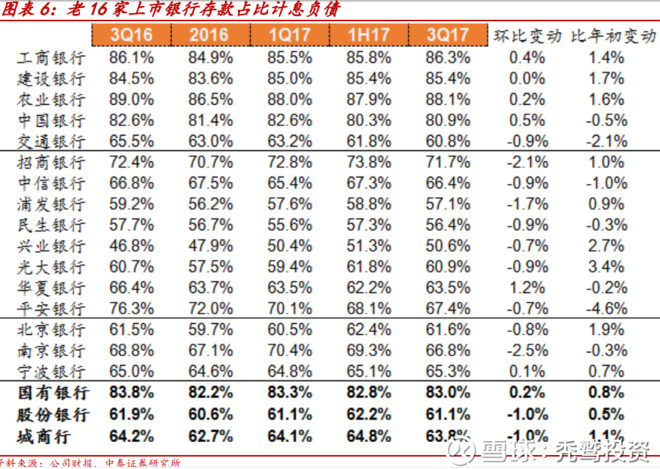

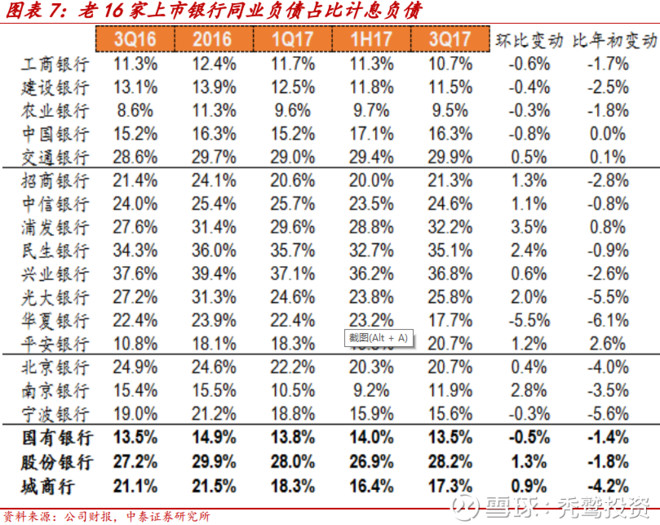

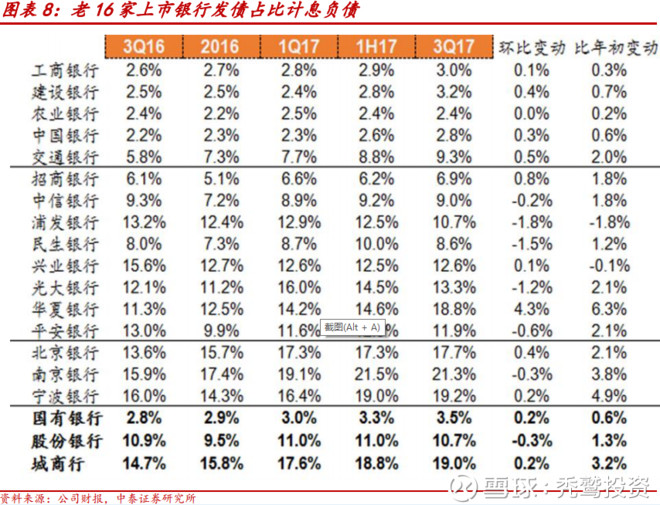

银行的负债大致可以分为三类:分别是银行存款、同业负债、发债。负债成本率由结构决定:即存款、同业负债、债券各自的占比。一般来说债券成本率高于同业负债成本,其又高于存款成本。所以一个很显然的一个结论是存款的占比越高越好,发债的占比越低越好。从下面三张图上可以很清楚的看到,四大行的存款占比都在80%以上,工行最高86%;股份制除招行之外都在70%以下,招行最高71.7%。而且这个占比相对稳定。各家的优劣势一目了然。

除了结构的差异之外,更主要的是同一负债手段下的成本差异,比如说同为存款,存款成本最低的招商银行比最高的平安银行低0.7%个点,业内的人士理解存款成本低0.7%意味着什么?(只找到2015年的数据,不影响结论)

所以,结论其实比较明显,四大行与招商银行的负债端的成本优势还是比较明显,四大行在负债端的优势是多方面的,而招行则主要来自于零售,也就是to C业务,这也是为何平安银行的零售数据稍有好看,资本市场就给以热烈的反应。这也是今年以来四大行及招行大幅上涨,而其它股份制银行略显掉队的原因。

而民生银行、浦发银行、兴业银行过去那么多年之所以能够维持不低于招行及四大行的一个ROE水平可能主要应归功于资产端的高收益率,以及杠杆水平的差异。

个人也确实认为四大行及招行是目前最有竞争力的银行,但是这两类银行的估值差异究竟应该保持多大是合适的?结合彼此的资产质量,0.64倍PB的民生银行与1.5倍PB招商银长期来看,哪个更便宜?可能不同人有不同的判断,就像巴菲特所说他对于以低价买入一个二流银行没有丝毫的兴趣。但在当下,这二者之间我个人会选民生银行,但我也同样认为招行和民生的PB水平的差异会长期存在,只是不应该有那么大差异。

扫码下载智通APP

扫码下载智通APP