瑞声(02018)乐享iPhone超级周期 Q4起拥抱多重成长动力

本文来自天风证券的研报《瑞声科技(02018):拥抱iPhone超级周期,迎接光学高速赛道红利》,作者为天风证券分析师张昕。

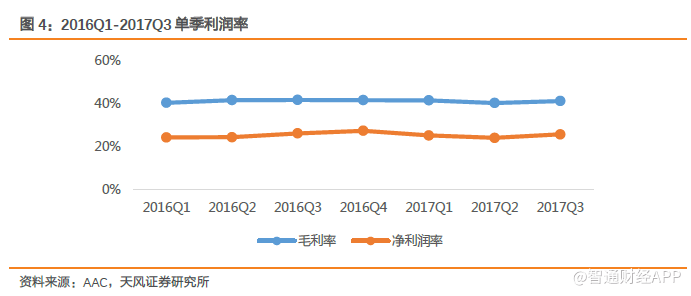

瑞声科技(02018)2017年1-9月收入达139.68亿元,同比增长43%,净利润34.93亿元,同比增长42%,再创新高;2017年1-9 月,公司毛利率和净利润率分别为41.1%和25%,分别略降0.3个百分点和0.1个百分点。2017Q3单季,公司收入和净利润分别同比增长27%和24%,单季毛利率达41.3%,净利润率达25.7%。

智通财经APP获悉,天风证券发表研报称,看好瑞声科技声学业务迎来iPhone超级周期,光学卡位高速赛道弹性放量,触控马达随市场渗透量价齐升,射频结构件+3D玻璃打开5G时代新空间。维持“买入”评级,上调6个月目标价至165.57元人民币,约合194.77港元。

业绩符合预期,Q4起拥抱多重成长动力

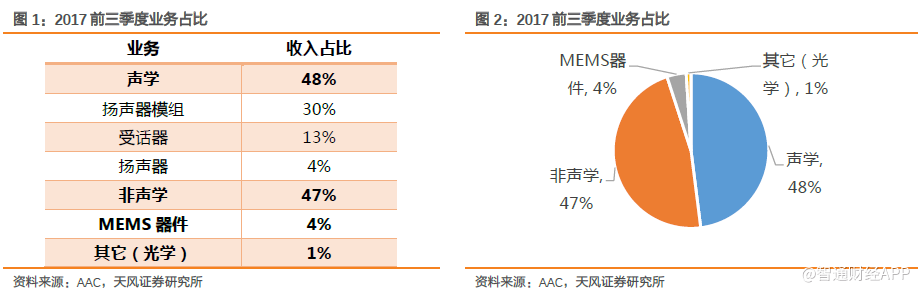

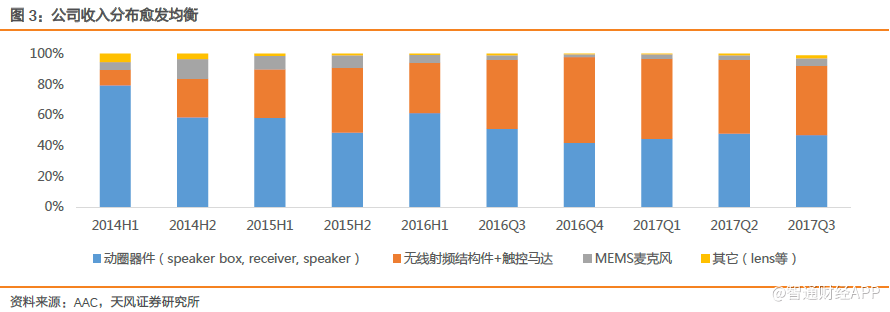

2017 年第三季度,公司再次实现创纪录收入,同比增长27%;其中声学业务同比增长17%,收入占比超过47%;无线射频结构件和触控马达同比增长29%,收入占比超过45%;同时光学解决方案已经顺利出货给中国客户。

前三季度公司的研发费用率达8.2%,维持高位;单季利润率相比去年同期略有下滑但仍维持高位,天风证券判断主要由于iPhone X量产延迟导致大量高单价新品收入确认延后,情况将在Q4 起得以明显改善。公司的业务结构愈发均衡,预计非声学业务占比将持续上升,多重动力支撑公司进入高速增长轨道。

享受iPhone超级周期,光学赛道高速放量

声学

天风证券从产业链了解到,A客户17年旗舰机型的声学零件打造了立体声效果并进一步提升了防水等级,相较上一代机型而言单价有80-100%的增幅,达约12 美金,而另外两款新机型也有性能的升级、单价预计持平。公司份额稳定,长期积累的技术优势更转化为了高于行业5-10%的利润率水平,本次大幅升级的声学设计也进一步提升了行业壁垒。

iPhone X组装良率已达较高水平,进入量产阶段并且产能持续爬升,三季度备货平淡反而意味着未来iPhone X热销所带来的高业绩弹性。同时天风证券判断,受量产推迟影响,与往年iPhone 备货高峰出现在四季度不同,iPhone产业链有望在2018Q1 出现淡季不淡的稀有情况,届时公司的出货量与业绩都将迎来较高的同比增长,持续超市场预期。

安卓客户方面,声学升级仍在持续,立体声、防水、轻薄等品质要求已经从旗舰机型渗透至中端产品,市场规模快速扩大。管理层表示,对安卓客户推出的声学新设计预计ASP 提升至少30%,明年的出货量超过1.5 亿,从项目进展看持续乐观。从产业链了解到,不同于市场的担心,安卓客户的声学升级为公司带来的增长仍在加速,毕竟声学器件单价仅占BOM 的2-3%,而A 客户对行业的带领实际上安卓阵营为保持竞争力也不得不跟随。

光学

瑞声科技已经实现对国内客户的顺利出货。产能方面,管理层希望18 年底前建成5-10M 的WLG(wafer-level glass)月产能,并希望实现5-10M 的混合镜头月出货,目标ASP在2美金以上;目前公司的塑胶镜头已经达到了10M 的月出货量,其中约90%都是5P 镜头,预计年底达到20M 的月产能、并在18Q1末实现20M 的月出货,在18年6月底建成30M的月产能并尽量达到30M 的月出货量。无论从公司的产能扩张、客户需求还是出货结构来看,公司光学业务的进展均大幅超越市场预期。

公司在光学领域已深耕多年、布局深远。从需求角度看,3D sensing需要玻璃的耐高温等特性实现部件的功能;在前摄成像方面,直径和厚度都需要越来越小,因此对进光量和光圈的影响很大,而一片玻璃镜片往往能实现不止一片塑料镜片才能实现的光学效果;在后置摄像头方面,玻璃同样能实现更好的成像,因此玻璃是镜头要提升性能需要使用的基本材料,这也是公司着力发展WLG 的重要原因。

从工艺角度看,公司在wafer-level glass领域更拥有全球极稀有的晶圆级玻璃加工技术,从精度、良率和效率等多个角度均能实现超越传统模压工艺的效果。公司2009年投资日本的光学镜头设计公司,2010 年投资欧洲的微型光学器件公司KALEIDO 的部分股权、2015年完成100%股权收购,此前也曾收购过Heptagon,已经拥有世界一流精度水平的模具设备和先进加工能力,100%配备高精度、高效率全自动生产线,从实验室设备研制出了大批量生产的设备,无论塑胶镜头还是玻璃镜头的生产工艺及良率都已达到较好水平,而这些也都是公司打造的高竞争壁垒。

天风证券从产业链了解到,公司致力于从3D sensing打开市场空间,目前大客户认证进展顺利,在细分领域打造了不可或缺的核心竞争力,明年起便可能为公司贡献巨大弹性;成像镜头方面同样有韩系及大陆客户进展顺利。长期而言,玻璃镜头的技术储备更为供公司进入汽车市场打造了坚实基础,看好公司在光学领域厚积薄发,持续贡献弹性。

触控马达

公司为A 客户触控反馈马达的核心供应商,这也是公司继声学之后把握的又一重要入口。事实上,多项智能手机的升级都催生了对触控马达进一步升级换代的需求:

1)OLED 渗透加速,为实现屏幕曲面、可弯,机身侧键需去掉、改为触控马达;

2)防水等级提升,home键等按钮需要从实体按键转为触控反馈。展望未来,随着智能手机对节电、反应速度、轻薄等性能要求提升,触控马达还有大量的升级空间;而客户对于马达升级换代的不断提升的需求,也变相提升了现有供应商的竞争力、拓宽了马达行业的护城河。

天风证券从产业链了解到,公司为A 客户供应LRA 马达单价近10 美金、份额居首,具备多年技术壁垒,并且在暂无新供应商入局、同业份额有望降低的情况下,供货份额有望在今明年持续提升。就安卓市场而言,触控马达向安卓机型的渗透才刚刚开始,单价虽较低但有望快速增长,管理层也预计公司18 年有望实现3000-5000 万的出货量。

射频结构件

公司在射频结构件领域从金属机壳+天线的一体化解决方案入局,从乐视等品牌持续向上渗透至HOV、小米等大客户,在安卓客户的旗舰和中端机型都赢得了诸多项目份额,无论是单价还是订单的稳定性都得到了进一步的优化。公司更积极投产3D 玻璃并收到了多个主流安卓客户的需求。

已建好1M 的月产能,预计18Q1 末会建满近2M 的月产能,管理层也预计18 年Q2 公司的3D 玻璃有望达到2-2.5M 的月度出货。公司拥有出色的模具注塑能力,并且诸多核心设备都由自己生产、制造,提升良率并降低成本,未来打造金属机壳+3D 玻璃的方案,把握5G 大时代的要求、实现新世代产品卡位。

估值与盈利预测

天风证券看好公司声学业务迎来iPhone 超级周期,光学卡位高速赛道弹性放量,触控马达随市场渗透量价齐升,射频结构件+3D 玻璃打开5G 时代新空间。预计公司17-19 年归母净利润分别为54.05、84.44 和117.52 亿元,16-19 年复合增速达43%;当前时点给予公司18年PE 24 倍,上调6个月目标价至165.57元人民币,约合194.77港元,维持“买入”评级,持续推荐。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP