华创证券:站在新一轮周期起点 白酒呈现布局良机

前言:近期我们前往成都参加春糖会及部分酒企经销商大会。然春糖展位林立、人流如织的同时,市场对当前复苏成色及新周期景气度的判断出现分歧,叠加3月部分宏观指标较弱及点状舆情影响,白酒板块下跌约10%。站在新一轮周期的起点,我们辨析当下复苏成色,并以更长远的视角遥望产业,欢迎阅读!

春糖争议&思辨:平淡&蓄势?

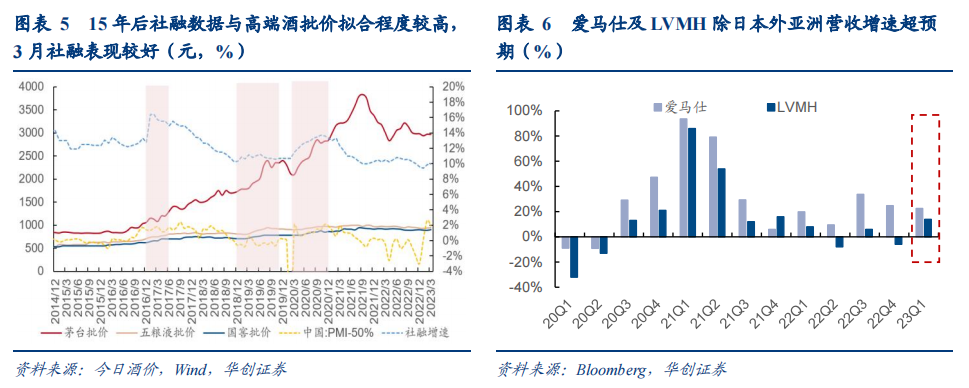

担忧一:部分宏观指标及点状舆情引发市场对国内消费的过度担忧。3月CPI/PPI不及预期,叠加“单桌1500元以上宴会套餐将被重点监管”等点状舆情影响,市场对国内消费复苏及行业政策担忧加剧。我们认为无需过度担忧。一是CPI/PPI实际结构不差。二是3月社融、出口数据表现优秀,利好高端酒价格。三是国内高端消费实际优秀,一季度爱马仕及LVMH中国市场表现超预期,亚洲(除日本)收入分别同增22%、14%,爱马仕年初再度涨价约7%(高于往年2%-3%的涨幅)。

担忧二:短期动销数据及渠道反馈加剧市场对白酒的担忧。一是部分数据反馈春节前后千元及高线次高端价格带动销下滑。我们认为春节行业确有实质复苏,五粮液真实动销优秀,推出时间不长的新品牌或有下滑。此外数据严谨度及来源需斟酌。二是渠道反馈短期3月动销平淡加剧市场担忧。我们认为3月本为淡季,动销占比仅低个位数影响有限。全年看扩内需政策明确,宴席或持续回补,复苏主线明确。

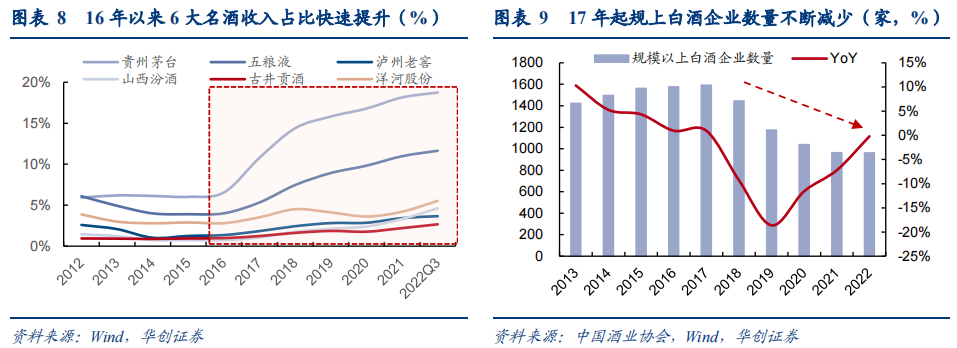

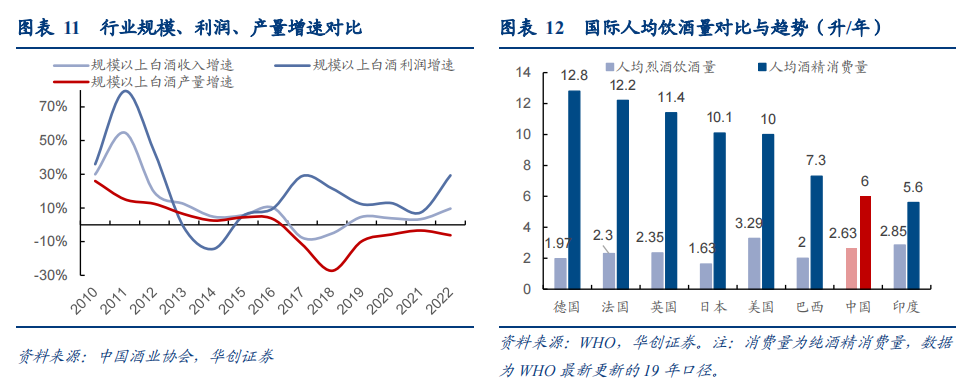

担忧三:部分论坛对行业新周期景气度的判断相对谨慎。部分论坛认为行业新周期将步入销量收缩、收入利润低速甚至负增长的内卷时代。我们认为,行业总产量18年起已开始收缩,但龙头依靠集中度提升与结构升级红利获得不错增长。新周期下,白酒存量特征或更加明显,但消费升级、品牌驱动、集中度提升的主线不变,品牌制胜、管理制胜的核心不变,名酒销量端集中度仍有较大提升空间,格局明确后价盘仍可进一步上行。

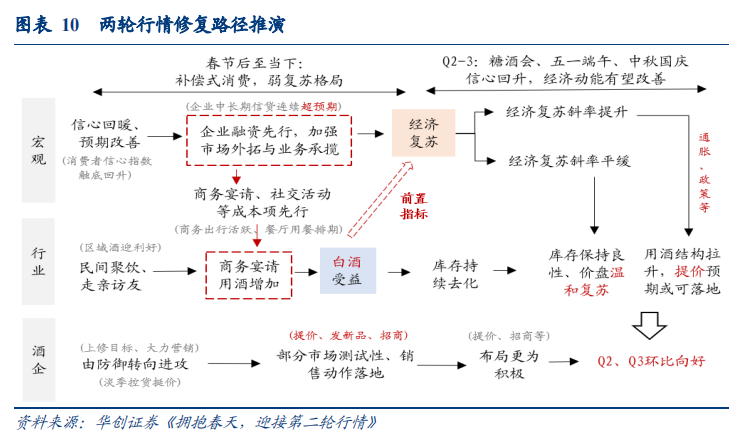

观点重申:全年向上明确,预计两轮行情。我们维持前期判断,坚定看好全年复苏主线,预计两轮行情。去年10月底至春节后为第一轮,核心为补偿式消费,库存去化速度及程度均超预期,无碍后续复苏节奏。当前判断第二轮行情仍将启动,核心是信心回升式消费,年中价盘或可上行。

春糖观感&反馈:氛围浓厚,分化明显。作为疫情放开后的首届糖酒会,本次春糖氛围浓厚,展位明显增加,渠道参展热情高,但对招商相对谨慎。结合布展及交流情况观察,本次春糖名酒布局更加积极,整体布展的品类/价格/香型/度数/形态等更加多元,产业价位需求/区域形势/厂商信心等分化更加明显。

重点酒企反馈:淡季蓄势,布局积极。茅台飞天批价略有回落,非标量增25%-30%。五粮液普五放量价盘小有波动,挖掘非标/1618/低度等增量。老窖低度提价后上线新扫码装,特曲窖龄持续释放弹性。汾酒4月开始控货、严查窜货等。苏酒洋河、今世缘内部变革、招商推新等动作积极。徽酒古井动销优秀、优化费投,迎驾优化产品结构向上布局。次高端舍得招商推新布局积极,水井坊后续改革动作值得关注,酒鬼库存尚待消化。

投资策略:全年向上明确,近期回落提供布局良机。全年复苏方向明确,上半年高周转保障业绩、走量为主,下半年期待景气度与信心提升带来双击,价盘或可回升。Q2起行业旺季、低基数等利好增多。近期板块在多因素共同作用下短期回调,目前基本price-in,板块呈现布局良机。

当前首选景气度高、确定性强一线茅五泸汾,首推高端茅台(内部治理全面改善),老窖(布局积极推力足),五粮液(动销持续优秀),汾酒(压制疑云渐散,估值性价比强)。

持续推荐古井、今世缘(周转优秀,确定性强)、洋河(低估值改善)。

Q2次高端将迎来商务宴请恢复、招商布局等利好,低基数下或可释放较高弹性,推荐舍得(规划积极,渠道健康)、水井(低估值低预期改善)。

风险提示:消费复苏不及预期、价盘上行不及预期、竞争加剧等。

正文部分

前言:我们近期前往成都参加春糖会及部分酒企的经销商大会,与多位产业专家、酒企领导充分沟通交流,行业迎来新周期基本成为产业共识。然春糖展位林立、人流如织的同时,亦有部分论坛对当前复苏成色及新周期景气度持谨慎态度,叠加市场对3月部分宏观指标的悲观解读,近两周白酒板块下跌约10%。站在新一轮周期的起点,值此春糖产业观点碰撞的窗口期,我们辨析当下复苏成色,并以更长远的视角遥望产业。本篇报告主要讨论以下问题:

春糖氛围如何?呈现出怎么样的产业趋势?

聚焦当下,行业复苏成色如何?持续性和力度如何?

拉长视角,行业新周期的景气度会如何?制胜因素是什么?

一、观感&洞察:氛围浓厚,分化明显

(一)整体观感:氛围浓厚,展位及人流均明显增加

本周第108届全国糖酒会在成都圆满落幕。作为疫情放开后的首届糖酒会,本次春糖沿用去年“一城双馆”的形式,首度采取按时间两段式“会展+酒店”参展,整体氛围浓厚,参展品牌、人流、关注度等较前两届糖酒会明显提升。据统计,4月6-13日,成都酒店总客流量325万人次,较去年同期增长约1980%。酒店预订量292.8万单,较去年同期增长712.3%。

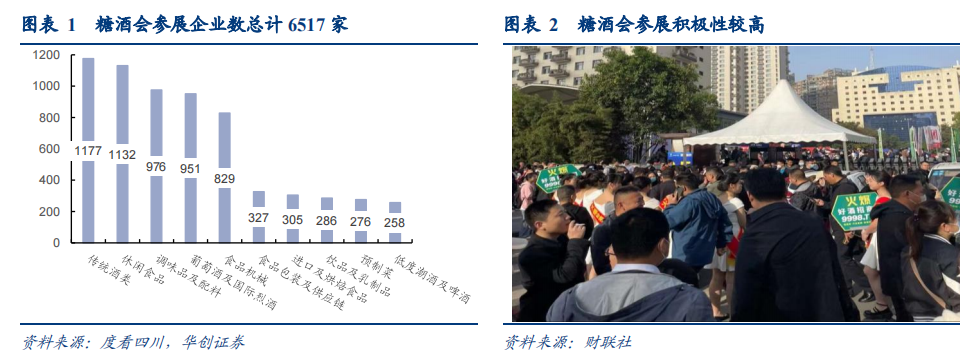

从展位情况来看,展位总量增加,内部结构分化。本次春糖会总展览面积达32万平米,参展面积和企业数量均创历届新高,其中头部名酒的非标产品布局增多,100-300元价位品牌布展及招商更多,清香品类布局增多,小酱酒品牌展位减少。

从参展情况来看,参展热情高,但渠道多持观望态度。展会召开首日即有17万人次入场参观创历届之最,三天展期观展总人数达38.6万人次,较前两届增加明显,参展经销商数量较多。但渠道目前多持观望试探态度,招商成功率一般,名酒的延伸产品、中低端品牌及贴牌代理相关展区流量更足。

(二)产业洞察:龙头积极,分化明显

结合春糖展位、参展流量以及行业内外交流感受,本次春糖显现以下特征:

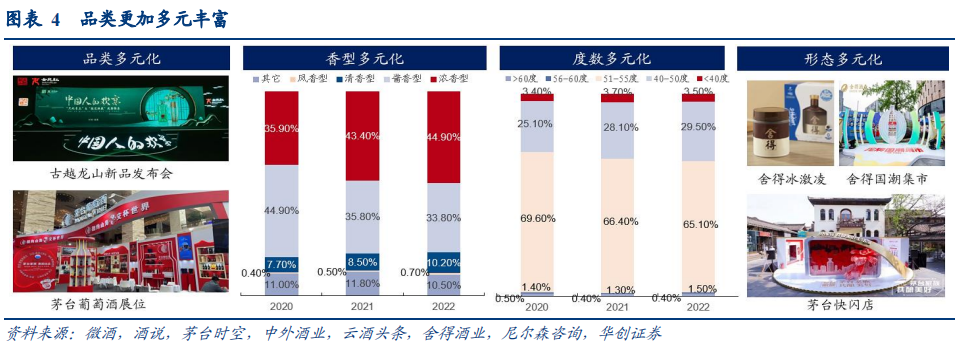

名酒布局更加积极,存量竞争下内卷加剧。不同于往届糖酒会多为小酒企布展招商引资,本次春糖头部酒企布局力度明显加大,上市公司多有布展、推新、论坛、召开经销商大会等动作,上下延伸产品线,非标产品布局招商培育增量。如茅台对葡萄酒推新与升级,茅台冰淇淋、文创产品等设有独立展位,今世缘/舍得推出高端新品上拓,洋河向下布局洋河大曲经典版、微分子等。

产业分化更加明显。一是价位需求分化,100-300元中档价位带品牌布局及流量增多,高端品牌向下布局大众价位,中端品牌向上推出高端产品。二是区域形势分化,一二线城市商务需求恢复较好,低能级城市尚不明显,繁荣萧条并存。三是厂商信心分化,酒企保持信心布局积极,渠道则因淡季销售及利润情况不佳对招商谨慎。

品类及产品布局更加多元。品类上,黄酒、葡萄酒展位增多;香型上,酱酒热度回温,磨底蓄力,清香布展强度及流量热度明显提升,老白干、宝丰等引领论坛/招商/推新等。头部酒企开始多香并举,如古井三品四香、今世缘拓展兼香等。度数上,在原38/52度上拓展,如洋河微分子33.8度,今世缘六开40度,酒鬼酒传承54度等。形态上,在宣传/种类上更加创新潮流,如快闪店/国潮集市/冰激凌等。

二、争议&思辨:平淡or蓄势?

春糖期间,部分渠道及论坛反馈平淡,引起争议,近两周板块下跌约10%。

(一)担忧一:复苏主线能否延续?

3月部分宏观指标及近期点状舆情引发市场对消费的过度担忧。3月CPI同比回落至0.7%,低于市场预期1%,PPI同比下降2.5%,前值为下降1.4%,引发市场对“通缩”的担忧。此外,4月10日国家发展改革委公布《关于防止和减少餐饮浪费的公告(征求意见稿)》,单桌1500元以上宴会套餐将被重点监管。几重因素影响下,市场对国内消费复苏及行业政策担忧加剧。

我们认为,市场短期对消费及政策担忧过度。一是市场对CPI/PPI解读较为悲观。通胀数据回落主要系能源价格由增转降致汽车价格跌幅扩大,此外剔除鲜菜、猪肉等短期供过于求带动价格回落外,食品及核心价格对CPI仍起向上拉动作用。二是社融、出口表现较强。3月社融规模5.38万亿元,实现超预期增长,其中居民中长期贷款同增70%,从历史经验看对高端酒价格形成利好。三是国内高端消费实际优秀,爱马仕及LVMH中国市场表现超预期,一季度亚洲(除日本)收入分别同增22%、14%,爱马仕年初再度涨价约7%(高于往年2%-3%的涨幅)

(二)担忧二:短期动销平淡影响几何?

一是行业春节前后的复苏成色受到争议。前期市场普遍认为春节动销有明显好转,但部分渠道统计千元及高线次高端价格带销售数据下滑,与前期认知不符,引发市场对实际复苏成色的担忧。

我们认为,春节确有实质复苏,数据严谨度与来源需斟酌。一是五粮液真实动销优秀,近两年新推出的其他品牌动销可能确有下滑,二是该数据自身代表性有限,而酒企近年营销精细化能力提升,因此数据与酒企实际表现可能背离。二是渠道对3月动销反馈平淡,引发市场对后续复苏持续性的担忧。渠道反馈,春节前后动销和库存确有明显好转,但3月动销转淡,商务宴请恢复一般,库存环比增加半个月,价盘走势偏弱。主要原因一是3月本为淡季,需求向来不强。二是受宏观经济修复节奏及部分地区闰二月观念等影响,商务及婚喜宴排期滞后。三是3月部分酒企推进回款发货进度,库存略有抬升。

我们认为,3月短期趋势不改全年复苏逻辑,无需过度担忧。一方面3月本身即为淡季,全年动销占比仅为低个位数,影响有限。另一方面需求复苏本就是渐进的过程,全年看内需支持政策明确、宴席有望持续回补,复苏逻辑不改,向上方向明确。

(三)担忧三:新周期景气度一般?

春糖期间部分论坛对行业新周期景气度的判断相对谨慎,认为行业将步入销量收缩、收入利润低速甚至负增长的内卷时代,人口结构、消费习惯等改变导致行业未来升级空间变小,引发市场对行业新周期景气度的担忧。

我们认为,存量时代下头部酒企仍可良性增长。行业总量自18年后已持续下降,早已步入存量时代。但在消费升级驱动下,龙头依靠集中度提升与结构升级红利获得不错增长。长周期看,人口、消费等不确定因素兑现是一个长期过程,酒企尚有充足应对时间,同时白酒社交刚需品属性不变,消费或长期具有稳定性。(具体行业长周期研判详见后文)。

(四)观点重申:复苏主线明确,预计两轮行情

站在新周期的起点,全年向上坚定看好。我们坚持前期在《拥抱春天,迎接第二轮行情》等多篇报告中的判断,坚定看好全年复苏主线,预计白酒全年两轮行情,判断春糖至中秋国庆将迎来第二轮行情,当前全面坚定看好白酒板块。

第一轮行情回顾:补偿&修复,重心在“量”。去年10月底至春节后为第一轮行情,板块上涨近50%。先是政策拐点出现改善预期,进而元旦至春节后补偿式消费恰逢旺季催化,行业需求快速好转,库存去化速度及程度均超预期,压制行业两年的库存问题基本解除,无碍后续复苏节奏。

第二轮行情或即将启动:信心&双击,重心在“价”。第二轮预计将在春糖至中秋国庆,核心是“信心”。宏观政策排期/通胀预期、行业旺季/宴席刚需回补、酒企招商推新主动作为,有望驱动行业步入信心回升式消费,年中或可期待行业价盘回升,实际掌握行业定价权的普五是重要观测指标。

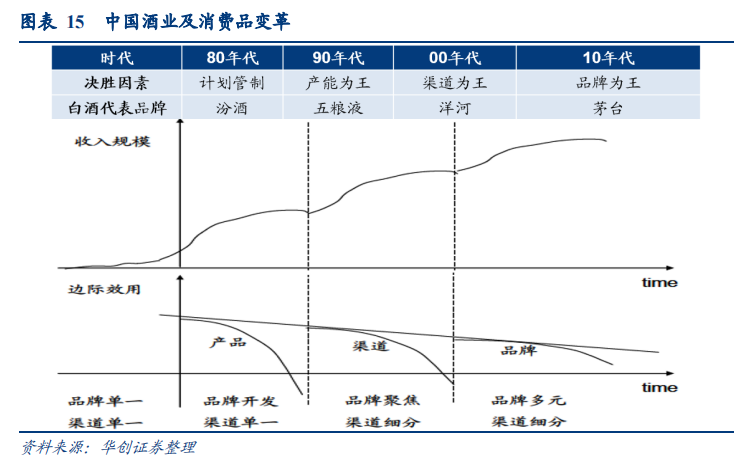

三、论道&预见:新周期,品牌&管理制胜

(一)新周期,新起点

新周期:存量特征或将进一步凸显,高端化是核心亮点。站在新周期的起点,国内经济已从高速增长走向中速增长,叠加人口结构的变化,白酒行业或亦将从高弹性走向稳增长,存量特征将更加明显。但同时也要看到,大众和商务需求在持续提升,80%以上区域主流价位带尚在300元以下,消费升级、品牌驱动、集中度提升的主线不变,判断行业需求量或持平微降,收入及利润规模有望平稳增长,中高档价格带量价空间仍具。

分歧一:人均饮酒量会持续下降吗?我们观察到,阳康后消费场景恢复良好,但个人消费量确有下降,引发市场担忧。实际上国内白酒消费总量和人均饮酒量本处缓慢下行趋势,疫情对该趋势有所加剧。长周期看,年轻人日常酒类消费或多元,但商务宴请、礼赠等场景白酒仍为刚需,难以替代,且对比国际,国内人均饮酒量下行空间不大,后续有望趋稳。“少喝酒,喝好酒,健康喝酒”观念或进一步强化,高端化是核心亮点。

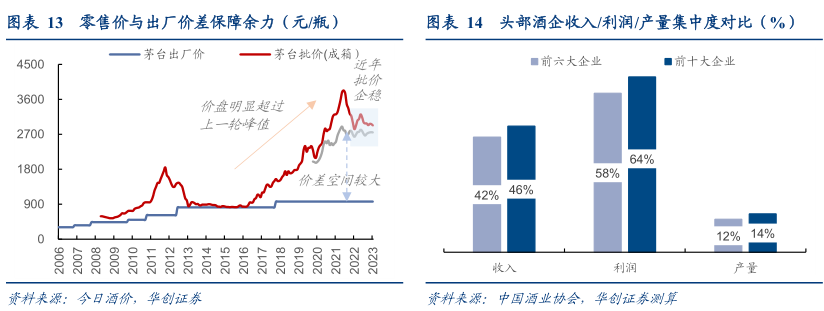

分歧二:消费会降级吗?22年承压期及今年春节以来的修复期中,似乎中低档酒抗压性更强、周转率先修复,市场担心新周期价格带结构升级逻辑的持续性。但复盘看,价格带是波动上行的,每一轮修复及景气期,价盘均由高端引领打开、次高端跟进、后期延伸出新次高端价格带。而调整期略降档,新次高端价格带受损,主流价格带夯实。本轮判断亦是如此,消费升级驱动不变,判断本轮茅台可站稳3000元价格带,1000元和次高端仍可扩容。

存量时代下,判断名酒可平稳增长有余力。

价盘上,茅台零售价与出厂价差保障余力。当前白酒品牌中仅茅台批价、零售价突破上一轮周期高点,近两年承压期中飞天价盘保持稳定,其坚挺稳定的零售价为公司自身提价、行业其他名酒品牌提价预留充足空间。行业景气修复后,千元价格带、次高端仍可波浪扩容,量价齐升。

量增上,名酒规模份额与销量份额差保障余力。根据最新行业数据,21年营收前十的上市酒企合计收入占规模以上酒企收入比重为46%,利润占比为64%,但产量占比仅为14%,占比尚低。目前大多数城市仍处跑马圈地的格局确认期,而头部酒企多年来持续扩产,消费升级、品牌驱动的主线下,头部酒企销量集中度仍有很大提升空间。

路径推演:以五到十年的长周期视角看,判断先求份额再提价。

第一阶段:格局确认期,集中度提升,赚收入的钱。当前国内白酒消费市场区域割据较重,各省市消费习惯、品牌格局均不同,除川贵、苏皖等少数有当地名酒的区域外,大多数省市尚处跑马圈地的格局确认期,且价格带普遍在300元以下,真正全国化的品牌并不多。而存量时代是品牌的高光时代,消费升级驱动不变,对标海外,判断新一轮周期千元及以下价格带集中度将继续提升,角逐出每个价格带全国化的龙头品牌,名酒策略上或价稳量增、份额为先,赚收入扩张的钱。

第二阶段:价盘提升期,量价策略扭转,赚利润的钱。对标其他消费品类,若本轮周期可完成集中度提升、各价格带龙头角逐的使命后,判断再下一轮周期(或是2030年后)各价格带龙头酒企话语权和影响力将更强,份额担忧不再成为主要困扰,酒企或将集体扭转量价策略,提价赚利润的钱。预计彼时茅台将在3000元以上独居一档,酱香占据高点;千元价格带五泸站上1200元以上,仍以浓香为主;当前600-800元价格带基础或更加扎实,出现更多品牌,汾酒有望带领清香品类提高影响力。

(二)品牌制胜,管理制胜

存量时代,品牌制胜、管理制胜。白酒行业已走过产能、渠道驱动的增量时代,当前存量时代下,二三线酒企亦纷纷发起百亿冲刺,行业竞争加剧。新周期下,品牌仍然是行业最为深厚的护城河,仍为首要制胜因素之一。同时,随着酒企单品规模基数扩大,培育新兴增长点亦越发重要,全品类/价格带布局、搭建品牌矩阵、收并购、全国化国际化等或逐步提上日常,管理和战略因素在新周期的重要性或更加凸显。

当前头部酒企已开始酝酿,纷纷优化内部治理,完善经营布局,本次春糖会亦有相关迹象。如茅台全面优化内部治理,完善产品线,推出i茅台、茅台冰淇淋等拥抱年轻群体;五粮液开始布局低度、1618、系列酒等产品;老窖向下顺延发力腰部产品,并加强高线光瓶酒布局;洋河推出百元价位的洋河大曲、微分子等;今世缘推出六开,集齐浓香、酱香、兼香布局;舍得向平台型公司转变,推出藏品十年,发力沱牌,收购夜郎古布局酱酒等;老白干早于18年以收购形式完成多品牌布局。

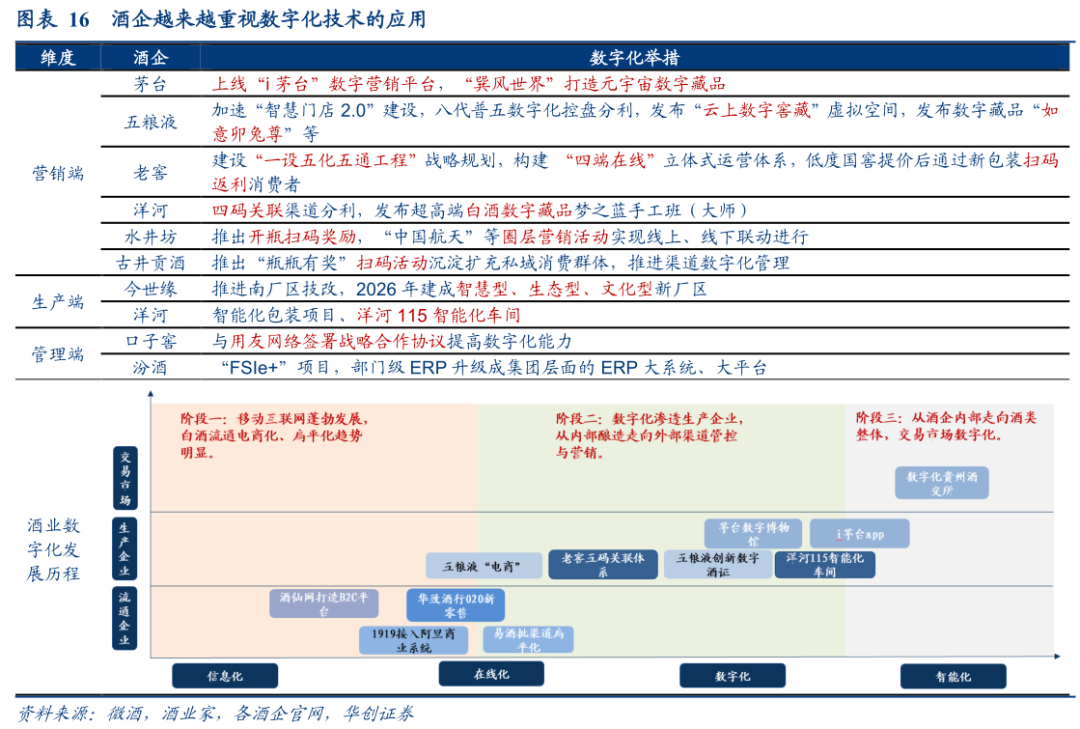

终端内卷的营销红海中,数字化或为制胜之道。白酒渠道以传统经销商为主,多年来持续扁平化、精细化提高效率。早年酒企纷纷围攻酒店,后转为宴席、团购,近年来酒企纷纷通过扫码红包、品鉴会等形式抢夺终端,再次形成营销红海。新周期下,判断数字化布局早、应用强的酒企或可在终端营销红海中制胜。

目前酒业数字化仍处于转型前中期,尚为局部环节和酒企个体层面的改良和增效。当前酒企已在内部中台、生产端、渠道端、营销端等多方面布局数字化。本次糖酒会,亦有相关论坛讨论ChatGPT在白酒中赋能的可行路径。未来随着数字化、人工智能等的进一步运营,酒业经营周期波动、定价体系、个性化需求等传统痛点或可解决。从目前应用现状来看,茅台、洋河等布局领先。

四、春糖反馈:布局积极,淡季蓄势

春糖期间重点白酒公司反馈如下:

贵州茅台:飞天动销稳健,非标量增明显。飞天整箱/散瓶批价2930/2740元,环比上月小幅回落,考虑主要系传统淡季、商务宴请回补支撑有限。4月回款陆续进行,部分经销商已完成Q2回款,库存维持半个月低位。产品结构持续优化,预计一季度非标量增同比25%-30%,投放集中在生肖、精品等产品,受此影响,兔茅批价降至3210元,精品价盘相对稳定。茅台1935一季度日均投放量增长明显,批价回落至1080元。

五粮液:普五价盘小有波动,挖掘增量布局积极。公司当前回款进度60%+,发货进度45%,库存维持1-1.5个月。Q1普五动销双位数增长表现亮眼,批价950元左右,局部区域暗流价格小幅回落至940元左右,核心是份额优先策略下出货增加,其次2%的回款返利政策留出价格博弈空间,叠加淡季影响。经典五粮液仍处培育期,渠道库存基本消化,轻装上阵后势能有望好于去年。此外公司积极提升品牌形象、挖掘增量,如规划在核心城市布局第五代专卖店,增强1618费用投放力度、提升低度推力,春糖推出“五粮液·紫气东来”新品,树立低度白酒最高价值标杆。

泸州老窖:低度提价推新,窖龄特曲弹性仍足。当前回款进度40%左右,发货35%,较往年稍有放缓,库存1-2个月左右。高度国窖控量,目前批价稳定在900元左右。低度国窖前期停止开票并提价30元,公司强化配额执行与窜货管理保障提价有效落地,近日红包款新品上市,扫码返利下C端激励亦更足。窖龄、特曲弹性更足,出货增加后库存仍待消化,提价效果尚待需求催化。分地区来看,河南表现良好,中部崛起战略成效初现,华北、四川势能延续。

山西汾酒:Q1高基数下20%增长高质开局,Q2库存、价盘等指标或改善。公司Q1高基数下预计收入、利润分别同增20%,略超预期。公司1-2月控货,3月局部区域加快回款发货节奏,当前公司回款进度约40%,库存略升至1.5个月左右,批价基本持平。产品端,玻汾全年销量计划不超去年,Q1配额前置执行。青花30复兴版库存低位,青花20重点放量增长,渠道提价预期较高,省内青25亦锚定青20价盘。渠道端今年各个省区开始独立运作,市场精细运营及反应力有望实质改善。公司4月起已开始控制发货节奏、注重价盘维护、严查窜货,叠加Q2起行业需求有望向好、周转有望加快,库存和价盘或均有较好表现。

洋河股份:M6+价盘回升,渠道推力加强。当前公司回款进度50%,发货进度40%,整体库存2个月左右。4月起,公司再度开启营销专项活动,推力十足。分产品看,M6+控货以来修复明显,价盘由580元回升至600元,库存降低至1.5个月。水晶梦、天之蓝环比修复,海之蓝库存2个月以上,但流速较快,1-2月实际动销表现优秀。当前M6+与水晶梦的五一婚宴场景回款备货逐步开启,商务场景持续恢复中。春糖期间公司推出新品洋河大曲(经典版),卡位百元价格带,推动名酒复兴;推出新一代微分子,打造健康轻白酒,满足多层次、多样化消费。

古井贡酒:动销增长较好,费用优化持续。公司目前整体回款进度45%+,估测一季度动销实现双位数增长,江苏等华东市场增长较好。分产品看,古5/献礼维持自然动销,22年底起,公司先后针对古8等下沿产品推出扫码领红包,古16宴席市场份额提升明显,古20节后整顿窜货后价盘企稳回升。省内随量费用持续控制,省外推广期保持投入力度,费用端持续优化。

今世缘:春节开局优秀,布局更加积极。公司春节顺利实现开门红,新增卖场、连锁超市渠道,增加地推、陈列等活动,对开、四开产品放量明显,Q1任务完成比例、同比增长表现较优,为全年达成百亿目标奠定坚实基础。当前流通库存约2个月,团购客户约1.5个月,四开、V3价盘小幅回落,南京、淮安对开价盘下沉相对明显,渠道利润约15元,二季度淡季或增加招商、加强市场力度。春糖期间公司推出新品柔雅兼香六开,定位千元新高端白酒,坚定向上拉升品牌。

迎驾贡酒:渠道利润修复,结构持续优化。公司高端产品洞16/洞20推动渠道调整,部分区域拟加强直营管控。洞9受益主流价格带抬升,动销同比提振,洞6节后渠道管控力度加强,批价环比回暖至115元,渠道利润有所增厚。分区域看,省内升级加快,省会合肥动销基础已逐步扎实,洞藏势能开始释放。次线城市洞6加速下沉,培育消费群体。省外市场逐步导入洞藏系列,替代低线金银星、百年迎驾系列,有望贡献额外增长。

口子窖:兼系新品缓步导入,渠道改革细节尚未落地。公司一季度销售数据实现增长,主要系老品停产、节前渠道备货增加,但实际动销表现仍弱。产品端,兼系新品逐步导入安徽全域,其中合肥还未大面积铺开、黄山部分终端导入进度偏缓。渠道端,百维公司保留小池窖、初夏、仲秋并提价15%,并与原二级经销商成立平台公司,原餐饮、酒店等部门并入,与合肥营销中心共同运作合肥市场,市场政策等收归合肥营销中心负责,但具体权责关系、落地细节仍未敲定,入股经销商对于平台公司的利润分配存有顾虑。

舍得:战略新品藏品十年推出,渠道健康布局积极。公司近日举办投资人专场交流活动,明确平台型布局思路,后续将重点宣传生态老酒文化。产品端坚持以品味舍得为主,新推出的战略新品藏品十年卡位千元,以联盟体模式运营,聚焦核心优势区域,2-3年目标10亿。渠道端则持续优化渠道结构,提升宴席占比。公司当前回款进度约三成,库存2个月左右,批价基本持平。近期渠道政策密集,上调品味舍得终端价20元、扫码迎金条、加大C端及宴席场景费投等动作积极,提价效果仍待需求催化。舍之道、沱牌势能延续,增长表现较好。

水井坊:宴席占比较高,后续改革动作值得关注。目前公司财年回款进度超7成,库存约2个月左右环比略增,主要系人事变动后、相关销售活动暂停调整所致,近期已逐步恢复。产品端臻酿8号贡献主要业绩,受益于宴席市场回补表现较好,后续弹性空间更足。公司费投及考核重心倾斜井台,典藏、天号陈持续培育起势中。成都计划试点将菁翠/典藏/元明清/井台/臻酿8号/天号陈等产品单独运作,值得关注。

酒鬼酒:库存仍待消化,计划发力54度及专卖店寻求增量。公司省内动销周转加快,省外尚未达到增长预期,库存3个月。内参价盘在750-800元之间波动,主要系渠道库存仍高、商务场景复苏低于预期,全年计划控量提价。Q1受益于大众价格带率先复苏,红坛、传承放量表现亮眼,华中、山东等地库存逐步消化。公司目前强化市场费用投放,抓C端促动销。Q2计划重点培育54度(经典内参、经典酒鬼)寻求增量,省内保留52度做市场区隔,同时打造利润更高的专卖店模式。

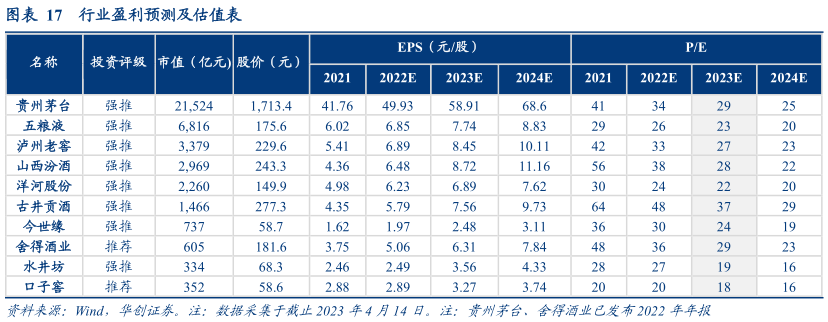

五、投资建议:全年向上明确,近期回落提供布局良机

全年向上明确,坚定看好第二轮行情,近期回落提供布局良机。全年复苏方向明确,上半年高周转保障业绩、走量为主,下半年期待景气度与信心提升带来双击,价盘或可回升。Q2起行业旺季、低基数等利好增多。近期板块在多因素共同作用下短期回调,目前基本price-in,板块呈现布局良机。

当前首选景气度高、确定性强一线茅五泸汾,首推高端茅台(内部治理全面改善),老窖(布局积极推力足),五粮液(周转持续优秀),汾酒(压制疑云渐散,估值性价比强)。

持续推荐古井、今世缘(周转优秀,确定性强)、洋河(低估值改善)。

Q2次高端将迎来商务宴请恢复、招商布局等利好,低基数下或可释放较高弹性,推荐舍得(规划积极,渠道健康)、水井(低估值低预期改善)。

六、风险提示

消费复苏不及预期、价盘上行不及预期、竞争加剧等。

本文编选自“华创食饮”,作者:欧阳予、沈昊、董广阳;智通财经编辑:汪婕。

扫码下载智通APP

扫码下载智通APP