时隔三年景顺再度重仓充电企业,业绩爆发的能链智电(NAAS.US)加速进入机构视野

即使人工智能信息刷屏,多个利好加身的能链智电(NAAS.US)依然成为了近期资本市场的焦点。

在3月底10个交易日内股价大涨200%成功引起投资者关注后,能链智电在4月22日再迎来两个重磅利好彻底引爆市场。其一是公司公布了2022年的业绩,报告期内其收入大增177%至9280万人民币,且盈利能力明显改善;其二是全球资管巨头景顺(Invesco)在官网披露了最新的持仓数据,其旗下的Invesco WilderHill Clean Energy ETF(代码:PBW)大幅买入能链智电股票。

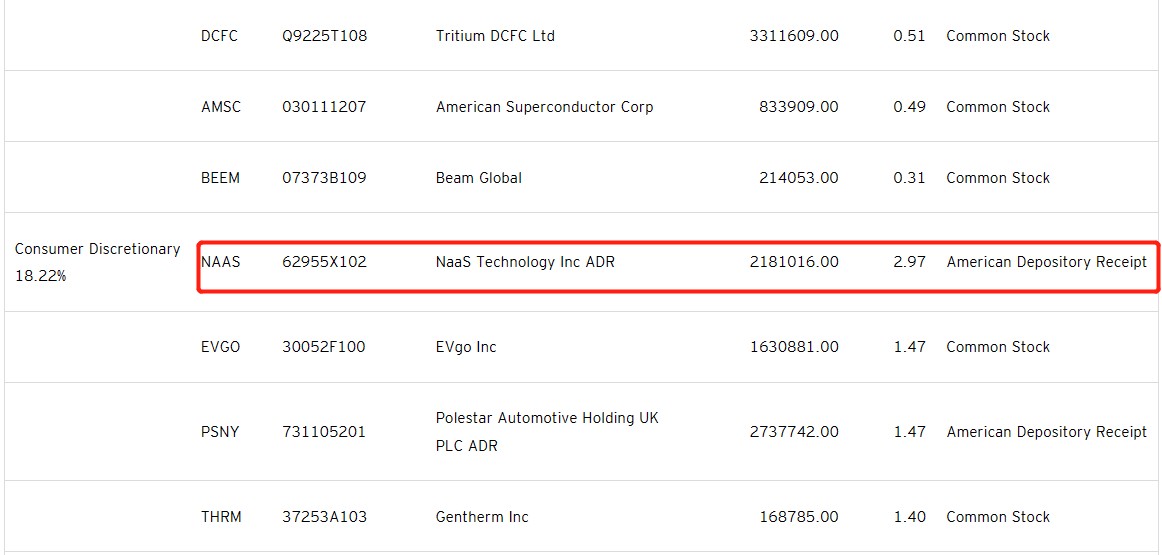

让市场感到诧异的点在于,PBW对于能链智电的配置可谓是大手笔。其截至4月22日持有能链智电2181016股股份,若以即时股价(9.4美元)计算,该笔股份市值超2000万美元,占该ETF持仓组合的比例为2.97%,位列持仓份额的第一名,较第二名持仓占比1.93%高出近1个百分点,以“重仓”形容丝毫不为过。

但即使如此,不少业内人士认为,景顺有进一步加仓能链智电的可能,这所以有此结论,主要有以下几个方面的逻辑做支持:

其一,结合PBW自2022年末以来的仓位变动以及能链智电2023年以来的股价走势可以推断,能链智电3月底股价的突然暴涨大概率便是由PBW的大幅建仓所致。短期内的快速建仓是对企业未来发展的坚定看好以及认为目前的股价处于显著低估中,上行空间较大,因此会短期内快速吸筹。

其二,从过往景顺甚至是PBW的投资风格来看,对于高确定性、高赔率的标的,会做持续性的增持,将仓位升至超配,从而为整个ETF贡献更大的收益水平。

以PBW为例,其在2020年将美股充电桩企业Blink Charging超配至第一重仓股,该股年内最大涨幅2561%,这说明PBW在投资充电桩企业时有独特、深入的认识,因此敢于重仓买入,第二重仓股FuelCell Energy亦在年内录得超500%的涨幅。两大重仓股的亮眼表现带动PBW在2020年的收益超200%,成为了美国涨幅第二高的股票型ETF。

此外,从景顺的其他ETF中,也能找到对高确定性标的超配的影子。比如景顺旗下追踪中国科技指数的AlphaShares China Technology Index ETF(代码:CQQQ)在截至4月21日时持有腾讯、百度、快手的仓位占比分别为10.76%、6.78%、5.93%。

显然,只要企业的基本面足够优质,便能获得景顺的超配。截至2022年8月31日,景顺全球资产管理规模超过1.42万亿美元(折合约10.28万亿人民币),其在优质资产上的配置不会吝啬,更不会缺席。

其三,即使在2022年高成长之后,属于能链智电的新时代才刚刚开始。就市场需求而言,2023年我国新能源车市场的渗透率有望上升至40%至50%,单月甚至有突破50%的可能,电车渗透率的大幅快速上升对充电桩有着巨大需求。

但截至目前,我国充电桩建设供需缺口仍较大,新能源车市场公共车桩比高达7:1,且由于存在不少问题桩和故障桩,公共充电压力较大,充电桩加速建设和运营已迫在眉睫。

察觉行业痛点后,政策亦大力支持充电桩产业的发展,在2月份时,工信部等八部门便组织开展公共领域车辆全面电动化先行区试点工作,要求新增公共充电桩(标准桩)与公共领域新能源汽车推广数量(标准车)比例力争达到1:1,这加速了充电桩产业的发展速度。

作为中国最大的第三方充电网络服务运营商,具有先发优势以及规模优势的能链智电已从行业的加速发展中获益,这直接体现在了公司2023年的收入指引上。能链智电表示,其2023年的净收入在5亿至6亿人民币之间,同比翻5.4倍到6.4倍。由此可见,能链智电的2023年将爆发式成长。

基于能链智电优质基本面以及PBW和景顺持续增持高质量企业的操盘风格来看,能链智电获继续增持将是大概率事件。更为重要的是,景顺对能链智电的配置大幅提升了能链智电在资本市场中的关注度,这提供了更多机构和券商深入研究能链智电的契机,在对能链智电的优质有了解之后,预计机构及券商对能链智电的加速配置将推升其股价至更高水平。

扫码下载智通APP

扫码下载智通APP