康希诺生物(06185):新冠疫苗后……

最近,有关新冠疫情第二波的消息。又“悄悄”的显露出来。不少网友在各大社交平台晒出自己二阳的抗原检测结果,“二次感染比第一次更难受吗?”等此话题冲上微博热搜。

值得一提的是,张文宏表示,如果新冠病毒发生变异,6个月后会慢慢出现二次感染,一般规模不大,但如果下一波病毒的变异有效突破了人体为对抗前一波病毒而形成的免疫屏障,第二波就会形成感染高峰。并且张文宏还表示,应对新冠二次感染,需关注脆弱人群,不断地监测、预警,做好药物储备,对任何变异株的到来做出快速反应。

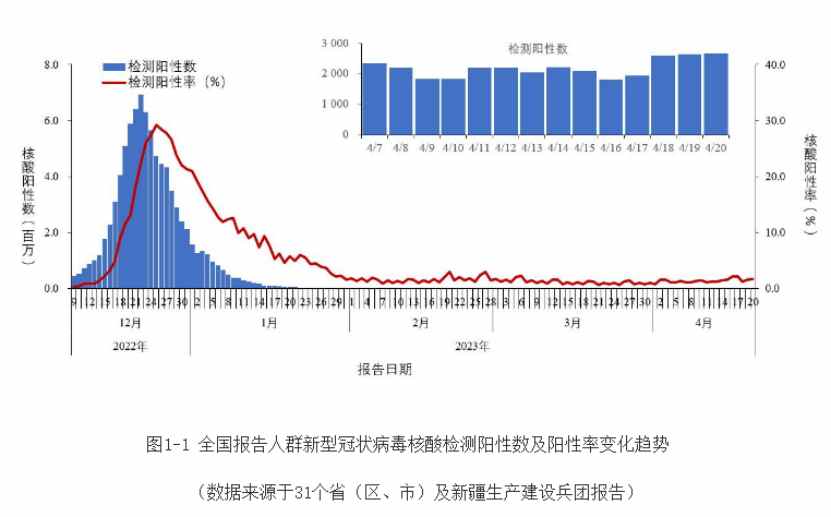

在大盘表现不佳的情况下,与新冠相关的疫苗、药品等纷纷反弹,大有“回光返照”的之势。不过据疾控中心数据显示,各省检测阳性率自2022年12月25日高峰(29.2%)后波动下降,2023年4月20日仅为1.7%。

如此低的阳性检测率,新冠相关概念股恐难有持续性,尤其是疫苗股,在新冠的干扰下,业绩表现无异于周期股。遥想当年,康希诺生物(06185)也曾是3年走出10倍的大牛股,现如今半年跌超5成,惨遭资本抛弃。

而导致康希诺被抛弃的主要原因有两点:一是业绩暴雷,二是成长逻辑站不住脚。

成败皆因新冠疫苗

2021年,新冠疫苗给康希诺带来盆满钵满的收益,而2022年新冠疫苗却成了公司亏损的“罪魁祸首”。据智通财经APP了解,2022年,康希诺实现营收10.35亿元人民币(单位下同),同比下降75.94%;净亏损9.09亿元,而2021年同期净利润为19.14亿元。

作为国内疫苗企业的后起之秀,康希诺的主要收入仍靠新冠疫苗,2022年公司新冠疫苗收入约占85%,其余的15%则为四价流脑结合疫苗曼海欣®为主。

新冠疫苗刚上市,曾有过一针200块钱的天价,而根据康希诺的交流纪要显示,国家医保局已公布灭活疫苗、重组蛋白疫苗、腺病毒载体疫苗3种技术路线的单只单剂价格基准统一为16元左右。腺病毒为单剂疫苗,加上2022年全球对新冠疫苗需求减少,因此导致公司收入大幅下降。

除此之外,在各家疫苗企业的发力下,国内新冠疫苗进入过剩阶段,康希诺的存货便成了累赘。2022年公司对存货计提减值损失约8.02亿元,其中产成品和在产品约3.87亿元,原材料约4.15亿元;期末存货余额为6.78亿元,其中约1/3与新冠疫苗相关,这其中约半数为效期较长的吸入用疫苗相关耗材。

吸入用疫苗相关耗材的大幅减值主要还是公司吸入用新冠疫苗上市晚导致。在两针接种率已过90%的背景下,2022年10月,康希诺吸入用新冠疫苗克威莎®雾优®在中国上市,并在2022年12月获推荐为第二剂次加强免疫接种。尽管疫苗效果不错,但市场已饱和并且在2022年12月初国内全面放开新冠疫情管控,因此此时推出吸入用新冠疫苗可以说“毫无意义”。

不仅如此,在新冠疫情的影响下,国内其他疫苗的接种也受到一定的影响。

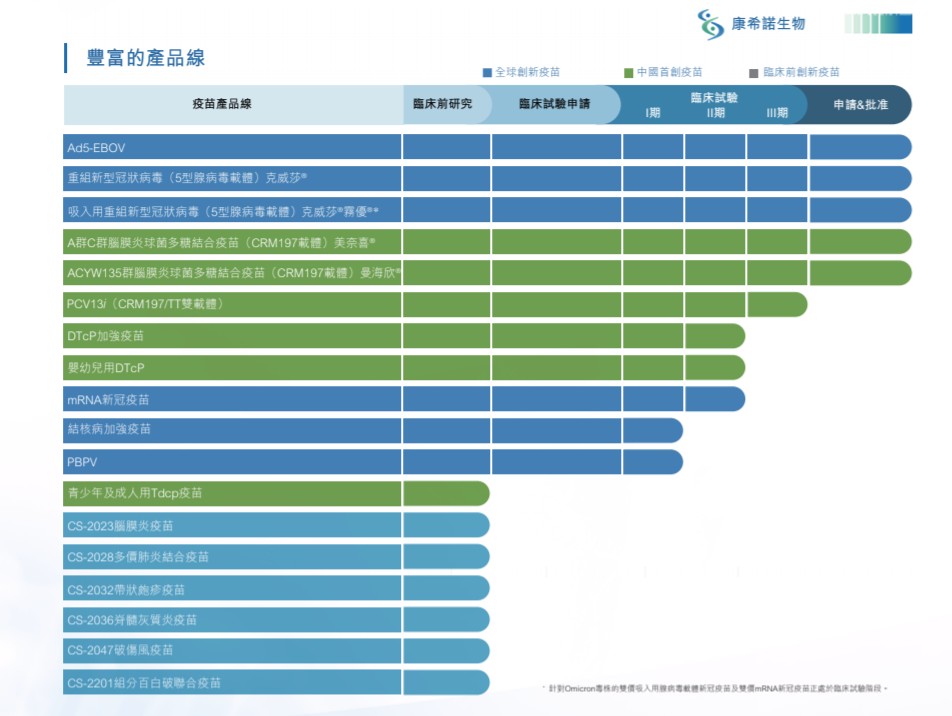

目前,康希诺已有5款产品获批上市,3款新冠疫苗,2款其他疫苗,分别为MCV2(A群C群脑膜炎球菌多糖结合疫苗)和MCV4(ACYW135群脑膜炎球菌多糖结合疫苗)。

流脑病死率较高,儿童是易感人群。流脑即流行性脑脊髓膜炎,是由脑膜炎奈瑟菌引起的急性化脓性脑膜炎,具有发病急、进展快、传染性强、隐性感染率高和病死率高等特点,即使是在医疗条件相对发达的地方,流脑的病死率仍然高达5%-10%,脑膜炎还会引起脑部损伤而遗留听力下降或耳聋、智力低下等后遗症。婴幼儿、儿童和青少年是流脑的易感人群,其中3个月至2岁儿童的发病率最高。根据夹膜多糖抗原的不同,脑膜炎奈瑟菌可分为12种血清群,95%的流脑病例由其中的A、B、C、W、X、Y血清群引起。

近年来,我国流脑病例血清群开始呈现多元化流行特征。由于疫苗广泛接种,疫苗包含血清群的传播流行被压制,其他血清群可能出现流行。在国内,随着A群脑膜炎球菌多糖疫苗和A群C群脑膜炎球菌多糖疫苗被纳入国家免疫规划后,中国A、C群流脑病例构成分别呈减少、先增后减的趋势,B群、W群及其他群流脑病例的构成呈上升趋势。

目前欧美等国家主要接种ACYW135结合疫苗以及B群脑膜炎球菌疫苗,但由于国内企业研发进展限制等原因,我国目前仍以多糖疫苗为主。目前国内主要流脑疫苗品种包括A群脑膜炎球菌多糖疫苗(MenA)、A群C群脑膜炎球菌多糖疫苗(MPSV2)、A群C群脑膜炎球菌多糖结合疫苗(MCV2)、ACYW135群脑膜炎球菌多糖疫苗(MPSV4)与AC-Hib三联苗。中华预防医学会在《中国脑膜炎球菌疫苗预防接种专家共识》中指出:2岁以下儿童接种多糖疫苗的免疫应答反应较弱,且保护力的持久性较短;相比之下,结合疫苗更能激发2岁以下儿童的免疫应答,保护力较久。且由于国内流行菌群呈现多元化的特点,能够覆盖多种菌群的疫苗应当优先考虑,因此MCV4在国内的流脑疫苗市场具有较强的比较优势。

除康希诺的MCV4产品上市外,目前我国MCV4共有10个在研项目,其中5个已经进入临床试验阶段,康泰生物、沃森生物、智飞生物和兰州研究所均已步入临床四期;诺华、北京研究所、辽宁成大、微信生物和深圳赛诺菲5个公司MCV4的研发目前处于临床试验申请阶段。从时点来看,公司MCV4作为我国首个脑聘炎球菌四价结合疫苗产品,在市场竞争中具备较为明显的先发优势。

为了加快扩大MCV4的市场份额,公司曾与辉瑞达成商业合作,不过2022年6月,公司从辉瑞手里收回曼海欣®的商业化权利,自己铺设市场,截至2022年12月底,已完成近30个省市的覆盖以及近1000个区县级CDC的准入及开户,现已增加至约1200个。

销售渠道的开拓,少不了销售费用的增加。2022年康希诺的销售支出达到2.67亿元,较2021年增加151.88%。在大量的销售开支下,康希诺自有销售团队约300人,覆盖主要省市和一线城市,推广商团队约600-700人,总计近千人的销售团队正专注于曼海欣的销售工作。

国内首家加上销售渠道的铺设下,MCV4有望给康希诺带来较好的收益。

低出生率下,婴儿疫苗需求承压

流脑疫苗外,康希诺的下一款重磅产品要数PCV13i了,目前已经完成III期临床现场工作,正在进行中检院血清检测,预期于2023年年内启动新药注册申请前相关流程。

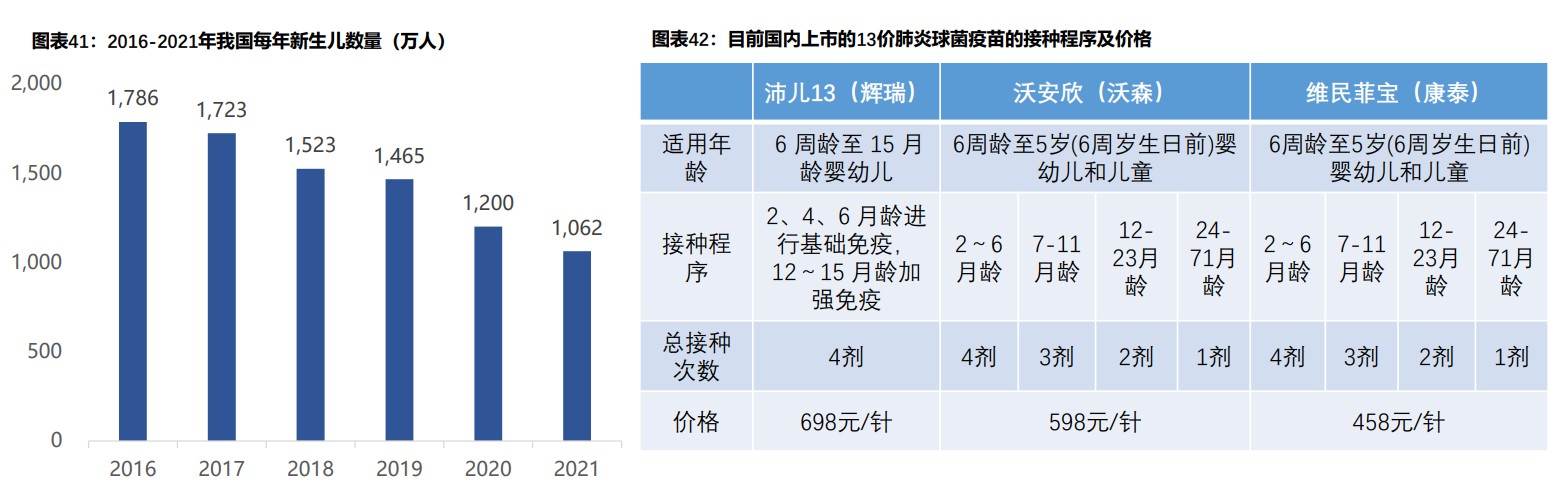

在沃森肺炎产品上市之前,13价炎球疫苗在全球范围内只有辉瑞一家企业生产销售。2020年,辉瑞的沛儿13(Prevmar13) 在全球销售收入为 58.3 亿美元,成为当之无佛的重炸弹产品。目前,国内上市3款PCV13疫苗。2020年,随着沃森13价肺炎球疫苗的获批,改变了辉瑞一枝独秀的竞争格局。2021年9月,民海生物的PCV13“维民菲宝”获批上市,为国产第2家。

世界卫生组织统计显示,全球每年有200万名5岁以下儿童死于肺炎,中国5岁以下童约有174万例感染严重肺炎,病例数占全球第二位仅次于印度,据统计小于5岁人群炎球携带率为27% ~ 85%,在发展中国家高达85%,在我国,平均每17分钟有一名五岁以下儿童死于肺炎感染的相关疾病,世界卫生组织(WHO)已将肺炎球疾病列为需“极高度优先”使用疫苗预防的疾病。在WHO大宗采购的疫苗目录中,肺炎结合疫苗位居最优先级,仅GAV1大宗采购的需求缺口就达到1.8亿支/年,据联合国儿基会(UNICEF)2018年的预测,2020-2027年,UNICEF将面临10亿支肺炎球菌结合疫苗的采购缺口。

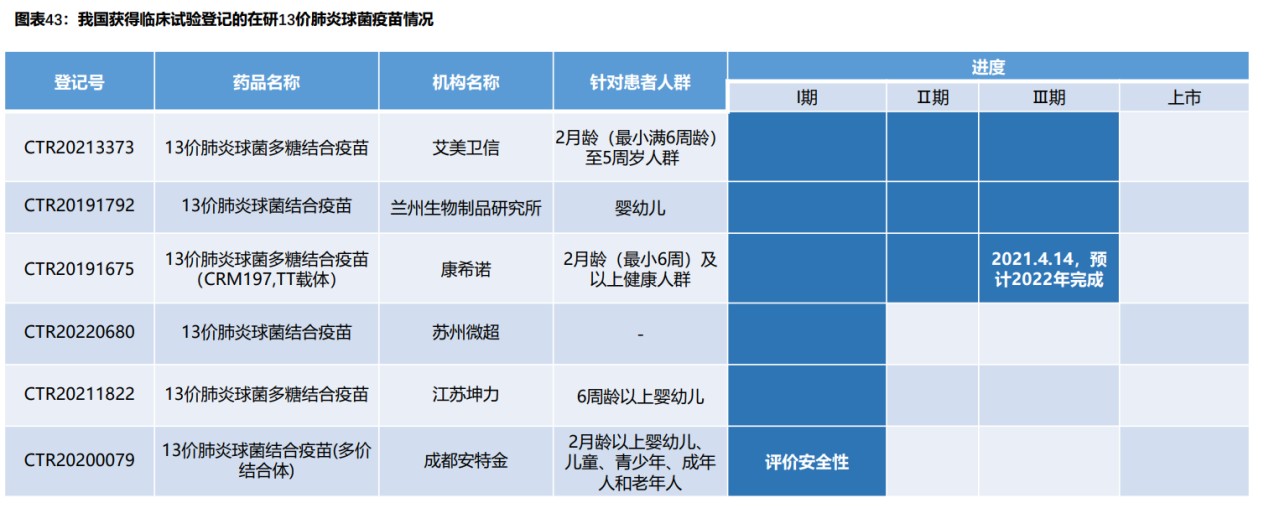

目前在研的13价肺炎球菌疫苗中,进入亚期临床的有三家企业,艾美卫信、兰州生物制品研究所以及康希诺。

值得一提的是,随着婴儿出生率的不断下降,儿童疫苗需求将大打折扣,疫苗赛道的天花板也被压低很多。目前国内市场已有3款13价肺炎球菌疫苗上市,加上后续仍有诸多在研,要在13价中杀出血路,恐怕仍需做大量的市场销售工作。

康希诺在研管线中进展较快的多为婴儿用疫苗,这些疫苗都不得不面临出生率下降,市场竞争愈加激烈的事实。相反,随着国内老龄化的加速,生活水平的提高,成年人疫苗需求或大幅提升,例如带状疱疹疫苗,目前国内市场仍被国外大药企霸占,国内疫苗企业仍有较大的开拓空间,因此这一块或是国产疫苗可以竞争发力的好出发点。然而关于成年人的疫苗,康希诺目前均处于临床前阶段,也大幅落后市场。

除了国内市场外,疫苗出海也是国内疫苗企业考虑的点。在新冠疫苗出海的经验下,国内疫苗企业也趁机在国际市场上打响了知名度,为其他产品出海做了良好的铺垫。康希诺便规划MCV4曼海欣®出海,目前正在与海外国家(例如:中东、东南亚、南美)及合作伙伴探讨该产品的市场准入及临床设计,确定重点市场和重点人群。倘若出海顺利,国内疫苗企业将不再受到国内婴儿出生率低的压制,其成长天花板也将得以打开。

扫码下载智通APP

扫码下载智通APP