民生证券5月十大金股:山煤国际(600546.SH)、云铝股份(000807.SZ)等

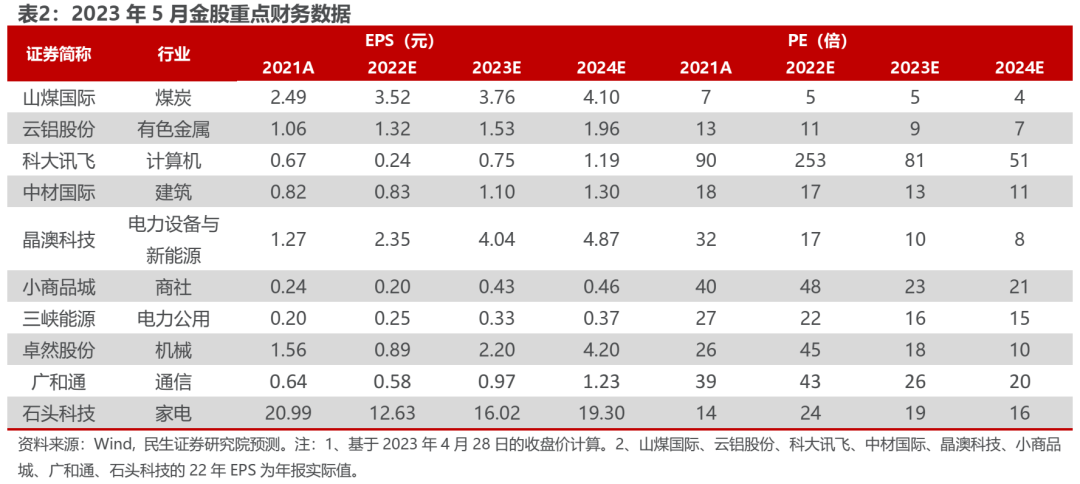

智通财经APP获悉,民生证券发布研究报告称,估值方法是二级市场参与者的一种“秩序”,过去的秩序给市场带来了2019-2021的空前繁荣,当下无论中特估还是“人工智能”都是在旧秩序陨落下对新的秩序的探索。最后能够重建秩序的力量才能帮助市场脱离“博弈”的困局,从而赢得“人心”。“股息率贴现模型”无疑是股票定价的基石,过去无论高ROE还是“高景气”都是基于此的演化,只是过度依赖于未来的判断最终导致了其“崩溃”,投资者在当下更应该回归底层秩序中发现适应新环境下的新秩序:那么就是背靠“红利策略”,适应全球滞胀,寻找中国增长的结构动能。十大金股推荐:山煤国际(600546.SH)、云铝股份(000807.SZ)、科大讯飞(002230.SZ)、中材国际(600970.SH)、晶澳科技(002459.SZ)、小商品城(600415.SH)、三峡能源(600905.SH)、卓然股份(688121.SH)、广和通(300638.SZ)、石头科技(688169.SH)。

民生证券主要观点如下:

五月份配置观点:重建秩序

1、旧秩序的“破坏”与混乱的开始。新旧成长的“内战”似乎逐渐演变成两败俱伤,我们认为,这背后的核心矛盾在于市场在过去3-5年的某种秩序已经被打破,新秩序尚未真正建立。2019年后,随着机构化的快速发展和增量资金入市,机构投资者主导的话语权中建立了两类资产的秩序:一类是高ROE稳定性资产,一类则是增长性资产,其共同特性是更注重赛道、本身的特性,而相对忽视当期估值的影响,在长坡厚雪与星辰大海的假设之下,机构投资者过分依赖于对于未来判断,持仓与上市公司利润占比出现了较大偏离,也创造了2019-2021年机构牛市的奇迹,公募基金复权净值持续跑赢中证800等权指数超过30%。但2019年以前的规律告诉我们,天梯不可只往上爬,不可否认的是2021年11月开始这一超额收益已经进入回归之路,这一过程中,市场是脆弱和煎熬的,市场的矛盾,早已超越了价值与成长之间。

2、经济“底部”的结构变化。当下劳动力18-24岁失业率正逼近前期高点,我们可能正接近真实的周期性经济底部,而不是此前因为疫情爬坑带来的“弱复苏”。此时可以对未来基本面更具信心。但是不可否认的是,以地产——资产收入驱动的消费模式似乎一去不复返,中国一季度GDP表现超预期,尤其是社零同比表现亮眼,其中微观上民间消费、县域消费更像是经济的内生力量,而不是过往市场关注的消费领域。4月出口数据也让我们看到结构性的变化同样在发生:一带一路沿线的资本品出口似乎是小荷才露尖尖角。在1-2月的工业企业利润口径下,我们已经看到了上游不同于2010年以来任何一次PMI反弹时利润分配角度的优势,反而是估值、产能双扩张的高端制造密集的中游行业,在利润分配中呈现了越来越“逆风”的格局。长坡厚雪之坡正在变化,星辰大海正在斗转星移,这对于大部分资产定价中过去对于分子端隐含假设无疑是重要挑战。

3、海外:滞胀留绵长。美国近期经济数据难以支持“衰退交易”。市场期待的“温和衰退”短期似乎难以实现,被“市场忽略的”核心通胀居高不下。美国CPI看似大幅下行,但核心及中位数显示了更强的粘性。当前市场着眼于住房服务价格,但其他核心服务正成为价格新的来源。当下市场预期9月维持终端利率的概率接近2月初的高点,降息时点推迟至11月。投资者期待本轮“滞胀”是一次美林时钟的区间,在需求回落后将会远去,但越来越多的迹象表明,或许惟有“萧条”才能解决通胀,但萧条从未被主动选择过,那么真正意义上的“滞胀”正在来临,无论何时货币政策“宽松”,反而是变向确定了长期通胀与利率中枢的上移。

4、底层的逻辑,新的秩序。估值方法是二级市场参与者的一种“秩序”,过去的秩序给市场带来了2019-2021的空前繁荣,当下无论中特估还是“人工智能”都是在旧秩序陨落下对新的秩序的探索。最后能够重建秩序的力量才能帮助市场脱离“博弈”的困局,从而赢得“人心”。“股息率贴现模型”无疑是股票定价的基石,过去无论高ROE还是“高景气”都是基于此的演化,只是过度依赖于未来的判断最终导致了其“崩溃”,投资者在当下更应该回归底层秩序中发现适应新环境下的新秩序:那么就是背靠“红利策略”,适应全球滞胀,寻找中国增长的结构动能。这也是我们长期推荐板块的底层逻辑。

5、重建秩序。我们推荐资源+重资产组合作为主线:能源(油、煤炭)、工业金属(铜、铝)、贵金属(金、银);重资产+国企央企(炼厂、建筑、钢铁),运输(油运、干散、化学品运输、港口);消费的新大陆正在出现,参考《厚雪依旧,长坡不同》。

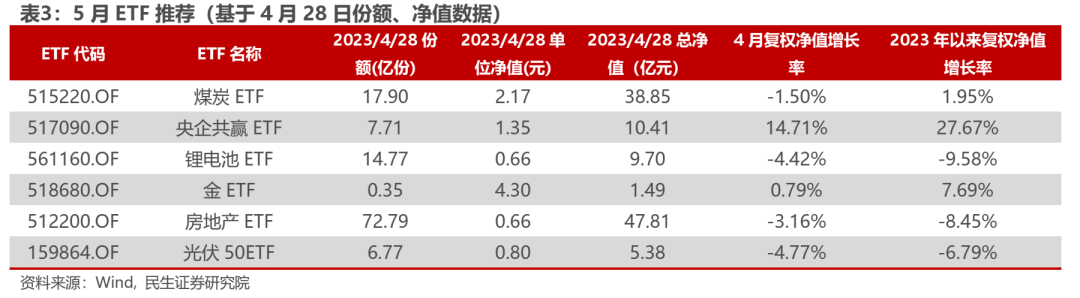

配置策略精选:本文按照自上而下的逻辑,梳理出10只个股与6只ETF。

山煤国际(600546.SH)

1、2022年年度累计股息率高,分红即将落地。据公司公告,2024-2026年拟分红比率高于60%。2、煤价反弹,公司业绩弹性大,叠加成本优势提升盈利能力。3、2022年产量同比增长,在建项目进展顺利,未来产量有望稳步释放。4、2022年盈利大增,22Q3、Q4现金流大幅改善,年末资产负债率降低。

云铝股份(000807.SZ)

1、低成本+高产能,业绩弹性大。2、“双碳”政策背景下,绿电优势逐步凸显。3、资产负债表明显改善,未来业绩有望充分释放。

科大讯飞(002230.SZ)

AI大模型加教育,医疗等垂直领域各类模型的雏形。

中材国际(600970.SH)

一带一路+中特估,持续催化。

晶澳科技(002459.SZ)

1、23年硅料降价刺激光伏装机高增,同时组件的硅成本下降,有望迎来量利齐升。2、公司作为一体化组件龙头,深入推进一体两翼战略,先进产能加速扩张,巩固领先地位。

小商品城(600415.SH)

基于义乌小商品,公司完成了线上平台化(Chinagoods)+打造数据中心、数据要素(信息流)+物流(履约端)+资金流(yiwupay跨境支付牌照)出海生态的闭环和基础设施的建设。除了传统租金业务外,公司提供了更多增量服务与附加值,进而完成深度变现的可能与盈利模型的上移,同时叠加了一带一路政策风口+积极拥抱智能化时代的应用场景,持续看好公司价值重估的巨大空间。

三峡能源(600905.SH)

1、绿电龙头,回调后估值安全垫充裕,受益于板块触底反弹。2、前期利空因素消除,我们预计23年业绩有望重回高增长通道。

卓然股份(688121.SH)

22年乙烯批复重启新批产能加速在23年逐步转化为订单;欧洲能源价格上涨带来海外产能转移叠加国内炼化企业出货,利好设备端;公司依托于乙烯裂解炉制造能力横向拓品类,实现空间扩容。

广和通(300638.SZ)

2023年4月4日,广和通表示已率先加入中国联通物联网产业联盟RedCap工作组,5G RedCap的逐步落地有望加速5G规模应用,为公司带来全新增量看点;后续下游消费需求回暖后公司传统笔电、POS 模组业务将贡献稳定业绩支撑,同时锐凌并表有望带来新的业绩增量。

石头科技(688169.SH)

1、北美市场持续高增,2023Q2欧洲、亚太市场有望迎来较大修复.2、国内市场2023Q2大促阶段需求有望释放,内销增速提升。3、优质赛道的龙头公司,估值处于低位。

风险提示:实物投资需求不及预期、流动性大幅宽松、海外通胀超预期回落、市场波动导致ETF净值波动、个股自身经营风险等

扫码下载智通APP

扫码下载智通APP