4年累亏近12亿元,靠AI大火的思派健康(00314)何时能摘掉亏损的帽子?

3月份,ChatGPT横空出世。在ChatGPT更新迭代下,“AI+”成了市场最强主线。刚上市不久的思派健康(00314)由于港股通的调整,加上踩上AI医疗的风口,在短短的一个月内股价涨逾50%。

虽然股价大涨,但思派健康的依旧大幅亏损。

4年净亏损11.36亿元

智通财经APP了解到,目前思派健康目前已经打通患者、药企、医疗机构、保险支付之间隔阂,形成了“医+药+险”业务模式,即成功布局了特药药房、医生研究协助(SMO)和健康保险三大核心业务。

按2021年的收入计算,思派健康的特药药房业务可谓拥有国内最大的私营特药药房,医生研究协助业务则经营着最大的肿瘤临床试验现场管理组织(SMO)。

而除了拥有国内最大的私营特药药房之外,在资本市场思派健康也堪称是“资本宠儿”。

自2014年成立至今,思派健康已经完成了8轮融资,募资总额约40亿元,这背后甚至不乏一些知名投资机构的现身。譬如,腾讯、时代资本、IDG资本、鼎晖、平安创投等高质量投资机构。

不过,即便如此,思派健康的“造血能力”依旧令人诟病,4年累计亏损67.57亿元,经调整后仍亏损11.36亿元。

据智通财经APP了解到,上市前思派健康已连续多年亏损,近日其公布了上市后的首份财报,同样大幅亏损。年报显示,2022年公司实现营业收入41.19亿元,同比增长18.6%;毛利润3.37亿元,同比增长19.0%;年内亏损13.72亿元,去年同期为亏损37.49亿元;经调整亏损2.59亿元,去年同期为3.65亿元。

分业务来看,特药药房业务收入36.62亿元,同比增长16.7%;截至2022年12月31日,公司在除西藏青海以外的省份拥有96家特药药房,较2022年6月30日减少7家。

SMO业务实现营业收入3.19亿元,同比增长30.5%,截至2022年12月31日,公司完成468个SMO项目,另有795个项目正在进行中。公司共有280多名制药及生物科技客户,前十大SMO客户留存率达到100%。

健康保险业务实现营业收入1.38亿元,同比增长49.3%。截至2022年12月31日,公司将150个城市的1200多家三甲医院、5.5万名医生、500家体检机构联系起来,形成强大的供应商网络。2022年公司售出1250万份惠民保、40多万份企业健康计划。

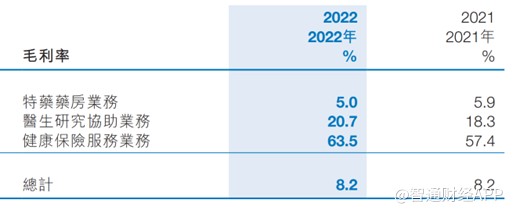

毛利率方面,特药药房毛利率5.0%,较去年下降0.9个百分点,其他两项业务毛利率有提高,使公司总毛利率维持不变。报告期内,SMO业务毛利率20.7%,较去年提高2.4个百分点,健康保险业务毛利率63.5%,较去年提高6.1个百分点。

费用方面,公司销售费用同比增长14.2%至3.33亿元,其中药房员工成本增加6140万元,营销效率提高缩减1950万元。行政费用方面,公司员工从2021年末的3859人削减至2022年的3210人。受到员工优化的影响,公司行政费用减少14.2%至5.75亿元。

作为一家科技企业,公司研发费用并没有大幅增长,2022年研发费用仅增长5.9%至6270万元,仅占营业收入的1.5%。

三大业务均不具备竞争优势,盈利“遥遥无期”?

结合市场规模来看,思派健康的三大业务线目前均存有较大的发展空间。

特药市场方面,据灼识咨询的调研报告数据显示,2021年我国特药市场规模约为3048亿元,预计到2030年国内特药市场将迈入万亿大关,达12865亿元,其中2025年至2030年的年复合增长率为18.6%。

SMO服务市场方面,据相关资料数据披露,2021年我国SMO服务市场规模为69亿元,预计至2030年市场规模将冲破百亿大关,达到人民币350亿元,2025年至2030年的年复合增长率将为16.7%。

而商业健康保险方面,至2021年,我国商业健康保险市场规模已经达到8804亿元,随着人民对高质量的医疗服务需求不断增长,预计至2030年将达到38,731亿元,2025年至2030年的年复合增长率将为13.8%。

不难看出,思派健康的三大业务都有较大的市场发展空间。不过上述三大业务市场竞争也十分激烈,思派健康并未形成竞争优势,这或许也是公司持续未能实现盈利的原因所在。

先说特药药房业务,该业务是思派健康的主要收入来源,2019年至今,该业务收入贡献将近90%的总营收,但是毛利率却仅为5%左右,远低于其他的零售药房毛利率。2022年,思派健康单店营收达到3814.38万元,但是毛利率仅5%。相比之下,一心堂、大参林、益丰药房等大型连锁药房虽然单店营收较低,但是毛利率都在35%以上。

根据思派健康招股书显示,特药药房除了是特药及药剂师服务的提供商外,其还与顶尖药企、商保等机构合作,部分DTP还承担SMO职责。在特药的给药过程中,专业和可及的药剂师服务,如用药指导、随访评估、AE咨询及患者教育通常是确保用药依从性的必要手段。专业化服务提升患者的长期合作粘性,也为门店持续引流,带动普通药品的销售。

伴随“零加成”、集采、医保谈判等医改政策持续推进,公立医院逐步降低药品费用在医疗总支出中的比重,部分高价值创新药未成功入院,高价值创新药物的处方越来越多地流入院外特药药房。

尽管思派健康的三大业务形成了闭环,但是特药药房并没有很深的市场准入壁垒,益丰药房、大参林、一心堂等均具有DTP专业药房,并且这些公司均已形成地区竞争优势。不仅如此,这些大药房不管是药店数量还是毛利率均碾压思派健康,思派健康要从中脱颖而出并非易事。

再看毛利率最高的健康保险服务业务,2019年之前公司仅包括向保险公司提供健康管理和自动化理赔服务,2019年后新增了惠民保互联网经销业务,佣金收入在原有基础上实现突破,未来公司将继续着力于通过投资收购具有智能承保、自动化理赔、健康监测等技术保险科技公司的方式进一步加强业务协同效应。不过目前该业务收入占比仅5%,且过度依赖已有的合作伙伴,因此要依托该业务作为公司的成长点也并非易事。

而增长稳定且毛利率也保持较高水平SMO业务,目前看来,虽然是最有可能成为公司未来的增长支柱。在SMO业务方面,思派健康最大的优势是公司将SMO业务与特药药房、保险服务形成了闭环,不过公司研发投入较少,并没有形成一定的技术壁垒。另外,国内的CXO企业大部分具有SMO业务,形成一体化竞争优势,在专业CXO企业面前,思派健康的SMO业务收入也是少的可怜,因此SMO业务能否成为支撑公司实现盈利的“中坚力量”也不好说。

这一点,思派健康也在招股书中提示风险称,“医生及制药公司的服务质量及满意度是我们目前医生研究协助业务增长的最关键因素之一,但公司无法向保证能够一直提供满足医生及制药公司不断变化的需求的优质服务。倘医生认定思派健康提供研究解决方案的能力不足以满足其需求,公司可能无法将医生加入至公司服务网络。”

综上种种来看,虽然踩上AI的风口,思派健康股价持续走强,但深扒公司的基本面来看,思派健康的收入基本上靠药房,且研发投入少,说其是一家药房企业也不为过。在各项业务均不具备竞争优势的情况下,如何早日实现盈利仍是摆在思派健康眼前的头等问题。

扫码下载智通APP

扫码下载智通APP