美联储“预期管理”进入新阶段:不排除暂停加息,保留加息选项,驳斥降息预期

智通财经APP获悉,美联储主席杰罗姆·鲍威尔在5月利率决议后的新闻发布会上,暗示美联储5月加息决议有可能是本轮加息周期最后一次加息,但他保留了加息选项,没有宣布对抗物价快速上涨的战斗取得最终胜利。鲍威尔在发布会上保留了美联储继续提高借贷成本的这一可能性,前提是美国通胀形势仍然比美联储官员们预期的更加顽固。此外,鲍威尔强烈反对市场对美联储将在年底前降息的预期。

鲍威尔表示,在本周为期两天的会议上,官员们们强烈支持加息25个基点。但他暗示,一些美联储官员们可能支持在6月暂停紧缩行动,以评估美国经济如何应对利率上升和银行业近期压力导致的信贷紧缩恐慌。

穆迪(Moody’s Analytics)首席经济学家马克·赞迪(Mark Zandi)表示:“假设数据与他们的预测一致,那么我们就看到了最后一次加息。”“在我看来,短期内再次加息的门槛很高。”

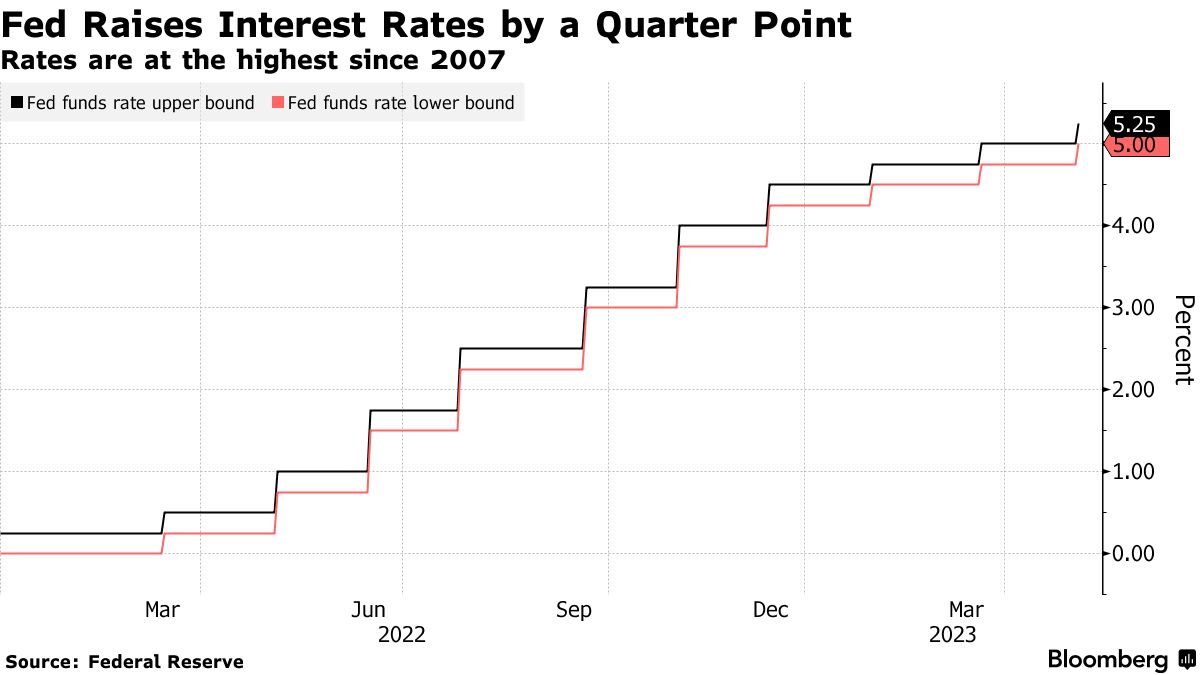

这一次是美联储自去年初以来第十次上调基准利率,将美国基准利率从去年接近于零的水平提高到5%以上。美联储的联邦公开市场委员会(FOMC)在会后发表的一份声明中表示,委员会“将密切关注未来的信息,并评估货币政策造成的影响”。

此外,FOMC还删去了3月份声明中重要的一句话,这也意味着美联储“预期管理模式”进入了一个新的阶段。即:委员会预计一些额外的政策收紧可能是合适的,这一句话被删除,相反,FOMC如今表示:将考虑各种因素,以确定收紧货币政策至何种程度可能是更加合适的。

Nationwide的首席经济学家Kathy Bostjancic表示:“相比于之前,FOMC的最新声明有相对温和的紧缩倾向,但我认为,如果他们暂停加息一段时间,这将是我们可以预期的结果。”“如果他们确实需要再次加息,这些话语也给了他们政策上的灵活性。”

5月是美联储“最后一加”?鲍威尔未明确透露暂停时机,但驳斥降息预期

美联储仍然倾向于维持高利率基准下的紧缩货币政策,释放出的最新信息也在阻止投资者将“可能暂停加息”过分解读为美联储离降息越来越近的信号。

鲍威尔强调,将利率提高到2007年以来最高水平的加息得到了官员们的广泛支持,投票是一致通过的。

鲍威尔当地时间周三在美联储官员结束为期两天的政策会议后表示:“我们对加息25个基点的支持力度非常强烈。”“确实有官员在讨论暂停加息,但在这次会议上讨论得不多,”他表示,但是他稍后补充道:“相比于加息周期刚刚开始的那段时间,现在开始接近于暂停加息步伐。”

鲍威尔强调道,这个利率是否会高到足以让通胀回到美联储2%的目标,将是一个基于最新经济数据的“持续评估”。鲍威尔透露的这一信息表明,假若美国经济在信贷紧缩的重压下开始步履蹒跚,美联储官员们可能在抗击通胀方面选择略微让步。

美联储加息25个基点利率达到2007年以来的最高水平

最重要的是,美联储主席鲍威尔强烈反驳了投资者对于美联储将在年底前削减借贷成本,即降息的这一鸽派预期。鲍威尔表示,官员们普遍预计通胀将缓慢下降,而不是迅速下降。“(降通胀至2%目标)这需要一些时间,”他说。“如果这个预测大体上是正确的,那么降息就是不合适的选项,我们不会选择降息。”

但是,利率期货市场对于降息的态度却与鲍威尔的最新发言相左。交易员们仍在大力押注美联储年前降息至少约50个基点,CME“美联储观察工具”显示,多数交易员押注美联储年前有可能降息至4.25%-4.50%。

鲍威尔表示,美联储将于下周一公布的季度报告《高级信贷官员意见调查》与其他数据显示的情况“大致一致”。政策制定者本周可以看到这份报告。银行于去年开始逐渐收紧贷款条件,但硅谷银行和其他美国中小银行的倒闭浪潮加剧了对于信贷紧缩的恐慌情绪。

鲍威尔表示:“银行业数据将显示,贷款规模继续增长,但增速一直在放缓。”

前纽约联邦储备银行行长威廉·达德利在接受媒体采访时表示:“我认为鲍威尔说的是真的,非常诚实,那就是美联储还没有就是否暂停加息做出任何正式的决定。”“但是,他们认为暂停加息的可能性比之前相对高了,不过实际上他们还没有明确商量一点。”

来自Freedom Capital Markets的首席全球策略师 Jay Woods表示:“鲍威尔给了我们预期的结果,但他并没有真正向投资者传达一切都很明朗、前方一帆风顺的信息。美国区域性银行业危机并没有结束。无论鲍威尔说了些什么,他并没有给我们任何关于美联储下一步行动的指引,也没有发出‘一切顺利’的信号。美联储并未对银行业危机感到恐慌,但也没有选择打消投资者疑虑。”

资产管理公司AllianceBernstein 的资深美国经济学家 Eric Winograd表示:“需要明确的是,美联储仍有收紧的倾向:他们需要从数据中确认货币政策的立场具有足够限制性。这种确认最终将以通胀放缓、就业增长放缓和银行业贷款活动减弱的形式出现。”“与此同时,他们仍在谈论加息的可能性。不过,至少暂时来说,美联储认为他们可能已经采取了足够的措施使通胀回落。”

美国银行业仍然面临流动性枯竭压力

美联储去年为抑制通胀而迅速收紧政策,给金融机构带来了压力,导致2008年以来规模最大的美国银行业倒闭浪潮。自3月初以来,已有4家美国银行倒闭,其中包括上周被联邦监管机构接管的第一共和银行(First Republic Bank),并将其出售给华尔街商业银行巨头摩根大通(JPM.US)。鲍威尔称第一共和银行的接管与收购决议是在银行动荡中“划清界限的重要一步”。

“Bloomberg Economics预计,美联储将在6月的会议上暂停加息,届时劳动力市场将显示出更清晰的疲软迹象。我们预计,由于通胀只会非常缓慢地下降,美联储有可能将在整个2024年第一季度将利率维持在这一峰值水平。”经济学家Anna Wong和Stuart Paul表示。

有迹象表明,银行业面临的流动性压力依然存在。例如,周四公布的数据显示,在截至4月26日的一周内,美联储通过这两项担保贷款安排向金融机构发放的贷款余额为1,552亿美元,而前一周则为1,439亿美元。

有媒体爆料称,另一家陷入流动性困境的地区性银行PacWest Bancorp(PACW.US)正在寻找买家,同时也在考虑分拆或融资。一些分析人士认为,PacWest是继硅谷银行、Signature银行以及第一共和银行纷纷爆雷之后,下一个摇摇欲坠的美国区域性银行。据媒体援引知情人士的话说,该银行一直在权衡一系列战略选择,包括出售,这家银行一直在与其财务顾问合作,同时也在考虑分拆或融资。

知情人士表示,由于没有多少潜在买家对买下整个银行感兴趣,因此直接出售受到阻碍。该银行包括一家名为Pacific Western Bank的社区银行以及一些商业和消费贷款业务。知情人士表示,潜在买家担忧,如果买下这家银行,可能不得不因减记部分贷款而蒙受巨大损失。

鲍威尔表示,紧缩的信贷条件可能会限制将通货膨胀率带回美联储2%目标所需的更高利率。不过,官员们不排除他们可能不得不再次加息的可能性。

美联储官员3月份发布的预测中值显示,政策制定者预计到年底利率将升至5.1%,这意味着官员们可能会在5月份加息后正式宣告本轮加息周期结束。包括失业率在内的经济数据预测将在美联储6月份的会议上更新。

扫码下载智通APP

扫码下载智通APP