新股前瞻 | 七度递表,喜相逢进军港交所的赢面还大吗?

2015年12月,作为国内率先登陆资本市场的汽车融资租赁服务提供商,喜相逢成功于新三板挂牌,证券代码为“834499”,喜相逢迎来其发展的高光时刻。

然而好景不长,在经过新三板挂牌一年后,公司于2016年12月于新三板正式摘牌。

此后,公司在摘牌后的三年内持续修炼内功,2019年12月,喜相逢转而向香港市场发起挑战,正式向港交所递交上市申请。从目前为止的结果来看,喜相逢此次冲击香港资本市场之行似乎并不顺畅。

三年间,各行各业遭遇疫情冲击,香港资本市场也随之而经历与时浮沉。至今,喜相逢已是第七次递表港交所,成为港股市场中为数不多递表次数如此之多却仍未上市的企业。

经营逾15年,盈利能力平平

智通财经APP了解到,喜相逢成立于2007年,最初,公司主要以经营租赁方式提供汽车租赁服务。2012年起,公司开始以融资租赁方式出售汽车,直至2018年底,公司开始为个人网约车司机提供汽车租赁解决方案。

经过十余年发展,喜相逢目前为行业内排名中游偏上的汽车融资租赁服务提供商,根据灼识咨询报告,于2021年,按直接融资租赁的交易量及零售汽车融资租赁的交易量计算,公司于中国零售汽车融资租赁公司中分别名列第5位及第19位。

目前,公司收入来源主要来自两个部分:1.汽车零售及融资,主要通过销售店铺以直接融资租赁的方式出售大部分非豪华汽车;2.汽车相关服务,提供汽车经营租赁服务以及提供其他汽车相关服务。

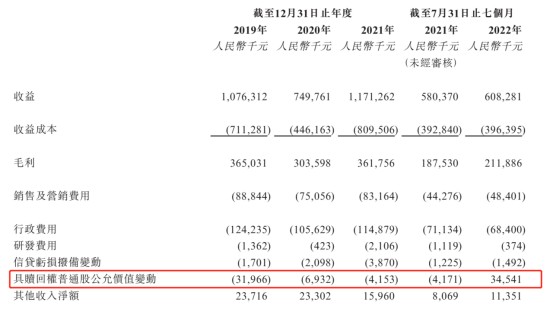

截至2019-2021年度及2022年7月31日止7个月,喜相逢实现收入分别为10.76亿元、7.5亿元、11.71亿元及6.08亿元,其中,汽车零售及融资业务占据主要部分,同期占收比分别达89.1%、79.7%、86.4%及85.5%。

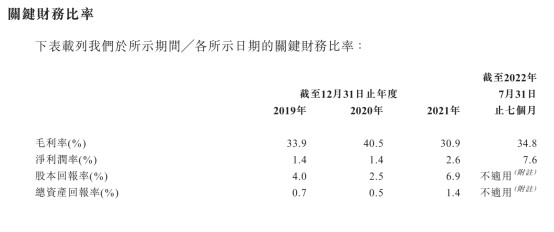

从财务数据来看,公司整体财务结构仍相对偏向重资产,盈利能力仍处于较薄弱水平。上述财务期间内,公司分别实现毛利率33.9%、40.5%、30.9%及34.8%,净利润分别达1530万、1030万、3070万及4610万元人民币,净利润率分别为1.4%、1.4%、2.6%、7.6%。

其中,截至2022年7月31日止7个月,公司净利润率较以往有较大幅度改善,然而据智通财经APP了解,公司净利润率水平于最新业绩期内得到较大改善主要受到公司当期具赎回权普通股公允价值变动有较大幅度提升影响,主要为一次性影响,与公司经营表现关系不大。

其他方面,2019-2021年度及2022年7月31日止7个月,公司借款借款平均成本分别为8.6%、8%、8.6%及10%;然而与之相对的,公司融资租赁应收款项平均回报率却在逐年下降:27.8%、22.3%、20.4%和20.1%。同期,公司存货成本占当期收入成本总额比重分别为83%、68.6%、78.2%及75%,于75%-85%之间波动。

而值得一提的是,虽公司在盈利能力及借贷能力方面表现较平淡,但在风险管理方面展现出独到之处。据了解,上述业绩期间内,公司不良资产比率分别为0.5%、0.7%、0.7%及0.8%。而根据灼识咨询报告,2019-2021年度,行业平均不良资产比率分别为0.6%、1.5%及1.5%。与行业平均水平相比,公司不良资产比率水平总体低于业内平均。

手握七千万现金等价物,扩展市场任务艰巨

对于喜相逢2016年于新三板摘牌,曾有观点做出揣测,公司的“下线”或与资金方面有关。对于一家业务也依赖互联网的企业而言,公司的发展离不开“线上广告”,而由于未得到巨头投资却又被迫卷入补贴和广告的烧钱之战的企业,公司一面被迫烧钱,一面无钱可烧,自然面临发展瓶颈。

目前来看,公司现金流水平表现则中规中矩,2019-2021年度及2022年7月31日止7个月,喜相逢现金及现金等价物分别为1.19亿元、1.19亿元、7937.3万元及7247.4万元人民币。

而展望未来,公司大规模资金投入的步伐是否能够得以停止仍是未知数。就目前市场而言,我国一二线城市的汽车保有量趋于饱和,下沉市场将有望成为汽车行业的主要增量市场。

据智通财经APP了解到,截至2022年7月31日,喜相逢于二线城市经营32个自营销售店铺,而于三线及以下城市经营33个自营销售店铺。

但从喜相逢当前市场份额来看,根据灼识咨询报告的截至2021年国内零售汽车融资租赁公司按零售汽车融资租赁的交易量排名,排名前二十大零售汽车融资租赁公司市场份额约为82.8%,而喜相逢当期的市场份额则为0.6%,不足1%,排名第19名。

整体来看,零售汽车融资租赁市场行业集中度相对较高,而喜相逢当前市场份额较低,相对缺乏竞争优势。未来,公司业绩增长或将避不开拓张自营销售店铺,而这一动作则或对公司经营业绩及财务状况形成压力。

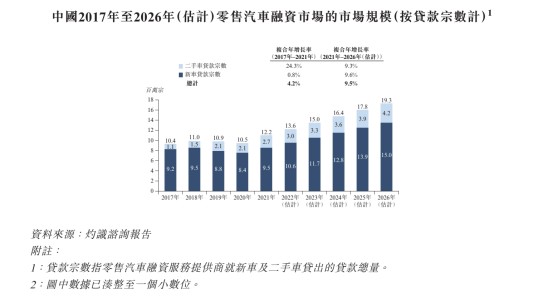

从行业前景来看,零售汽车融资市场于过往五年整体增速较为温和,按新车及二手车的贷款量计算,市场规模由2017年的1040万宗增至2021年的1220万宗,复合年增长率为4.2%。据灼识咨询预计,受惠于政府政策、汽车需求不断上升以及多元化的汽车融资产品,预计零售汽车融资市场的贷款宗数于未来五年将于2026年将增至1930万宗,2021-2026年复合年增长率为9.5%。

此外,中国汽车经营租赁市场规模由2017年人民币448亿元增至2021年人民币657亿元,复合年增长率为10.0%。灼识咨询预计,随着网约车平台发展、自驾游消费增加及有利政策改革,中国汽车经营租赁市场的市场规模预期于2026年增至人民币908亿元,2021-2026年复合年增长率为6.7%。

纵观来看,要在有限的市场增长空间内以有限的资金实现市场份额的进一步提升,喜相逢面临的任务似乎仍较艰巨。

扫码下载智通APP

扫码下载智通APP