行业弱复苏,长配龙头:贝壳(02423)

房地产板块持续下行,虽然各地纷纷发布政策放宽购房条件,但资本市场并不买账,而作为房地产经纪平台龙头,贝壳(02423)如一股清流,走势坚挺超脱于板块之外,这得益于常年通过持续回购稳住了市场信心。

智通财经APP了解到,贝壳一直在二级市场回购自家股票,于去年及今年均发布了关于回购计划的公告,根据披露,从去年10月份至今年3月份,累计回购额已超过1亿美元,该公司按年线呈上升趋势,按月线波段性较为明显,短期受行业影响对估值压制较大。当然回购更多的是向市场传递信心,不过市场理性资金仍处于观望状态。

实际上,贝壳虽在今年一季度开了个好头,实现收入增长61.6%,净利润增长544.5%,第二季度的指引也比较乐观,但目前行业处境比较尴尬,首先行业复苏持续性仍存在担忧,其次A股房地产板块加速出清,出现面值退市潮,投资者谨慎,受多重因素影响该公司股价短期难有起色。

在港股市场,业绩是估值最核心的变量,那么长期而言该公司有机会吗?

业绩还得靠房地产,行业实现弱复苏

贝壳是链家孵化出来的中国最大的线上线下一体化房地产交易平台,链家通过线上布局,从推出链家网,到搭建国内首个ACN网络,为贝壳奠定基础,2018年4月推出贝壳平台,并开放了共享网络,吸引国内主流的中介品牌入驻。截至2022年该公司拥有268个房产经纪品牌,总交易额达到2.61万亿元。

该公司主要搭建基础设施,打造房地产产业链的生态系统,容纳房地产经纪、房地产开发、消费者以及家装及其他服务等,并在此基础上,于2020年提出“一体两翼”战略,即以存量房和新房交易服务为一体,家居家装和房屋租赁为两翼。家居家装是该公司于去年收购收购圣都家装后得到重视。

存量房、新房及房屋租赁主要收取佣金为主,而家装服务主要收取服务费,因此前者对交易额尤其看重。2022年由于房地产行业持续萎靡,品牌门店及经纪人数量下降,导致存量房及新房交易额均大幅下跌,2023年Q1有所复苏,交易额分别为0.66万亿元及0.28万亿元,合计占比总交易额96.8%。

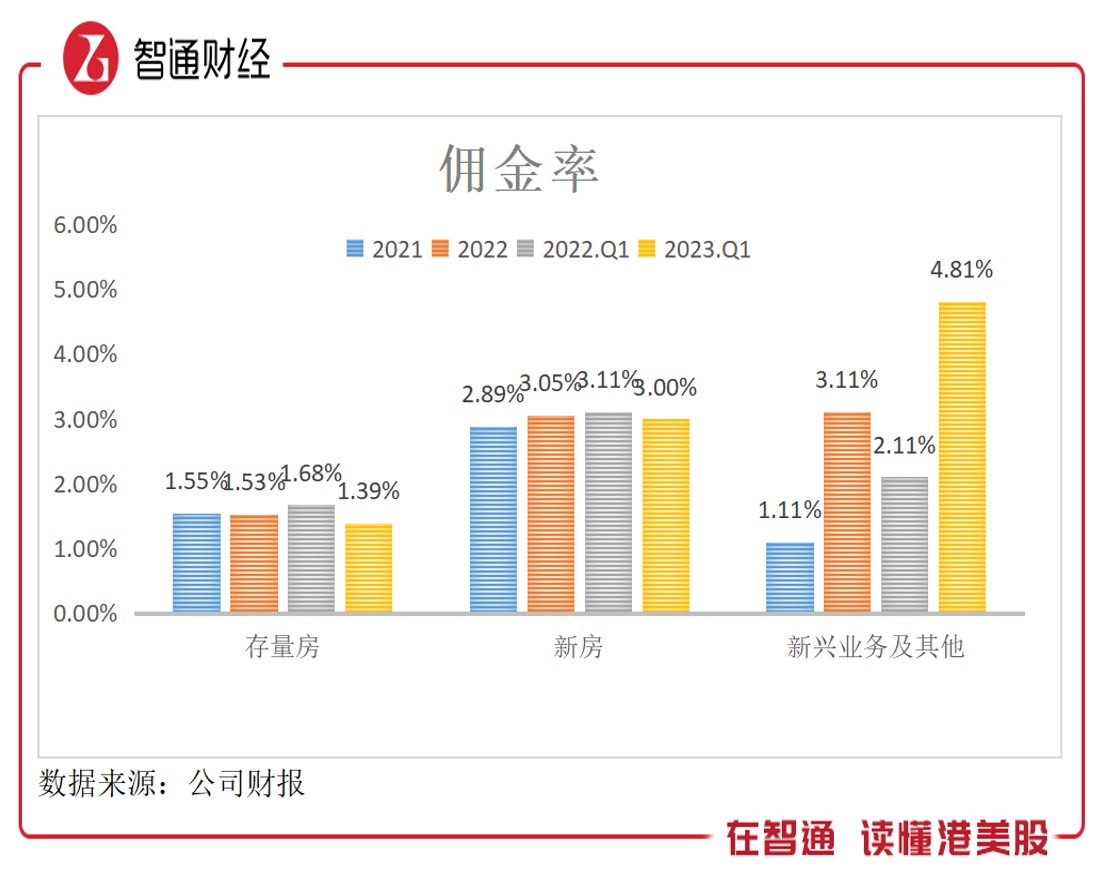

从往年看,存量房佣金率(净收入/交易额)在1.4-1.6%,新房在2.9%-3.1%,而租赁房变动较大,但在5%以下,存量房和新房由于交易额占比高,佣金收入占比总收入超过80%,2023年Q1为86.7%。家居家装业务于去年Q2并表后,收入份额迅速提升,今年Q1产生27亿元的交易额,实现收入14亿元,结转率51.9%,占比总收入6.9%。

“一体两翼”实际上还未实现,主要为该公司业绩主体一直靠房地产交易,虽然家居家装业务异军突起,为贝壳带来一抹亮色,但无论是交易额还是收入上占比都较低,对业绩不构成重大影响,目前发展还是依赖于房地产交易额的提升。而平台交易额除了市场需求外,主要还取决于活跃的门店及活跃经纪人数量。

截至2023年Q1,贝壳平台拥有41275家门店,活跃门店39622家,相比于2022年底分别增加了759家及2176家,拥有经纪人43.6万人,活跃经纪人41.2万人,也相比于2022年底分别增加了4.2万人及6.2万人。活跃门店及经纪人明显增加幅度要更大,说明房地产需求景气有一定的复苏。

从行业数据来看,今年2月开始房地产销量额开始实现正增长,3-4月增幅扩大,5月有所回落,1-5月增长势头良好,但处于弱复苏,前百强房企销售额增长8.4%。此外,住建部与市场监督总局共同发布《关于规范房地产经纪服务的意见》,鼓励按照成交价格越高、服务费率越低的原则实行分档定价,引导降低购房成本,促进需求释放。

龙头地位难以撼动,长期配置值得期待

行业需求环境转好,参与者也都能获得一杯羹,贝壳作为行业老大,在Q1业绩表现显然要领先于同行水平,且从往年看,除了2022年,其他年份都扛过了行业及疫情导致的衰退,可见业绩韧性。目前竞争格局较为分散,贝壳市场份额遥遥领先,以2021年数据,市场份额9.7%,是第二名的6.93倍。

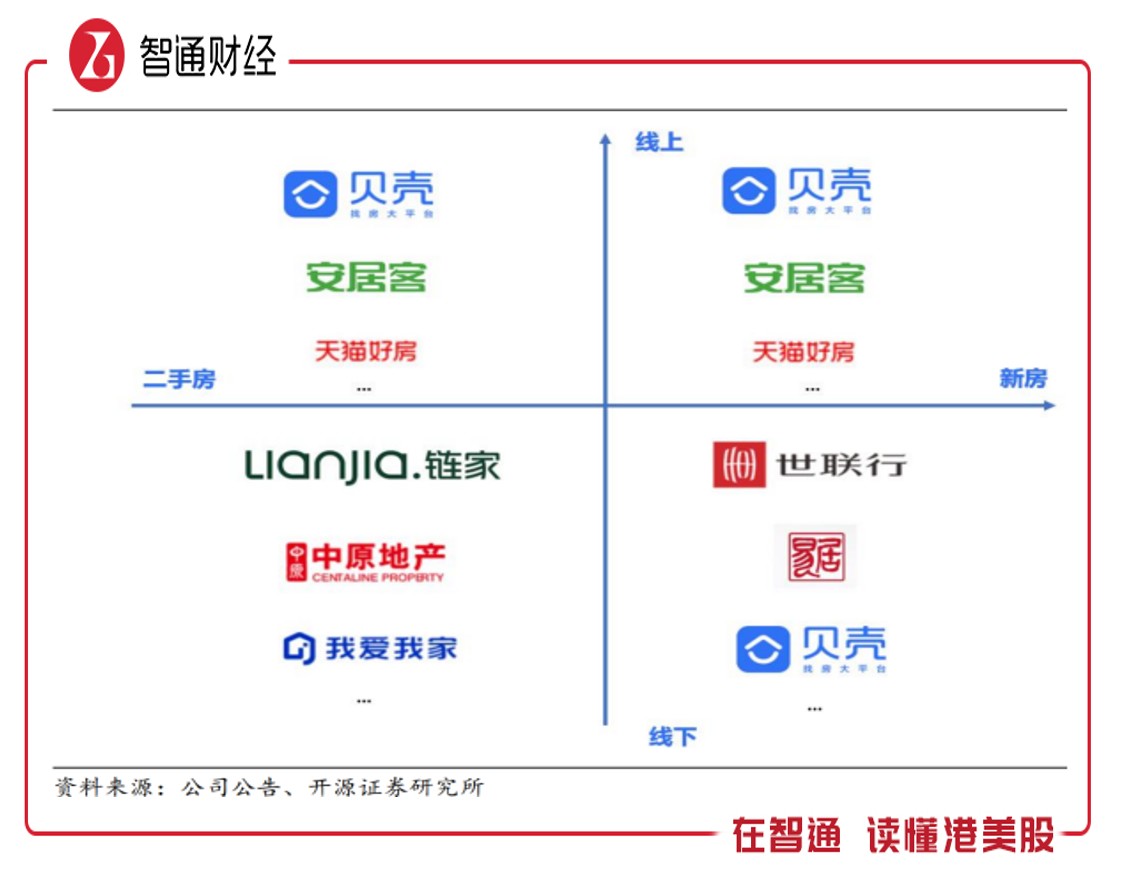

房产经纪按渠道分为线上及线下,按业务分为新房及二手房,按变现途径可划分为交易

佣金及信息聚合,贝壳新房线上线下都覆盖,二手房主要以线上为主,相比于其他竞争对手,渠道铺的更广。不过该公司核心竞争力在于搭建了ACN网络,聚拢行业经纪人,实现交易链条精细化,提升交易效率,并解决经纪行业信息孤岛、零和博弈痛点。

实际上,中国房产经纪行业高度分散,贝壳通过建立 ACN 网络(经纪人合作网络),将存量房交易(包括二手房交易及租赁)划分为多个环节,允许跨品牌和跨门店交易,此外房产交易决策周期长,交易频次低,ACN网络下设置反馈评价机制促进信息透明,通过允许跨门店及品牌合作提升匹配效率。2022年,通过贝壳平台完成二手房交易的有75.5%交易涉及ACN网络下的跨门店合作。ACN网络强大赋能机制,对经纪人品牌吸引力很大,这也是该公司入驻品牌不断提升,且远高于同行的核心原因。

贝壳在中国经纪人交易平台的龙头地位已站稳脚跟,目前找不到与之匹敌的竞争对手,行业复苏阶段或最先受益,且通过平台下经纪人品牌优势,借助庞大的门店系统及经纪人系统扩大市场份额。但需要注意的是,房地产行业增量有限,需求端仍处于弱复苏阶段,政策压低佣金率,业务成长预期不会很高。

很多投行看好该公司的家居家装业务,认为打造第二增长曲线。该业务通过收购并表,业绩贡献较小,不过该公司旗下诸多经纪人品牌资源,可通过合作绑定,大幅释放家居家装业绩。但需求端扩大后,供给端也要跟上,需要收购或大幅扩张门店及人力,满足需求,如此一来,该公司未来的资本支出将聚焦在家居家装业务上。

2023年Q1,贝壳资产负债率为39%,基本没有有息债,而账上躺着现金有305.95亿元,较2022年底增加了111.81亿元,加上短期投资现金高达587.35亿元,占比净资产85.06%。健康的财务以及近600亿的现金,足够该公司在新业务上开疆拓土,不过家装行业竞争较为激烈,有一定的扩张压力。

综合看来,房地产行业弱复苏,虽有政策扶持,然而投资者对行业前景仍存在担忧,板块持续下行。贝壳作为国内最大的经纪人品牌平台,业绩有一定的韧性,恢复也快于同行,但业绩高度依赖于房地产交易,成长受限,不过家居家装业务并表后获得强势增长,或打造第二增长曲线,未来值得期待。

短中期而言,房地产板块走强动能不足,行业仍处于洗盘出清阶段,贝壳具有较大的业绩韧性,对估值形成支撑,盘整概率大,存在波段性炒作的机会;长期来看,行业漫长的复苏为该公司争取更多的市场份额,龙头地位难以撼动,且家居家装业务有扩张预期,按年线市值将保持上升趋势,配置价值高。

扫码下载智通APP

扫码下载智通APP