豪华股东加持B2B医药电商药师帮(09885)上市在即,又一下沉市场红利龙头

据悉药师帮(09885)将于本周开启香港联交所上市招股,并于月内挂牌。

身为头部B2B医药电商,药师帮在上市前已获得多家资本青睐:医药产业巨头复星医药(02196)、互联网产业龙头百度、“雷军的近卫军”顺为资本(小米系)和世界顶级对冲基金老虎基金、常春藤资本、松禾资本等知名机构均有参与。这些互联网+医药产业背景的豪华股东阵容为药师帮提供了强大的业务支持和商业背书。2021年药师帮进行E轮融资时,投后估值已达13.32亿美元,约合人民币92.6亿元。

相对于如雨后春笋般竞争白热化的医药B2C平台,B2B平台这条赛道的商业模式更为简单:不直接面对线下消费者,得以避免B2C平台常见的流量获取越来越贵、消费者投诉、用户隐私泄露、购买频次不稳定等问题;此外,To B是一门“慢生意”和“大生意”,虽然前期拓客成本较高,但一旦得到客户认可就能够建立长期合作关系,B端合作更为牢固,后续长期收益能稳步提升。

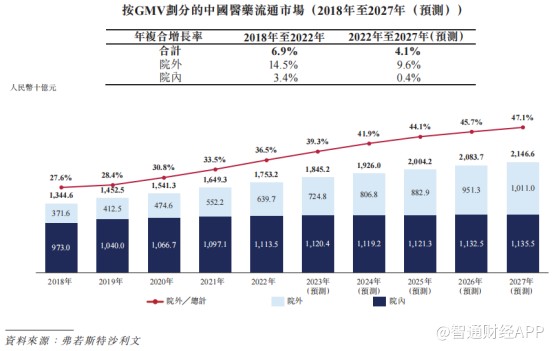

截至目前,医药B2B电商行业集中度相对较低,广阔蓝海待掘。受益于处方药外流相关政策、医疗资源向基层倾斜、院内市场推广新药门槛提高等多重因素,院外医药产业市场预计将成为整体医药市场增长的主力军:据弗若斯特沙利文统计,按GMV计算,2018年至2022年中国院外医药流通市场年均复合增速达到14.5%,预测2022年至2027年间为9.6%,至2027年将达到10110亿元,占医药流通市场的比重增至47.1%。

药师帮历时7年的持续深耕与大量投入,以2022年21%的市占率成为院外医药流通行业当之无愧的龙头。随着市场规模与业务板块的快速扩张,公司通过构建智慧供应链体系、创新业务协同整合,打造多元化变现路径,夯实长期可持续成长根基。

后疫情时代,尽管医疗板块正处于调整行情中,但消费复苏、人口老龄化等长期利好趋势下,医药板块仍然是“长坡厚雪”的投资赛道。估值洼地适宜逢低布局,如药师帮这样既具稀缺性、又具备一定综合实力的龙头企业值得更多关注。

互联网医疗B2B赛道跑出百亿“黑马”

在从来不缺乏新故事的互联网医疗赛道,药师帮已在不知不觉中成长为一匹用大规模的业绩实力跑出来的“黑马”。

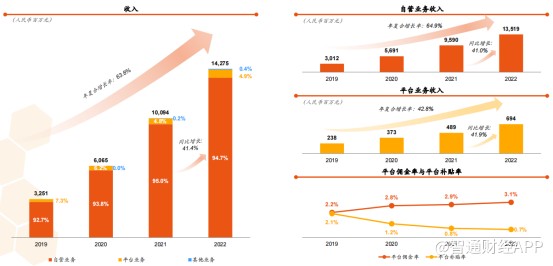

药师帮创立于2015年,至今不过7年已实现百亿营收,高成长潜力持续凸显。2022年,公司实现142.75亿元总收入,同比增长率为41.4%。在一众主要医药电商企业中,2022年公司营收同比增速仅次于京东健康,且大幅领先于合纵药易购、九州通等竞争对手。2019-22财年,药师帮收入年复合增长率为63.8%。

强劲的业绩表现背后,是药师帮大举“攻城略地”的快速扩张。据最新披露数据,药师帮已成为中国院外医药产业最大的数字化综合服务平台,同时是院外医药产业行业中第一家采用移动互联网方式将医药价值链整合的企业。

据智通财经APP了解,2022财年,药师帮总GMV约为380亿元,GMV同比增长率为37.5%,2020-2022年间复合增速约41%;其中,自营业务的GMV从60.5亿元增长到152亿元,直接翻了一番,复合增速接近60%。

受益于超预期的规模效应,药师帮各项运营数据持续向好,用户规模稳步提升。2022年平台业务的每月可用库存单位(SKU)的平均数量约330万;公司生态系统中注册卖家约53万(包括35.4万家药店和17.3万家基层医疗机构),其中平台业务卖家约6100家,自营业务供应商约9100家;月均活跃买家(MAB)约为31万,付费采购率约为92%,每个付费买家月均下单次数超27次。

药师帮从一穷二白到百亿营收的飞速成长,离不开精准而“接地气”的商业模式。

药师帮致力于用数字化赋能院外医药市场价值链条上的参与者,连接上游的药企、药品分销商与下游的药店、基层医疗机构,创造了一个以药师帮平台为中心并提供医药服务和解决方案的生态系统。

在医药产业链上游,药师帮通过平台为药企、药品分销商带来增量需求和市场洞察,于下游则协助药店、基层医疗机构提高自营药品供应链能力和下游医疗专业服务能力,实现更有效率的数字化运营。

看病难、看病贵一向是国内社会医疗环境的痛点,因此“分级诊疗”制度改革已被政府提上了日程。2023年上半年,国务院、卫健委、发改委、人力资源部等多部门接连发布《紧密型城市医疗集团建设试点工作方案》、《关于进一步深化改革促进乡村医疗卫生体系健康发展的意见》等政策,推动分级诊疗改革的落地。

在目前国内医疗资源分布不均衡的环境下,基层医生水平不足、药品短缺是亟待解决的瓶颈。而药师帮的业务模式解决了国内医药流通的根本痛点:

1)针对大型连锁药店面对药企时缺乏议价能力的痛点,药师帮于药品流通下游形成虚拟联盟;

2)中小型连锁药店分布较为分散,药师帮则通过线上平台打破地理限制;

3)对于单体药店与基层医疗机构履约效率低、营业效率低、医学水平低的困境,药师帮推出数字化解决方案、光谱云检与药师培训服务。

截至目前,公司的注册买家已渗透中国97%的县城和82%的乡镇,广泛实现了商业模式的落地应用与实践认证。

报告期内,公司整体毛利率呈现向上趋势,盈利能力显著优化。2020年到2022年间,整体毛利率分別为10%、9.1%及10.1%。19-22财年间,平台业务毛利率从79.9%升至82.1%,自营业务毛利率则从1.3%大幅增长到6.2%。

另一方面,公司经营效率有所改善,财务状况保持健康。19财年至22财年间运营费用比率分别为22.4%、15.0%、13.2%和11.9%,逐年下降;2022年运营性现金流转正,截至2022年12月31日,总流动资金为22.2亿元。

各项财务指标释放出积极信号,验证公司已在建立市场优势、巩固行业地位的同时实现自我“造血”。追根溯源,药师帮成功的秘密是什么,还要从其业务面来探寻。

业务结构创新蝶变 多元生态赋能产业链条

从2015年至2019年间刚推出药师帮APP时的单一平台业务发展到如今,截至2022年底,目前药师帮已拥有四大业务板块:平台业务(收入占比4.9%,毛利率82.1%)、常规自营业务(收入占比94.7%,毛利率6.2%)、厂牌首推业务和光谱云检及小微仓业务,全方位为院外医药流通价值链条提质增效。

以平台业务为例,药师帮广泛的卖家资源能够提供价格透明且具有竞争力的丰富SKU,实现“多快好省”;通过平台严格的交易标准保障产品质量,由卖家负责的物流配送保障药品及时送达。

据智通财经APP了解,在自营业务中,基于海量交易数据,公司能够甄选出需求最大、最具性价比的SKU,凭借规模经济效应打造低价竞争力,吸引更多买家;数字化的智能仓库与交付管理系统结合遍布全国的仓库网络,确保稳定有效的履约能力。

在平台业务与自营业务两大板块协同整合的基础上,药师帮坚持探索并拓展多元化增长路径,而厂牌首推业务的落地也验证了公司在业务模式创新上的成果。

厂牌首推业务利用多年深耕行业的市场洞见,与药企合作挑选具有潜力的单品SKU,通过量身定制的精准营销发掘上游增量需求,并以数字化能力实现监测与反馈。以A公司的奥利司他胶囊为例,在2020年7月开始厂牌首推业务合作后,该药物2021年的总GMV约为5000万元,月平均GMV增长20倍,A公司奥利司他的市场份额由4%提升至46%,月活跃药房数量从640家增长至11000家,增长了17倍。

截至2022年12月31日,公司已与500多家药企合作进行约1,100个SKU的推广。2022年厂牌首推业务的GMV达10.09亿元,自2020年起的年复合增长率为72.8%,并于2022年贡献了公司自营业务GMV的6.6%。未来,该业务有望成为公司新的增长动能。

最后,药师帮围绕医药流通生态系统推出一系列有效提高基层医疗服务能力的创新性业务,如光谱云检在选定的基层医疗机构中投放检测设备,小微仓推出24小时无人智慧药柜提供超过2000个SKU,药师培训方案助力人才培养,SaaS解决方案提供基层药店数字化服务等,从多方面多角度强化品牌影响力、提高产业上下游运营效率。

全面数字化转型升级 提质增效打造“护城河”

值得一提的是,无论是通过业务创新赋能医药产业链,抑或通过降本增效实现自我“造血”,都离不开药师帮对数字化的专注。

对一家电商企业而言,强大的供应链管理、敏捷的快周转模式和高效的现金利用水平是打造竞争“护城河”的重要维度。

据智通财经APP了解,在智慧供应链管理方面,公司采用Galaxy+采购管理、Xentrum仓储系统、IntelNex配送系统,实现2.85小时平均处理订单时间、41小时跨省配送到城市、51小时跨省配送到乡镇,2022年全年物流开支占自营业务GMV的比例仅为1.46%;

在资金运营方面,2022年,公司应付周转天数为31.5天、存货周转天数为26.5天、应收周转天数为3.1天,运营与资金利用效率显著提升。

而展望后续业务前景,药师帮的成长路径已逐渐清晰。随着平台业务进入收获期,规模效应将使得平台议价能力提升、推动利润指标向上修复。而自营业务的自营仓已进入使用率爬坡阶段,固定成本将随规模增大而进一步摊薄。未来,公司预计将扩大高毛利品类的交易规模,自营业务毛利率有望在未来3年内提高至8-9%。

据公司方面披露,预计2023年营业收入将实现190亿-200亿元,GMV达到480亿-500亿元,毛利率进一步提升至10.6%;2025年GMV可达1000亿元,其中自营业务的厂牌首推业务GMV将占50亿元。

厚积方能薄发,随着业绩高速增长、亏损逐步收窄,药师帮正在步入收获爆发期。从市场层面来看,展望后续医药板块的广阔前景与眼下的低估值机遇,作为细分赛道内根基深厚、基本面稳健的领跑者,药师帮长期配置性价比凸显。

扫码下载智通APP

扫码下载智通APP