天风证券:以美为鉴 如何看待国内公募基金降费空间及演变节奏?

核心观点:

若以“新老划断”方式调降,预计存量基金调降以量变为主,短期内或难以出现大规模演化。以美为鉴,老基金跟随调降是一个长期过程;而从国内来看,我们预计存量基金调降将以量变为主。一方面,供给端头部公募长期 Alpha 能力或延续,另一方面,买方投顾体系尚未建立、个人投资者仍更关注业绩等因素存在,投资者的认知差短期或难以弥合。

正文:

近期市场关于公募基金管理费调降的讨论较多,据经济观察网报道,“目前监管部门已基本明确了公募产品固定管理费调降事宜”、“降费将采取‘新老划断’”,相关措施最快或于一个月内出台。

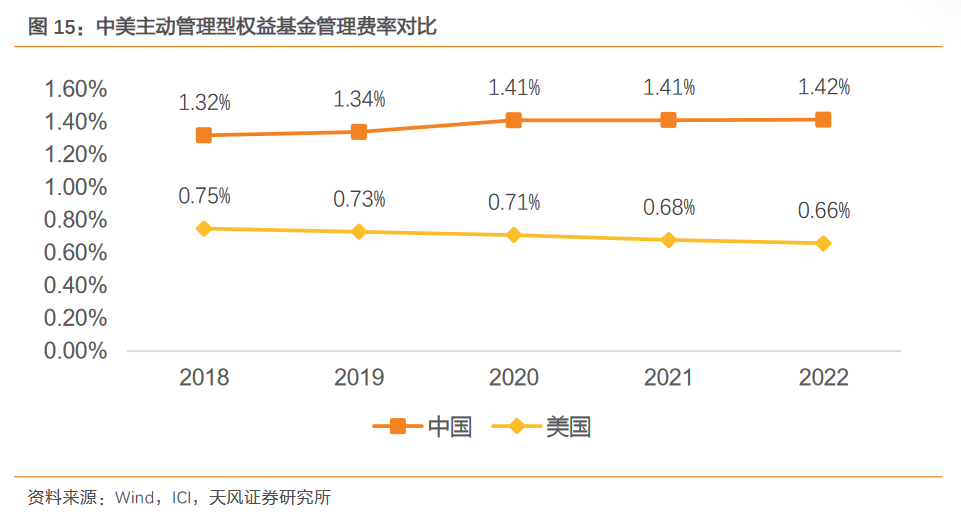

部分市场讨论将中美基金管理费率简单类比,认为国内公募基金管理费率显著高于美国,应直接对标进行调降。本文在深入研究美国公募基金费率历史变迁的基础上,对国内公募基金降费空间及演变节奏进行推演,以供参考。

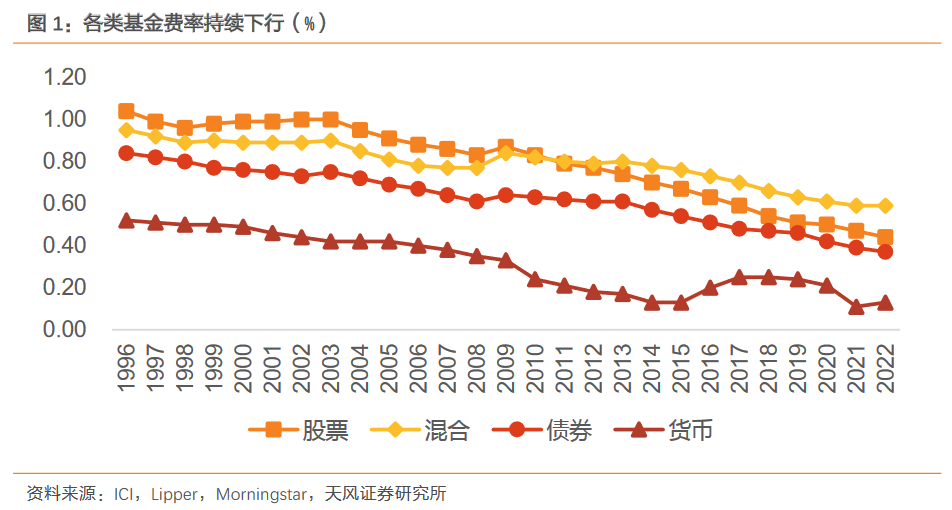

美国共同基金费率的下行是一个长期过程。1980-2010 年,美国股票型基金综合费率自 2.32%下降至 0.95%,其中销售费率(将一次性的销售费用年化)从 1.64%下降至 0.11%,贡献了绝大部分降幅。而管理费用主要发生于 90 年代中期之后,下降节奏则较销售费用率缓慢,如普信金融平均管理费率从 90 年代 0.64%的平均水平下降至近年的 0.50%左右。

多重因素造成了中美费率上的差异。一是长期以来,我国资本市场机构化程度较低、有效性较弱,主动管理的溢价更高,二是投资者教育以及投顾体系尚不成熟,基民整体对费率的关注度不高,三是商业模式的差异,美国基金销售虽然也以代销为主,但买方投顾体系下渠道费用主要由投资者单独支付,而国内则存在较大比例的尾随佣金,造成名义上的管理费率“虚高”。

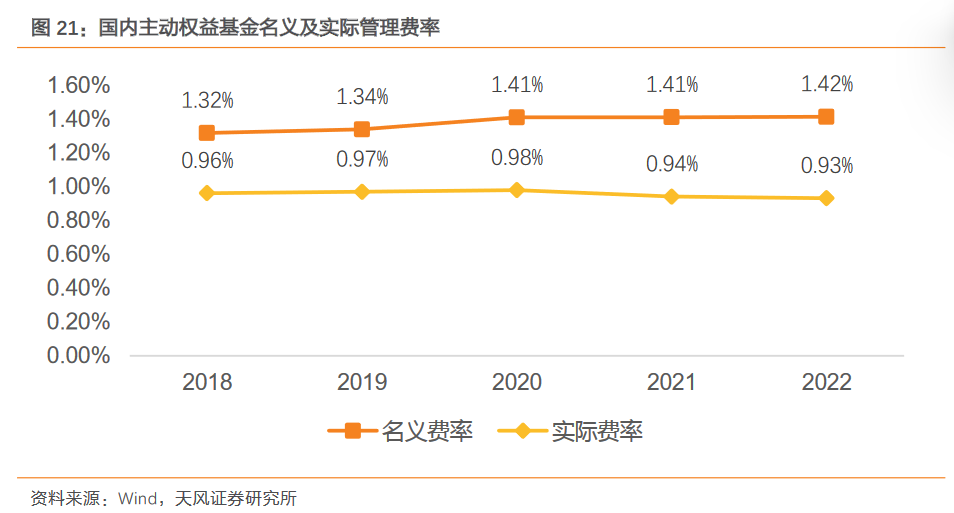

若对标美国进行调降,bottom line 应不低于 1.0%,市场化定价下应给予一定主动管理溢价。22 年国内主动权益基金尾佣率为 34.1%,剔除尾佣后,基金公司实际收到的管理费率约为 0.93%;若加回尾佣,美国同期共同基金费率为 1.00%,或作为对标底线。此外,应考虑国内主动管理的超额收益能力以及公募行业高质量发展的内在需求,应给予一定溢价。

若以“新老划断”方式调降,预计存量基金调降以量变为主,短期内或难以出现大规模演化。以美为鉴,老基金跟随调降是一个长期过程;而从国内来看,我们预计存量基金调降将以量变为主。一方面,供给端头部公募长期 Alpha 能力或延续,另一方面,买方投顾体系尚未建立、个人投资者仍更关注业绩等因素存在,投资者的认知差短期或难以弥合。

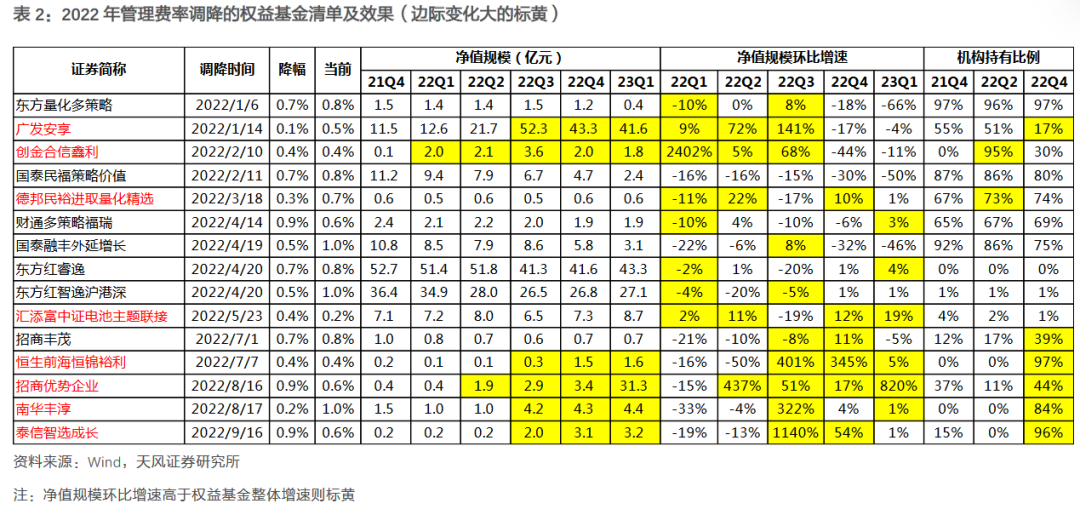

我们观察 22 年存量权益基金费率调降的效果,发现对个人投资者的影响并不明显。22 年共有 15 只权益基金调降管理费率,其中 8 只在降费前后取得了较行业更快的规模增长,仅汇添富中证电池主题联接一定程度上受益于费率下降带来的个人投资者配置提升(管理费率从 0.5%下降至 0.15%,降幅达 70%)。

风险提示:资本市场表现持续疲软;宏观经济复苏不及预期;买方投顾推进不及预期。

本文转载自“天风研究”公众号,作者:周颖婕团队;智通财经编辑:汪婕。

扫码下载智通APP

扫码下载智通APP