收购新项目,转型“一站式”,医思医疗(02138)“搞事情”

本文来自招银国际的研报《香港医思医疗(02138):医美服务供应商首选》,作者为招银国际葛晶晶,吴永泰(CFA)。

据佛若斯特莎莉文统计,就2016年收入计算,香港医思医疗(02138)是香港最大的医美服务供应商。公司提供一站式的医疗服务,包括医学美容、传统美容、牙科、体检、脊椎治疗、健康管理及销售美容健康产品。香港医思医疗已经从一个专注医学美容的医美公司转型为一个提供多样化医疗服务的综合医疗服务供应商。

智通财经APP获悉,招银国际发表研报称,未来医思医疗(02138)的新医疗业务,如新成立的体检业务,新收购的脊椎业务以及牙科业务,将受益于公司现有的客户基数以及交叉销售,保持强劲增长动力。未来有关皮肤科、眼科、耳鼻喉以及妇科的潜在收购项目将继续支撑公司的业务增长。

招银国际认为,公司未来收入增长将受到以下5点因素驱动:1.医美行业的高增速以及医疗美容疗程渗透率的提高;2.公司于香港和内地门店网络扩张;3.医疗旅游持续兴盛以及内地门店的转介服务;4.不同医疗服务间的交叉销售;5.未来潜在收购项目。

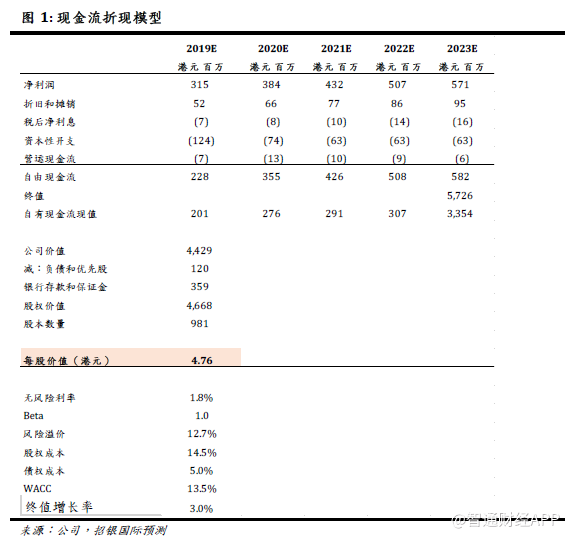

公司未来将继续巩固医美行业的龙头地位,同时不断开拓其他医疗服务业务,未来公司旗下医美与医疗业务将互为补充。基于公司强劲的收入增速,高于行业平均的盈利能力以及目前较低的估值,招银国际首次覆盖给予“买入”评级,通过现金流折现模型得到目标价4.76港元,目标价对应着2018/2019 年18.2 倍/14.8倍预测市盈率,较现价仍有31.8%的上浮空间。

香港最大的医疗美容提供商,拥有强大品牌辨识度

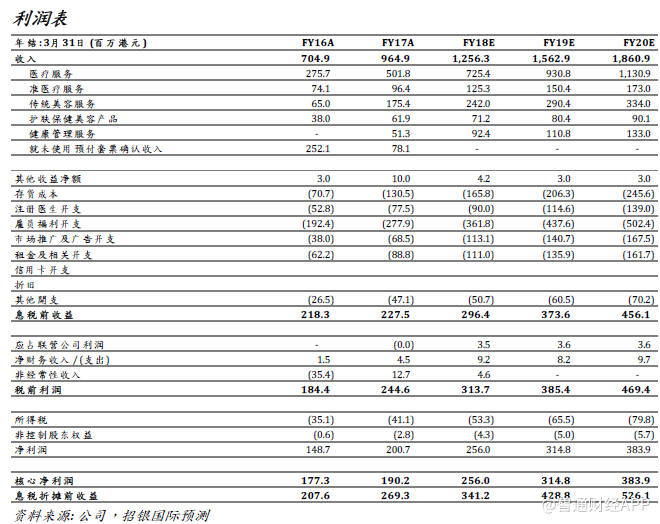

公司处于一个高速增长的医疗美容行业。根据佛若斯特莎莉文统计,香港医学美容市场于2015年达到42亿港元(2011-2015年年复合增长率为12.5%),且预计医美行业将于2020年达到81亿港元(2016-2020年年复合增长率为13.9%)。医学美容行业的增长将受益于医疗美容疗程渗透率的提高,医美服务人均消费的增长。

香港门店网络的扩张添加新增长。截至目前,公司在香港拥有33家门店,澳门有2家,内地有3家医美诊所和8家美容沙龙。香港门店的利用率目前已将达到60%-70%,公司已计划于旺角和铜锣湾新增两家医美门店,预计于2018年上半年开业。截至18年上半财年,公司的总营业面积为18万平方尺,招银国际预计公司总营业面积于2018/19/20年分别增长25%/22%/19%至20万/24万/28万平方尺, 其中香港地区营业面积将同比增长21%/17%/15%至16万/19万/21万平方尺。

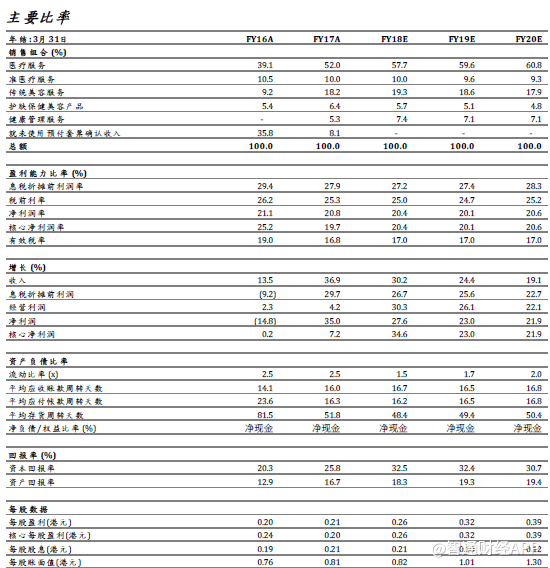

医疗旅游将成为公司主要增长动力。2017财年,内地客户贡献收入共计2.4亿港元,总收入占比25%(对比2016 财年的14%),其中92%来自访港的内地游客,8%来自于内地诊所。医疗旅游内地客户贡献收入从16财年的9千万增长至17财年的2.2亿港元,医疗旅游已经成为公司的主要增长来源。此外,公司内地诊所未来将转介客户至香港诊所。管理层预计,内地客户收入占比于2018 财年将增长30%-40%。

中国医美市场前景明朗,同时支持转介业务。根据德勤的报告,中国医美市场于2015年达到74亿美金,预计2015-2020年年复合增长率达22.7%。公司目前于国内运营3家医美诊所,深圳和重庆地区的医美诊所目前处于筹备阶段,预计于2018年上半年试运营。据管理层透露,公司未来计划于中国一二线城市每年成立1-2家医美诊所,且公司倾向于合资模式,与当地拥有客户基础和医美牌照的公司进行合作。短期来看,内地的医美诊所收入贡献不大,长期来讲,未来内地门店网络成熟后将贡献更多收入且成为主要的增长来源。

发展成为一站式医疗服务提供商

在壮大自身医美业务的同时,公司不断拓展其他专科医疗业务,如牙科、体检和脊椎治疗。公司想要通过高质量以及全面的医疗服务吸引更多的客户,增加客户基数,同时提高客户的人均医疗服务消费。于2015/16/17 财年,人均合约消费分别为24355/20891/18491港元,人均消费下降是由于公司新业务(体检和脊椎治疗)合约价较医美更低。

快速增长的健康管理业务。公司于2016年5 月,在旺角朗豪坊成立了一间体检中心“re:HEALTH”,开始涉足体检业务市场。健康管理业务2017财年贡献收入5131万港元,而2018上半财年贡献收入就达到5120万港元。招银国际认为健康管理业务取得较为惊喜的成绩,该业务增长非常快速。招银国际认为健康管理业务将受益于医疗旅游,未来将继续保持高速增长,预计该业务于2018/19/20年将分别增长80%/20%/20%。

通过收购兼并壮大牙科业务。公司牙科业务过2015-17年年复合增长率为31.6%,管理层计划通过收购壮大牙科业务规模,据2017年14 日公司公告显示,公司目前正在与一个香港牙科连锁诊所洽谈潜在收购。基于牙科收入的低基数以及未来的潜在收购,招银国际认为公司牙科业务未来将增长强劲。

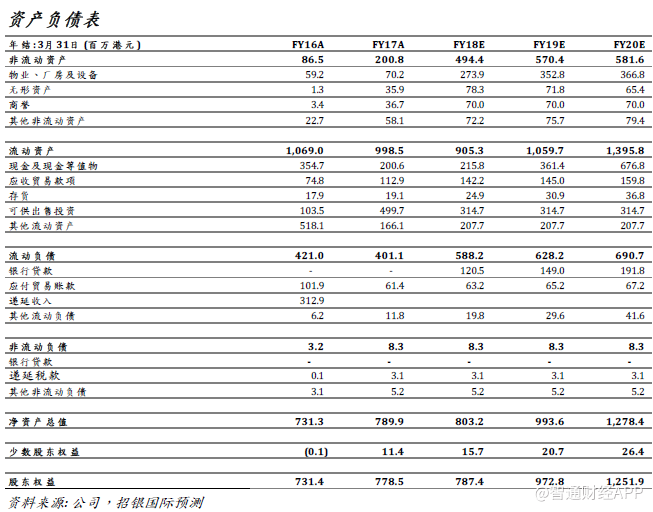

潜在收购兼并驱动收购增长除了在谈的牙科收购项目外,公司将继续寻找其他医疗领域的收购标的,如心血管显像、胃镜检查、皮肤科、眼科、耳鼻喉以及妇科。未来的收购项目将为公司开拓更多医疗服务领域并推动总体收入的增长。截至2018上半财年,公司账上现金达3.3亿港元,财务杠杆率较低为13.8%,公司财务状况稳健可以支持未来的收购兼并。

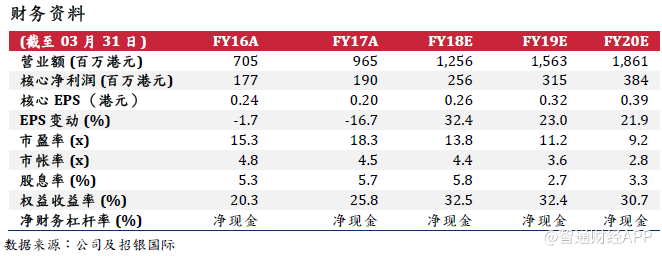

财务分析及估值

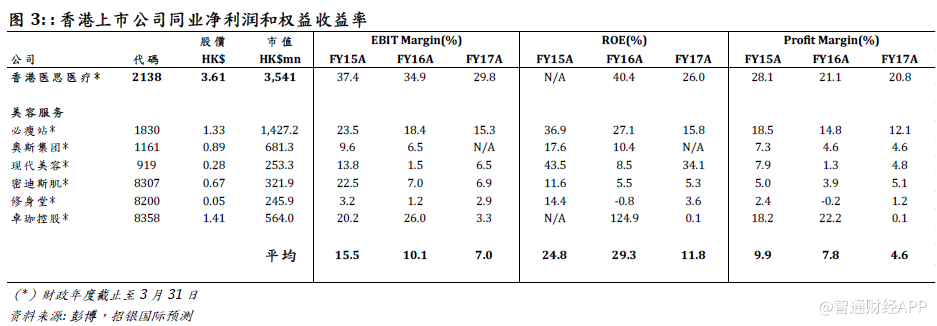

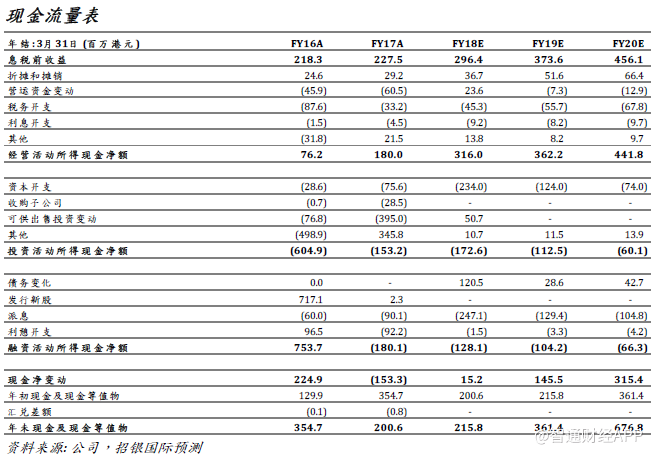

招银国际认为公司未来将继续巩固医美行业的龙头地位,同时不断开拓其他医疗服务业务,未来公司旗下医美和医疗业务将互为补充。受益于新医疗业务的崛起,有效的内部整合、交叉销售以及门店利用率的提升,未来公司核心净利润于2017-2020财年将维持26.4%的年复合增长率。

同时基于公司强劲的收入增速,高于行业平均的盈利能力以及目前较低的估值(估值为13.8倍/10.8倍2018/2019年预测市盈率),招银国际首次覆盖香港医思医疗给予“买入”评级,通过现金流折现模型得到目标价4.76港元(WACC:13.5%,终极增长率:3%),目标价对应着2018/2019年18.2倍/14.8倍预测市盈率,较现价仍有31.8%的上浮空间。

投资风险

1)公司经营高度依赖品牌形象及声誉;

2)客户未使用预售套票将影响到公司的收入增长;

3)公司经营依赖专业注册医生,未来有可能不能吸引或留任合适注册医生;

4)中国地区业务或不能成功复制香港地区的业务模式;

5)香港医疗美容旅游业务或受到其它地区的激烈竞争,如日本和韩国;

6)公司未来收购项目可能失败或难以整合。

扫码下载智通APP

扫码下载智通APP