美国评级遭下调 影响几何?

事件

当地时间8月1日,国际评级机构惠誉(Fitch)将美国长期外币发行人违约评级从AAA下调至AA+。评级观察为负面已被删除,并分配了稳定展望。

核心观点

历史上,2011年标普曾下调美国主权信用评级。

当时的背景与本次相似:2011年8月1日白宫临到债务上限“X日期”最后关头签署了提高债务上限的法案,4天后,2011年8月5日,标准普尔将美国长期主权信用评级从AAA下调至AA+,长期前景评为负面。标普指出调降评级的原因:赤字问题和财政压力,以及美国的决策和政治体制的有效性、稳定性和可预见性。8月9日美联储表示至少在2013年年中之前将利率维持在“异常低的水平”。

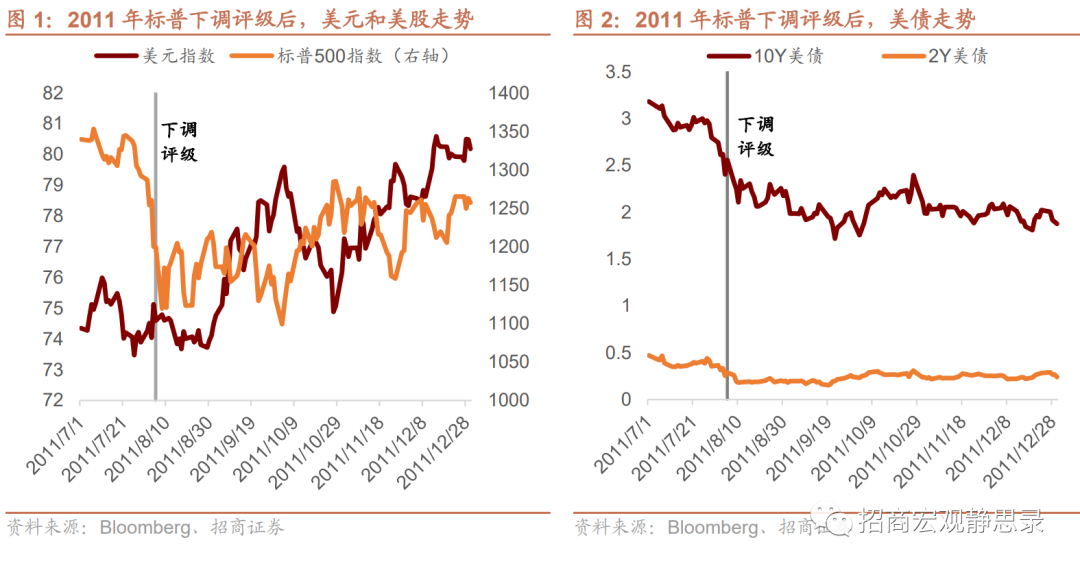

2011年的评级下调事件对市场的影响有限(如图1-图2)。2011年8月5日当日,美元下跌0.70%,标普500下跌0.06%,10Y美债收益率上行16BP,2Y美债收益率上行3BP;评级调降后1个月,美元累计上涨0.69%,标普500累跌2.12%,10Y和2Y美债收益率分别下行56BP、9BP。

本次评级下调后的市场资产价格表现、及背后原因:

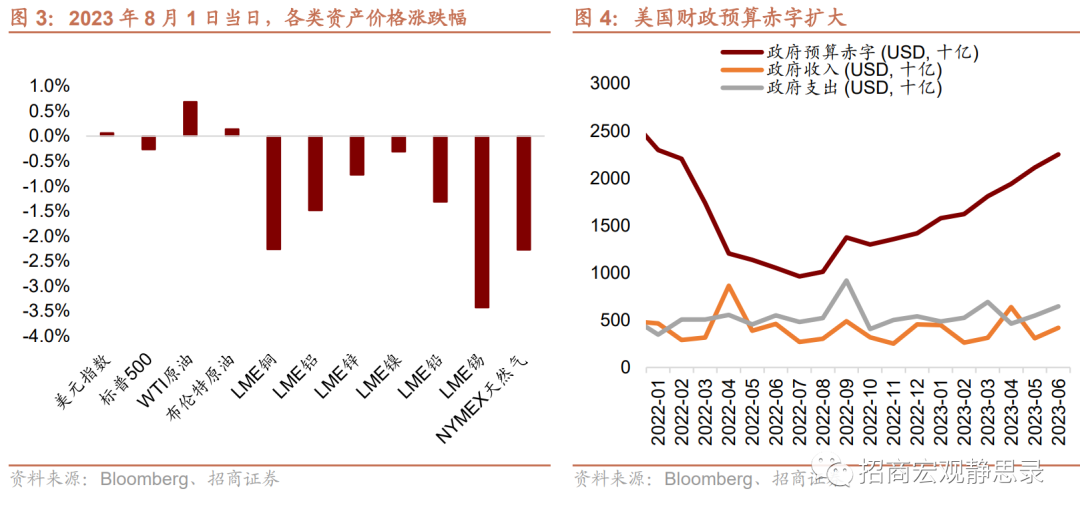

1)工业品:除原油以外的商品普遍下跌。8月1日当日,WTI原油和布伦特原油分别上涨0.69%和0.14%;NYMEX天然气跌2.27%;LME铜、LME铝、LME锌、LME镍、LME铅、LME锡3个月期电子盘全面下跌,跌幅分别为2.26%、1.49%、0.78%、0.31%、1.32%、3.43%。

为何工业品价格下跌?对美国制造业财政支出的担忧。惠誉谈及评级下调原因时指出:预计美国政府赤字将上升,原因包括联邦收入周期性减少,新的支出计划,以及更高的利息负担;预计2023年美国政府总赤字占GDP的比重将从2022年的3.7%上升到6.3%。而美国在高利率时期大量发债、扩大财政支出和2022年8月签署《芯片和科技法案》、《通胀削减法案》有关,这些法案倡导财政扩张以支持美国本土制造业发展。此次评级下调,短期内将影响制造业投资和回流的前景,进而影响工业品需求前景。

2)美债反映风险溢价:8月1日当日,10Y美债上升8BP,2Y美债上行4BP。美元反映避险:日内波动,小幅上涨0.1%。美股影响不大但仍偏负面:标普500指数当日收跌0.3%。

此次美国信用评级遭到下调,有何影响?

1)美元信誉未受明显影响。类似于2011年标普调降美国评级事件,投资者不会因为一家机构评级下调而丧失对美债和美元安全性的信心,因此8月1日美元不跌反涨。

2)短期内,美国政府或不得不控制财政成本的上升。无论约束财政赤字还是降低利息率都指向10Y美债收益率中枢“终将”下行。本次下调评级警示了美国财政压力问题,因此美国政府需要控制其财政赤字快速上升的预期。一方面,美国财政部在当前高利率的环境下大量发债、推进大规模财政支出将受掣肘。另一方面,美联储9月不再加息的概率上升。回看2011年8月下调评级后,美联储鸽派立场强化,10Y美债利率下行。换言之,往后看,美国要么降低财政赤字、要么需要通过降息等方式控制支出成本,这也是我们今年看美联储必然转向的主因。但该事件只表明美联储“不应该”继续加息,不等于美联储“一定不”加息。当然,Q2美国经济仍强劲(实际GDP环比折年率2.4%),其中有1个百分点的贡献来自制造业投资,换言之,若美国财政受约束,经济下行压力也将增加,最终亦将指向10Y美债收益率中枢下移。

3)但该事件可能是个催化剂,关注评级下调后续可能引发的连锁性风险事件(例如银行业倒闭或并购事件)。如果风险事件发生、推动失业率上升,那么将进一步给美联储结束加息提供理由。该事件可能是美国风险释放的催化剂,过程中美股或将有调整压力。

风险提示:

美国经济基本面超预期;美联储货币政策超预期。

本文转载自“招商宏观静思录”微信公众号;智通财经编辑:叶志远。

扫码下载智通APP

扫码下载智通APP