以史为鉴:现货ETF被批之日 就是“数字黄金”比特币突破之时?

智通财经APP获悉,最近,著名的比特币投资者Lark

Davis在一篇推文中发表了对比特币的看涨观点,认为比特币的潜在命运和黄金的历史表现之间存在一个有趣的相似之处,尤其是后者在2004年的变革。

Davis回顾了21世纪初黄金的历程(这一时期以黄金ETF的推出为标志),并指出,比特币可能正处于类似突破的边缘,未来有望迎来价格的飙升。

2004年黄金暴涨:比特币未来的前奏?

2004年对黄金来说是变革性的一年,因为其价格轨迹从那时开始出现了一个显著的范式转变。而这一变化的催化剂就在于道富公司推出的首只黄金ETF——SPDR黄金ETF(GLD.US)。

Davis分享的一张图表生动地概括了这一点:黄金价格从2004年底的每盎司400美元开始上涨,到2011年达到1939美元的峰值。

尽管在这一迅速上涨之后下跌至1184美元,但整体趋势依然显示了ETF对资产价格的深远影响。因此,Davis认为,如果以历史可以作为指引,这一类比或许表明比特币将走上类似的道路。

这主要是因为,一只潜在的比特币现货ETF可能会带来一系列新的投资,改变市场的供需动态。

正如Davis从黄金的例子中所展示的那样,为比特币引入这样的ETF可能会吸引200亿至300亿美元的资金。以当前的价格计算,这相当于新来者将抢购大约一半的比特币。

供需“不说谎”

虽然Davis的预测是基于过去的趋势,但事实上,更广泛的动态也能解释这种观点。他关于“供给和需求不会说谎”的论断强调了一个基本的经济原则,即当需求超过供应时,价格通常会上涨。

比特币ETF的推出必然会提振需求,因为它将为投资者提供一种更容易获得、更受监管的方式,让他们在不直接拥有相关资产的情况下投资比特币。这种需求的激增和比特币的供应上限可能会推高比特币价格,就像2004年对黄金的影响一样。

同样地,加密货币投资公司NYDIG在7月也发表了类似观点,认为比特币现货ETF可能会为这个全球最大的数字资产带来300亿美元的新需求。

NYDIG在其报告中写道:“与现有的替代产品相比,由于贝莱德和iShares特许经营权的品牌知名度、对证券经纪人购买和销售方法的熟悉,以及头寸报告、风险衡量和税务报告的简单性,现货ETF的出现可能会带来一些显着的好处。”

并补充道:“比特币的波动性大约是黄金的3.6倍,这意味着在波动性相当的基础上,投资者需要比黄金(以美元为基础)少3.6倍的比特币才能获得同样多的风险敞口。尽管如此,这仍将导致对比特币ETF的需求增加近300亿美元。”

预期何时实现

不过,与所有的财务预测一样,这其中也存在一定程度的投机行为。虽然黄金2004年的发展轨迹和比特币潜在的未来之间的相似之处令人信服,但或许最终只有时间才能揭示实际的发展过程。

并且,迄今为止,现货比特币ETF依旧“难产”。美国证券交易委员会(SEC)最近再次推迟对最新的比特币现货ETF申请做出决定。根据上周四发布的文件,SEC推迟就Bitwise、VanEck、景顺(Invesco)、Valkyrie和WisdomTree的ETF申请做出决定。贝莱德发言人表示,该公司的申请也被推迟了。SEC主席Gary Gensler一直认为,反对此类ETF是必要的,这样可以保护投资者免受这个充斥着欺诈的行业的伤害。

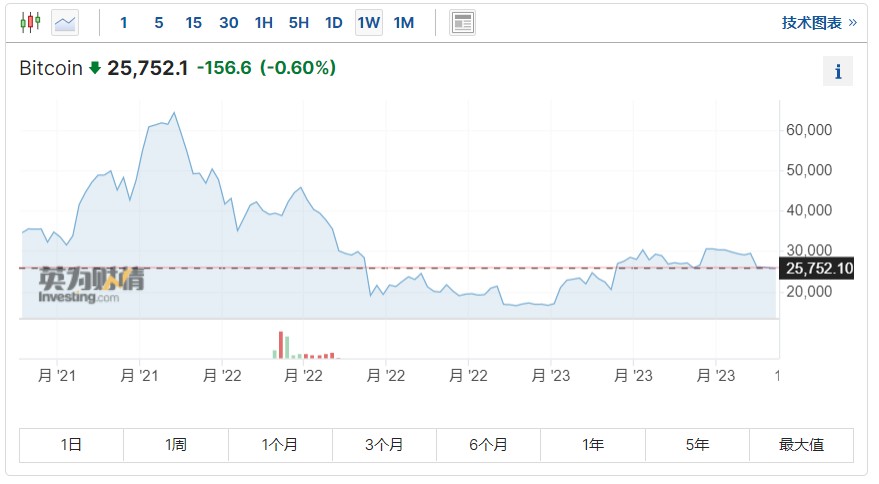

投资者平淡的情绪也反映了在市场上。比特币在过去24小时内出现小幅下跌,当前水平仍不到2021年底近6.9万美元的历史高点的一半。

扫码下载智通APP

扫码下载智通APP